Размер рынка нано- и микроспутников

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 3.42 Billion |

|

|

Размер Рынка (2029) | USD 5.32 Billion |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 10.20 % |

|

|

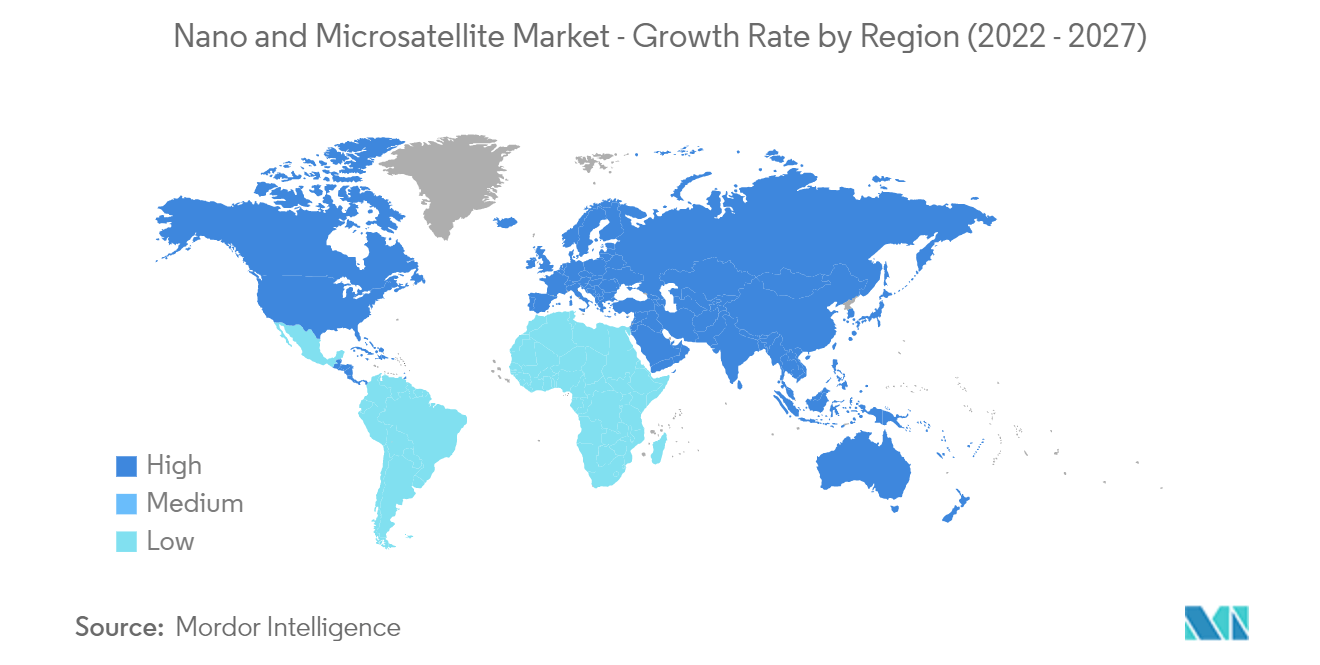

Наибольшая доля по региону | Азиатско-Тихоокеанский регион |

|

|

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нано- и микроспутников

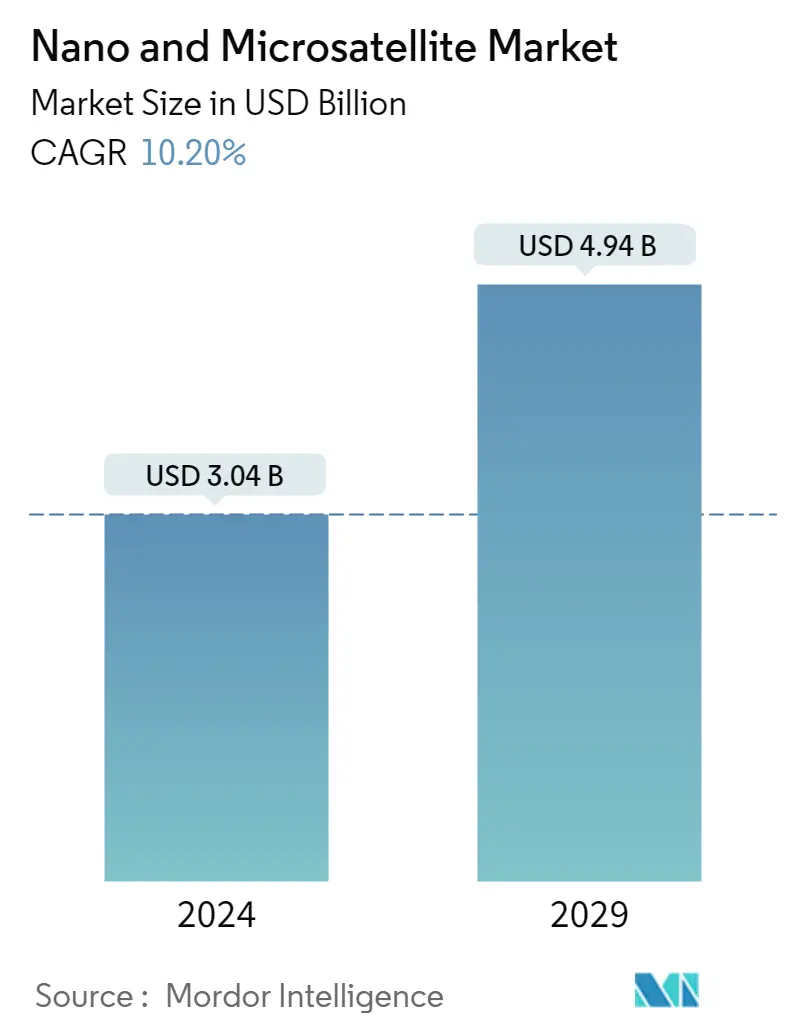

Размер рынка нано- и микроспутников оценивается в 3,04 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,94 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 10,20% в течение прогнозируемого периода (2024-2029 годы).

Спутники LEO лидируют по рыночному спросу

- Во время запуска спутник или космический корабль обычно выводится на одну из множества специальных орбит вокруг Земли или может быть запущен в межпланетное путешествие. В основном существует три типа околоземных орбит, а именно геостационарная орбита (GEO), средняя околоземная орбита и низкая околоземная орбита. Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, которые предназначены для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

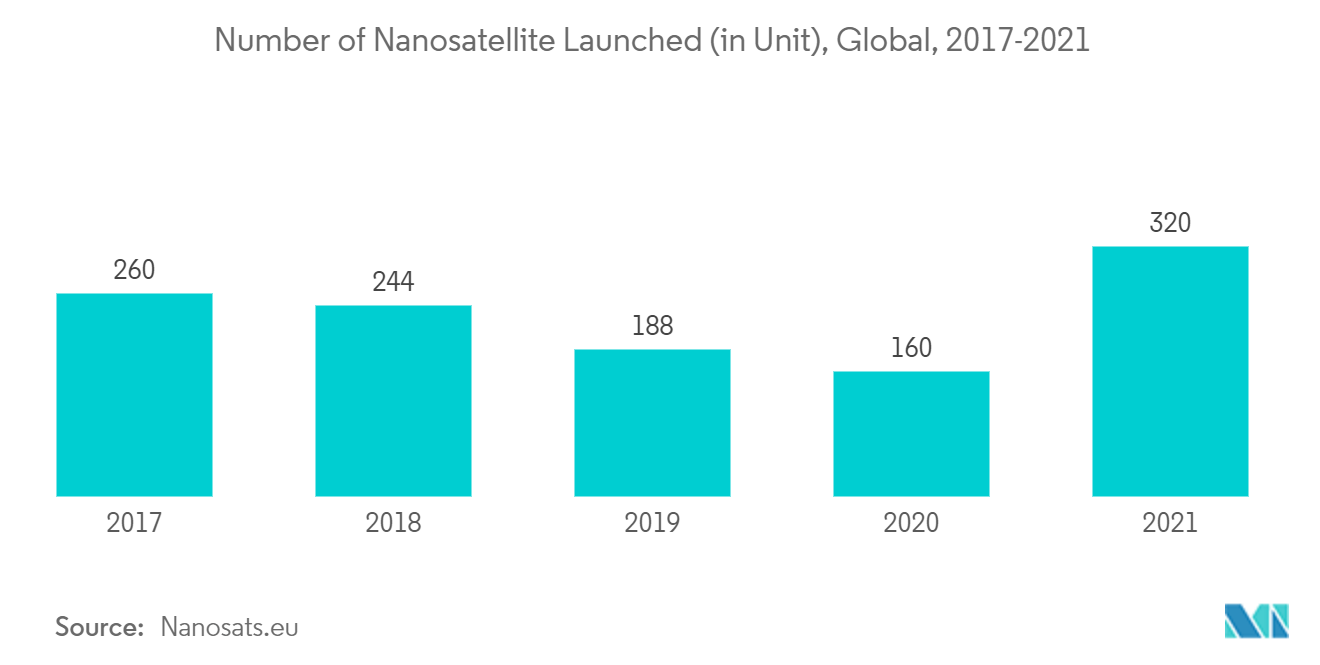

- Рынок нано- и микроспутников переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения за Землей, военной разведки и научных миссий. В период с 2017 по 2022 год только в Северной Америке было изготовлено и запущено около 2900 небольших спутников LEO, в основном для целей связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО.

- В последние годы использование военными спутников MEO и GEO выросло из-за их преимуществ, включая повышенную мощность сигнала, улучшенные возможности связи и передачи данных, а также большую зону покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки MEO OPIR для обнаружения и отслеживания гиперзвуковых ракет для Космических сил США.

This section covers the major market trends shaping the Nano & Microsatellite Market according to our research experts:

Военный сегмент продемонстрирует значительный рост в течение прогнозируемого периода

Военные спутники используются для двух конкретных задач миссии, а именно наблюдения и разведки. Военные спутники могут обеспечивать непрерывное покрытие района и могут использоваться для раннего предупреждения в случае обнаружения межконтинентальной баллистической ракеты. Датчики на этих спутниках также могут обнаруживать ядерные взрывы и точно определять место детонации, передавая критически важную информацию для оценки стратегического удара. Например, в сентябре 2021 года Управление программы оборонных закупок Южной Кореи (DAPA) объявило о разработке отечественной системы микроспутниковой разведки с инвестициями в размере 11,2 млрд вон (9,6 млн долларов США).

Новое поколение военных разведывательных спутников включает в себя работу многих микроспутников для обнаружения действий, которые обычные военные разведывательные спутники не могут обнаружить. Помимо наблюдения, военные спутники также могут выполнять стратегические и тактические операции. Помимо наблюдения за развитием вооружений противника, спутники могут проверять соблюдение международным сообществом договоров об ограничении вооружений и оказывать помощь в стратегическом нацеливании, заранее определяя развертывание военных сил и средств в стратегических точках обзора в случае вооруженного конфликта. Поскольку нано- и микроспутники могут быть запущены в качестве вторичной полезной нагрузки, их внедрение увеличивается из-за все более широкого использования спутников в тактической войне. Ожидается, что увеличение потребностей глобальных сил обороны в C4ISR будет стимулировать спрос на военные спутники в течение прогнозируемого периода.

Прогнозируется, что Северная Америка будет доминировать на рынке в течение прогнозируемого периода

По состоянию на 2022 год Северная Америка занимала самую высокую долю рынка на рынках нано- и микроспутников. Увеличение расходов в космическом секторе, растущее число мероприятий по освоению космоса и растущее число запусков нано- и микроспутников стимулируют рост рынка в Соединенных Штатах. В 2021 году правительство США потратило на свои космические программы около 54,6 млрд долларов США, став страной с самыми высокими космическими расходами в мире.

Соединенные Штаты запустили более половины мировых нано- и микроспутников. Кроме того, страна ежегодно запускает множество нано- и микроспутников для различных приложений, таких как наблюдение Земли, дистанционное зондирование, связь и военные операции. В 2021 году Соединенные Штаты запустили более 210 наноспутников, причем более 75% из них были запущены в 2020 году.

Кроме того, в ноябре 2021 года Исследовательская лаборатория ВВС США (AFRL) подписала контракт на сумму 8,4 млн долларов США с компанией Tyvak Nano-Satellite Systems Inc. для поддержки летного эксперимента, запуск которого запланирован на 2024 год. В рамках контракта компания предоставит AFRL космический аппарат, способный маневрировать между VLEO и LEO для проведения измерений полезной нагрузки датчиков. Кроме того, наноспутник LORIS, который расшифровывается как низкоорбитальный разведывательный спутник, разработанный студентами Лаборатории космических систем Университета Далхаузи в Канаде, готов к полету в космос. Наноспутник имеет 20 сантиметров в высоту и 10 сантиметров в ширину, а вес составляет менее 2 килограммов. Таким образом, ожидается, что рост деятельности по освоению космоса и увеличение расходов на космический сектор в Соединенных Штатах и Канаде будут стимулировать рост рынка в Северной Америке.

Обзор индустрии наноспутников и микроспутников

Рынок нано- и микроспутников фрагментирован пять крупнейших компаний занимают 35,53%. Основными игроками на этом рынке являются Axelspace Corporation, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., LeoStella и Planet Labs Inc. (отсортировано в алфавитном порядке).

Лидеры рынка наноспутников и микроспутников

Axelspace Corporation

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

LeoStella

Planet Labs Inc.

Other important companies include Astrocast, Capella Space Corp., German Orbital Systems, GomSpaceApS, Satellogic, SpaceQuest Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нано- и микроспутников

- Май 2022 г . LeoStella доставила два спутника BlackSky на новозеландский стартовый комплекс Rocket Lab 1, что дополнит быстро растущие возможности повторного посещения растущей группировки BlackSky.

- Май 2022 г . В рамках миссии Transporter-5 были запущены еще пять спутников, а именно ICEYE-X17, -X18, -X19, -X20 и -X24.

- Март 2022 г . Китайская корпорация аэрокосмической науки и технологий успешно вывела спутники Тянькунь-2 на низкую околоземную полярную орбиту во время дебютного запуска корабля Великий поход 6А.

Отчет о рынке нано- и микроспутников – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Спутниковая масса

- 4.2 Расходы на космические программы

-

4.3 Нормативно-правовая база

- 4.3.1 Глобальный

- 4.3.2 Австралия

- 4.3.3 Бразилия

- 4.3.4 Канада

- 4.3.5 Китай

- 4.3.6 Франция

- 4.3.7 Германия

- 4.3.8 Индия

- 4.3.9 Иран

- 4.3.10 Япония

- 4.3.11 Новая Зеландия

- 4.3.12 Россия

- 4.3.13 Сингапур

- 4.3.14 Южная Корея

- 4.3.15 Объединенные Арабские Эмираты

- 4.3.16 Великобритания

- 4.3.17 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

-

5.3 Конечный пользователь

- 5.3.1 Коммерческий

- 5.3.2 Военные и правительственные

- 5.3.3 Другой

-

5.4 Технология движения

- 5.4.1 Электрический

- 5.4.2 Газовый

- 5.4.3 Жидкое топливо

-

5.5 Область

- 5.5.1 Азиатско-Тихоокеанский регион

- 5.5.2 Европа

- 5.5.3 Северная Америка

- 5.5.4 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Astrocast

- 6.4.2 Axelspace Corporation

- 6.4.3 Capella Space Corp.

- 6.4.4 China Aerospace Science and Technology Corporation (CASC)

- 6.4.5 German Orbital Systems

- 6.4.6 GomSpaceApS

- 6.4.7 ООО "АЙСАЙ"

- 6.4.8 LeoStella

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 SpaceQuest Ltd

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МАССА СПУТНИКОВ (БОЛЕЕ 10 КГ) В МИРЕ, КОЛИЧЕСТВО ЗАПУСКОВАННЫХ СПУТНИКОВ, В МИРЕ, 2017–2022 гг.

- Рисунок 2:

- РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ В МИРЕ, ДОЛЛ. США, В МИРЕ, 2017–2022 гг.

- Рисунок 3:

- МИРОВОЙ РЫНОК НАНО И МИКРОСПУТНИКОВ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 4:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ ПО ПРИМЕНЕНИЯМ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 5:

- ДОЛЯ СТОИМОСТИ НАНО- И МИКРОСПУТНИКОВОГО РЫНКА ПО ПРИМЕНЕНИЯМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 6:

- ОБЪЕМ РЫНКА СВЯЗИ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 7:

- СТОИМОСТЬ РЫНКА НАБЛЮДЕНИЙ ЗЕМЛИ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ НАВИГАЦИОННОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 9:

- СТОИМОСТЬ РЫНКА КОСМИЧЕСКИХ НАБЛЮДЕНИЙ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ ПО КЛАССУ ОРБИТ, В ДОЛЛАРАХ США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 12:

- ДОЛЯ РЫНКА НАНО- И МИКРОСПУТНИКОВ ПО КЛАССАМ ОРБИТ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 13:

- ОБЪЕМ ГЕО-РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА LEO, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ РЫНКА MEO, ДОЛЛ. США, МИРОВАЯ, 2017–2029 гг.

- Рисунок 16:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 17:

- ДОЛЯ РЫНКА НАНО И МИКРОСПУТНИКОВ В СТОИМОСТИ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 18:

- ОБЪЕМ КОММЕРЧЕСКОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ ВОЕННОГО И ГОСУДАРСТВЕННОГО РЫНКОВ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ДРУГИХ РЫНКОВ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ ПО ДВИЖИТЕЛЬНЫМ ТЕХНОЛОГИЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ РЫНКА НАНО- И МИКРОСПУТНИКОВ В СТОИМОСТИ ПО ТЕХНИКЕ Двигателя, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО 2029 Г.

- Рисунок 23:

- ОБЪЕМ РЫНКА ЭЛЕКТРОЭНЕРГИИ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА ГАЗОВОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 25:

- ОБЪЕМ РЫНКА ЖИДКОГО ТОПЛИВА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 26:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ ПО РЕГИОНАМ, В ДОЛЛАРАХ США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ РЫНКА НАНО- И МИКРОСПУТНИКОВ ПО РЕГИОНАМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО РЕГИОНАМ 2029 г.

- Рисунок 28:

- ОБЪЕМ РЫНКА НАНО- И МИКРОСПУТНИКОВ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 29:

- ДОЛЯ СТОИМОСТИ РЫНКА НАНО- И МИКРОСПУТНИКОВ ПО ПРИМЕНЕНИЯМ, %, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 30:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ, ДОЛЛАРОВ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ СТОИМОСТИ НАНО- И МИКРОСПУТНИКОВОГО РЫНКА ПО ПРИМЕНЕНИЯМ, %, ЕВРОПА, 2017–2029 гг.

- Рисунок 32:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ СТОИМОСТИ НАНО- И МИКРОСПУТНИКОВОГО РЫНКА ПО ПРИМЕНЕНИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 34:

- ОБЪЕМ РЫНКА НАНО И МИКРОСПУТНИКОВ, ДОЛЛ. США, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 35:

- ДОЛЯ В СТОИМОСТИ РЫНКА НАНО- И МИКРОСПУТНИКОВ ПО ПРИМЕНЕНИЯМ, %, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 36:

- КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ДЕЙСТВИЙ САМЫХ АКТИВНЫХ КОМПАНИЙ НА МИРОВОМ РЫНКЕ НАНО И МИКРОСПУТНИКОВ, ВСЕ, 2017–2029 гг.

- Рисунок 37:

- ОБЩЕЕ КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ПЕРЕХОДОВ КОМПАНИЙ НА МИРОВОМ РЫНКЕ НАНО И МИКРОСПУТНИКОВ, ВСЕ, 2017–2029 гг.

- Рисунок 38:

- ДОЛЯ МИРОВОГО РЫНКА НАНО И МИКРОСПУТНИКОВ, %, ВСЕГО, 2022 г.

Сегментация индустрии нано- и микроспутников

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. GEO, LEO, MEO охватываются сегментами класса орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Электрические, газовые и жидкотопливные двигатели рассматриваются как сегменты Propulsion Tech. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Во время запуска спутник или космический корабль обычно выводится на одну из множества специальных орбит вокруг Земли или может быть запущен в межпланетное путешествие. В основном существует три типа околоземных орбит, а именно геостационарная орбита (GEO), средняя околоземная орбита и низкая околоземная орбита. Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, которые предназначены для наблюдения за определенной территорией. Большинство научных спутников, включая систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Рынок нано- и микроспутников переживает сильный рост, обусловленный растущим спросом на спутники LEO, которые используются для связи, навигации, наблюдения за Землей, военной разведки и научных миссий. В период с 2017 по 2022 год только в Северной Америке было изготовлено и запущено около 2900 небольших спутников LEO, в основном для целей связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО.

- В последние годы использование военными спутников MEO и GEO выросло из-за их преимуществ, включая повышенную мощность сигнала, улучшенные возможности связи и передачи данных, а также большую зону покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки MEO OPIR для обнаружения и отслеживания гиперзвуковых ракет для Космических сил США.

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо | |

| Область | Азиатско-Тихоокеанский регион |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) означает максимальную массу ракеты-носителя во время взлета, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка за исторические и прогнозные годы были представлены в терминах выручки и объема. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.