Размер рынка автогрейдеров

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

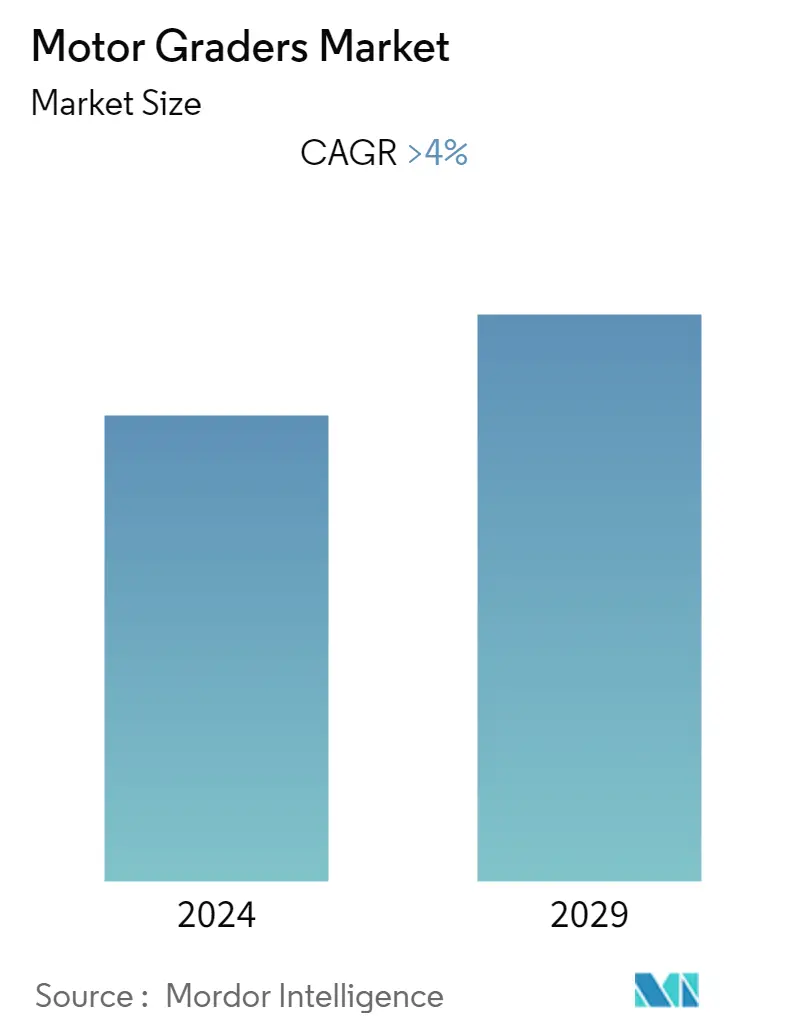

| CAGR | > 4.00 % |

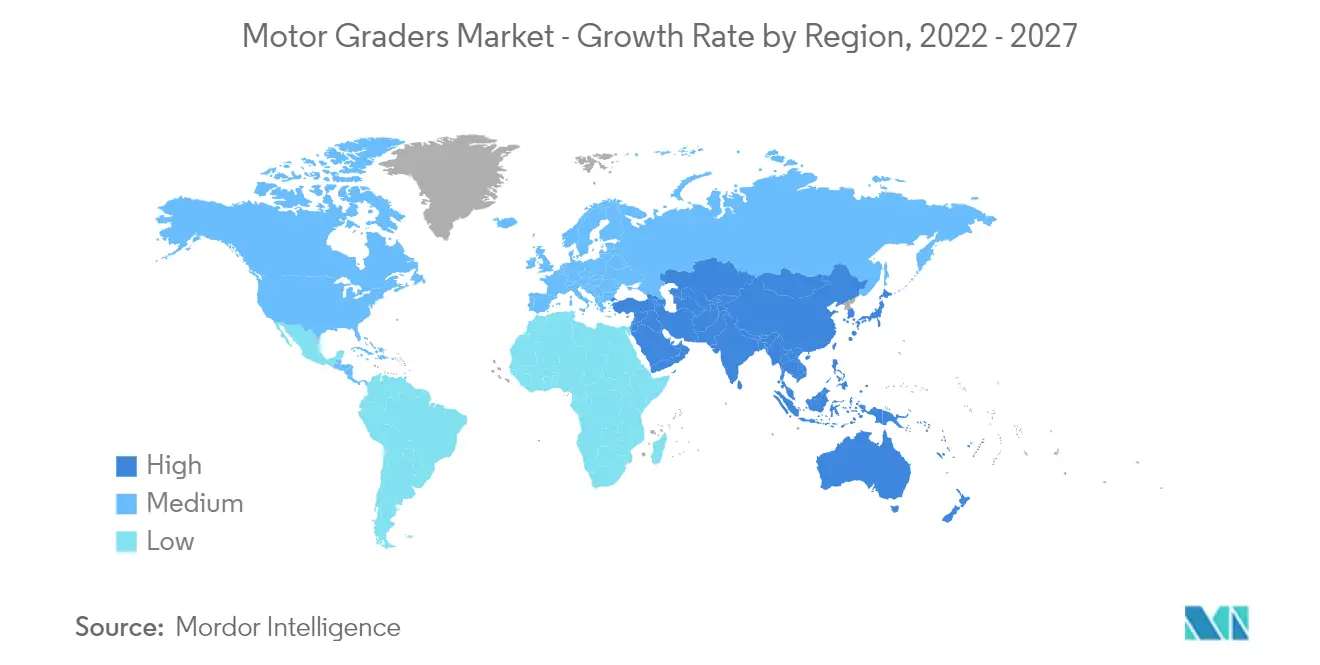

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

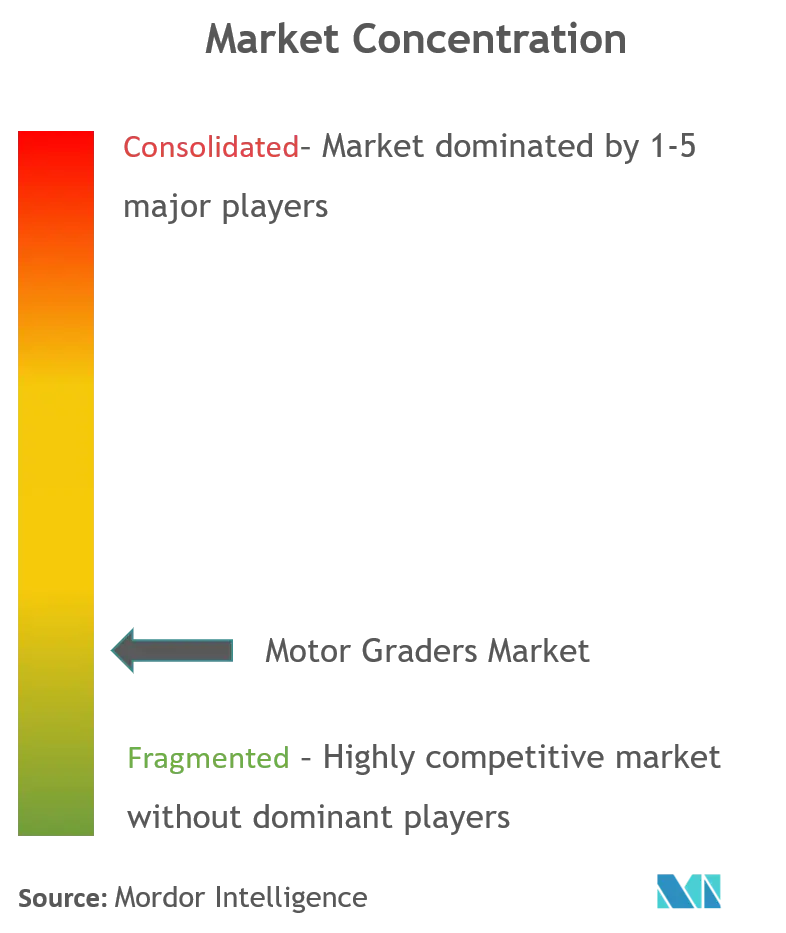

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка автогрейдеров

В 2021 году рынок автогрейдеров оценивался в 30 миллиардов долларов США, и, по прогнозам, в течение прогнозируемого периода (2022-2027 гг.) его среднегодовой темп роста составит более 4,7%. Ожидается, что в связи с увеличением строительной и горнодобывающей деятельности в нескольких частях мира и увеличением государственных расходов на развитие строительного сектора спрос на автогрейдеры будет расти для создания ровной поверхности либо в начале, либо в конце дороги, либо во время ее завершения. сайт.

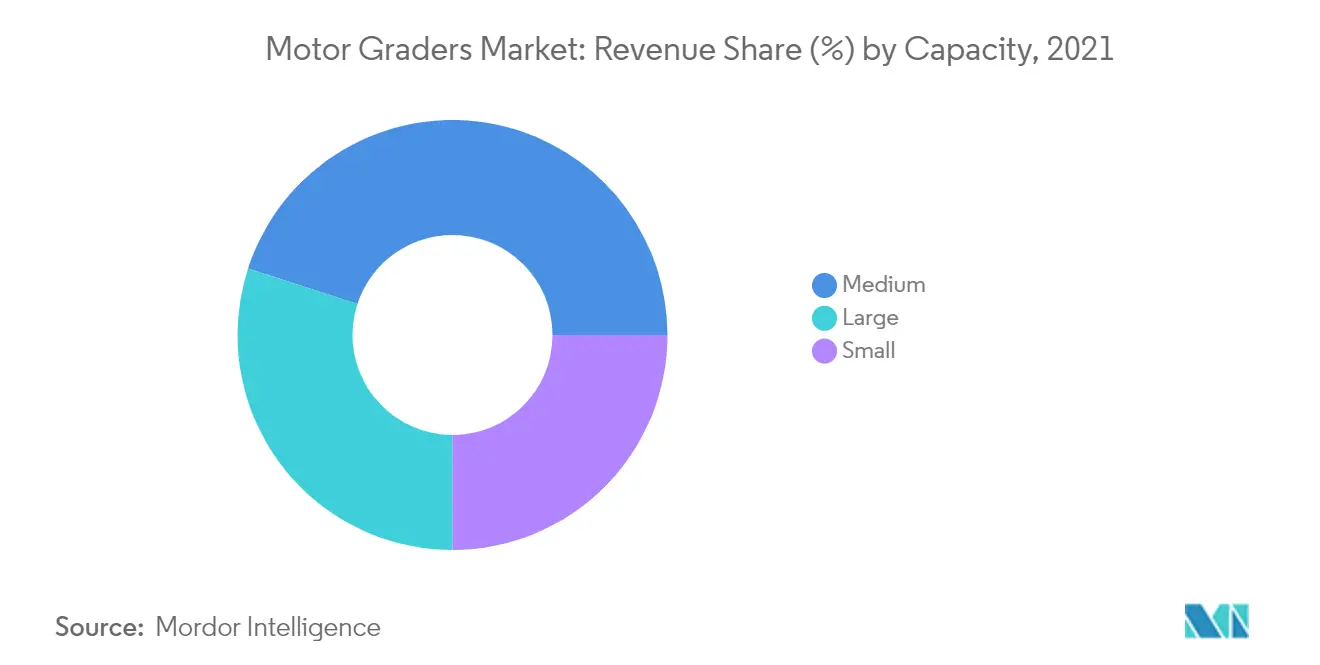

Доступность навесного оборудования для различных применений в горнодобывающей и строительной промышленности, помимо использования для конкретных задач по выравниванию поверхности или подземных горных работ, стимулирует спрос на рынке. Однако для большинства работ обычно достаточно небольшого автогрейдера мощностью 80–150 л.с. В то время как грейдеры меньшего размера идеально подходят для работ, которые необходимо выполнять в ограниченном пространстве, автогрейдеры большего размера можно использовать на более широких площадях.

Во время пандемии COVID-19 спрос на автогрейдеры сильно пострадал из-за жесткого государственного регулирования и отсрочки реализации текущих крупномасштабных инфраструктурных и строительных проектов. Развивающиеся экономики, включая Китай, Индию и другие страны Южной Азии, стали основой для инфраструктурных и строительных проектов. Однако во время вспышки они зарегистрировали резкое снижение частоты участия в проектах. Во время пандемии ВВП Индии сократился на 23,9% в первом квартале 2021 финансового года, продемонстрировав рост безработицы на 27,11% в том же году. Однако эти страны медленно возвращаются к фазе роста после возобновления нескольких текущих проектов в Южной Азии.

Тенденции рынка автогрейдеров

Государственные расходы на инфраструктуру и горнодобывающую деятельность стимулируют спрос

За последние несколько лет государственные расходы на инфраструктуру и строительство росли во всем мире, особенно в развивающихся странах, таких как Индия и Китай. Компактная конструкция грейдера идеально подходит для небольших и средних дорожных проектов в деревнях и городах, что делает его наиболее предпочтительным выбором подрядчиков для дорожных проектов, таких как схемы Прадхан Мантри Грам Садак Йоджна (PMGSY) в развивающихся странах, таких как Индия.

Например,.

- Ожидается, что в 2022 финансовом году строительный сектор Индии зарегистрирует двузначные темпы роста среднегодового темпа роста. Кроме того, правительство объявило о выделении 48 000 крор индийских рупий в рамках программы премьер-министра Аваса, которая может способствовать строительству более 80 лакхов домов для обеспечения доступного жилья.

- Аналогичным образом, строительная деятельность в Китае выросла на 8,1% в годовом сопоставлении в 2021 году по сравнению с 6,1% в 2020 году. Кроме того, китайская инициатива Пояс и путь привела к тому, что страна увеличила свои расходы на проекты на 4 триллиона долларов США с момента ее запуска семь лет назад. Среди этих проектов 1590 имели чистую стоимость более 1,9 триллиона долларов США и представляли собой проекты BRI, а остальные 1574 проекта имели общую оценку в 2,1 триллиона долларов США.

- В Новом Южном Уэльсе (Австралия) объем финансирования составит 705,3 миллиона долларов США. Федеральное правительство обещает выделить еще 1,06 миллиарда долларов США на работы в Западной Австралии и 37,4 миллиона долларов США на Северную территорию. Австралийская столичная территория также получит 24,7 миллиона долларов США на развитие дорог. Ожидается, что эти инвестиции в развитие дорожной инфраструктуры по всей стране повысят спрос на автогрейдеры в Австралии. В 2021 году CIL (Coal India Limited) санкционировала 32 предстоящих проекта по добыче угля на сумму 47 000 крор индийских рупий (6,47 миллиарда долларов США).

- В марте 2020 года правительство Индии сняло ограничения на конечное использование для участия в аукционах по угольным шахтам и полностью открыло угольный сектор для коммерческой добычи отечественными и международными компаниями. Этим шагом страна рассчитывает удовлетворить спрос на внутреннюю добычу угля и экспортировать некоторую его часть. Хотя Индия имеет огромные запасы угля, она импортирует уголь для удовлетворения внутреннего спроса.

Азиатско-Тихоокеанский регион остается крупнейшим рынком

Азиатско-Тихоокеанский регион оставался крупнейшим рынком автогрейдеров в 2021 году. Этот рост можно объяснить увеличением строительной деятельности в Китае и Индии, которые являются наиболее быстро развивающимися странами в мире.

Правительства стран региона тратят значительные средства на развитие объектов мирового класса, таких как аэропорты, спортивные комплексы, больницы, а также деятельность частного сектора по строительству отелей, торговых центров и т. д., что стимулирует спрос на автогрейдеры для выравнивания почвы. чтобы слой битума равномерно распределился по всей поверхности и планировке земельного участка.

За последние несколько лет расходы на инфраструктуру со стороны правительства и частных игроков по всему региону заметно выросли, что открывает несколько возможностей роста для производителей строительной техники, поскольку спрос на строительную технику напрямую зависит от инвестиций в развитие инфраструктуры.

Многие крупные игроки в регионе тратят значительные средства на исследования и разработки экологически чистых и технологически продвинутых автогрейдеров, чтобы уменьшить загрязнение окружающей среды в регионе и повысить производительность в минимальные сроки. Например, в январе 2020 года компания Shandong Lingong Construction Machinery Co. Ltd (SDLG) объявила о выпуске своего последнего продукта — G9290 — сверхмощного автогрейдера. Базовый рабочий вес 22,9 тонны, ширина отвала 14 футов в стандартной комплектации, а также впечатляющая производительность прижимного усилия и тягового усилия делают SDLG G9290 лучшим в своем классе размеров.

Обзор отрасли автогрейдеров

Рынок автогрейдеров фрагментирован, и многие игроки занимают небольшую долю рынка. Некоторые из известных компаний на рынке — Caterpillar Inc., John Deere Co., Komatsu Ltd и SANY Group. Эти игроки вкладывают значительные средства в исследования и разработки автогрейдеров.

Лидеры рынка автогрейдеров

-

John Deere Co.

-

Sany Group

-

Caterpillar Inc.

-

Volvo CE

-

Komatsu Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автогрейдеров

- В феврале 2022 года Sany заключила стратегическое партнерство с Leica Geosystems по производству систем управления машинами для экскаваторов и автогрейдеров. Технология будет предоставляться в рамках совместной программы доступа к технологиям, в рамках которой дилеры Sany будут предлагать широкий спектр решений по управлению машинами на основе лицензионных соглашений.

- В марте 2021 года XCMG объявила о поставке шести единиц индивидуальных грейдеров GR2605 компании Rio Tinto, которые будут использоваться на горнодобывающих предприятиях в Западной Австралии.

Отчет о рынке автогрейдеров – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Жесткая рама

5.1.2 Шарнирно-сочлененная рама

5.2 Емкость

5.2.1 Малый (до 150 л.с.)

5.2.2 Средний (150-300 ОЗ)

5.2.3 Большой (более 300 л.с.)

6. География

6.1 Северная Америка

6.1.1 Соединенные Штаты

6.1.2 Канада

6.1.3 Остальная часть Северной Америки

6.2 Европа

6.2.1 Германия

6.2.2 Великобритания

6.2.3 Франция

6.2.4 Италия

6.2.5 Остальная Европа

6.3 Азиатско-Тихоокеанский регион

6.3.1 Китай

6.3.2 Индия

6.3.3 Япония

6.3.4 Южная Корея

6.3.5 Остальная часть Азиатско-Тихоокеанского региона

6.4 Остальной мир

6.4.1 Мексика

6.4.2 Бразилия

6.4.3 Объединенные Арабские Эмираты

6.4.4 Другие страны

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Доля рынка поставщиков

7.2 Профили компании

7.2.1 John Deere Co.

7.2.2 Sany Group

7.2.3 Caterpillar Inc.

7.2.4 Komatsu Ltd

7.2.5 Leeboy

7.2.6 Volvo CE

7.2.7 SDLG

7.2.8 Calder Brothers Corporation

7.2.9 Case Constructions

7.2.10 LiuGong Machinery Co. Ltd

8. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли автогрейдеров

Объем отчета о рынке автогрейдеров охватывает детальное изучение последних тенденций и инноваций на рынке. Рынок сегментирован по типу продукции (жесткая рама и шарнирно-сочлененная рама), мощности (малая (80–150 л.с.), средняя (150–300 л.с.) и большая (более 300 л.с.)), а также географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). В отчете представлено подробное исследование основных игроков, стратегий, технологических достижений, финансов и инноваций.

| Тип продукта | ||

| ||

|

| Емкость | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка автогрейдеров

Каков текущий размер рынка автогрейдеров?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке автогрейдеров среднегодовой темп роста составит более 4%.

Кто являются ключевыми игроками на рынке Автогрейдеры?

John Deere Co., Sany Group, Caterpillar Inc., Volvo CE, Komatsu Ltd – основные компании, работающие на рынке автогрейдеров.

Какой регион на рынке Автогрейдеры является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Автогрейдеры?

В 2024 году наибольшая доля рынка автогрейдеров будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок автогрейдеров?

В отчете рассматривается исторический размер рынка автогрейдеров за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автогрейдеров на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли автогрейдеров

Статистические данные о доле рынка автогрейдеров, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автогрейдеров включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.