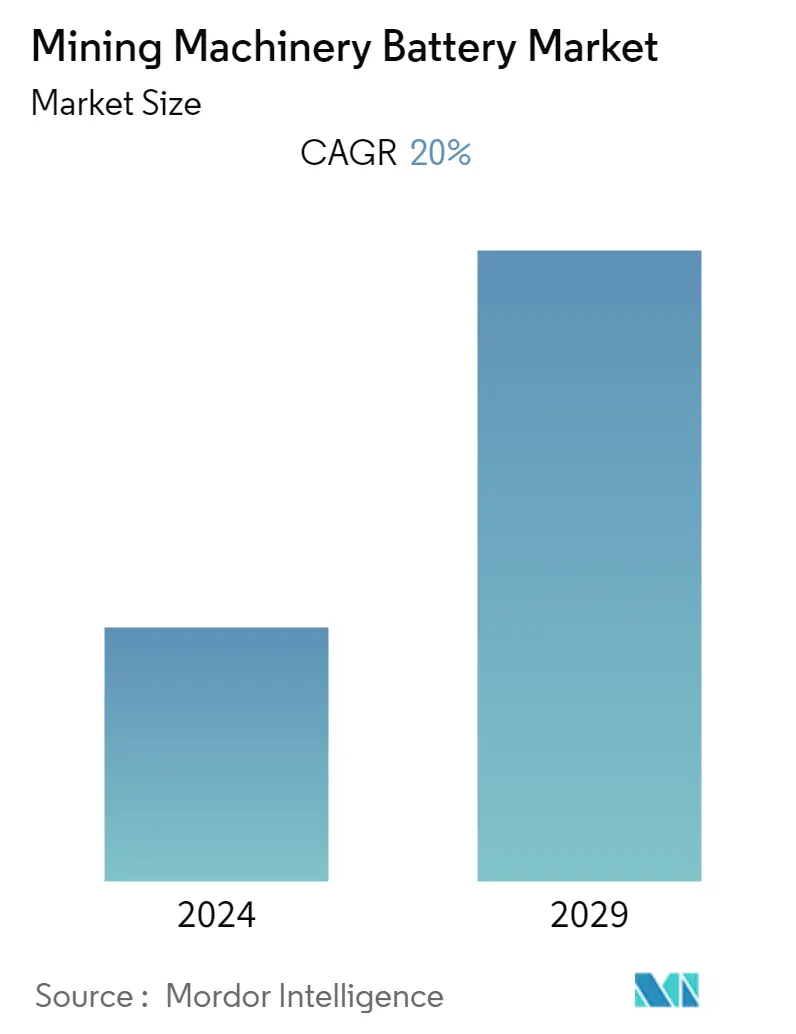

Объем рынка аккумуляторов для горного оборудования

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 20.00 % |

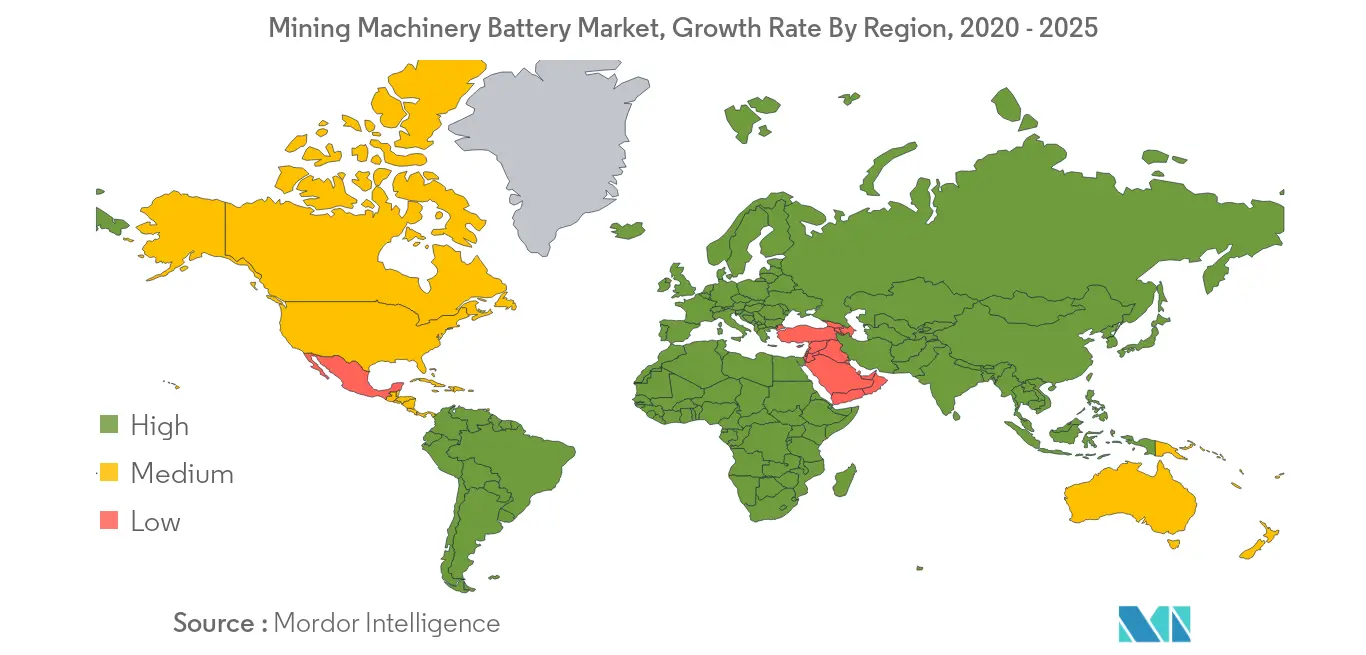

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка аккумуляторов для горного оборудования

Ожидается, что в течение прогнозируемого периода (2020-2025 гг.) рынок аккумуляторов для горнодобывающей техники будет демонстрировать темпы роста более 20%.

- В последние несколько лет в мировой горнодобывающей промышленности наблюдается устойчивый рост благодаря активизации геологоразведочных работ и запуску новых горнодобывающих проектов в таких странах, как Канада, США, Австралия, Индия, Россия и Южная Африка.

- Кроме того, разработка высокопроизводительного оборудования с повышенной автоматизацией и электрификацией сделала добычу руды без снижения содержания сравнительно более дешевой, стимулируя рост рынка горного оборудования и, следовательно, рынка аккумуляторов для горного оборудования.

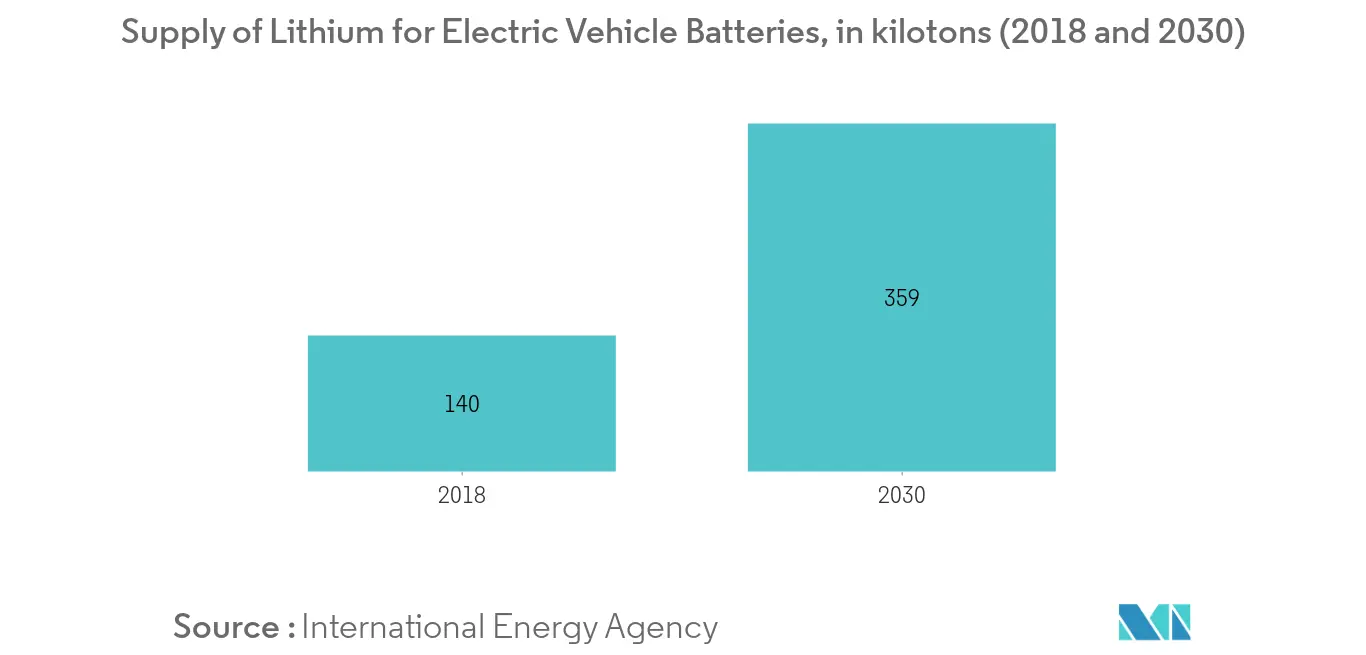

- Увеличение добычи и производства аккумуляторного металла, такого как литий, способствует росту рынка аккумуляторов для горнодобывающего оборудования. Тем не менее, производство сократилось в 2019 году, поскольку продажи электромобилей снизились на основных рынках электромобилей, таких как Китай, но ожидается, что производство и поставки лития утроятся до 1,5 миллиона метрических тонн к 2025 году.

Тенденции рынка аккумуляторов для горного оборудования

Автоматизация и электрификация стимулируют рост рынка

Горнодобывающая промышленность находится под сильным влиянием колебаний цен и спроса на горнодобывающую продукцию и сырье. Это приводит к получению низкой прибыли для операторов и майнеров. Более того, на горнодобывающую промышленность влияют строгие правила выбросов и правила импорта-экспорта, установленные правительством. Было обнаружено, что за счет повышения производительности можно увеличить размер прибыли. Это заставляет компании автоматизировать и электрифицировать горнодобывающее оборудование, устанавливая датчики и анализируя генерируемые ими данные.

Рост внедрения литий-ионных аккумуляторов стимулирует рынок электрификации внедорожных коммерческих автомобилей. С 1990 года стоимость промышленных роботов снизилась на 50%, а стоимость ручного труда увеличилась на 80%. Горнодобывающие операции, такие как бурение и транспортировка, теперь полностью автоматизированы. Операторы теперь пожинают плоды автоматизации, наблюдая за повышением производительности и безопасности. За последние семь лет занятость в горнодобывающей промышленности упала на 3,23%, а производительность выросла почти на 2%.

Машины используют анализ данных и статистические методы для прогнозирования отказа оборудования, наличия материалов в земле и их количества с помощью данных бурения и отбора проб. Эта практика позволит сократить и в конечном итоге положить конец трудоемким действиям, таким как осмотр поверхности и регистрация керна.

Электрификация в первую очередь проводится для снижения расхода топлива. Производители автомобилей, такие как Volvo, сотрудничают с технологическими и телекоммуникационными компаниями, такими как Telia и Ericsson, для разработки сети 5G для бесперебойной работы автономного производства и транспортных средств. Электрический аккумулятор и автономное грузовое транспортное средство Volvo HX2 почти на 50% более экономично, чем его предшественник HX1.

Азиатско-Тихоокеанский регион — самый быстрорастущий рынок

В Китае правительство снижает зависимость от ископаемого топлива. Это привело к увеличению добычи угля в стране. В восточном Китае правительство установило газопроводы в домах, но не смогло обеспечить регулярную подачу газа. Это привело к увеличению потребления угля людьми для отопления. Крупнейшая угледобывающая провинция Китая, Шаньси, смягчила строгую государственную политику и планирует добавить почти 11 миллионов тонн мощностей по производству кокса для удовлетворения растущего спроса.

В Индии добыча угля выросла на 5,17% в период с 2014 по 2019 год. Разработано только 20% индийских запасов, и это открывает большие возможности для горняков. Индия является вторым по величине производителем стали, и быстрое развитие инфраструктуры требует увеличения добычи железа. Правительство Одиши планирует выставить на аукцион 17 железорудных участков, срок аренды которых истекает в марте 2019 года.

Чтобы снизить растущую зависимость от ископаемого топлива, Китай вкладывает значительные средства в разведку новых месторождений лития по всему миру. Сообщается, что Китай инвестировал почти 4,2 миллиарда долларов США в страны Южной Америки, такие как Чили и Боливия, в добычу лития. Китай также установил монополию на африканские литиевые рудники в таких странах, как Демократическая Республика Конго.

Обзор отрасли аккумуляторов для горнодобывающей техники

Рынок аккумуляторов для горнодобывающей техники умеренно консолидирован, на нем доминируют такие игроки, как LG Chem, BYD и Panasonic.

Ключевые игроки сосредотачивают свое внимание на технологических разработках, в том числе на уменьшении размеров аккумуляторов и увеличении их плотности. Например,.

- В феврале 2020 года AESC объявила о слиянии своих дочерних компаний Envision AESC Japan Limited и Envision AESC Energy Devices Limited, чтобы сделать Японию известным производителем литий-ионных аккумуляторов для транспортных средств.

Лидеры рынка аккумуляторов для горнодобывающей техники

-

LG Chem Limited

-

Automotive Energy Supply Corporation

-

Samsung SDI Co. Limited

-

Contemporary Amperex Technology Co. Limited

-

Toshiba Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке аккумуляторов для горнодобывающей техники – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Предположения исследования

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип силовой установки

-

5.1.1 Двигатель IC

-

5.1.2 Гибридный электрический

-

-

5.2 Тип машины

-

5.2.1 Оборудование для открытых горных работ

-

5.2.2 Подземное горное оборудование

-

5.2.3 Горно-обогатительное оборудование

-

-

5.3 Тип батареи

-

5.3.1 Гибридный

-

5.3.2 Свинцово-кислотные

-

5.3.3 Свинцово-кислотные клапаны с регулируемым клапаном (VRLA)

-

-

5.4 Типы химических компонентов аккумулятора

-

5.4.1 Литий-ионный

-

5.4.2 Na-NiCL2

-

5.4.3 Ni-MH

-

5.4.4 Ли-С

-

-

5.5 География

-

5.5.1 Северная Америка

-

5.5.1.1 Соединенные Штаты

-

5.5.1.2 Канада

-

5.5.1.3 Остальная часть Северной Америки

-

-

5.5.2 Европа

-

5.5.2.1 Германия

-

5.5.2.2 Великобритания

-

5.5.2.3 Франция

-

5.5.2.4 Испания

-

5.5.2.5 Остальная Европа

-

-

5.5.3 Азиатско-Тихоокеанский регион

-

5.5.3.1 Индия

-

5.5.3.2 Китай

-

5.5.3.3 Япония

-

5.5.3.4 Южная Корея

-

5.5.3.5 Остальная часть Азиатско-Тихоокеанского региона

-

-

5.5.4 Южная Америка

-

5.5.4.1 Бразилия

-

5.5.4.2 Аргентина

-

5.5.4.3 Остальная часть Южной Америки

-

-

5.5.5 Ближний Восток и Африка

-

5.5.5.1 ОАЭ

-

5.5.5.2 Южная Африка

-

5.5.5.3 Остальная часть Ближнего Востока и Африки

-

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Доля рынка поставщиков

-

6.2 Профили компании

-

6.2.1 LG Chem Ltd

-

6.2.2 BYD Co. Ltd

-

6.2.3 Panasonic Corporation

-

6.2.4 Корпорация автомобильного энергоснабжения (AESC)

-

6.2.5 Samsung SDI Co. Limited

-

6.2.6 Contemporary Amperex Technology Co. Limited

-

6.2.7 Toshiba Corporation

-

6.2.8 FW Webb Company

-

6.2.9 Mouser Electronics

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли аккумуляторов для горнодобывающей техники

Рынок аккумуляторов для горнодобывающей техники охватывает последние тенденции и технологические разработки на мировом рынке аккумуляторов для горнодобывающей техники, спрос на тип силовой установки, тип машины, тип батареи, тип химического компонента батареи, географию и долю рынка основных производителей аккумуляторов для горнодобывающей техники во всем мире.

| Тип силовой установки | ||

| ||

|

| Тип машины | ||

| ||

| ||

|

| Тип батареи | ||

| ||

| ||

|

| Типы химических компонентов аккумулятора | ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка аккумуляторов для горнодобывающей техники

Каков текущий размер рынка аккумуляторов для горного оборудования?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка аккумуляторов для горного оборудования составит 20%.

Кто являются ключевыми игроками на рынке Аккумуляторы для горного оборудования?

LG Chem Limited, Automotive Energy Supply Corporation, Samsung SDI Co. Limited, Contemporary Amperex Technology Co. Limited, Toshiba Corporation – основные компании, работающие на рынке аккумуляторов для горного оборудования.

Какой регион на рынке Аккумуляторы для горного оборудования является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Аккумуляторы для горного оборудования?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка аккумуляторов для горнодобывающей техники.

Какие годы охватывает рынок аккумуляторов для горного оборудования?

В отчете рассматривается исторический размер рынка аккумуляторов для горного оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка аккумуляторов для горного оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли аккумуляторов для горнодобывающей техники

Статистические данные о доле рынка, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ аккумуляторов горного оборудования включает прогноз рынка на период до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.