Объем рынка кормовых ферментов на Ближнем Востоке

|

|

Период исследования | 2017 - 2029 |

|

|

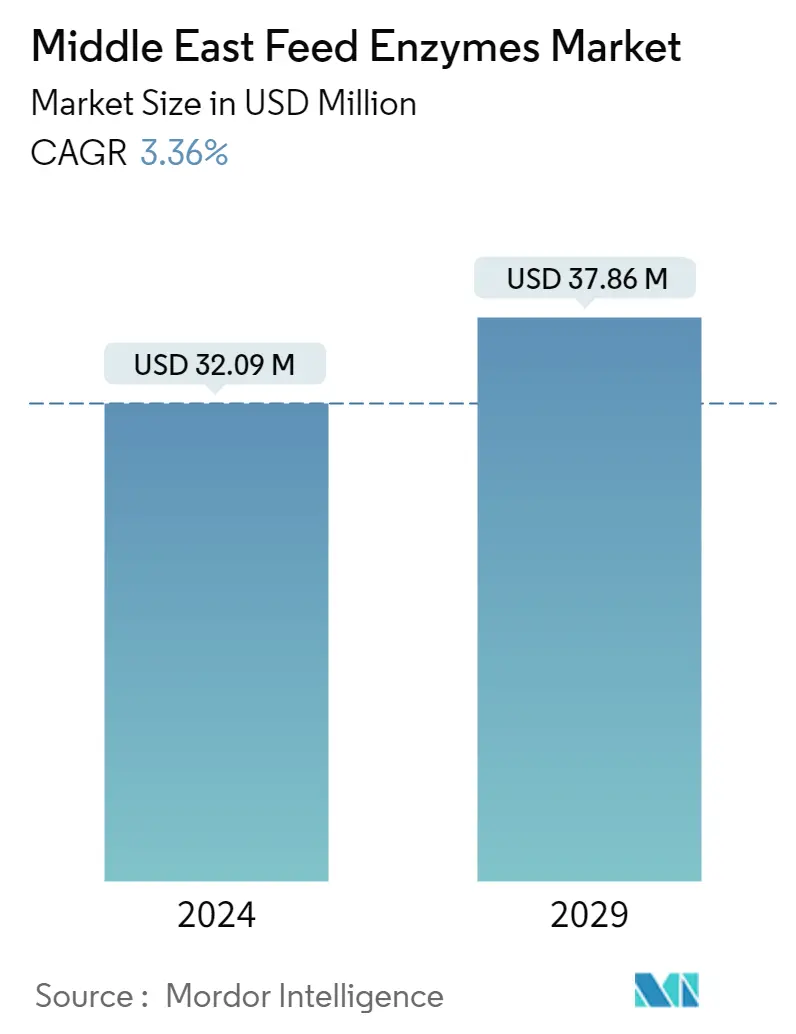

Размер рынка (2024) | USD 32.09 миллиона долларов США |

|

|

Размер рынка (2029) | USD 37.86 миллиона долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Самая большая доля по субдобавкам | Карбогидразы |

|

|

CAGR(2024 - 2029) | 3.36 % |

|

|

Самая большая доля по странам | Саудовская Аравия |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых ферментов на Ближнем Востоке

Объем рынка кормовых ферментов на Ближнем Востоке оценивается в 32,09 миллиона долларов США в 2024 году и, как ожидается, достигнет 37,86 миллиона долларов США к 2029 году, а среднегодовой темп роста составит 3,36% в течение прогнозируемого периода (2024-2029 годы).

- Рынок кормовых ферментов на Ближнем Востоке представляет собой небольшой, но растущий сегмент общего рынка кормовых добавок. В 2022 году на ее долю пришлось всего 3,6% рынка кормовых добавок. Однако преимущества использования кормовых ферментов для повышения доступности питательных веществ для животных, особенно при высоких ценах на зерновые, делают его перспективным рынком.

- Рынок испытал спад на 6,2% в 2019 году по сравнению с 2018 годом из-за снижения производства кормов, что было напрямую связано с использованием кормовых добавок. Саудовская Аравия была крупнейшей страной на рынке кормовых ферментов, на ее долю в 2022 году приходилось 40,2% из-за более высокого производства кормов в стране и спроса на мясные и молочные продукты.

- Среди всех кормовых ферментов карбогидразы были наиболее значимыми с точки зрения рыночной стоимости в 2022 году на их долю пришлось 47,9% рынка кормовых ферментов. Карбогидразы являются предпочтительными из-за их способности увеличивать потребление белка, минералов и липидов из кормов для животных.. Крупнейшим сегментом животных в регионе была птица-птица, на которую в 2022 году пришлось 57,9% рынка кормовых карбогидраз. Использование было связано с перевариванием ими нерастворимых полисахаридов.

- Ожидается, что самой быстрорастущей страной на Ближнем Востоке в течение прогнозируемого периода станет Иран, среднегодовой темп роста которого составит 3,7%. Ожидается, что фитазы станут самым быстрорастущим сегментом в регионе среднегодовой темп роста составит 3,4% в течение прогнозируемого периода.

- Ожидается, что повышение осведомленности об использовании кормовых добавок и спрос на мясо и скот станут основными движущими силами рынка кормовых ферментов в регионе.

- В 2022 году доля кормовых ферментов на рынке кормовых добавок Ближнего Востока составила 3,6% в стоимостном выражении, что более чем на 2,8% больше, чем в предыдущем году. Однако в 2019-2020 годах на рынке произошел небольшой спад, главным образом из-за воздействия пандемии COVID-19, которая нарушила глобальную торговлю и местные цепочки поставок, что привело к сокращению производства кормов.

- В 2022 году наибольшую долю рынка кормовых ферментов на Ближнем Востоке занимала Саудовская Аравия, на долю которой приходилось около 12,1 млн долларов США в стоимостном выражении, за ней следовал Иран с 8,0 млн долларов США. Широкое внедрение кормовых добавок в рационы животных в Саудовской Аравии привело к самому высокому потреблению в стране по сравнению с другими странами региона.

- Птицы были крупнейшими потребителями кормовых ферментов в Ближневосточном регионе в 2022 году, на их долю приходилось 57,5% по стоимости на рынке, за ними следовали жвачные животные и аквакультура с долями 39,7% и 2,2% соответственно. Рост рынка ферментов обусловлен технологиями животноводства в регионе, которые направлены на ограничение импорта мяса и поощрение стран с дефицитом воды извлекать выгоду из своей мясной промышленности.

- В 2022 году Ближневосточный регион произвел около 24 миллионов тонн комбикормов для всех видов животных, причем на один только Иран пришлось более 45% этой доли. Столь высокая продуктивность объясняется большим поголовьем животных в стране, в том числе более 18% поголовья жвачных животных в Ближневосточном регионе в 2021 году.

- Спрос на использование кормовых ферментов увеличился с ростом спроса на мясо и растущим пониманием здорового питания в кормах для животных. Ожидается, что в ближневосточном регионе будет наблюдаться сильный рост рынка, среднегодовой темп роста которого составит 3,4% в 2023-2029 годах.

Тенденции рынка кормовых ферментов на Ближнем Востоке

- Рост потребления баранины и спроса на молочные продукты с более чем 1000 предприятиями по производству сладостей и шоколада увеличивают спрос на продукцию жвачных животных.

- Рост туризма увеличил спрос на свинину со стороны отелей и ресторанов, что увеличивает спрос на продукцию свиноводства.

- Растущая популярность домашней птицы и инвестиции правительства Саудовской Аравии в увеличение производства птицы стимулируют производство птицы в регионе.

- Увеличение потребления говядины и растущий спрос на потребление молочных продуктов стимулирует спрос на производство кормов для жвачных животных.

- Африканская чума свиней (АЧС) повлияла на производство кормов для свиней, но растущий спрос на свинину в таких странах, как Кипр и Израиль, стимулирует спрос на производство кормов для свиней.

Обзор отрасли кормовых ферментов на Ближнем Востоке

Рынок кормовых ферментов на Ближнем Востоке фрагментирован пять крупнейших компаний занимают 25,79%. Основными игроками на этом рынке являются Alltech, Inc., Brenntag SE, DSM Nutritional Products AG, IFF (Danisco Animal Nutrition) и Kerry Group Plc (отсортировано в алфавитном порядке).

Лидеры рынка кормовых ферментов на Ближнем Востоке

Alltech, Inc.

Brenntag SE

DSM Nutritional Products AG

IFF(Danisco Animal Nutrition)

Kerry Group Plc

Other important companies include Adisseo, BASF SE, Cargill Inc., Elanco Animal Health Inc., Kemin Industries, Novus International, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых ферментов на Ближнем Востоке

- Январь 2023 г . Novus International приобрела биотехнологическую компанию Agrivida для разработки новых кормовых добавок.

- Июнь 2022 г . Brenntag приобрела долю в Al-Azzaz Chemicals, дистрибьюторе специальных химикатов на Ближнем Востоке, и увеличила свое присутствие в секторе распределения специальных химикатов Саудовской Аравии.

- Январь 2022 г . Hiphorius — новое поколение фитазы, представленное альянсом DSM-Novozymes. Это комплексное решение для фитазы, созданное, чтобы помочь производителям птицы в достижении прибыльного и устойчивого производства белка.

Отчет о рынке кормовых ферментов на Ближнем Востоке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Поголовье животных

2.1.1. Птица

2.1.2. Жвачные животные

2.1.3. Свинья

2.2. Производство кормов

2.2.1. Аквакультура

2.2.2. Птица

2.2.3. Жвачные животные

2.2.4. Свинья

2.3. Нормативно-правовая база

2.3.1. Иран

2.3.2. Саудовская Аравия

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Субдобавка

3.1.1. Карбогидразы

3.1.2. Фитазы

3.1.3. Другие ферменты

3.2. Животное

3.2.1. Аквакультура

3.2.1.1. От суб-животного

3.2.1.1.1. Рыба

3.2.1.1.2. Креветка

3.2.1.1.3. Другие виды аквакультуры

3.2.2. Птица

3.2.2.1. От суб-животного

3.2.2.1.1. Бройлер

3.2.2.1.2. Слой

3.2.2.1.3. Другие домашние птицы

3.2.3. Жвачные животные

3.2.3.1. От суб-животного

3.2.3.1.1. Мясной скот

3.2.3.1.2. Молочный скот

3.2.3.1.3. Другие жвачные животные

3.2.4. Свинья

3.2.5. Другие животные

3.3. Страна

3.3.1. Иран

3.3.2. Саудовская Аравия

3.3.3. Остальной Ближний Восток

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Аддисео

4.4.2. Alltech, Inc.

4.4.3. BASF SE

4.4.4. Brenntag SE

4.4.5. Cargill Inc.

4.4.6. DSM Nutritional Products AG

4.4.7. Elanco Animal Health Inc.

4.4.8. IFF(Danisco Animal Nutrition)

4.4.9. Kemin Industries

4.4.10. Керри Групп ПЛС

4.4.11. Novus International, Inc.

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Размер мирового рынка и DRO

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ ПТИЦЫ, ЧИСЛО, БЛИЖНИЙ ВОСТОК, 2017-2022 ГГ.

- Рисунок 2:

- ПОПУЛЯЦИЯ ЖВАЧНЫХ ЖВАЧНЫХ, КОЛИЧЕСТВО, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ СВИНЕЙ, ЧИСЛО, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 4:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ АКВАКУЛЬТУРЫ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ПТИЦЫ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 6:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ ЖВАЧНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 7:

- ОБЪЕМ ПРОИЗВОДСТВА КОРМОВ ДЛЯ СВИНЕЙ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017-2022 гг.

- Рисунок 8:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 9:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 11:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 13:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 14:

- ОБЪЕМ УГЛЕВОДОРАЗ КОРМОВЫХ ФЕРМЕНТОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ УГЛЕВОДОРАЗ КОРМОВЫХ ФЕРМЕНТОВ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 16:

- ДОЛЯ В СТОИМОСТИ УГЛЕВОДОРАЗ КОРМОВЫХ ФЕРМЕНТОВ ПО ВИДАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 17:

- ОБЪЕМ ФИТАЗ КОРМОВЫХ ФЕРМЕНТОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 18:

- СТОИМОСТЬ ФИТАЗ КОРМОВЫХ ФЕРМЕНТОВ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ ФИТАЗ В КОРМОВЫХ ФЕРМЕНТАХ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 20:

- ОБЪЕМ ДРУГИХ ФЕРМЕНТОВ КОРМОВЫХ ФЕРМЕНТОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 21:

- СТОИМОСТЬ ДРУГИХ ФЕРМЕНТОВ КОРМОВЫХ ФЕРМЕНТОВ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 22:

- ДОЛЯ ДРУГИХ ФЕРМЕНТОВ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 23:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 24:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 25:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 26:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 27:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 28:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 29:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 30:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ АКВАКУЛЬТУРЫ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 31:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ РЫБ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 32:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ РЫБ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ РЫБ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 34:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ КРЕВЕТОК, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 35:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ КРЕВЕТОК, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ КРЕВЕТОК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 37:

- ОБЪЕМ ДРУГИХ ВИДОВ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ АКВАКУЛЬТУРЫ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 38:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 39:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ДРУГИХ ВИДОВ АКВАКУЛЬТУРЫ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 40:

- ОБЪЕМ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 41:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 42:

- ОБЪЕМНАЯ ДОЛЯ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ ПТИЦЫ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 44:

- ОБЪЕМ ФЕРМЕНТОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 45:

- СТОИМОСТЬ ФЕРМЕНТОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ В СТОИМОСТИ ФЕРМЕНТОВ КОРМОВ ДЛЯ БРОЙЛЕРОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 47:

- ОБЪЕМ ФЕРМЕНТОВ КОРМОВ ДЛЯ КУРСОВ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 48:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ-НЕСУШЕК, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 49:

- ДОЛЯ В СТОИМОСТИ ФЕРМЕНТОВ КОРМОВ ДЛЯ НЕСУШЕК ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 50:

- ОБЪЕМ КОРМОВ ДЛЯ ДРУГИХ ПТИЦ ПТИЦ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 51:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ ДРУГИХ ПТИЦ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 52:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ПТИЦ ПТИЦ ПО СУБАДИТИВНЫМ КАТЕГОРИЯМ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 53:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 54:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 55:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ЖВАЧНЫХ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 56:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ЖВАЧНЫХ ЖВАЧНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 57:

- ОБЪЕМ ПРОИЗВОДСТВА ФЕРМЕНТОВ ДЛЯ МЯСНОГО КРС, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 58:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ МЯСНОГО СКОТА, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ ФЕРМЕНТОВ КОРМОВ ДЛЯ МЯСНОГО СКОТА ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 60:

- ОБЪЕМ ПРОИЗВОДСТВА ФЕРМЕНТОВ ДЛЯ МОЛОЧНОГО СКОТА, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 61:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ КОРМОВ ДЛЯ МОЛОЧНОГО СКОТА, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ КОРМОВ ФЕРМЕНТОВ ДЛЯ МОЛОЧНОГО СКОТА ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 63:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 64:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 65:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ЖВАЧНЫХ ЖВАЧНЫХ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 66:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ СВИНЕЙ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 67:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ СВИНЕЙ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 68:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ СВИНЕЙ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 69:

- ОБЪЕМ КОРМОВ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 70:

- СТОИМОСТЬ ФЕРМЕНТОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 71:

- ДОЛЯ В СТОИМОСТИ ФЕРМЕНТОВ КОРМОВ ДЛЯ ДРУГИХ ЖИВОТНЫХ ПО СУБАДДИТИВНЫМ КАТЕГОРИЯМ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 72:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ПО СТРАНАМ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 73:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ПО СТРАНАМ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 74:

- ОБЪЕМНАЯ ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ПО СТРАНАМ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 75:

- ДОЛЯ КОРМОВЫХ ФЕРМЕНТОВ ПО СТРАНАМ, %, БЛИЖНИЙ ВОСТОК, 2017, 2023 И 2029 ГГ.

- Рисунок 76:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ ИРАНА, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 77:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ В ИРАНЕ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ ИРАНА КОРМОВЫХ ФЕРМЕНТОВ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 79:

- ОБЪЕМ КОРМОВЫХ ФЕРМЕНТОВ САУДОВСКОЙ АРАВИИ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 80:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ САУДОВСКОЙ АРАВИИ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 81:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ САУДОВСКОЙ АРАВИИ ПО КАТЕГОРИЯМ СУБДОБАВОК, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 82:

- ОБЪЕМ ОСТАЛЬНЫХ КОРМОВЫХ ФЕРМЕНТОВ НА БЛИЖНЕМ ВОСТОКЕ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 83:

- СТОИМОСТЬ КОРМОВЫХ ФЕРМЕНТОВ ДЛЯ ОСТАЛЬНЫХ БЛИЖНЕГО ВОСТОКА, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 84:

- ДОЛЯ В СТОИМОСТИ КОРМОВЫХ ФЕРМЕНТОВ ОСТАЛЬНОГО БЛИЖНЕГО ВОСТОКА ПО СУБАДДИТИВНЫМ КАТЕГОРИЯМ, %, БЛИЖНИЙ ВОСТОК, 2022 И 2029 ГГ.

- Рисунок 85:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, БЛИЖНИЙ ВОСТОК, 2017–2023 гг.

- Рисунок 86:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, БЛИЖНИЙ ВОСТОК, 2017–2023 гг.

- Рисунок 87:

- ДОЛЯ ОСНОВНЫХ ИГРОКОВ В СТОИМОСТИ, БЛИЖНИЙ ВОСТОК, 2022 Г., %

Сегментация индустрии кормовых ферментов на Ближнем Востоке

Карбогидразы и фитазы покрываются субдобавкой в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Иран и Саудовская Аравия представлены сегментами по странам.

- Рынок кормовых ферментов на Ближнем Востоке представляет собой небольшой, но растущий сегмент общего рынка кормовых добавок. В 2022 году на ее долю пришлось всего 3,6% рынка кормовых добавок. Однако преимущества использования кормовых ферментов для повышения доступности питательных веществ для животных, особенно при высоких ценах на зерновые, делают его перспективным рынком.

- Рынок испытал спад на 6,2% в 2019 году по сравнению с 2018 годом из-за снижения производства кормов, что было напрямую связано с использованием кормовых добавок. Саудовская Аравия была крупнейшей страной на рынке кормовых ферментов, на ее долю в 2022 году приходилось 40,2% из-за более высокого производства кормов в стране и спроса на мясные и молочные продукты.

- Среди всех кормовых ферментов карбогидразы были наиболее значимыми с точки зрения рыночной стоимости в 2022 году на их долю пришлось 47,9% рынка кормовых ферментов. Карбогидразы являются предпочтительными из-за их способности увеличивать потребление белка, минералов и липидов из кормов для животных.. Крупнейшим сегментом животных в регионе была птица-птица, на которую в 2022 году пришлось 57,9% рынка кормовых карбогидраз. Использование было связано с перевариванием ими нерастворимых полисахаридов.

- Ожидается, что самой быстрорастущей страной на Ближнем Востоке в течение прогнозируемого периода станет Иран, среднегодовой темп роста которого составит 3,7%. Ожидается, что фитазы станут самым быстрорастущим сегментом в регионе среднегодовой темп роста составит 3,4% в течение прогнозируемого периода.

- Ожидается, что повышение осведомленности об использовании кормовых добавок и спрос на мясо и скот станут основными движущими силами рынка кормовых ферментов в регионе.

| Субдобавка | |

| Карбогидразы | |

| Фитазы | |

| Другие ферменты |

| Животное | |||||||

| |||||||

| |||||||

| |||||||

| Свинья | |||||||

| Другие животные |

| Страна | |

| Иран | |

| Саудовская Аравия | |

| Остальной Ближний Восток |

Определение рынка

- ФУНКЦИИ - В исследовании кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.