Размер авиационного рынка Ближнего Востока

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

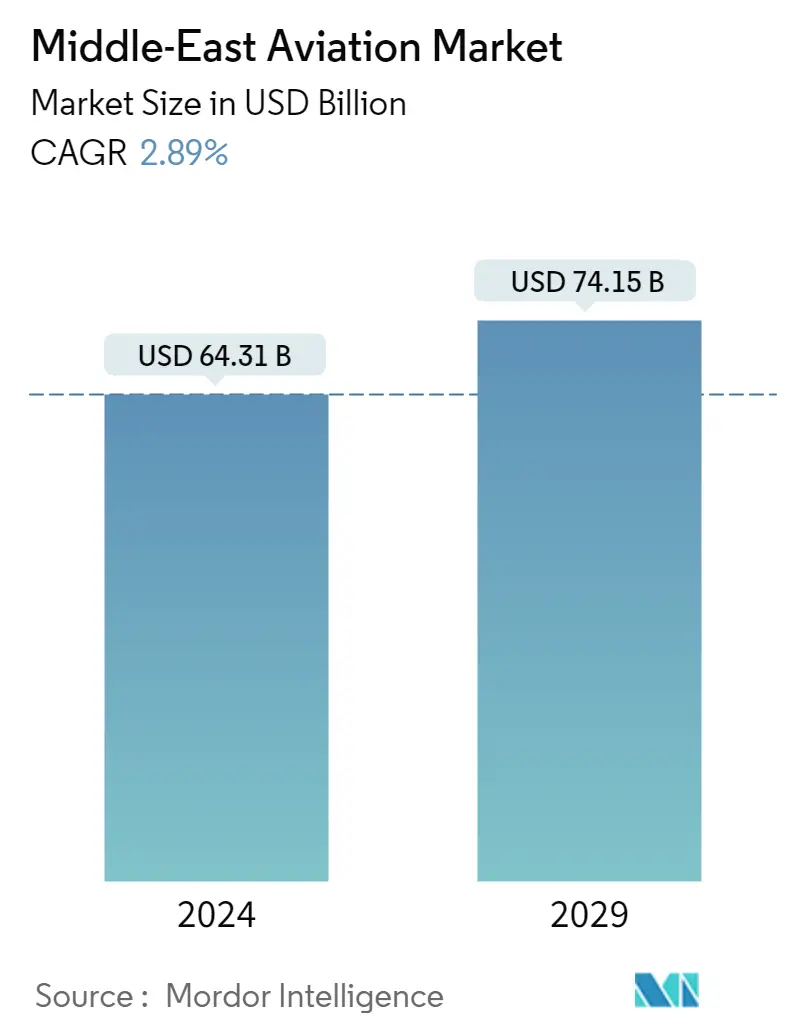

| Размер рынка (2024) | USD 64.31 миллиарда долларов США |

| Размер рынка (2029) | USD 74.15 млрд долларов США |

| CAGR(2024 - 2029) | 2.89 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ авиационного рынка Ближнего Востока

Размер ближневосточного авиационного рынка оценивается в 64,31 миллиарда долларов США в 2024 году и, как ожидается, достигнет 74,15 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 2,89% в течение прогнозируемого периода (2024-2029 годы).

Пассажиропоток авиации на Ближнем Востоке увеличивался каждый год в течение последнего десятилетия вплоть до 2019 года. Однако рост пассажиропотока в 2019 году снизился по сравнению с 2018 годом, а появление пандемии COVID-19 еще больше сократило пассажиропоток в 2020 и 2021 годах. По данным По данным IATA, в 2021 году годовой пассажиропоток ближневосточных авиакомпаний был на 71,6% ниже, чем в 2019 году. В этом регионе расположены некоторые известные перевозчики с полным спектром услуг, выполняющие дальнемагистральные маршруты, такие как Emirates, Etihad и Qatar Airways, которые понесли огромные убытки из-за закрытие международных границ.

Кроме того, поскольку прогнозируется, что международные пассажирские перевозки будут восстанавливаться медленнее, чем внутренние перевозки, несколько перевозчиков с полным спектром услуг в регионе отменили или отложили свои заказы на самолеты. Тем не менее, появление новых бюджетных перевозчиков, таких как Air Arabia Abu Dhabi и Wizz Air Abu Dhabi, как ожидается, будет стимулировать спрос на новые узкофюзеляжные самолеты в будущем.

С другой стороны, сектор авиации общего назначения быстро восстанавливается из-за высокого спроса на частные поездки в регионе. Большое количество состоятельных людей в регионе привело к тому, что во время пандемии они стали отдавать предпочтение путешествиям на бизнес-джетах и вертолетах.

Военная авиация не зафиксировала каких-либо серьезных нарушений спроса в регионе, поскольку страны продолжают осуществлять свои планы закупок без задержек в сроках поставок. Ожидается, что в ближайшие годы военная авиация на Ближнем Востоке продемонстрирует впечатляющий рост благодаря различным планам закупок боевых самолетов со стороны таких стран, как Турция, Кувейт, Катар и Бахрейн.

Тенденции авиационного рынка Ближнего Востока

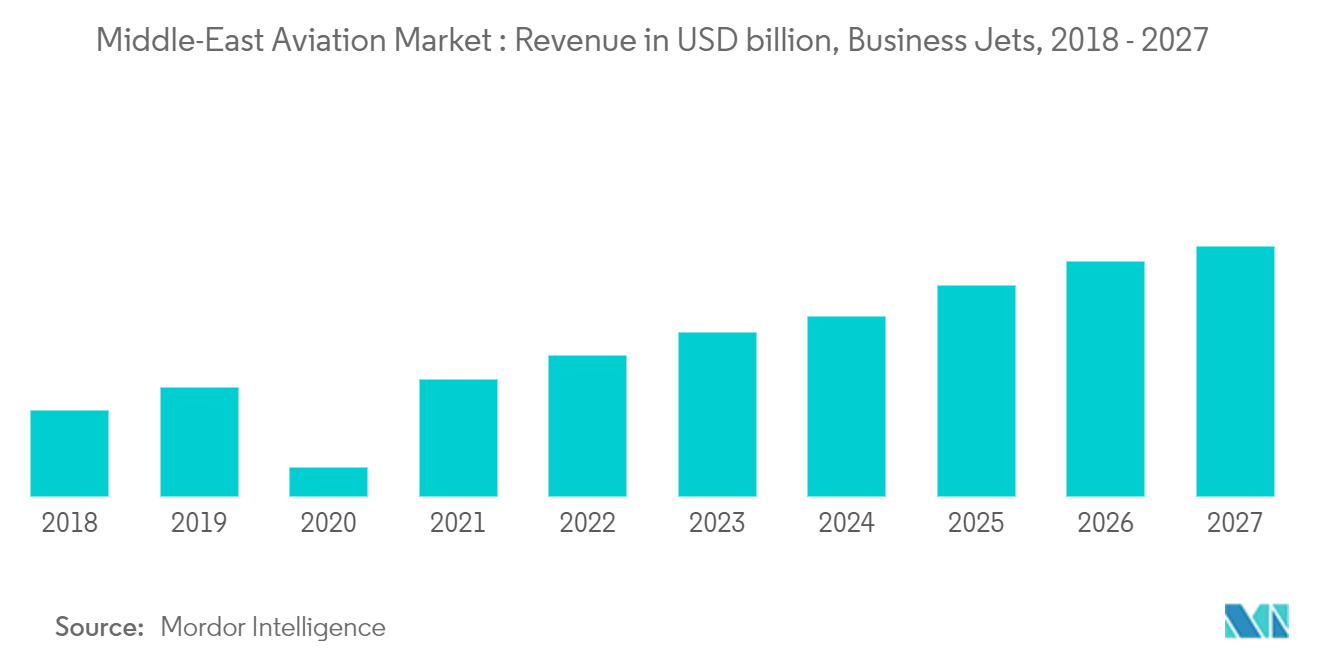

Растущий спрос на бизнес-джеты будет стимулировать развитие сегмента авиации общего назначения в течение прогнозируемого периода

Ближний Восток стал прибыльным рынком как для деловой, так и для частной авиации из-за присутствия в регионе большого количества состоятельных и сверхбогатых людей (HNWI/UHNWI). На Ближнем Востоке существует высокий спрос на бизнес-джеты с большим салоном и дальней дальностью полета из-за их высокой роскоши и комфорта. В 2021 году клиентам на Ближнем Востоке было поставлено 14 бизнес-джетов, и ожидается, что в ближайшие годы спрос на бизнес-джеты в регионе вырастет после нескольких лет спада. Ожидается, что из-за растущей обеспокоенности по поводу распространения COVID-19 первоклассные и корпоративные путешественники предпочтут варианты авиации общего назначения для более безопасного и быстрого транспорта, что, как ожидается, будет стимулировать этот сегмент в будущем. Производители бизнес-джетов также сосредоточили свое внимание на этом регионе. Они считают Ближний Восток регионом с высоким потенциалом для будущих продаж бизнес-джетов, поскольку несколько компаний в США и Европе сокращают такие излишества, как чартер корпоративных самолетов, чтобы сэкономить деньги и успокоить инвесторов. Кроме того, рост спроса на чартерные перевозки стимулирует развитие этого сегмента, поскольку несколько чартерных компаний расширяют свой флот за счет новых бизнес-джетов. Например, в декабре 2021 года Qatar Executive объявила о поставке трех самолетов Gulfstream G650ER, в результате чего общее количество самолетов G650 в ее парке достигло 11. Ожидается, что такие события будут способствовать росту сегмента в течение прогнозируемого периода.

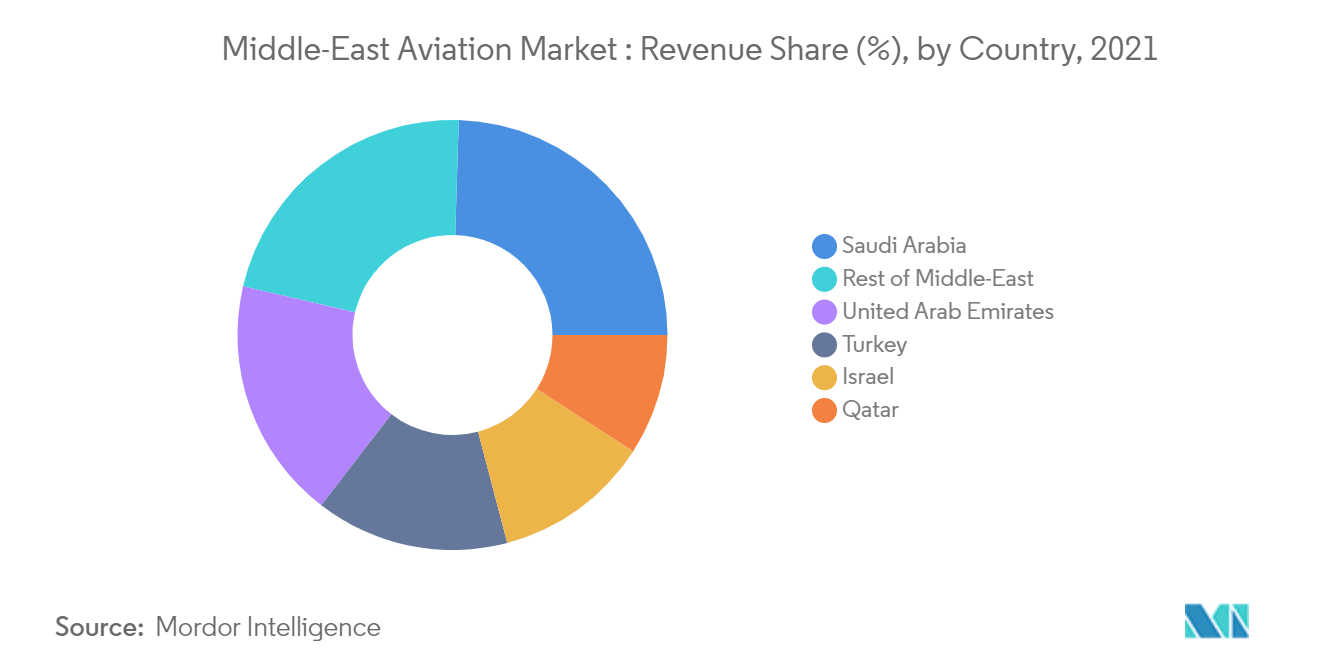

Ожидается, что Саудовская Аравия будет доминировать на рынке в течение прогнозируемого периода.

На авиационном рынке Ближнего Востока Саудовская Аравия в настоящее время занимает основную долю рынка. Страна претерпевает постепенные изменения, чтобы стать ключевой авиационной отраслью в регионе, и наблюдается рост количества разработок, связанных с рынком. Саудовская Аравия уже давно признала авиационный сектор средством стимулирования экономического роста. Приватизация аэропортов сыграла важную роль в ускорении роста авиационной промышленности Саудовской Аравии. Более того, за последние два десятилетия на авиационном рынке Саудовской Аравии наблюдался значительный рост инфраструктуры аэропортов. Поскольку пассажиропоток демонстрирует признаки восстановления, а правительство предлагает финансовую помощь, авиакомпании страны сейчас сосредоточивают свое внимание на расширении парка самолетов. По состоянию на ноябрь 2021 года Saudi Arabian Airlines рассматривает возможность заказа крупного заказа на более чем 100 самолетов у Airbus или Boeing. Авиакомпания планирует к 2030 году иметь парк из 250 самолетов. С другой стороны, военная авиация Саудовской Аравии переживает значительный рост и изменения. Саудовская Аравия расширяет свой парк военной авиации, для чего уже разместила заказы на несколько военных самолетов. Продолжающееся соперничество между Саудовской Аравией и Ираном может стать основной движущей силой, которая, вероятно, приведет к росту закупок военных самолетов в Саудовской Аравии. В марте 2021 года компания Sikorsky, дочерняя компания Lockheed Martin, объявила о получении модификации контракта стоимостью 53,87 миллиона долларов США на производство четырех вертолетов UH-60M Black Hawk для Саудовской Аравии. Ожидается, что поставки будут завершены к июню 2022 года. Саудовская Аравия также является прибыльным рынком для авиации общего назначения в ближневосточном регионе. По прогнозам, высокий уровень благосостояния в стране и стремление правительства превратить страну в крупный туристический центр в рамках Видения 2030 будут стимулировать рынок авиации общего назначения в течение прогнозируемого периода.

Обзор авиационной отрасли Ближнего Востока

Lockheed Martin Corporation, Bombardier Inc., The Boeing Company, Airbus SE и Textron Inc. являются одними из видных игроков на авиационном рынке Ближнего Востока. Различные инициативы и инновации в продуктах побудили компании усилить свое присутствие на рынке. Для Airbus и Boeing Ближний Восток на протяжении многих лет был основным регионом, генерирующим спрос на широкофюзеляжные самолеты. Однако ожидается, что ситуация изменится из-за появления новых LCC и падения спроса на дальнемагистральные рейсы. Ожидается, что в военном секторе игроки из Турции увеличат свою долю рынка в течение прогнозируемого периода, поскольку страна сосредоточилась на развитии своих отечественных возможностей разработки и производства самолетов. С другой стороны, поскольку Ближний Восток становится прибыльным рынком для бизнес-джетов, в течение следующего десятилетия из этого региона ожидается несколько заказов на бизнес-джеты. Ожидается, что это еще больше усилит конкуренцию между игроками рынка в ближайшие годы.

Лидеры авиационного рынка Ближнего Востока

-

Textron Inc.

-

Airbus SE

-

The Boeing Company

-

Bombardier Inc.

-

Lockheed Martin Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости авиационного рынка Ближнего Востока

- В январе 2022 года Boeing объявила, что выиграла крупный заказ у Qatar Airways. Стоимость заказа составляет 34 миллиарда долларов США по прейскурантным ценам и включает покупку 25 самолетов 737 Max 10, а также опцион на покупку еще 25 самолетов. Авиакомпания также подписала заказ на 34 самолета 777X, а также опционы еще на 16 самолетов.

- В ноябре 2021 года MENA Aerospace, группа авиационных услуг, базирующаяся в Бахрейне, запустила новую грузовую авиакомпанию для оказания грузовых авиаперевозок между Азией, Ближним Востоком и Африкой. В настоящее время авиакомпания эксплуатирует самолеты Boeing 737-300F (ранее входившие в состав Southwest Airlines) и Boeing 777-200ER (находившиеся в аренде с обслуживанием у euroAtlantic). Руководство авиакомпании планирует в ближайшие годы увеличить свой парк как минимум до 15 самолетов.

- В январе 2021 года Объединенные Арабские Эмираты подписали соглашение с США на закупку 50 самолетов F-35 и 18 вооруженных беспилотников. Ожидается, что поставки самолетов F-35 начнутся после 2027 года.

Отчет о рынке авиации Ближнего Востока – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3.1 Размер рынка и прогноз, 2018–2027 гг.

3.2 Доля рынка по приложениям, 2021 г.

3.3 Доля рынка по географии, 2021 г.

3.4 Структура рынка и ключевые участники

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Привлекательность отрасли: анализ пяти сил Портера

4.4.1 Переговорная сила покупателей/потребителей

4.4.2 Рыночная власть поставщиков

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – млрд долларов США)

5.1 По применению

5.1.1 Коммерческий самолет

5.1.1.1 Пассажирский самолет

5.1.1.2 Грузовое судно

5.1.2 Военный самолет

5.1.2.1 Боевой самолет

5.1.2.2 Небоевой самолет

5.1.3 Авиация общего назначения

5.1.3.1 Вертолет

5.1.3.2 Поршневой самолет

5.1.3.3 Турбовинтовой самолет

5.1.3.4 Бизнес-джет

5.2 По географии

5.2.1 Саудовская Аравия

5.2.2 Объединенные Арабские Эмираты

5.2.3 Катар

5.2.4 Израиль

5.2.5 Турция

5.2.6 Остальная часть Ближнего Востока

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 ATR Aircraft

6.1.2 Bombardier Inc.

6.1.3 Embraer SA

6.1.4 The Boeing Company

6.1.5 Airbus SE

6.1.6 Leonardo SpA

6.1.7 Textron Inc.

6.1.8 Dassault Aviation SA

6.1.9 General Dynamics Corporation

6.1.10 Cirrus Aircraft Corp.

6.1.11 Honda Aircraft Company

6.1.12 Lockheed Martin Corporation

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация авиационной промышленности Ближнего Востока

Ближневосточный авиационный рынок охватывает продажи самолетов и вертолетов в коммерческом, военном и авиационном секторах Ближнего Востока. Рынок предлагает обзор авиапассажирских перевозок, заказов и поставок самолетов, анализ оборонных расходов, введение новых маршрутов и инвестиции по странам в авиационный сектор региона. Ближневосточный авиационный рынок сегментирован по сферам применения на сегменты коммерческих самолетов, военных самолетов и авиации общего назначения. Сегмент коммерческих самолетов подразделяется на пассажирские и грузовые самолеты. Сегмент военной авиации подразделяется на боевые и небоевые самолеты. Напротив, сегмент авиации общего назначения подразделяется на вертолеты, турбовинтовые самолеты, поршневые самолеты и бизнес-джеты. В отчете также представлены размер рынка и прогнозы авиационного рынка в основных странах региона. Для каждого сегмента размеры рынка и прогнозы сделаны на основе стоимости (млрд долларов США).

| По применению | ||||||||||

| ||||||||||

| ||||||||||

|

| По географии | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию авиационного рынка Ближнего Востока

Насколько велик авиационный рынок Ближнего Востока?

Ожидается, что объем ближневосточного авиационного рынка достигнет 64,31 млрд долларов США в 2024 году, а среднегодовой темп роста составит 2,89% и достигнет 74,15 млрд долларов США к 2029 году.

Каков текущий размер авиационного рынка Ближнего Востока?

Ожидается, что в 2024 году объем авиационного рынка Ближнего Востока достигнет 64,31 миллиарда долларов США.

Кто являются ключевыми игроками на авиационном рынке Ближнего Востока?

Textron Inc., Airbus SE, The Boeing Company, Bombardier Inc., Lockheed Martin Corporation — крупнейшие компании, работающие на авиационном рынке Ближнего Востока.

В какие годы охватывает этот ближневосточный авиационный рынок и каков был размер рынка в 2023 году?

В 2023 году объем авиационного рынка Ближнего Востока оценивался в 62,5 миллиарда долларов США. В отчете рассматривается исторический размер авиационного рынка Ближнего Востока за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер авиационного рынка Ближнего Востока за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет авиационной промышленности Ближнего Востока

Статистические данные о доле, размере и темпах роста доходов на рынке авиации Ближнего Востока в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ближневосточной авиации включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.