Объем рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

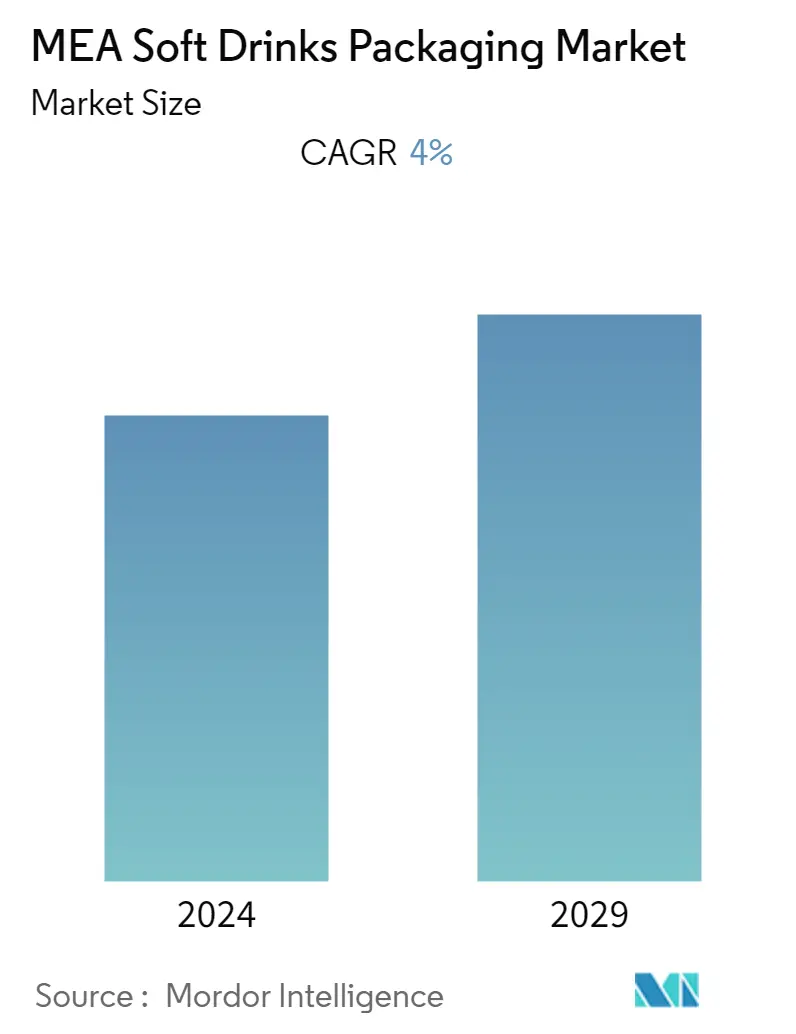

| CAGR | 4.00 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

Регион Ближнего Востока и Африки (MEA) является одним из важных рынков упаковки безалкогольных напитков из-за огромного спроса на безалкогольные напитки и другие напитки. Этот фактор способствует росту рынка. По оценкам, среднегодовой темп его роста составит 4%, а к 2026 году он достигнет 18,01 млрд долларов США.

- По данным исследования Tetra Pack, страны Персидского залива потребляют 3,733 млн литров молочных продуктов, 2,646 млн литров соков, нектаров и негазированных напитков, 6,909 млн литров кофе и чая, 11,310 млн литров упакованной воды и 2,981 млн литров газированных напитков. безалкогольных напитков в 2018 году на общую сумму 27,857 млн литров.

- Промышленность напитков играет важную роль в регионе. По данным Восьмой арабской конференции по напиткам, индустрия напитков обслуживает около 300 миллионов потребителей в регионе, а объем производства составляет около 10 миллиардов литров в год. Индустрия напитков продолжает играть важную роль в формировании экономики региона.

- Ожидается, что спрос на оздоровительные напитки увеличится под влиянием кампаний, проводимых министерствами здравоохранения в различных странах региона. Из-за запрета на алкоголь во многих странах региона безалкогольные напитки, такие как энергетические и оздоровительные напитки, считаются его заменителями. По данным агентства Agriculture and Agri-Food Canada, ожидается, что в 2020 году розничные продажи обогащенных и функциональных энергетических напитков в Объединенных Арабских Эмиратах составят 344,8 миллиона долларов США.

- В регионе значительно увеличился спрос на бутилированную воду. Кроме того, потребители больше осознают необходимость более здорового питания. Ожидается, что возросший спрос на бутилированную воду, в свою очередь, будет способствовать росту рынка упаковки бутилированной воды в регионе Ближнего Востока и Африки.

- Кроме того, существует значительный спрос на ПЭТ-бутылки для упаковки воды и других безалкогольных напитков. Например, Almarai развивала свой бизнес за счет стратегических инвестиций. Это крупнейший производитель и дистрибьютор безалкогольных напитков на Ближнем Востоке. Являясь лидером на рынке соков, компания Almarai установила на своем центральном перерабатывающем заводе в Аль-Хардже (CPP) две новые комплексные линии Sidel для ПЭТ, каждая из которых обрабатывает 54 000 бутылок в час.

- С недавней вспышкой COVID-19 производство многих производителей упаковочных решений для безалкогольных напитков сократилось (из-за карантинных мер в регионе и сбоев в цепочке поставок). Этот фактор повлиял на производство упаковочной продукции среди различных компаний. Например, 27 марта 2020 года правительство ОАЭ закрыло рынок свежих продуктов на две недели. Другие страны региона, такие как Саудовская Аравия и Катар, также реализовали то же самое. Муниципалитет Асир заказал безопасную и надежную упаковку для продуктов питания и напитков с учетом ситуации с пандемией.

- Африканский регион сталкивается со спадом ВВП из-за пандемии. Ожидается, что это повлияет на ее цепочку поставок, поскольку она сильно зависит от импорта сырья и товаров. Ожидается, что это, в свою очередь, повлияет на производство упаковочной продукции в регионе.

Тенденции рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

Саудовская Аравия будет удерживать самый высокий рынок

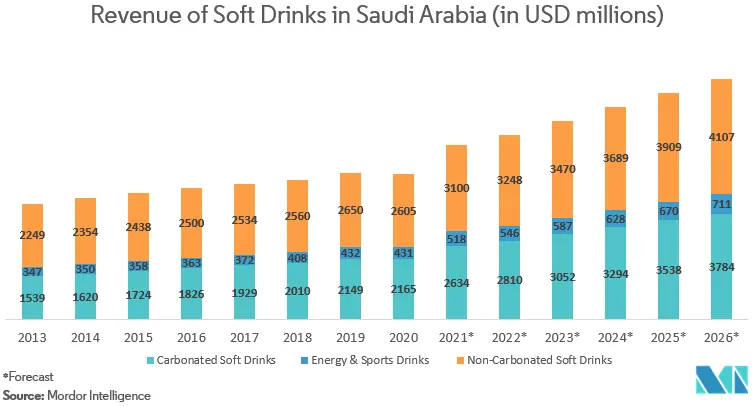

- Саудовская Аравия является одной из самых обширных отраслей по упаковке безалкогольных напитков в ближневосточном регионе. Страна имеет обширную потребительскую базу, что способствует быстрому росту спроса на упаковку безалкогольных напитков в стране каждый год.

- Такие факторы, как высокий располагаемый доход, простота доступности, улучшение уровня жизни, рост туризма, присутствие отечественных и международных игроков на рынке, способствуют росту индустрии напитков в стране.

- Кроме того, Саудовская Аравия является одним из крупнейших потребителей пластиковой продукции в регионе Персидского залива. По последним оценкам GPCA, потребление пластмасс на душу населения в стране составляет около 95 кг, что делает ее крупнейшим потребителем пластиковых изделий во всем регионе Персидского залива.

- Несмотря на высокий спрос и потребление, пластиковая упаковка имеет и существенные недостатки. Местные производители, которые закупают полимеры или другое пластиковое сырье из страны, часто подвергаются неопределенности, вызванной колебаниями цен на сырую нефть и нарушениями безопасности, влияющими на стоимость полимеров и смол.

- В настоящее время Саудовская Аравия перерабатывает около 10% своих бутылок из ПЭТ (полиэтилентерефталата). Ожидается, что уровень переработки будет увеличиваться по мере того, как правительство будет уделять больше внимания вторичной переработке. Ожидается, что это, в свою очередь, повысит спрос на ПЭТ в стране.

- Компании все больше внимания уделяют срочной переработке ПЭТ в пищевые продукты, такие как контейнеры для напитков. Например, компания Coca-Cola намерена к 2030 году использовать в своих контейнерах 50% переработанного ПЭТ.

- Компания SABIC, базирующаяся в Саудовской Аравии, разработала новые ударопрочные сополимеры ПП Flowpact для облегчения производства жесткой упаковки, полученной методом литья под давлением. Flowpact PP был разработан для производства жесткой упаковки объемом от 200 мл до 10 л. Его можно использовать для изготовления крышек и колпачков, используемых для упаковки безалкогольных напитков. Новый Flowpact PP предлагает жесткую упаковку с улучшенными возможностями штабелирования и делает транспортировку и хранение более экономичными.

- В стране введены строгие правила использования пластика. Это вынуждает производителей выбирать новые альтернативы упаковке, такие как оксоразлагаемый пластик. По словам Ларби Эль-Аттари из Швейцарского бизнес-центра на Ближнем Востоке в Саудовской Аравии, эти правила в равной степени применимы к пластику, производимому в Саудовской Аравии или импортируемому в страну. В результате этого развития несоответствующая продукция больше не может ввозиться по каналам импорта.

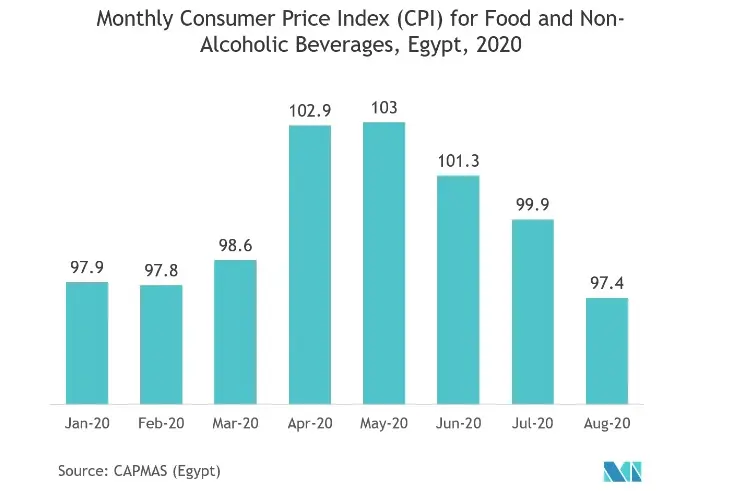

Ожидается, что стеклянные банки в Египте продемонстрируют значительный рост

- Стеклянная банка является одним из наиболее предпочтительных упаковочных материалов для безалкогольных напитков, поскольку она обеспечивает долгосрочную сохранность и предотвращает загрязнение. Способность стеклянных банок сохранять аромат и вкус напитка стимулирует спрос.

- Поэтому в большинстве ресторанов для подачи используются каменные стеклянные банки, поскольку они привлекательны, легко моются и пригодны для повторного использования. Рост осведомленности потребителей об окружающей среде также заставляет производителей пересматривать свою упаковку.

- Многие поставщики на рынке модернизируют свои производственные предприятия, переходя на передовые инструменты и производственную инфраструктуру, чтобы удовлетворить потребности своих клиентов, заботящихся о качестве.

- Например, компания Arab Pharmaceutical Glass Co. модернизировала свои производственные предприятия, перейдя на стекловаренные печи с электронным управлением, шесть автоматизированных производственных линий, современные формовочные машины с электронным управлением и инспекционные машины. Он предлагает стеклянные банки таким фармацевтическим компаниям, как Gsk, Aventis Pharma, MEPACO, Novartis Pharmaceuticals и др.

Обзор отрасли упаковки безалкогольных напитков на Ближнем Востоке и в Африке

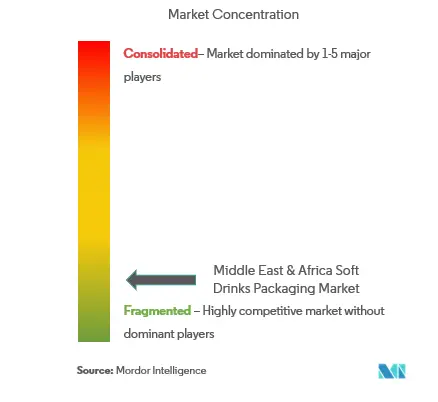

Рынок упаковки Ближнего Востока и Африки имеет обширный портфель поставщиков с местного и международного рынков. Этот фактор приводит к высокой конкуренции среди поставщиков. Во многих случаях из-за отсутствия нескольких каналов сбыта поставщики напрямую взаимодействуют с конечными пользователями для продажи своей продукции. Этот сценарий приводит к долгосрочным сделкам с конечными пользователями. Следовательно, продавцы часто предпочитают сохранять своих клиентов или привлекать новых клиентов, используя стратегии конкурентного ценообразования.

Кроме того, поскольку большая часть упаковочного материала импортируется, между поставщиками существует высокая конкуренция за захват ограниченного числа игроков на рынке. Этот фактор обостряет конкурентное соперничество между местными и зарубежными производителями. Некоторые из последних событий:.

- Июль 2020 г. — Сегодня компания Huhtamaki выпустила линейку высококачественных доступных многоразовых масок для лица. Маски Huhta подходят для повседневного использования и помогают уменьшить распространение капель в окружающую среду. Удобные маски дышащие, их можно стирать, они изготовлены из высококачественной ткани с антимикробными и водоотталкивающими свойствами.

- Июнь 2020 г. — Tetra Pak запустила новую, первую в своем роде низкоэнергетическую линию по переработке соков, нектаров и негазированных напитков (JNSD), которая выведет обработку напитков на новый уровень эффективности. Он использует комбинацию технологий пастеризации, фильтрации и ультрафиолетового излучения для обработки напитков двумя отдельными потоками, которые асептически смешиваются с конечным напитком.

Лидеры рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

-

Pactive LLC

-

Amcor, Ltd

-

Genpak LLC

-

Graham Packaging Company

-

Ball Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

- Ноябрь 2021 г. - UFlex, индийская многонациональная компания по производству гибкой упаковки, планирует открыть второе производственное предприятие в ОАЭ, поскольку компания готовится к запуску своей технологии тиснения фольгой, которая считается первой в мире инновацией. в асептическом упаковочном материале для жидкостей – на рынке Ближнего Востока и Северной Африки (MENA). Второй завод потребует инвестиций в размере около 100 миллионов долларов. Компания рассматривает возможность создания завода по производству нового продукта в ОАЭ, чтобы сделать его центром реализации своих планов глобального расширения.

- Октябрь 2020 г. — Nestlé Egypt объявила о запуске новой инициативы по переработке пластика в поддержку усилий государства по развитию управления отходами. Новая инициатива под названием Восстановление и переработка пластиковых упаковочных материалов была сформирована в сотрудничестве с Министерством окружающей среды Египта, CID Consulting и Paymob, которая сосредоточится на стимулировании переработки и сбора пластика, начиная с Каира.

- Август 2020 г. — Компания INDEVCO Paper Containers запустила новую линейку продуктов из гофрированных сепараторов, обеспечивающих социальное дистанцирование, для поддержки внедрения мер социального дистанцирования и обеспечения безопасности во время COVID19. В ответ на правила социального дистанцирования, введенные в связи с COVID19, компания INDEVCO Paper Containers выпустила на 100% пригодные для вторичной переработки, легко блокируемые и быстроформующиеся гофрированные сепараторы, используемые для поддержания соответствующего расстояния, предотвращения тесного контакта и обеспечения здоровья и безопасности людей в закрытых помещениях. Эта линейка продуктов представляет собой легкое, пригодное для вторичной переработки, безопасное и гигиеничное решение для борьбы с COVID19 для рабочих мест, магазинов и школ. Исследования показывают, что вирус быстро разлагается на пористых поверхностях, таких как картон, по сравнению с другими материалами.

Отчет о рынке упаковки безалкогольных напитков на Ближнем Востоке и в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Увеличение потребления безалкогольных напитков

4.2.2 Повышенный спрос на удобную упаковку со стороны потребителей

4.3 Рыночные ограничения

4.3.1 Экологические проблемы, связанные с использованием пластика

4.3.2 Строгие правительственные постановления

4.4 Текущие возможности на рынке упаковки безалкогольных напитков на Ближнем Востоке и в Африке

4.5 Анализ цепочки создания стоимости в отрасли

4.6 Анализ пяти сил Портера

4.6.1 Рыночная власть поставщиков

4.6.2 Переговорная сила потребителей

4.6.3 Угроза новых участников

4.6.4 Угроза замены продуктов и услуг

4.6.5 Конкурентное соперничество внутри отрасли

4.7 Отраслевая политика

5. ОБЗОР ТЕХНОЛОГИЙ

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По основному используемому материалу

6.1.1 Пластик

6.1.2 Бумага и картон

6.1.3 Стекло

6.1.4 Металл

6.1.5 Другие

6.2 По типу

6.2.1 Бутылки с водой

6.2.2 Соки

6.2.3 RTD напитки

6.2.4 Спортивные напитки

6.2.5 Другие

6.3 По регионам

6.3.1 Объединенные Арабские Эмираты

6.3.2 Саудовская Аравия

6.3.3 Южная Африка

6.3.4 Египет

6.3.5 Другие

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании*

7.1.1 Pactiv, LLC

7.1.2 Amcor, Ltd.

7.1.3 Genpak

7.1.4 Graham Packaging Company

7.1.5 Ball Corporation

7.1.6 SIG Combibloc Company Ltd.

7.1.7 Tetra Pak International

7.1.8 Placon

7.1.9 Toyo Seikan Group Holdings Ltd.

7.1.10 Rock Tenn Company

7.1.11 Nuconic Packaging

7.1.12 The Scoular Company

7.1.13 Owens-Illinois Inc

7.1.14 Crown Holdings Incorporated

7.1.15 Rexam inc

7.1.16 Alcoa Inc

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

8.1 Недавние слияния и поглощения

8.2 Перспективы инвесторов

9. БУДУЩЕЕ РЫНКА УПАКОВКИ БЕЗАЛКОГОЛЬНЫХ НАПИТКОВ НА БЛИЖНЕМ ВОСТОКЕ И АФРИКЕ

Сегментация отрасли упаковки безалкогольных напитков на Ближнем Востоке и в Африке

В объем исследования входят стеклянные флаконы, флаконы/ампулы, банки и другие виды тары. В рамках отчета были рассмотрены ключевые отрасли конечных пользователей, такие как напитки, продукты питания, красота, средства личной гигиены и косметика, здравоохранение и фармацевтика, а также другие отрасли конечных пользователей. Рынок сегментирован следующим образом:.

| По основному используемому материалу | ||

| ||

| ||

| ||

| ||

|

| По типу | ||

| ||

| ||

| ||

| ||

|

| По регионам | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке

Каков текущий размер рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке?

Прогнозируется, что среднегодовой темп роста рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке составит 4% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке упаковки безалкогольных напитков на Ближнем Востоке и в Африке?

Pactive LLC, Amcor, Ltd, Genpak LLC, Graham Packaging Company, Ball Corporation — основные компании, работающие на рынке упаковки безалкогольных напитков на Ближнем Востоке и в Африке.

Какие годы охватывает рынок упаковки безалкогольных напитков на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки безалкогольных напитков на Ближнем Востоке и в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об индустрии упаковки безалкогольных напитков на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для безалкогольных напитков на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки безалкогольных напитков MEA включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.