Анализ рынка фармацевтической упаковки на Ближнем Востоке и в Африке

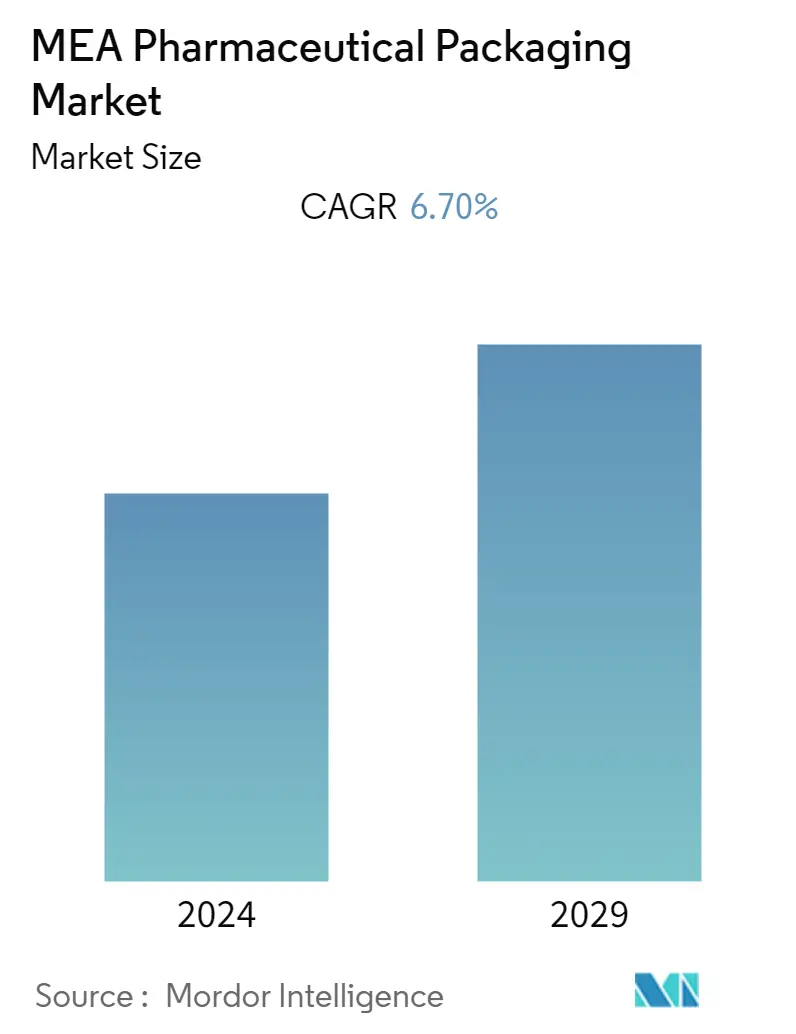

Рынок фармацевтической упаковки Ближнего Востока и Африки (MEA) переживает бум из-за растущего распространения новых ВИЧ-инфекций, увеличения трансграничной торговли и увеличения экспорта пластмасс и каучуков из региона MEA, и ожидается, что среднегодовой темп его роста составит 6,7. %. Быстрый рост распространенности многочисленных общественных и неинфекционных заболеваний, таких как СПИД, диабет, рак и респираторные заболевания, является одним из ключевых факторов, способствующих росту фармацевтической упаковочной промышленности в регионе Ближнего Востока и Африки.

- На долю Ближневосточного региона приходится лишь 3,5% всего рынка фармацевтической упаковки. За последние несколько лет пластик стал наиболее широко используемым упаковочным материалом на фармацевтическом рынке благодаря постепенным технологическим изменениям и росту производства дженериков и специальных лекарств в фармацевтическом секторе. Растущая потребность в методах борьбы с подделками для защиты интересов пациентов еще больше усилила рост фармацевтической упаковки.

- Ожидается, что перспективы роста рынка исследований будут зависеть от общего роста фармацевтического сектора и сектора здравоохранения в странах Персидского залива и других соседних регионах. Общий рост уровня жизни в сочетании с увеличением старения населения и усилиями некоторых правительств по улучшению сектора здравоохранения можно рассматривать как основные факторы, способствующие росту фармацевтического сектора в этом регионе. Более того, роль упаковочных материалов в фармацевтическом секторе за последние несколько десятилетий значительно изменилась.

- Теперь ожидается, что они будут соблюдать несколько нормативных стандартов, предоставлять информацию о продуктах и обеспечивать правильную доставку лекарств в случае самостоятельного приема лекарств. Фармацевтические упаковочные материалы четко подразделяются на первичные, вторичные и закрывающие системы. Фармацевтические компании должны учитывать свою целевую базу пациентов, требования к стабильности продукта, коммерческую жизнеспособность и нормативные требования при выборе пластиковых упаковочных материалов.

- Основными факторами роста этого рынка являются растущая осведомленность о здоровье в регионе, активные меры против контрафактной продукции и увеличение вклада нанотехнологий и биотехнологий в фармацевтический сектор.

- Появление новых медицинских препаратов и устройств для борьбы с эндемическими, респираторными заболеваниями и другими распространенными заболеваниями является одним из основных драйверов роста рынка фармацевтической пластиковой упаковки. И наоборот, ожидается, что экологические проблемы, связанные с использованием пластмасс и постоянными изменениями в стандартах соответствия, будут препятствовать росту этого рынка.

- На Ближнем Востоке и в Африке, особенно в Южной Африке, беспрецедентное количество случаев COVID-19 привело к приостановке бизнеса по производству медицинской упаковки. Спад в других секторах производства медицинской продукции негативно сказался на спросе на медицинскую упаковку в первом месяце 2020 года. Кроме того, снижение общего объема производства упаковочных материалов привело к прекращению проекта по производству медицинской упаковочной продукции, что привело к снижение спроса на медицинские упаковочные материалы. Подобные тенденции наблюдались и в других странах Ближнего Востока и Африки, а именно в Саудовской Аравии и ОАЭ. Однако таким образом страна, скорее всего, преодолеет спад спроса, и ожидается восстановление экономической активности, особенно в начале 2021 года.

Тенденции рынка фармацевтической упаковки на Ближнем Востоке и в Африке

Сегмент упаковки бутылок принесет самые большие операционные расходы

В регионе для упаковки различных видов лекарств используются стеклянные и пластиковые бутылки. Значительное количество фармацевтических препаратов упаковывается с использованием стеклянной тары, и они обычно являются предпочтительным упаковочным материалом.

- Бутылки были предпочтительным способом упаковки таблеток и капсул. Они также используются для упаковки жидких дозировок, таких как сиропы, назальные и офтальмологические препараты. Пластиковые бутылки по-прежнему будут занимать наибольшую долю рынка среди первичной фармацевтической тары, что отражает использование в больших количествах пероральных этических препаратов и в упаковке твердых доз пероральных лекарств, отпускаемых без рецепта.

- Существует множество видов пластиковых материалов для упаковки лекарств, в том числе ПВХ, ПЭ, ПП, ПС, ПЭТ, нейлон и т. д. Наибольшая доля приходится на ПЭ, ПП и ПЭТ; однако количество ПВХ снижается. Наибольшую долю среди пластиковых бутылок составляют овальные, квадратные и круглые контейнеры с горлышками с резьбой, предназначенными для самых разных укупорочных средств.

- Однако рынок постепенно завоевывают пластиковые бутылки. Пластиковые бутылки, изготовленные из полиэтилена высокой плотности (HDPE) и полиэтилентерефталата (ПЭТ), используются для упаковки фармацевтических препаратов, а не из стекла. Это связано с высокой термостойкостью и ударопрочностью, отличными барьерными свойствами для газа и влаги, а также свойствами прозрачности и непрозрачности.

- Кроме того, флаконы в больших количествах используются для пероральных препаратов, которые отпускаются по рецепту в регионе. Нерасфасованные дозы, которые отправляются в аптеки по почте, удобно упаковывать в пластиковые бутылки.

- Следовательно, в зависимости от требований и использования изготавливаются типы бутылок. Простота использования и высокий спрос на пластиковые бутылки в фармацевтической упаковочной промышленности будут способствовать росту рынка, и он станет крупнейшим акционером рынка в прогнозируемый период 2021-2026 годов.

Саудовская Аравия сохранит прибыльную долю рынка

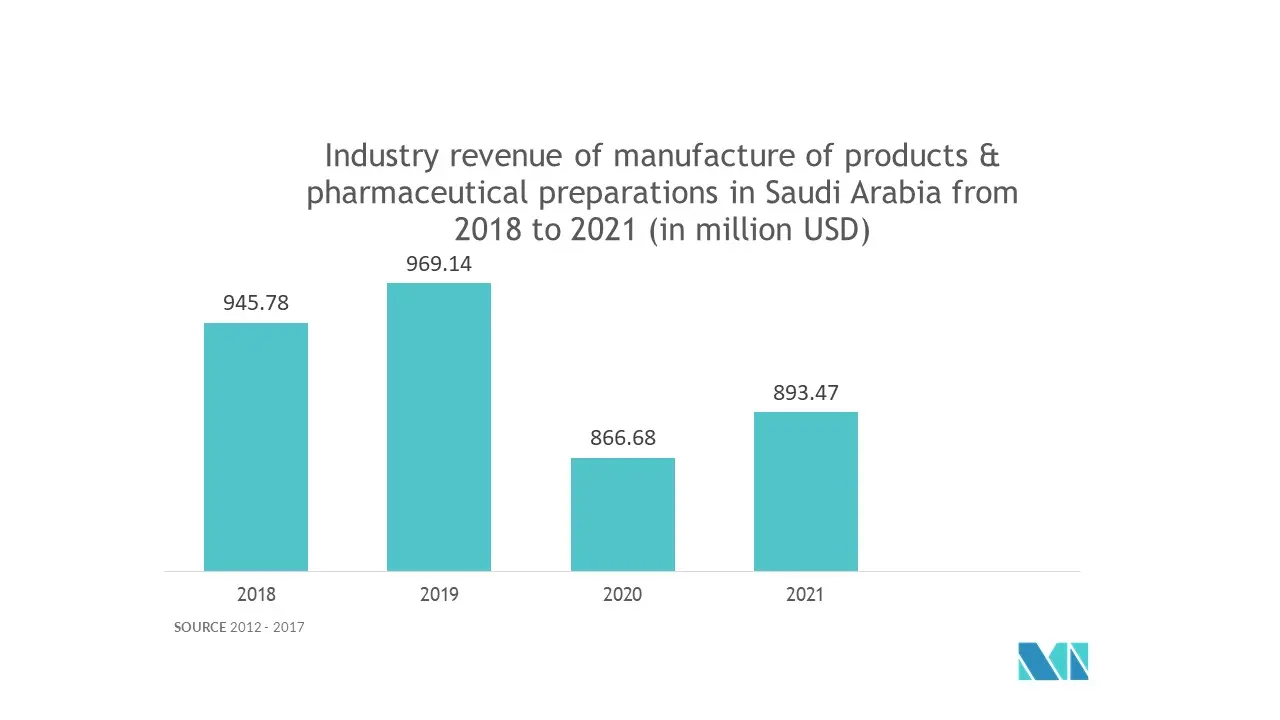

Саудовская Аравия стала одним из самых прибыльных рынков для сектора фармацевтической упаковки. Импорт лекарств составляет более 80% рынка, поскольку он в значительной степени зависит от внешних рынков для удовлетворения постоянно растущего внутреннего спроса. Фармацевтические упаковочные материалы широко используются для переупаковки и экспорта полуфабрикатов лекарственных средств, перерабатываемых в этом регионе. Эти переупакованные лекарства коммерчески продаются в соседних странах, чтобы удовлетворить парадигму спроса и предложения.

- Государственные расходы на здравоохранение значительно улучшились за последние несколько лет; рост хронических заболеваний, особенно COVID-19 и других заболеваний, способствовал росту фармацевтического сектора. Ожидается, что в этом регионе будет наблюдаться высокий рост использования специализированных фармацевтических препаратов.

- Саудовская Аравия широко известна как горячая точка фармацевтического производства на Ближнем Востоке. По оценкам, на долю страны приходится более половины фармацевтического рынка стран Персидского залива. Правительство Саудовской Аравии принимает ряд активных мер по диверсификации внутреннего сектора, который в значительной степени зависит от нефти и нефти. Сектор здравоохранения Саудовской Аравии известен во всем мире как одна из самых сложных сетей здравоохранения.

- Более того, ожидается, что развитие четырех экономических городов (а именно KAEC, PABMEC, KEC и JEC) создаст новые возможности для создания предприятий по переработке фармацевтических препаратов в этом регионе. Фармацевтические гиганты, такие как Pfizer, проявили большой интерес к расширению своей деятельности в стремлении завоевать больше позиций в регионе Персидского залива.

- Однако сотрудничество с местными компаниями остается серьезной проблемой для глобальных компаний, поскольку от них требуется соблюдение стандартов качества и региональных правил. Управление по санитарному надзору за качеством пищевых продуктов и медикаментов Саудовской Аравии совместно с другими странами-членами Персидского залива отвечает за ценообразование на фармацевтическую продукцию в этом регионе. Производители лекарств могут предложить фармацевтическим упаковочным компаниям снизить цены, чтобы держать под контролем общие производственные затраты.

- В настоящее время этот регион находится в процессе переходного периода из-за колебаний цен на нефть; однако ожидается, что сильные экономические резервы компенсируют влияние снижения цен на нефть в краткосрочной перспективе. Ожидается, что эти макроэкономические изменения окажут косвенное влияние на рынок фармацевтической упаковки. Однако общий спрос в течение отчетного периода останется достаточно высоким.

Обзор отрасли фармацевтической упаковки на Ближнем Востоке и в Африке

Рынок фармацевтической упаковки на Ближнем Востоке и в Африке фрагментирован из-за присутствия таких ключевых игроков, как группа Indevco, Amcor Worldwide, General Plastics, Saudi Arabia Plastic Packaging Systems Co. и Sealed Air Corporation; все эти игроки инвестируют в новые инновации, а также в исследования и разработки, расширяющие масштабы отрасли.

- Апрель 2021 г. — Компания Amcor разработала революционную перерабатываемую упаковку для медицинских учреждений, новую блистерную систему AmSky — недавнюю инновацию, направленную на повышение экологичности упаковки для медицинских учреждений и устранение использования ПВХ в блистерной упаковке, что позволяет Amcor Healthcare улучшить ее пригодность к вторичной переработке. Эта инновация предлагает безопасные для детей и удобные для пожилых людей решения для фармацевтической упаковки.

- Сентябрь 2021 г. — SCHOTT AG приобрела базирующуюся в Аризоне компанию по производству микрочипов, расширив присутствие компании и укрепив ее возможности в области биологических наук. Это приобретение поможет клиентам получить выгоду от расширенных возможностей разработки и производства, включая микроматрицную печать высокой плотности.

- Ноябрь 2021 г. — INDEVCO сотрудничает с Альянсом за прекращение пластиковых отходов, чтобы помочь сократить количество пластиковых отходов в регионе Ближнего Востока и Северной Африки. INDEVCO взяла на себя роль сопредседателя Региональной целевой группы Альянса по борьбе с пластиковыми отходами (AEPW) по Ближнему Востоку и Северной Африке (MENA). Цель Региональной целевой группы AEPW (RTG) — превратить свою глобальную стратегию по ликвидации пластиковых отходов в региональную стратегию, адаптированную к местным ресурсам, проблемам и потребностям.

Лидеры рынка фармацевтической упаковки на Ближнем Востоке и в Африке

Amcor Worldwide

General Plastics Limited

Schott AG

SAUDI ARABIA PLASTIC PACKAGING SYSTEMS CO.

Sealed Air Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка фармацевтической упаковки на Ближнем Востоке и в Африке

- Февраль 2021 г. — Indevco Plastics представила инновационную термоусадочную пленку для печати для групповых упаковок, которая представляет собой решение для круглой пластиковой упаковки. Благодаря использованию 50% переработанной смолы, термоусадочная упаковка полностью пригодна для вторичной переработки. Компания INDEVCO Plastics разработала фильм совместно с компанией Dow, членом Альянса по борьбе с пластиковыми отходами, для производителей продуктов питания и напитков, которые упаковывают продукцию в многоединичные упаковки.

- Июнь 2021 г. — Amcor представила усовершенствованное решение для упаковки медицинских товаров с термосвариваемым покрытием ACT2100, которое обеспечивает повышенную непрерывность бизнеса и сокращение цепочек поставок. Термосвариваемое покрытие ACT2100 для медицинского применения DuPont Tyvek 2 и бумажной упаковки. Эта технология нанесения покрытий следующего поколения обеспечивает улучшенные эксплуатационные характеристики для применения в сфере здравоохранения и будет производиться в нескольких местах по всему миру, чтобы предложить клиентам повышенную гибкость, позволяющую осуществлять поставки из наиболее подходящего места для производства и упаковки их устройств.

Сегментация фармацевтической упаковочной промышленности на Ближнем Востоке и в Африке

Фармацевтический упаковочный материал стал жизнеспособной альтернативой традиционным формам упаковочных материалов, используемых в фармацевтической промышленности. В этом отчете обсуждаются тенденции и прогнозы рынка фармацевтических пластмасс на Ближнем Востоке и в Африке. Спрос на рынок фармацевтической упаковки в указанных регионах в последние несколько лет демонстрирует высокие темпы роста, чему способствует увеличение спроса на фармацевтическую продукцию и дженерики. Более того, высокая доля импорта лекарств и повышенное внимание правительства к здравоохранению оказали положительное влияние на рост фармацевтической упаковочной промышленности. Строгие правила упаковки и растущий уровень конкуренции на мировом рынке фармацевтической упаковки привели к разработке инновационных продуктов, которые в равной степени обеспечивают удобство и безопасность лекарств.

| Пластик |

| Стекло |

| Прочее (Бумага и картон, Металл) |

| Бутылки |

| Флаконы и ампулы |

| Шприцы |

| Трубы |

| Колпачки и затворы |

| Мешочки |

| Этикетки |

| Другие типы продуктов |

| Тип материала | Пластик |

| Стекло | |

| Прочее (Бумага и картон, Металл) | |

| Тип продукта | Бутылки |

| Флаконы и ампулы | |

| Шприцы | |

| Трубы | |

| Колпачки и затворы | |

| Мешочки | |

| Этикетки | |

| Другие типы продуктов |

Часто задаваемые вопросы по исследованию рынка фармацевтической упаковки на Ближнем Востоке и в Африке

Каков текущий размер рынка фармацевтической упаковки на Ближнем Востоке и в Африке?

Прогнозируется, что среднегодовой темп роста рынка фармацевтической упаковки на Ближнем Востоке и в Африке составит 6,70% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке фармацевтической упаковки на Ближнем Востоке и в Африке?

Amcor Worldwide, General Plastics Limited, Schott AG, SAUDI ARABIA PLASTIC PACKAGING SYSTEMS CO., Sealed Air Corporation — основные компании, работающие на рынке фармацевтической упаковки на Ближнем Востоке и в Африке.

Какие годы охватывает рынок фармацевтической упаковки на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка фармацевтической упаковки на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка фармацевтической упаковки на Ближнем Востоке и в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о фармацевтической упаковочной промышленности на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке фармацевтической упаковки на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ фармацевтической упаковки MEA включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.