Размер рынка шоколада на Ближнем Востоке и в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

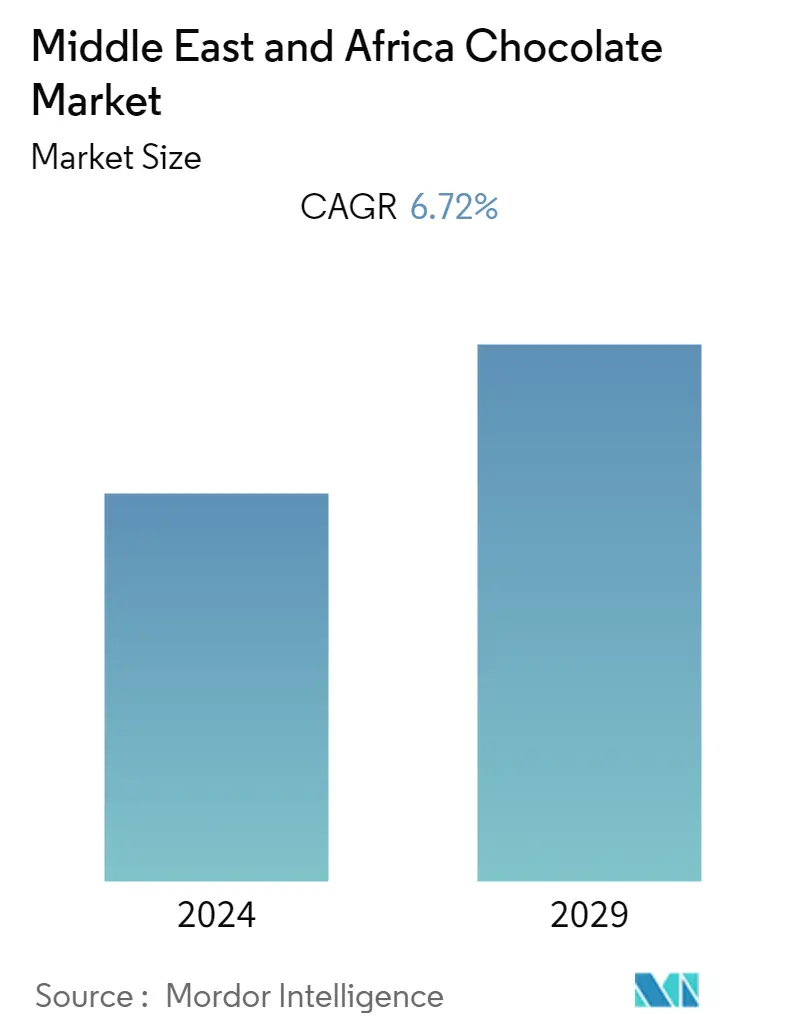

| CAGR | 6.72 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка шоколада на Ближнем Востоке и в Африке

Прогнозируется, что среднегодовой темп роста рынка шоколада на Ближнем Востоке и в Африке составит 6,72% в течение следующих пяти лет.

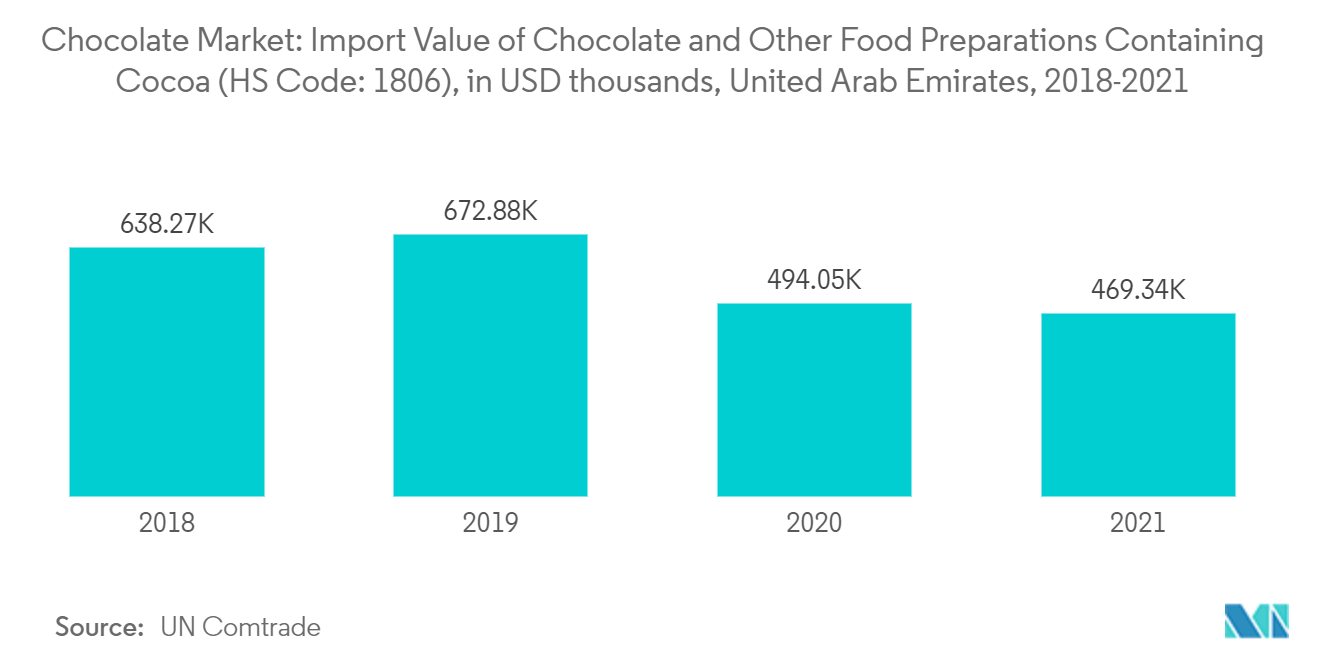

Большая часть продаж шоколада и продуктов на его основе в регионе осуществляется через магазины повседневного спроса и специализированные магазины. Объединенные Арабские Эмираты и большинство стран Ближнего Востока полагаются на импорт крупных иностранных брендов, таких как Barry Callebaut, Ferrero и Lindt, а не на отечественное производство. Развитие современной розничной торговли также привело к увеличению спроса на шоколад на Ближнем Востоке. Кроме того, большое количество иностранцев на Ближнем Востоке и в африканских странах, таких как Объединенные Арабские Эмираты, Саудовская Аравия и Нигерия, способствует увеличению спроса на шоколад в регионе. По этой причине импортный шоколад имеет огромные возможности в этом регионе, поскольку правильная дистрибьюторская сеть может помочь улучшить доступный рынок в странах Ближнего Востока.

Растущий спрос на шоколадные изделия ручной работы стимулирует спрос в этом регионе несколько компаний открывают свои заведения и используют их для продвижения своего бренда. С тенденцией к качеству особое внимание уделяется собственному вкусу какао-бобов. Продукты в этом сегменте готовятся с использованием свежих какао-бобов и вырезаются из шоколадных конфет мелкими шоколатье. Рынок какао премиум-класса с сертификатами устойчивости и единым происхождением ускоряет общий рост рынка. Это развитие обусловлено тенденцией к здоровью и стремлением к более эксклюзивным продуктам. Потребители уделяют больше внимания качеству шоколада из-за растущей озабоченности здоровьем, связанной с более дешевым шоколадом в регионе, и ростом популярности высококачественного какао. Поэтому потребители готовы платить больше за шоколадную продукцию, отвечающую их требованиям.

Тенденции рынка шоколада на Ближнем Востоке и в Африке

Countlines и темный шоколад премиум-класса занимают основную долю рынка

Шоколадные конфеты Countline наиболее популярны среди подростков и потребителей в возрасте до 25 лет из-за их удобства, поскольку их можно есть в качестве перекуса и в дороге. Рост потребления шоколадных конфет в регионе Объединенных Арабских Эмиратов стимулировал рост рынка, поскольку Объединенные Арабские Эмираты становятся одним из наиболее потенциальных рынков для шоколада из-за увеличения числа международных шоколадных компаний, а также отечественные игроки в сочетании с изменением предпочтений клиентов в отношении закусок. Сюда также входят продукты, продаваемые в различных форматах, таких как мультиупаковки или мини-забавы. Удобная экологичная упаковка с привлекательными предложениями также будет стимулировать рынок шоколада в течение прогнозируемого периода.

В темном шоколаде содержатся сильные антиоксиданты. Один из лучших флавонолов называется эпикатехин. Растения содержат соединения, называемые флавонолами, которые уменьшают воспаление и защищают клетки от повреждения, вызванного свободными радикалами. Шоколад с более высоким содержанием какао содержит больше полезных флавонолов. Большинство преимуществ, отмеченных многочисленными исследованиями, связаны с шоколадом, содержащим не менее 70% какао. Кроме того, например, исследование, опубликованное в журнале Appetite, показало, что люди, которые потребляли шоколад, особенно темный шоколад, по крайней мере, один раз в неделю, имели меньшую распространенность диабета и имели меньшую вероятность заболеть этим заболеванием через четыре-пять лет. Согласно исследованию, в котором приняли участие 908 взрослых, не страдающих диабетом, и 45 человек с диабетом, у людей, которые употребляли темный шоколад реже одного раза в неделю, риск развития диабета был в два раза выше, чем у тех, кто употреблял его чаще. Из-за этих преимуществ потребители тяготеют к продуктам, которые, как утверждается, сделаны из темного шоколада. Таким образом, эти факторы стимулируют рынок в этом регионе.

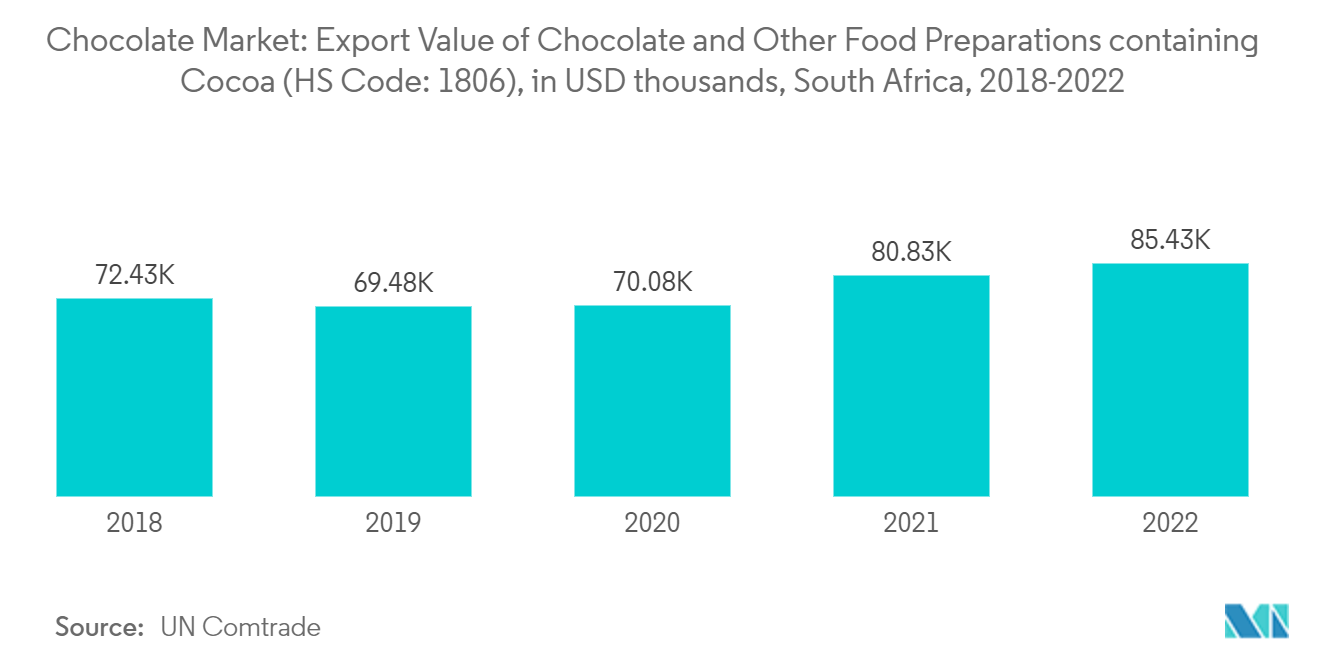

Южная Африка — самая быстрорастущая страна

В Южной Африке наблюдается быстрый рост, что способствует увеличению общего объема продаж шоколадного рынка на Ближнем Востоке и в Африке. Например, в 2021 году, по данным IFIC (Международный совет по продовольственной информации), годовое производство какао в Африке составило около 4400 миллионов метрических тонн. Большая часть роста продаж на рынке шоколада в Южной Африке приходится на предприятия массовой торговли, такие как гипермаркеты и супермаркеты. Растущая осведомленность потребителей и увеличение располагаемых доходов среди потребителей со средним доходом, инновации в продуктах, а также развитие производителей каналов сбыта для охвата более широкой потребительской базы являются одними из основных факторов, которые, как ожидается, будут способствовать увеличению продаж на рынке шоколада в Южной Африке. , в течение прогнозируемого периода. Следовательно, из-за растущей покупательной способности потребителей и активизации маркетинговых и рекламных усилий, спрос на шоколад премиум-класса увеличился. Кроме того, из-за растущей тенденции дарить подарки, продажи коробочного ассортимента растут быстрее. Более того, продукты премиум-класса сочетаются с другими ингредиентами, такими как миндаль, кусочки малины или алкоголь, и их упаковка создает более изысканный вид. Супермаркеты/гипермаркеты предлагают скидки на дорогие шоколадные изделия премиум-класса, что, как ожидается, еще больше увеличит продажи. Таким образом, все вышеупомянутые факторы движут рынком шоколада на Ближнем Востоке и в Африке.

Обзор шоколадной промышленности на Ближнем Востоке и в Африке

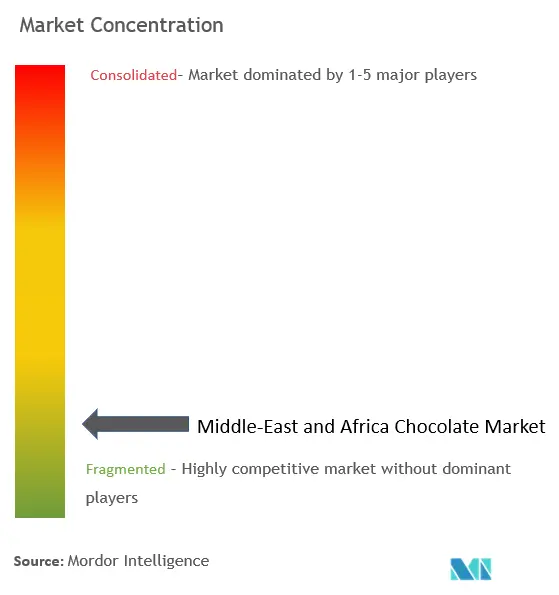

Рынок шоколада Ближнего Востока и Африки сильно фрагментирован доли рынка в регионе принадлежат различным компаниям со всего мира. Рынок шоколада Ближнего Востока и Африки является высококонкурентным, на нем присутствуют как глобальные, так и региональные игроки. Видные игроки на исследуемом рынке стремятся вызвать у молодых потребителей аппетит к более дорогим шоколадам путем повышения доступности и запуска инновационных продуктов. Компании также сосредоточены на расширении своих каналов сбыта, чтобы охватить более широкую потребительскую базу. Инновации в области новых продуктов, партнерские отношения, слияния и поглощения, а также расширения являются основными стратегическими подходами, которые предпочитают компании на изучаемом рынке. Mars Incorporated, Lindt Sprungli AG и Nestle являются наиболее активными компаниями на рынке шоколада Ближнего Востока и Африки. За последние несколько лет расширение присутствия на рынках развивающихся стран и инновации в продуктах стали ключевой стратегией роста для крупных компаний.

Лидеры шоколадного рынка Ближнего Востока и Африки

-

Nestle S.A.

-

Mondelez International Inc.

-

Tiger Brands Limited

-

Chocoladefabriken Lindt & Sprüngli AG

-

Mars Incorporated

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка шоколада на Ближнем Востоке и в Африке

- В марте 2022 года Barry Callebaut запустила линейку цельнофруктового шоколада под брендом Cacao Barry в Объединенных Арабских Эмиратах. В продукте на 40% меньше сахара, чем в обычном темном шоколаде, и он изготовлен из 100% чистых плодов какао. Компания заключила партнерские отношения с Cabosse Naturals, которая тесно сотрудничает с местными фермерами, выращивающими какао в Эквадоре, для получения переработанной мякоти и кожуры плодов какао для производства продукта.

- В феврале 2022 года дубайский бутик ремесленного шоколада Made By Two представил свою коллекцию глазированных роскошных шоколадных конфет. На линейку продуктов влияют искусство, форма и дизайн, они отличаются новыми вкусами, яркими цветами и сложным мастерством.

- В октябре 2021 года Барри Каллебо открыл новую Академию шоколада у подножия Бурдж-Халифа в Дубае, Объединенные Арабские Эмираты. Новое место и объект послужат творческой платформой для поваров и ремесленников, где они смогут проявить и развить свои способности и таланты. У компании 24 таких заведения по всему миру. Этот шаг направлен на стимулирование инноваций, поскольку на рынке шоколада наблюдается сдвиг потребительских предпочтений в сторону продуктов премиум-класса и новых сортов.

Отчет о рынке шоколада на Ближнем Востоке и в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Продукт

5.1.1 Темный шоколад

5.1.2 Молочный/Белый Шоколад

5.2 Тип

5.2.1 Софтлайнс/Селфлайнс

5.2.2 Коробочные наборы

5.2.3 Счетные линии

5.2.4 Сезонный шоколад

5.2.5 Формованный шоколад

5.2.6 Другие типы продуктов

5.3 Канал распределения

5.3.1 Супермаркеты/гипермаркеты

5.3.2 Специализированные магазины

5.3.3 Круглосуточные/продуктовые магазины

5.3.4 Розничные интернет-магазины

5.3.5 Другие каналы сбыта

5.4 География

5.4.1 Южная Африка

5.4.2 Саудовская Аравия

5.4.3 Объединенные Арабские Эмираты

5.4.4 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Nestle SA

6.3.2 The Hershey Company

6.3.3 Tiger Brands Limited

6.3.4 Mondelez International Inc.

6.3.5 Chocoladefabriken Lindt & Sprungli AG

6.3.6 Mars Incorporated

6.3.7 Barry Callebaut

6.3.8 Cocoa Processing Company Limited

6.3.9 Ferrero Group

6.3.10 Kees Beyers Chocolate CC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. О НАС

Сегментация шоколадной промышленности на Ближнем Востоке и в Африке

Шоколад — это жидкость, твердое вещество или паста, полученная из жареных и измельченных в порошок какао-бобов, которую можно употреблять отдельно или использовать в качестве вкусового ингредиента в других блюдах. Рынки шоколада на Ближнем Востоке и в Африке сегментированы по типу, продукту, каналу сбыта и географии. В зависимости от типа рынок подразделяется на темный шоколад и молочный/белый шоколад. По продуктам рынок сегментирован на Softlines/Selflines, коробочные ассортименты, Countlines, сезонный шоколад, формованный шоколад и другие типы продуктов. В зависимости от канала сбыта рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины розничной торговли, круглосуточные/продуктовые магазины, розничные интернет-магазины и другие каналы сбыта. На основе географии в отчет включены Южная Африка, Саудовская Аравия, Объединенные Арабские Эмираты, а также остальные страны Ближнего Востока и Африки. Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в миллионах долларов США).

| Продукт | ||

| ||

|

| Тип | ||

| ||

| ||

| ||

| ||

| ||

|

| Канал распределения | ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка шоколада на Ближнем Востоке и в Африке

Каков текущий размер рынка шоколада на Ближнем Востоке и в Африке?

Прогнозируется, что среднегодовой темп роста рынка шоколада на Ближнем Востоке и в Африке составит 6,72% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке шоколада Ближнего Востока и Африки?

Nestle S.A., Mondelez International Inc., Tiger Brands Limited, Chocoladefabriken Lindt & Sprüngli AG, Mars Incorporated — крупнейшие компании, работающие на рынке шоколада Ближнего Востока и Африки.

В какие годы охватывает этот рынок шоколада на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка шоколада на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка шоколада на Ближнем Востоке и в Африке на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об отрасли шоколада на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке шоколада на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ шоколада на Ближнем Востоке и в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.