| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

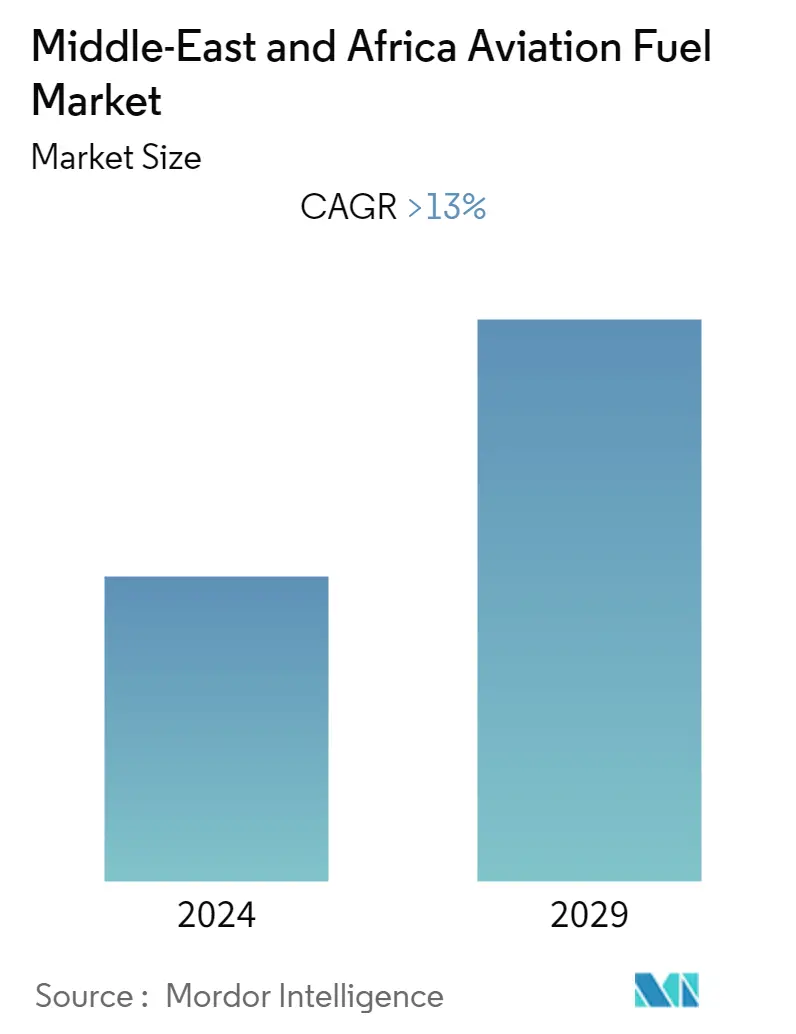

| CAGR | 13.00 % |

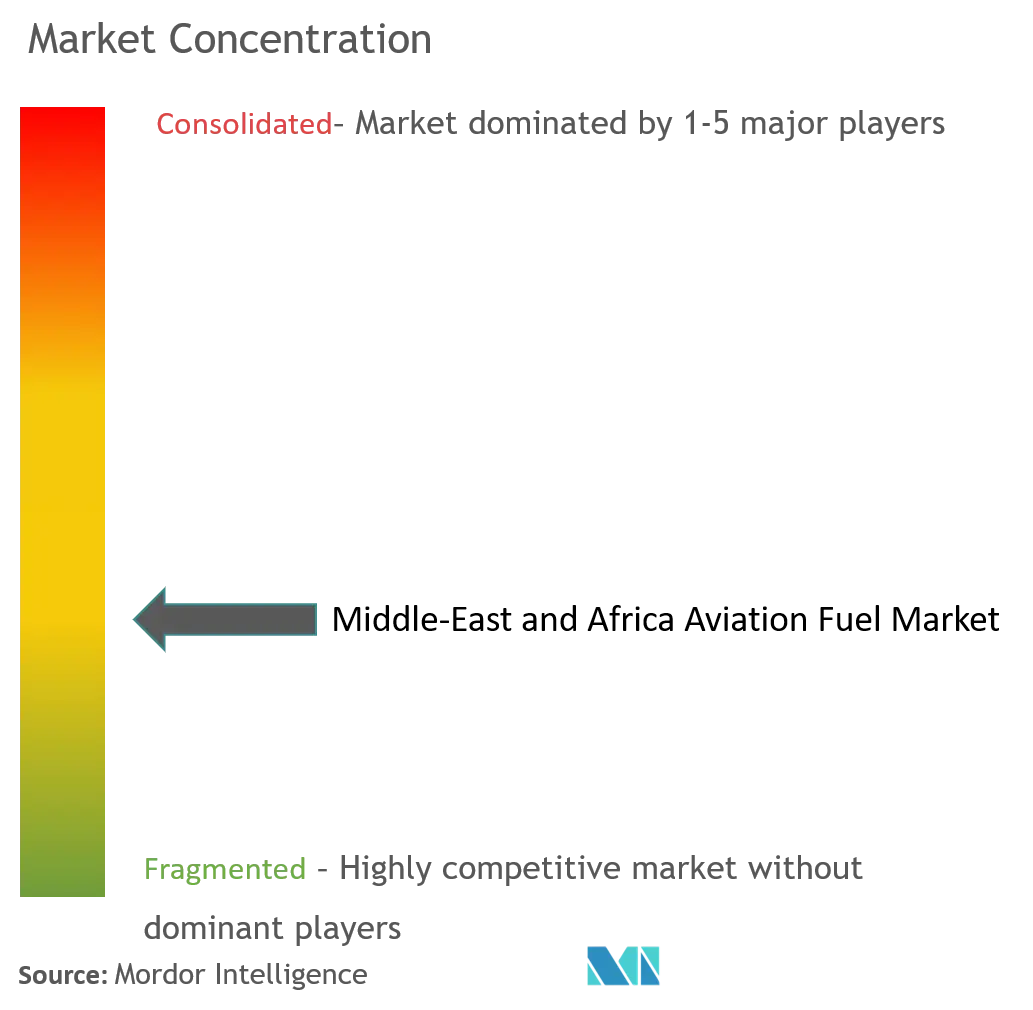

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка авиационного топлива на Ближнем Востоке и в Африке

Ожидается, что среднегодовой темп роста рынка авиационного топлива на Ближнем Востоке и в Африке составит более 13% в течение прогнозируемого периода.

На рынок негативно повлияла вспышка COVID-19 из-за региональных блокировок и ограничений на полеты. В настоящее время рынок достиг допандемического уровня.

- Растущее число авиапассажиров из-за удешевления стоимости авиабилетов в последнее время, улучшения экономических условий и увеличения располагаемого дохода являются одними из основных движущих факторов рынка. Ожидается, что текущие и предстоящие сделки по продаже истребителей в различных странах региона также приведут к дальнейшему увеличению спроса на авиационное топливо.

- Однако ожидается, что высокая и нестабильная стоимость авиационного топлива будет сдерживать рынок.

- Странам Ближнего Востока потребуется более 2600 новых самолетов в ближайшие 20 лет, чтобы обслуживать растущее число авиапассажиров в регионе. Благодаря этому масштабному событию ожидаются возможности для участников рынка авиационного топлива.

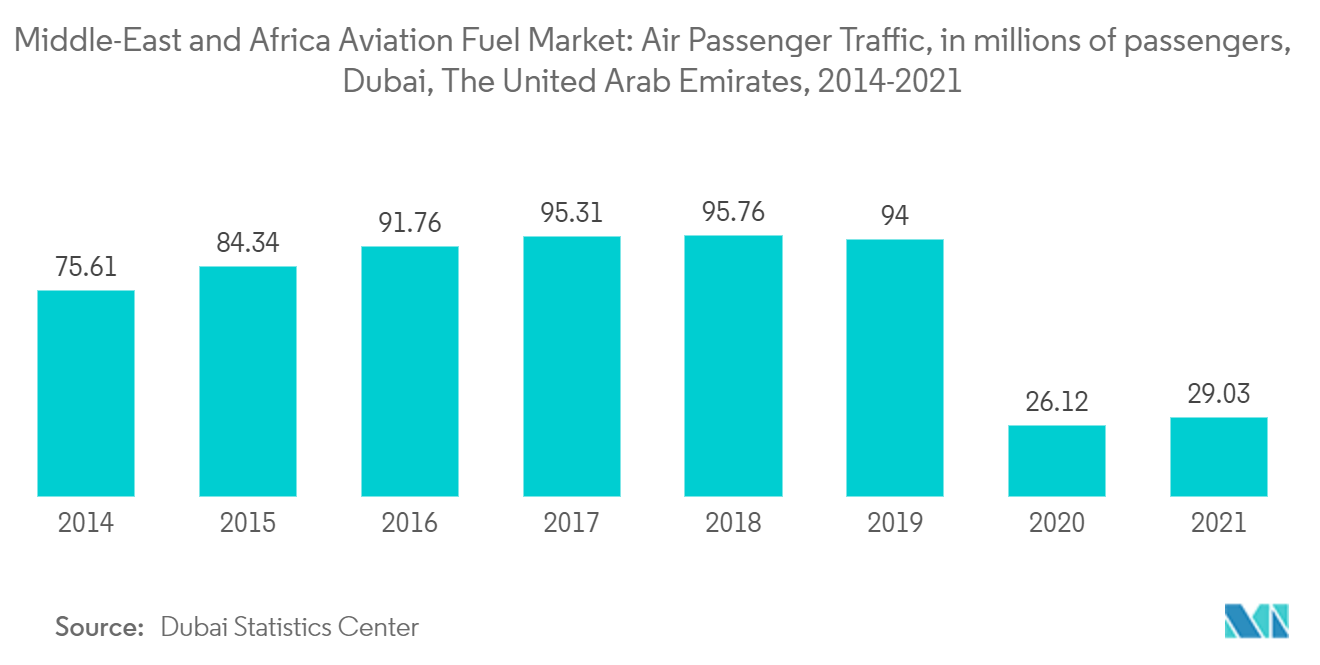

- Обладая крупнейшим размером рынка на Ближнем Востоке и в Африке, Объединенные Арабские Эмираты лидируют на рынке в регионе и, вероятно, продолжат свое доминирование.

Тенденции рынка авиационного топлива на Ближнем Востоке и в Африке

Коммерческий сектор будет доминировать на рынке

- Коммерческая авиация включает в себя регулярные и нерегулярные воздушные суда, предполагающие коммерческие воздушные перевозки пассажиров или грузов. Коммерческий сегмент является одним из крупнейших потребителей авиационного топлива и на его долю приходится четверть общих операционных расходов авиакомпании-оператора.

- Российско-украинский конфликт еще больше обострил проблему высоких цен на нефть, которые поддерживались выше первоначальных цен из-за сокращения поставок странами ОПЕК+. Рост цен на сырую нефть отрицательно скажется на потребности в авиационном топливе в секторе коммерческой авиации, который является основным потребителем этого товара в стране.

- В 2021 году Саудовская Аравия подписала соглашение о финансировании на сумму 3 млрд долларов США для частичного финансирования потребностей в заказанных ею самолетах. Эта сумма покрывает потребности авиакомпании в финансировании самолетов до середины 2024 года, помогая профинансировать закупку ранее заказанных 73 самолетов, говорится в сообщении компании. Авиакомпания заказала самолеты Airbus A320neo, A321neo, A321XLR и Boeing 787-10.

- Число пассажиров, прошедших через аэропорты Саудовской Аравии в 2022 году, составило 8,7 миллиона человек. Правительство Саудовской Аравии стремится к 2030 году охватить 330 миллионов пассажиров, 250 международных направлений и 100 миллионов туристов ежегодно.

- В январе 2022 года Катар подписал заказ на 34 самолета 777X, гигантского двухмоторного самолета с двигателями General Electric, а также опционы еще на 16 самолетов. Авиакомпания также заказала две из нынешних моделей грузовых самолетов Boeing 777. Boeing ожидает, что пассажирский 777X поступит в эксплуатацию в конце 2023 года, что примерно на три года позже графика.

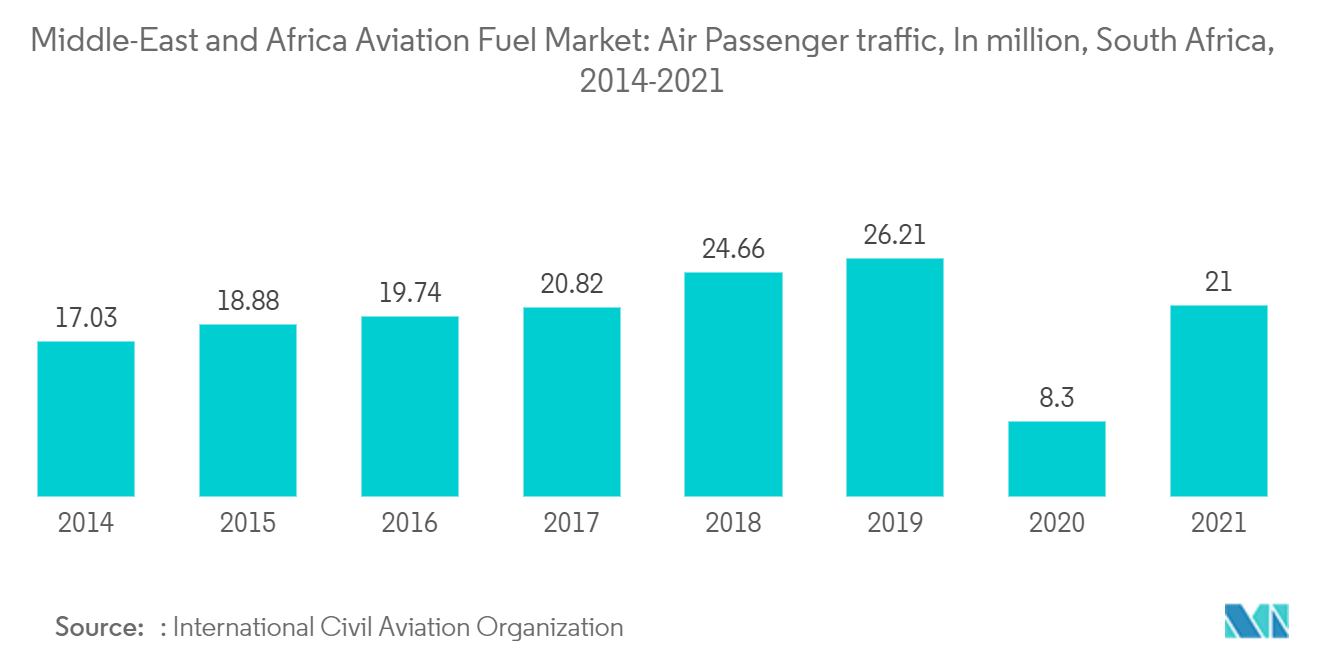

- В 2021 году в Южной Африке наблюдался самый высокий уровень авиаперевозок в Африке общее количество перевезенных авиапассажиров составило около 21 миллиона человек.

- Ожидается, что из-за вышеупомянутых факторов коммерческий сектор будет доминировать на рынке в течение прогнозируемого периода.

Объединенные Арабские Эмираты будут доминировать на рынке

- Национальные перевозчики ОАЭ летают в 108 стран и 224 города мира, а стоимость инвестиций ОАЭ в авиационный сектор по состоянию на октябрь 2021 года составила 270 миллиардов долларов США (ИКАО).

- Объединенные Арабские Эмираты являются одной из крупнейших стран в секторе авиационного топлива на Ближнем Востоке из-за значительного воздушного движения, большой добычи сырой нефти, значительных мощностей по переработке, наличия крупных внутренних поставок авиационного топлива, а также двух крупнейших авиакомпаний, Эмирейтс и Этихад.

- За первые три месяца 2022 года аэропорты Абу-Даби обслужили 2 563 297 пассажиров, что на 218% больше, чем за тот же период 2021 года. За квартал аэропорты зарегистрировали 22 689 рейсов, что на 38% больше, чем в 2021 году.

- Более того, как только будет завершено строительство международного аэропорта Аль-Мактум в Дубае, ожидается, что он станет крупнейшим аэропортом в мире с пропускной способностью до 160 миллионов пассажиров и 12 миллионов метрических тонн грузовых авиаперевозок в год.

- В общей сложности аэропорты Эмиратов обслужили 883 000 рейсов, при этом аэропорт Дубая занимает шестое место в мире по объемам перевозок, перевезя 68,65 млн кг товаров (информационный бюллетень аэропорта Дубая). Объединенные Арабские Эмираты обладают одним из крупнейших парков самолетов Boeing в мире, насчитывающим 191 самолет, а также 119 самолетов Airbus 380. Четыре национальных авиаперевозчика имеют около 498 самолетов.

- Ожидается, что благодаря вышеупомянутым факторам Объединенные Арабские Эмираты будут доминировать на рынке в течение прогнозируемого периода.

Обзор отрасли авиационного топлива на Ближнем Востоке и в Африке

Рынок авиационного топлива Ближнего Востока и Африки умеренно консолидирован. Некоторые из крупных компаний (в произвольном порядке) включают Национальную нефтяную компанию Эмиратов, Корпорацию Шеврон, Shell PLC, TotalEnergies SE, Национальную нефтяную компанию Абу-Даби и другие.

Лидеры рынка авиационного топлива на Ближнем Востоке и в Африке

-

Emirates National Oil Company

-

Chevron Corporation

-

Abu Dhabi National Oil Company

-

Royal Dutch Shell PLC

-

Shell Plc

-

TotalEnergies SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационного топлива на Ближнем Востоке и в Африке

- Январь 2022 г. Masdar, Siemens Energy и TotalEnergies подписали соглашение о партнерстве, ориентированное на экологически чистый водород для производства экологически чистого авиационного топлива (SAF).

- Январь 2023 г. AviLease и Саудовская компания по переработке инвестиций (SIRC) подписали Меморандум о взаимопонимании (MoU) о запуске производства и распределения экологически чистого авиационного топлива (SAF) в сети AviLease.

Сегментация авиационной топливной промышленности на Ближнем Востоке и в Африке

Авиационное топливо — это топливо на основе нефти или смеси нефти и синтетического топлива, которое используется в двигателях самолетов. На него распространяются более строгие правила, чем на топливо, используемое в стационарных целях, например, для отопления и вождения. Они содержат присадки для улучшения или сохранения характеристик, важных для управления топливом или его производительности.

На Ближнем Востоке и в Африке рынок авиационного топлива сегментирован по типу топлива, применению и географическому положению. По типу топлива рынок сегментирован на топливо для авиационных турбин, авиационное биотопливо и AVGAS. По приложениям рынок сегментирован на коммерческую, оборонную и авиацию общего назначения. В отчете также рассматриваются размер рынка и прогнозы рынка авиационного топлива в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Тип топлива | Топливо для воздушных турбин (ATF) |

| Авиационное биотопливо | |

| ВЫХЛОП | |

| Приложение | Коммерческий |

| Защита | |

| Авиация общего назначения | |

| География | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Катар | |

| Египет | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка авиационного топлива на Ближнем Востоке и в Африке

Каков текущий размер рынка авиационного топлива на Ближнем Востоке и в Африке?

Прогнозируется, что на рынке авиационного топлива Ближнего Востока и Африки в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 13%.

Кто являются ключевыми игроками на рынке авиационного топлива Ближнего Востока и Африки?

Emirates National Oil Company, Chevron Corporation, Abu Dhabi National Oil Company, Royal Dutch Shell PLC, Shell Plc, TotalEnergies SE — крупнейшие компании, работающие на рынке авиационного топлива Ближнего Востока и Африки.

Какие годы охватывает рынок авиационного топлива Ближнего Востока и Африки?

В отчете рассматривается исторический размер рынка авиационного топлива на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационного топлива на Ближнем Востоке и в Африке на годы 2024, 2025, 2026. , 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет об авиационной топливной промышленности Ближнего Востока и Африки

Статистические данные о доле, размере и темпах роста доходов на рынке авиационного топлива на Ближнем Востоке и в Африке в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ авиационного топлива на Ближнем Востоке и в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.