| Период исследования | 2019-2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 7.67 Billion |

| Размер Рынка (2029) | USD 10.74 Billion |

| CAGR (2024 - 2029) | 6.96 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке

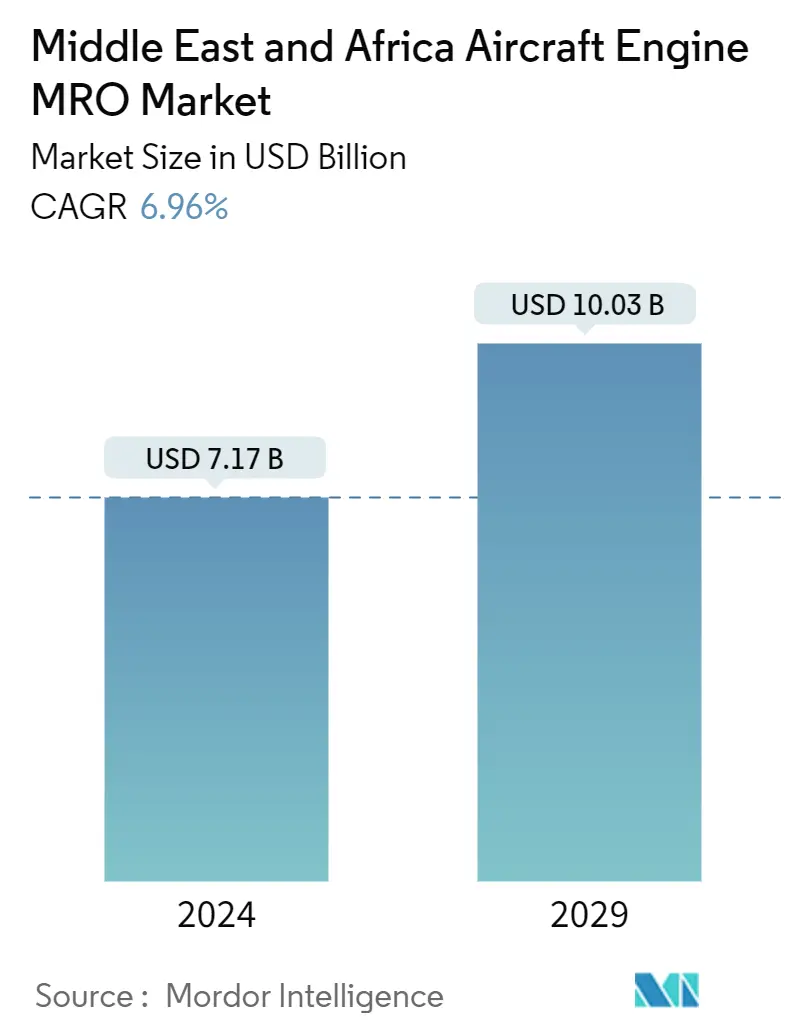

Объем рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке оценивается в 7,17 млрд долларов США в 2024 году и, как ожидается, достигнет 10,03 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,96% в течение прогнозируемого периода (2024-2029 гг.).

За прошедшие годы многие глобальные и региональные поставщики услуг MRO, такие как Lufthansa Technik AG (Lufthansa Group), AMAC Aerospace и Joramco, расширили свои сети обслуживания MRO за счет партнерств и совместных предприятий. Этот фактор способствовал росту рынка ТОиР самолетов и связанных с ними двигателей на Ближнем Востоке и в Африке.

Крупнейшие региональные экономические державы, такие как Саудовская Аравия, Израиль, Турция, Иран и Египет, тратят значительные суммы на закупку новых самолетов. Некоторые страны, особенно в африканском регионе, также уделяют особое внимание закупкам отремонтированных самолетов и обновлению существующего парка военных самолетов. Этот фактор в значительной степени способствует росту рынка ТОиР авиационных двигателей в регионе.

Такие страны, как Саудовская Аравия, Объединенные Арабские Эмираты и Катар, активно участвуют в таких программах, как Схема сокращения и компенсации выбросов углерода для международной авиации (CORSIA). Ожидается, что другие страны присоединятся к программам сокращения авиационных выбросов, что может способствовать росту рынка ТОиР авиационных двигателей в регионе.

Тенденции рынка ТОиР авиационных двигателей MEA

Сегмент коммерческой авиации продемонстрирует самые высокие темпы роста в течение прогнозируемого периода

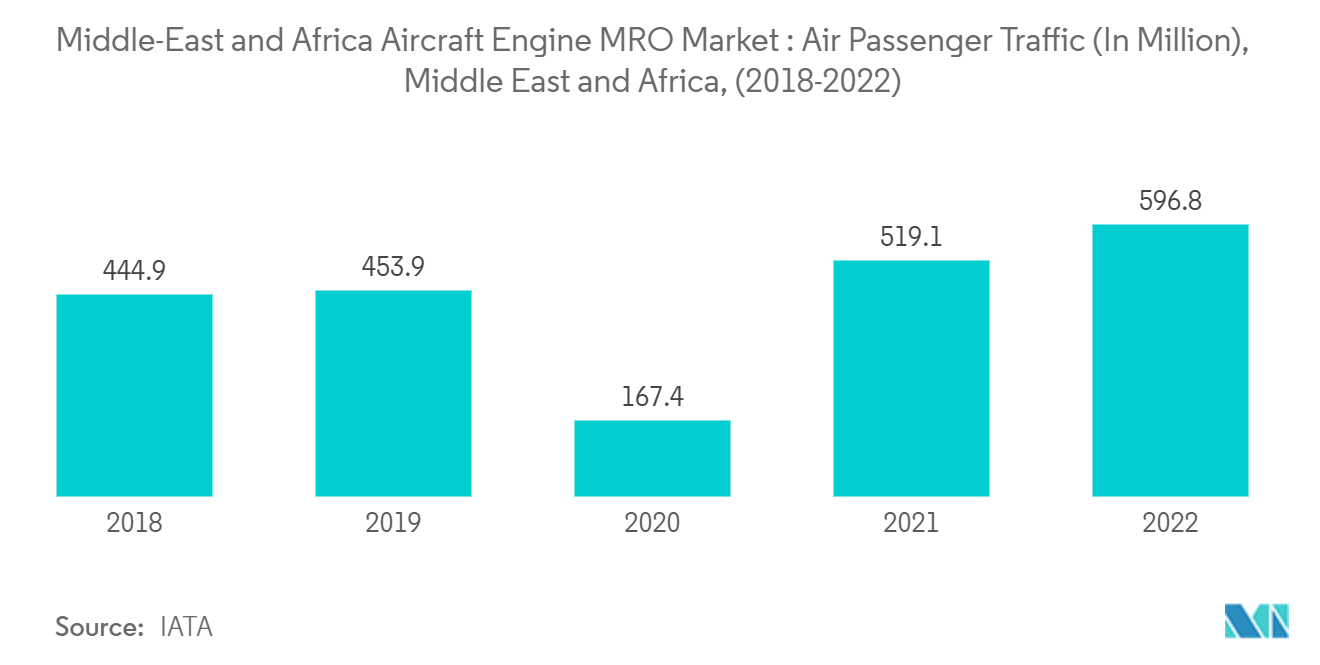

Ожидается, что рынок ремонта авиационных двигателей в регионе будет испытывать высокий спрос в связи с развитием сектора коммерческой авиации. Коммерческая авиация в регионе стимулируется увеличением пассажиропотока, увеличением закупок новых самолетов авиакомпаниями и улучшением экономических условий в ряде стран Ближнего Востока и Африки. Так, в 2022 году авиапассажиропоток региона составил 596,9 млн человек, что составило рост на 15% по сравнению с 2021 годом и на 15% по сравнению с 2020 годом соответственно. Кроме того, наличие крупных глобальных авиационных узлов, таких как Дубай, способствовало использованию широкофюзеляжных самолетов в странах Ближнего Востока. Следовательно, существует больший спрос на ТОиР авиационных двигателей для широкофюзеляжных самолетов. Кроме того, в регионе спрос на ТОиР авиационных двигателей обусловлен различными авиакомпаниями, которые размещают огромные заказы на самолеты и авиационные двигатели, и ожидается, что этот фактор создаст спрос на сегмент ТОиР двигателей в прогнозируемый период. Например, по состоянию на март 2023 года Qatar Airways имеет заказ на около 250 самолетов на сумму 72 миллиарда долларов США.

Кроме того, авиакомпании в Африке ожидают ответа правительства относительно финансовой помощи, которая поможет им оправиться от пандемии. Значительная часть парка самолетов этих авиакомпаний остается на хранении. Ожидается, что эти самолеты создадут значительный спрос на техническое обслуживание двигателей, прежде чем снова полетят. Ожидается, что в течение прогнозируемого периода Африка также продолжит полагаться на миграцию для роста флота, особенно с Ближнего Востока и Европы. Ожидается, что авиакомпании в регионах также отдадут предпочтение экологичным двигателям вместо закупки новых двигателей для снижения затрат. Однако ожидается, что этот фактор увеличит потребность в техническом обслуживании этих двигателей в ближайшие годы. Например, в июле 2022 года Qatar Airways заключила с CFM International контракт на установку двигателей LEAP-1B для нового парка авиакомпании, состоящего из 25 самолетов 737-10. Эти двигатели обеспечивают на 15–20% большую топливную экономичность и более низкие выбросы CO2. Ожидается, что такие факторы будут стимулировать спрос на услуги по техническому обслуживанию двигателей коммерческих самолетов в регионе в течение прогнозируемого периода.

Объединенные Арабские Эмираты продемонстрируют самые высокие темпы роста в течение прогнозируемого периода

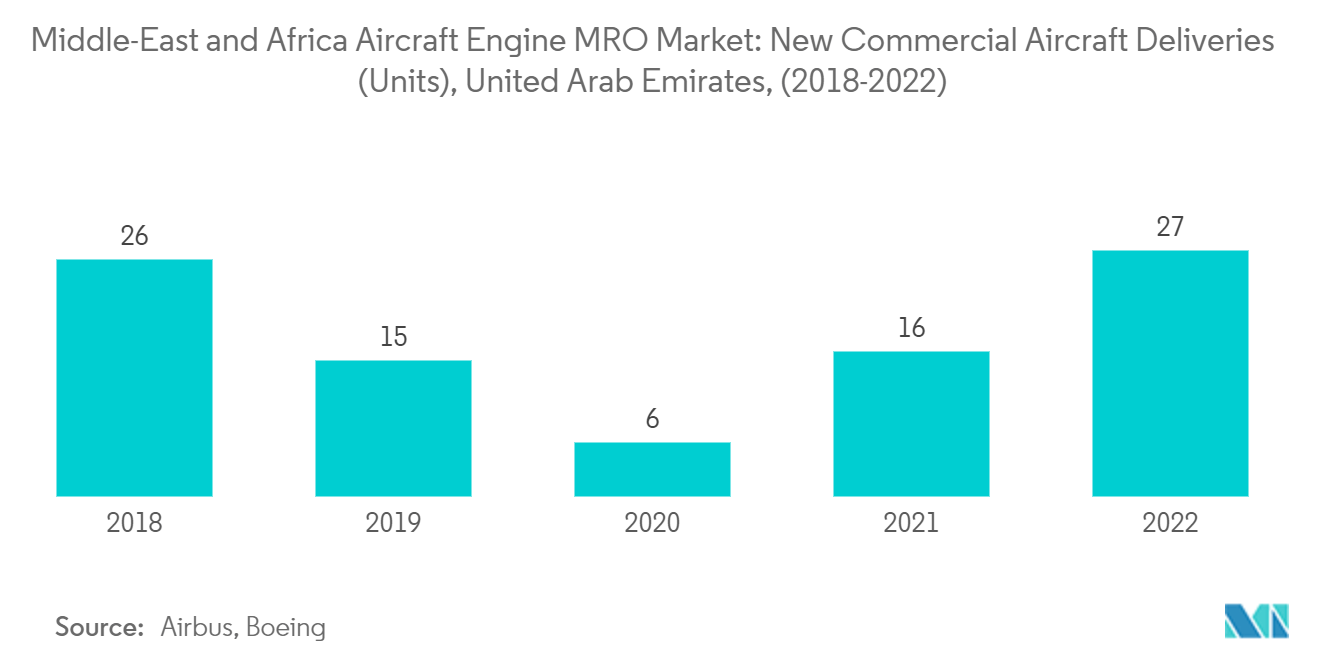

Объединенные Арабские Эмираты являются домом для крупных авиакомпаний, таких как Etihad Airways и Emirates, которые быстро расширяют и обновляют свой парк пассажирских и грузовых самолетов в рамках модернизации парка. Таким образом, спрос на авиационные двигатели на рынке ТОиР определяется самолетами, которые поставляются авиакомпаниям региона. Кроме того, эти авиакомпании сосредоточены на расширении своего присутствия в секторе LCC посредством партнерства с другими авиакомпаниями. В результате в регионе также существует спрос на узкофюзеляжные самолеты и их двигатели. Например, в ноябре 2023 года Air Arabia Abu Dhabi разместила заказ на двигатели Leap-1A мощностью 240 CFM для своих 120 самолетов семейства Airbus A320neo, включая A321XLR. Хотя различные авиакомпании в стране обладают значительными возможностями по ТОиР, они по-прежнему зависят от производителей двигателей и сторонних поставщиков услуг по техническому обслуживанию двигателей, что помогло поставщикам ТОиР двигателей расширить свой рынок в стране в последние годы. Например, в ноябре 2023 года Sanad открыла новый Центр технического обслуживания, ремонта и капитального ремонта двигателей LEAP в Абу-Даби. Новое предприятие OEM-производителя может обеспечить техническое обслуживание двигателей LEAP-1A и 1B.

Кроме того, страна стремится повысить свой оборонный потенциал за счет закупки новых самолетов и развития собственных возможностей MRO. Страна расширила свой парк военной авиации, закупив несколько новых истребителей и транспортных самолетов/заправщиков. Например, в ноябре 2021 года компания GAL, входящая в группу EDGE, объявила о подписании соглашения на предоставление услуг по техническому обслуживанию и ремонту двигателей Rolls Royce Trent 700, которые используются в парке многоцелевых танкерных транспортных средств Airbus A330 (MRTT) в ОАЭ. ОАЭ увеличивают свои расходы на развитие туристической и бизнес-экосистемы, что стимулирует спрос на самолеты гражданской авиации и ТОиР авиационных двигателей общего назначения в стране.

Обзор отрасли ремонта и ремонта авиационных двигателей MEA

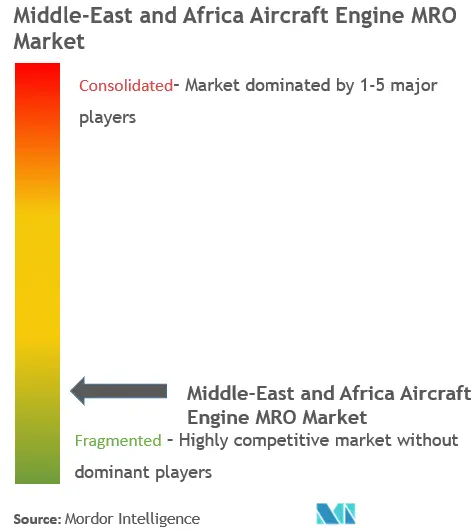

Рынок ТОиР авиационных двигателей на Ближнем Востоке и в Африке фрагментирован. Некоторые из видных игроков на рынке - Safran, General Electric Company, Lufthansa Technik AG (Lufthansa Group), CFM International (Safran Aircraft Engines and General Electric Company) и Joramco (Dubai Aerospace Enterprise). OEM-производители контролируют основную долю рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке, а другая половина примерно разделена между независимыми мастерскими и мастерскими по капитальному ремонту авиакомпаний. В частности, что касается новых поколений силовых установок, операторы часто передают техническое обслуживание двигателей на аутсорсинг и используют программы полной поддержки MRO. Следовательно, большинство проектов расширения в регионах представляют собой партнерские отношения авиакомпаний или сторонних поставщиков с производителями двигателей. Кроме того, несколько глобальных поставщиков услуг MRO выходят на рынки Ближнего Востока и Африки посредством контрактов, создания совместных предприятий или сотрудничества, что, как ожидается, в ближайшие годы превратит рынок в более конкурентоспособный.

Лидеры рынка ТОиР авиационных двигателей MEA

-

General Electric Company

-

Lufthansa Technik AG (Lufthansa Group)

-

Safran

-

Joramco

-

CFM International

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ТОиР авиационных двигателей MEA

Ноябрь 2023 г. Flydubai заключила с CFM контракт на поддержку 222 турбовентиляторных двигателей Leap-1B для своего парка самолетов Boeing 737. Сделка охватывает двигатели для 80 самолетов, которые уже находятся в эксплуатации, и еще несколько самолетов, которые уже заказаны.

Ноябрь 2023 г. Эмирейтс заключила с GE Aerospace контракт на поставку 202 двигателей GE9X и запасных частей для будущего парка самолетов семейства Boeing B777X. В заказ также включен долгосрочный договор оказания услуг.

Сегментация отрасли MEA по техническому обслуживанию и ремонту авиационных двигателей

Техническое обслуживание, ремонт и капитальный ремонт двигателей (MRO) включают ремонт, обслуживание или проверку двигателей для обеспечения безопасности и летной годности самолета в соответствии с международными стандартами.

Рынок ТОиР авиационных двигателей на Ближнем Востоке и в Африке сегментирован по применению (коммерческая авиация, военная авиация и авиация общего назначения) и географическому положению (Саудовская Аравия, Объединенные Арабские Эмираты, Турция, Египет, Катар и остальные страны Ближнего Востока и Африки).. В отчете представлен размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Приложение | Коммерческая авиация |

| Военная авиация | |

| Авиация общего назначения | |

| География | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Египет | |

| Катар | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка авиационных двигателей на Ближнем Востоке и в Африке

Насколько велик рынок ТОиР авиационных двигателей на Ближнем Востоке и в Африке?

Ожидается, что объем рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке достигнет 7,17 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,96% и достигнет 10,03 млрд долларов США к 2029 году.

Каков текущий размер рынка MRO авиационных двигателей на Ближнем Востоке и в Африке?

Ожидается, что в 2024 году объем рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке достигнет 7,17 млрд долларов США.

Кто являются ключевыми игроками на рынке MRO авиационных двигателей на Ближнем Востоке и в Африке?

General Electric Company, Lufthansa Technik AG (Lufthansa Group), Safran, Joramco, CFM International — крупнейшие компании, работающие на рынке ТОиР авиационных двигателей Ближнего Востока и Африки.

В какие годы охватывает рынок MRO авиационных двигателей на Ближнем Востоке и в Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка ТОиР авиационных двигателей на Ближнем Востоке и в Африке оценивался в 6,67 млрд долларов США. В отчете рассматривается исторический размер рынка MRO авиационных двигателей на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка MRO авиационных двигателей на Ближнем Востоке и в Африке на годы 2024, 2025, 2026 годы. , 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Aviation MRO Reports

Popular Aerospace & Defense Reports

Отчет об отрасли ремонта и ремонта авиационных двигателей Ближнего Востока и Африки

Статистические данные о доле, размере и темпах роста доходов на рынке MEA Aircraft Engine MRO в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ MEA Aircraft Engine MRO включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.