Размер рынка полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

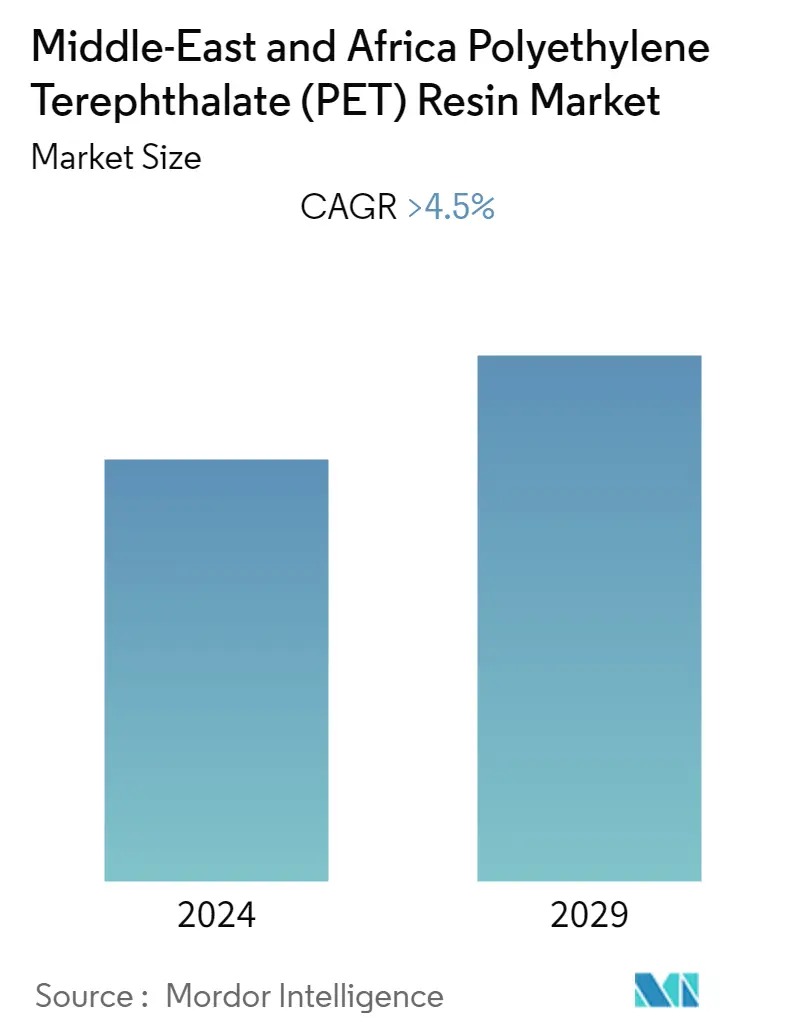

| CAGR | > 4.50 % |

| Концентрация рынка | Высокий |

Основные игроки_Market.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке

Ожидается, что к концу этого года рынок полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке достигнет более 2990 тонн, а среднегодовой рост составит более 4,5% в течение прогнозируемого периода.

COVID-19 негативно повлиял на рост рынка полиэтилентерефталатных смол на Ближнем Востоке и в Африке. Однако растущий спрос на ПЭТ-пленки в автомобильной промышленности стимулировал рост отрасли.

- Ожидается, что растущая индустрия продуктов питания и напитков и растущее внимание к вторичной переработке будут стимулировать рынок в течение прогнозируемого периода.

- Строгие правила использования ПЭТ и растущее использование альтернативных продуктов могут препятствовать росту рынка.

- Прогнозируется, что более широкое использование продуктов из ПЭТ на биологической основе создаст возможности для будущего роста рынка.

- Ожидается, что Саудовская Аравия будет доминировать на рынке, а также, как ожидается, станет свидетелем самого быстрого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка смол полиэтилентерефталата (ПЭТ) на Ближнем Востоке и в Африке

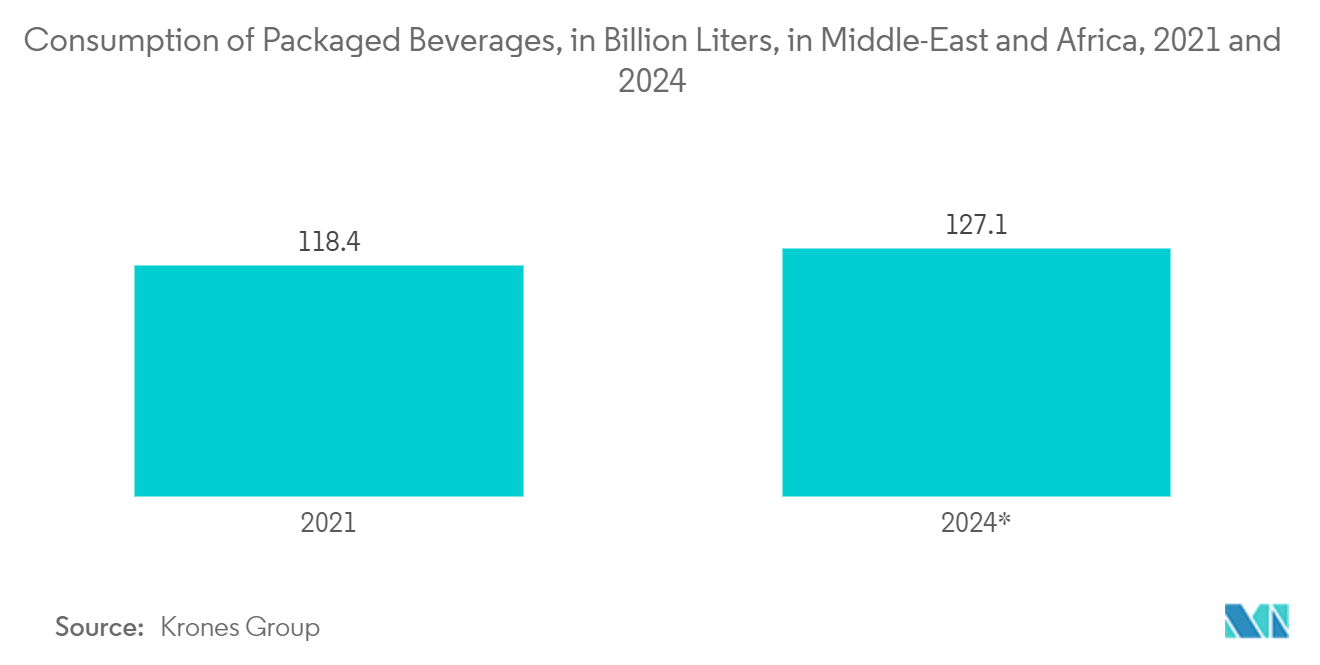

Растущий спрос со стороны пищевой промышленности и индустрии напитков

- ПЭТ – это пластиковый материал, который находит все более широкое применение в пищевой промышленности и производстве напитков для упаковки. ПЭТ заменил стекло в упаковке пищевых продуктов благодаря его чрезвычайно легкому весу, простой и эффективной транспортировке, а также небьющимся свойствам.

- ПЭТ – очень прочный и инертный материал, не вступающий в реакцию с пищевыми продуктами. Он устойчив к атакам микроорганизмов и не подвергается биологическому разложению. Кроме того, в отличие от стекла, ПЭТ чрезвычайно легкий, простой и эффективный в транспортировке, его можно повторно запечатывать для эффективной гидратации на ходу, он экологически безопасен, пригоден для вторичной переработки и небьется. Благодаря своей химической инертности и физическим свойствам, особенно стекловидной прозрачности, легкому весу и жесткости, ПЭТ широко используется в качестве упаковочного материала для пищевых продуктов.

- Обычно ПЭТФ применяется в пищевой промышленности и производстве напитков бутылки для воды, молока, соков и газированных напитков, кетчуп, банки для арахисового масла, майонеза, солений, варенья и т. д., коробки для сэндвичей, тубы и контейнеры для пищевых продуктов, ламинирование банок. , и т. д.

- В Саудовской Аравии расходы на бутилированную воду составили наибольшую долю продаж безалкогольных напитков, составив около 55,3% расходов на безалкогольные напитки в 2021 году. Газированные напитки составили вторую по величине долю расходов на безалкогольные напитки в 2021 году, составляя более 26% расходы на безалкогольные напитки.

- Помимо упаковки, ПЭТ также используется в пищевой промышленности для изготовления раскладушек, контейнеров для гастрономов, а также лотков для микроволновой печи. Ожидается, что рост населения, увеличение располагаемого дохода и покупательной способности потребителей, а также растущий спрос на легко транспортируемую и гибкую упаковку для пищевых продуктов и т. д. приведут к увеличению спроса на ПЭТ в течение прогнозируемого периода.

- Сектор продуктов питания и напитков Саудовской Аравии увеличился на 6,3 процента в первой половине 2022 года. Кроме того, по данным Главного управления инвестиций Саудовской Аравии (SAGIA), расходы на общественное питание будут расти на 6% в год в течение следующих пяти лет. Поскольку в 2022 году население Королевства достигло около 36 миллионов человек, Саудовская Аравия теперь владеет крупнейшим внутренним рынком продуктов питания и напитков в странах Персидского залива.

Саудовская Аравия будет доминировать на рынке

- Поскольку страна является нефтедобывающей экономикой, интерес страны к другим отраслям на самом начальном этапе был меньшим. Однако после появления и доминирования стран, не входящих в ОПЕК, в мире и высокой волатильности цен на сырую нефть Саудовская Аравия решила диверсифицировать свой портфель, чтобы помочь экономике расти равномерно.

- Открытость рынка и инвестиционные возможности в Саудовской Аравии меньше по сравнению с другими развивающимися экономиками. Однако в своем 10-м плане развития правительство реформирует экономическую политику с инвестициями в диверсифицированные сектора и пытается привлечь частные инвестиции в страну, чтобы сделать ее диверсифицированной экономикой, не зависящей от нефти.

- В упаковочной отрасли Саудовской Аравии наблюдается значительный рост, в основном благодаря увеличению производства и переработки продуктов питания, а также росту онлайн-услуг по доставке еды. Рынок доставки еды и приложений в Саудовской Аравии также быстро расширяется; в 2021 году он был оценен в 511 миллионов долларов США и, по прогнозам, будет увеличиваться на 10% в год до 2026 года.

- Сектор производства и переработки продуктов питания Саудовской Аравии быстро рос за последние 10 лет. Ожидается, что пищевая промышленность Саудовской Аравии значительно вырастет благодаря растущему рынку замороженных продуктов, охлажденных обработанных пищевых продуктов, закусок и шоколадных кондитерских изделий.

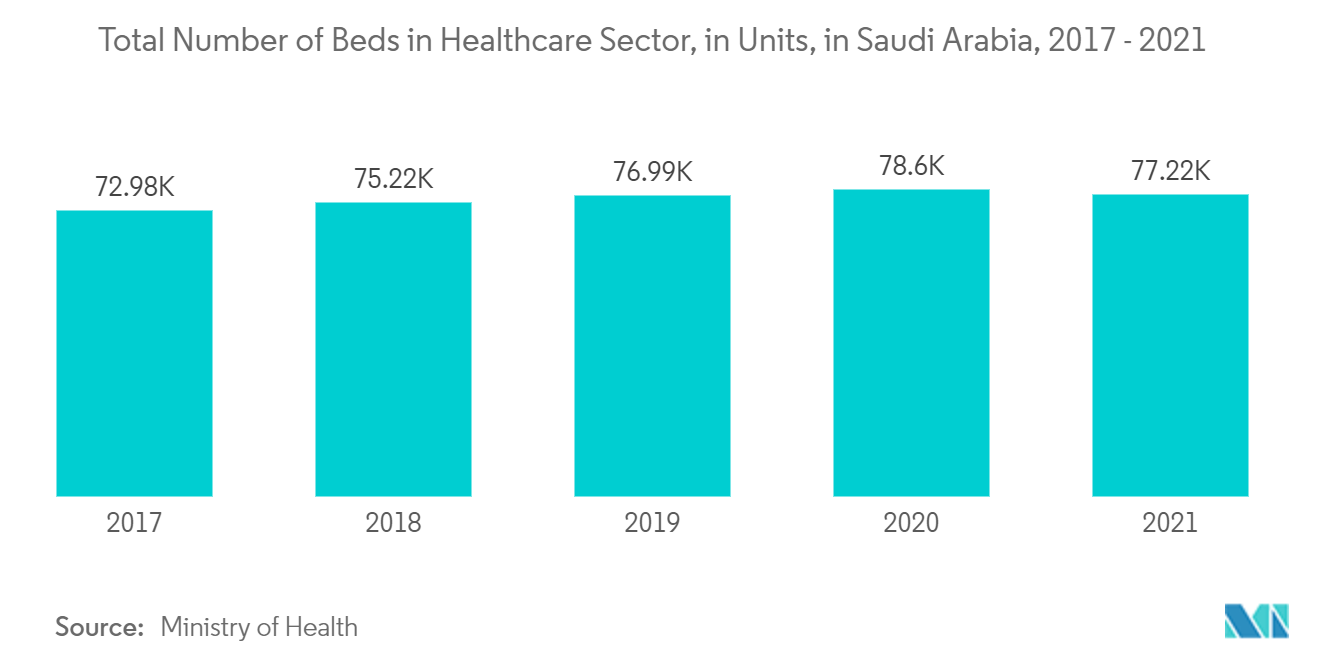

- На индустрию здравоохранения в Саудовской Аравии приходится самый большой расход в регионе Персидского залива, и существует растущий спрос на увеличение количества больничных коек и центров долгосрочного ухода. В 2021 году количество коек в секторах здравоохранения составило 77 224, увеличившись с 72 981 в 2019 году.

- В странах Совета сотрудничества стран Персидского залива (ССАГПЗ) на долю Саудовской Аравии приходится 60% расходов на здравоохранение, и этот сектор остается главным приоритетом для правительства Саудовской Аравии. В 2022 году на здравоохранение и социальное развитие было потрачено 36,8 млрд долларов США, что составляет 14,4 процента бюджета на 2022 год.

- Ожидается, что растущие расходы на здравоохранение в стране, а также приватизация нескольких государственных больниц будут стимулировать спрос на медицинское оборудование в стране, что, в свою очередь, будет стимулировать рынок ПЭТ в ближайшие годы.

Обзор отрасли полиэтилентерефталатных (ПЭТ) смол MEA

Рынок полиэтилентерефталатных (ПЭТ) смол Ближнего Востока и Африки консолидируется. Ключевые игроки на рынке включают, среди прочего, SABIC, Indorama Ventures Public Company Limited, Equate Petrochemical Company и BASF SE (не в каком-то определенном порядке).

Лидеры рынка полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке

-

SABIC

-

Indorama Ventures Public Company Limited

-

BASF SE

-

Equate Petrochemical Company

-

Dow

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

_Resin_Market.webp)

Новости рынка полиэтилентерефталатных (ПЭТ) смол МЭА

- В мае 2022 года компания SABIC представила смолу LNP ELCRIN WF0061BiQ, новый материал, в котором используются бутылки из полиэтилентерефталата (ПЭТ), добытые в океане, в качестве потока сырья для химической переработки в смолу из полибутилентерефталата (ПБТ). Эту смолу можно использовать в бытовой электронике, например, в корпусах вентиляторов компьютеров и автомобильных сидениях, а также в электрических разъемах и корпусах.

- В феврале 2022 года Alpek подписала соглашение о приобретении OCTAL Holding SAOC (Октал). Это приобретение поможет расширить позиции Alpek на рынке и увеличить предложение по производству листов полиэтилентерефталата (ПЭТ) с добавленной стоимостью.

Отчет о рынке полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущая промышленность продуктов питания и напитков

4.1.2 Повышенное внимание к вторичной переработке

4.2 Ограничения

4.2.1 Увеличение использования продуктов-заменителей

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Тип продукта

5.1.1 Бутылки

5.1.2 Пленки и листы

5.1.3 Другие типы продуктов

5.2 Отрасль конечных пользователей

5.2.1 Еда и напитки

5.2.2 Автомобильная промышленность

5.2.3 Электрика и электроника

5.2.4 Здравоохранение

5.2.5 Потребительские товары

5.2.6 Другие отрасли конечных пользователей

5.3 География

5.3.1 Саудовская Аравия

5.3.2 Южная Африка

5.3.3 Объединенные Арабские Эмираты

5.3.4 Катар

5.3.5 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Alpek S.A.B. de C.V.

6.4.2 Bamberger Polymers

6.4.3 BariQ

6.4.4 BASF SE

6.4.5 Dow

6.4.6 Eastman Chemical Company

6.4.7 Equate Petrochemical Company

6.4.8 GAP Polymers

6.4.9 Indorama Ventures Public Company Limited

6.4.10 Invista

6.4.11 KAP Industrial

6.4.12 SABIC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Увеличение использования ПЭТ-продуктов на биологической основе

Сегментация отрасли производства смол полиэтилентерефталата (ПЭТ) на Ближнем Востоке и в Африке

Сырьем, используемым при производстве ПЭТ, являются моноэтиленгликоль (МЭГ), очищенная терефталевая кислота (ПТА) и диметилтерефталат (ДМТ). ПЭТ-смола перерабатывается для изготовления бутылок, волокон, пленок и листов, которые затем используются в различных отраслях промышленности, таких как продукты питания и напитки, здравоохранение, бытовая техника и другие.

Рынок полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке сегментирован по типам продукции, отраслям конечного потребителя и географическому положению. По типу продукции рынок сегментирован на бутылки, пленки и листы, а также другие виды продукции. По отраслям конечных пользователей рынок сегментирован на продукты питания и напитки, автомобилестроение, электротехнику и электронику, здравоохранение, потребительские товары и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы развития рынка в четырех странах региона (Саудовская Аравия, Южная Африка, Объединенные Арабские Эмираты, Катар и остальные страны Ближнего Востока и Африки). Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Тип продукта | ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка смол полиэтилентерефталата (ПЭТ) на Ближнем Востоке и в Африке

Каков текущий размер рынка полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке?

Прогнозируется, что на рынке полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке среднегодовой темп роста составит более 4,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Полиэтилентерефталат (ПЭТ) на Ближнем Востоке и в Африке?

SABIC, Indorama Ventures Public Company Limited, BASF SE, Equate Petrochemical Company, Dow — основные компании, работающие на рынке полиэтилентерефталатных (ПЭТ) смол на Ближнем Востоке и в Африке.

В какие годы охватывает рынок полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка полиэтилентерефталатной (ПЭТ) смолы на Ближнем Востоке и в Африке. на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности ПЭТ-смол на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке ПЭТ-смол на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ПЭТ-смолы на Ближнем Востоке и в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.