Объем рынка мелкой бытовой техники Мексики

| Период исследования | 2020-2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 5.89 Billion |

| Размер Рынка (2029) | USD 6.16 Billion |

| CAGR (2024 - 2029) | 6.00 % |

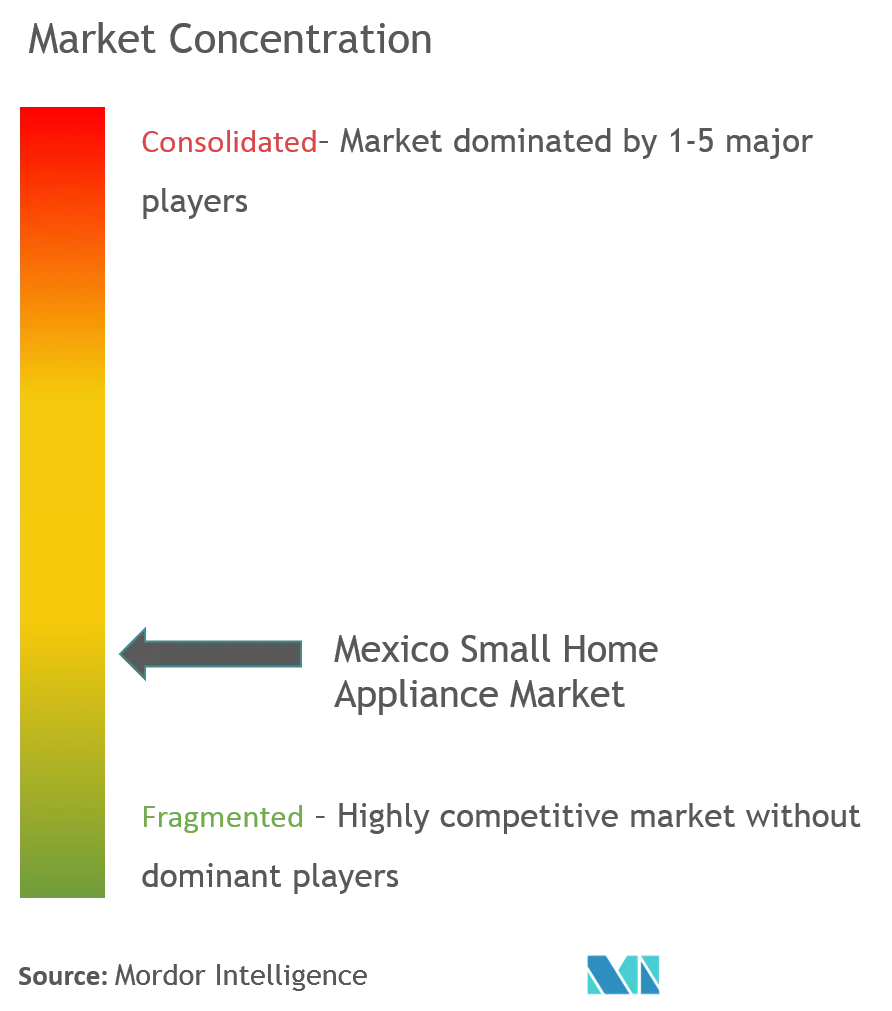

| Концентрация Рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка мелкой бытовой техники Мексики

Объем рынка мелкой бытовой техники Мексики оценивается в 5,89 млрд долларов США в 2024 году и, как ожидается, достигнет 6,16 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит менее 6% в течение прогнозируемого периода (2024-2029 гг.).

Рынок мелкой бытовой техники в Мексике переживает рост, обусловленный ростом покупательной способности, урбанизацией и ростом населения. Некоторые из ключевых тенденций и инноваций на этом рынке включают предпочтение экологически чистой бытовой техники, растущий спрос на кофемашины, кухонные комбайны, пылесосы и другую кухонную технику, а также растущую популярность средств для ручной чистки.

Рост покупательной способности, домохозяйств со средним доходом и растущий спрос на роботы-пылесосы и мелкую кухонную технику стимулируют рост рынка. Продажи через оптовый канал сбыта приводят к росту рынка. Walmart de Mexico, Costco de Mexico, El Puerto de Liverpool SAB de CV, El Palacio de Hierro, Sanborns de Mexico SAB de CV и Sears Roebuck de México — одни из основных каналов онлайн-торговли в Мексике. Сегмент мелкой бытовой техники умная техника также в конечном итоге стимулирует рост рынка за счет увеличения количества умных домов. Присутствующие на рынке такие бренды, как Hamilton Beach и Proctor-Silex, имеют хорошую дистрибьюторскую сеть.

У мексиканцев есть кофейная культура, и поэтому на рынке растет потребление кофе и кофеварок. Многие люди пьют кофе, чтобы проснуться утром, в качестве дижестива после еды, а иногда и во второй половине дня в качестве освежающего напитка во время расслабления. Небольшая бытовая техника, подключенная к Интернету и системам, набирает обороты на рынке.

Интернет-канал распространения в настоящее время имеет спрос на мелкую бытовую технику из-за воздействия COVID-19, и наблюдается рост продаж на рынке. Пандемия COVID-19 изменила поведение покупателей и потребителей во всем мире. Поскольку люди были вынуждены проводить больше времени дома из-за домашнего офиса, цифровых занятий и мер по изоляции, они начали чаще пользоваться кухней. Часто домохозяйства замечали отсутствие или необходимость обновления бытовой техники, что было очень выгодно производителям бытовой техники и их поставщикам. Производство мелкой бытовой техники обусловлено ростом количества умных домов в стране, а также ростом количества пользователей Интернета. Потребители предпочитают экологически чистые бытовые приборы из-за растущего понимания их воздействия на окружающую среду и связанных с ними затрат.

Тенденции рынка мелкой бытовой техники Мексики

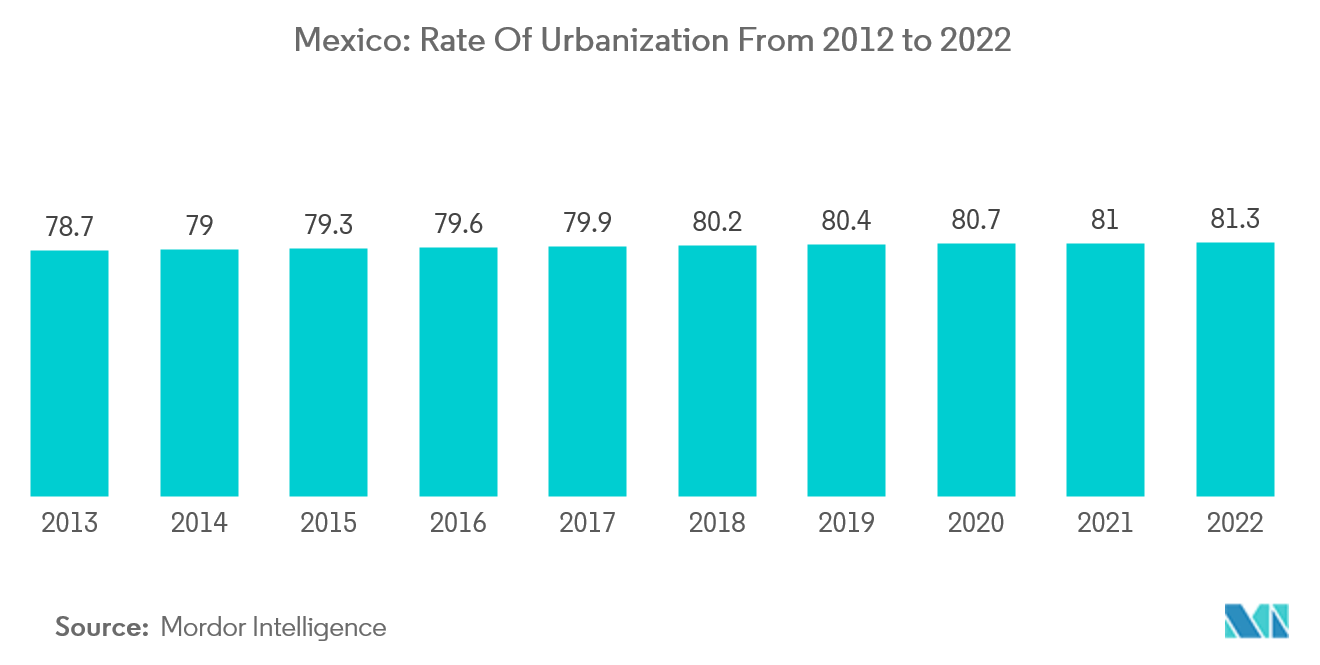

Урбанизация в Мексике стимулирует спрос на мелкую бытовую технику

Мексика стала рынком мелкой бытовой техники в Латинской Америке. В Мексике большинство населения находится в возрасте от 15 до 64 лет. Рост населения Мексики и увеличение городского населения увеличили спрос на мелкую бытовую технику, такую как пылесосы, кофемашины, кухонные комбайны и т. д.; Ожидается также, что урбанизация населения приведет к увеличению продаж крупной умной бытовой техники, в том числе бытовой техники высокого класса. На мексиканском рынке мелкой бытовой техники наблюдается рост продаж мелкой кухонной техники. Мелкая бытовая техника и мелкая кухонная техника будут способствовать дальнейшему росту рынка. Малая кухонная техника занимает большую часть рынка.

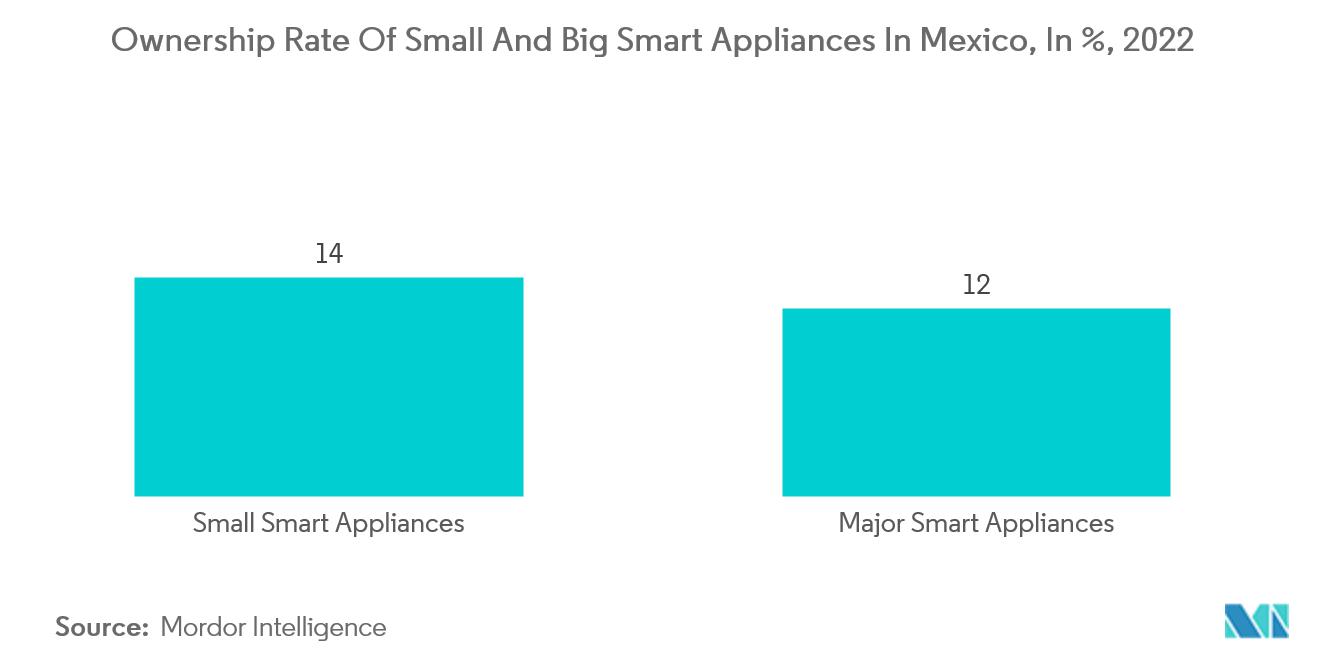

Умные дома стимулируют рост продаж мелкой бытовой техники в Мексике

Мексиканцы заинтересованы в покупке умных домашних устройств, которыми можно управлять через смартфон или подключение к Интернету. Умные дома и эра Интернета вещей приводят к тому, что домашнее оборудование становится более интеллектуальным, дистанционно управляемым и взаимосвязанным.

В Мексике растет число умных домов, в связи с чем ожидается рост проникновения мелкой бытовой техники в Мексике. Умная мелкая бытовая техника с дополнительными функциями и с учетом удобства питания и здорового образа жизни клиента набирает обороты на рынке.

Обзор отрасли мелкой бытовой техники Мексики

Рынок мелкой бытовой техники Мексики состоит из местных и иностранных игроков, присутствующих на рынке. Интернет-торговля набирает популярность на рынке, а производители разрабатывают омниканальную стратегию для развития закупок мелкой бытовой техники. Основными игроками на рынке являются Bosch, Mabe, SA de CV Av., Panasonic de Mexico SA de CV, Fischer E Paykel Appliances Inc. и т. д.

Лидеры рынка мелкой бытовой техники Мексики

-

Bosch

-

Mabe, S.A. de C.V. Av.

-

Fischer E Paykel Appliances Inc.

-

Hamilton Beach Brands, Inc.

-

Panasonic Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка мелкой бытовой техники Мексики

- Март 2022 г. немецкая BSH Group, дочерняя компания Bosch, а также китайская Hisense Group объявили о строительстве новых заводов по производству бытовой техники в штате Нуэво-Леон, каждый из которых инвестирует 260 миллионов долларов США. С ростом спроса международные компании начали вкладывать значительные средства в свои мексиканские филиалы или даже открывать новые.

- Июнь 2023 г. Spectrum Brands Holdings, Inc., ведущая мировая компания по производству потребительских товаров и предметов первой необходимости для дома, специализирующаяся на внедрении инноваций и обеспечении исключительного обслуживания клиентов, объявила о продаже своего сегмента оборудования и товаров для дома (HHI) компании ASSA ABLOY. на сумму 4,3 млрд долларов США наличными.

Отчет о рынке мелкой бытовой техники Мексики – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА И ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Расширение жилищного строительства стимулирует рынок

4.3 Рыночные ограничения

4.3.1 Экономический спад и покупательская способность клиентов

4.4 Анализ цепочки создания стоимости в отрасли

4.5 Привлекательность отрасли: анализ пяти сил Портера

4.5.1 Рыночная власть поставщиков

4.5.2 Переговорная сила покупателей

4.5.3 Угроза новых участников

4.5.4 Угроза заменителей

4.5.5 Интенсивность конкурентного соперничества

4.6 Анализ технологических инноваций на рынке

4.7 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По продукту

5.1.1 Пылесосы

5.1.2 Кофемашины

5.1.3 Кухонные комбайны

5.1.4 Утюги

5.1.5 Тостеры

5.1.6 Грили и ростеры

5.1.7 Чайные машины

5.1.8 Фены для волос

5.1.9 Другая мелкая бытовая техника*

5.2 По каналу распространения

5.2.1 Мультибрендовые магазины

5.2.2 Специализированные магазины

5.2.3 В сети

5.2.4 Другие каналы сбыта

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Panasonic de Mexico S.A. de C.V.

6.2.2 Fischer E Paykel Appliances Inc.

6.2.3 Mabe, S.A. de C.V. Av

6.2.4 AB Electrolux

6.2.5 Panasonic Corporation

6.2.6 BSH Hausgerate GmbH

6.2.7 Diehl Controls

6.2.8 Hamilton Beach Brands,

6.2.9 Daewoo Electronics Mexico

6.2.10 Grupo HB PS

6.2.11 LG Electronics*

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ И О НАС

Сегментация отрасли мелкой бытовой техники Мексики

Портативное или полупортативное устройство, обычно используемое в качестве столешницы, столешницы или другой платформы для выполнения домашних задач, представляет собой небольшой бытовой прибор, также известный как небольшой электрический прибор, небольшой прибор или просто небольшой прибор, небольшой бытовой прибор. , или небольшой электроприбор. Рынок мелкой бытовой техники в Мексике сегментирован по продуктам (пылесосы, кофемашины, кухонные комбайны, утюги, тостеры, грили и жаровни, машины для приготовления чая, фены и другая мелкая бытовая техника) и по каналам сбыта (мультибрендовые магазины, специализированные магазины). магазины, Интернет и другие каналы сбыта).

В отчете представлены размеры рынка и прогнозы в стоимости (долларах США) для всех вышеуказанных сегментов.

| По продукту | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| По каналу распространения | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка мелкой бытовой техники в Мексике

Насколько велик рынок мелкой бытовой техники в Мексике?

Ожидается, что объем рынка мелкой бытовой техники в Мексике достигнет 5,89 млрд долларов США в 2024 году, а среднегодовой темп роста составит менее 6% и достигнет 6,16 млрд долларов США к 2029 году.

Каков текущий размер рынка мелкой бытовой техники в Мексике?

Ожидается, что в 2024 году объем рынка мелкой бытовой техники Мексики достигнет 5,89 млрд долларов США.

Кто являются ключевыми игроками на рынке Малая бытовая техника в Мексике?

Bosch, Mabe, S.A. de C.V. Av., Fischer E Paykel Appliances Inc., Hamilton Beach Brands, Inc., Panasonic Corporation — основные компании, работающие на рынке мелкой бытовой техники Мексики.

Какие годы охватывает рынок мелкой бытовой техники в Мексике и каков был размер рынка в 2023 году?

В 2023 году объем рынка мелкой бытовой техники Мексики оценивался в 5,54 миллиарда долларов США. В отчете рассматривается исторический размер рынка мелкой бытовой техники Мексики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка мелкой бытовой техники Мексики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии мелкой бытовой техники Мексики

Статистические данные о доле, размере и темпах роста доходов на рынке мелкой бытовой техники в Мексике в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ мелкой бытовой техники в Мексике включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.