| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

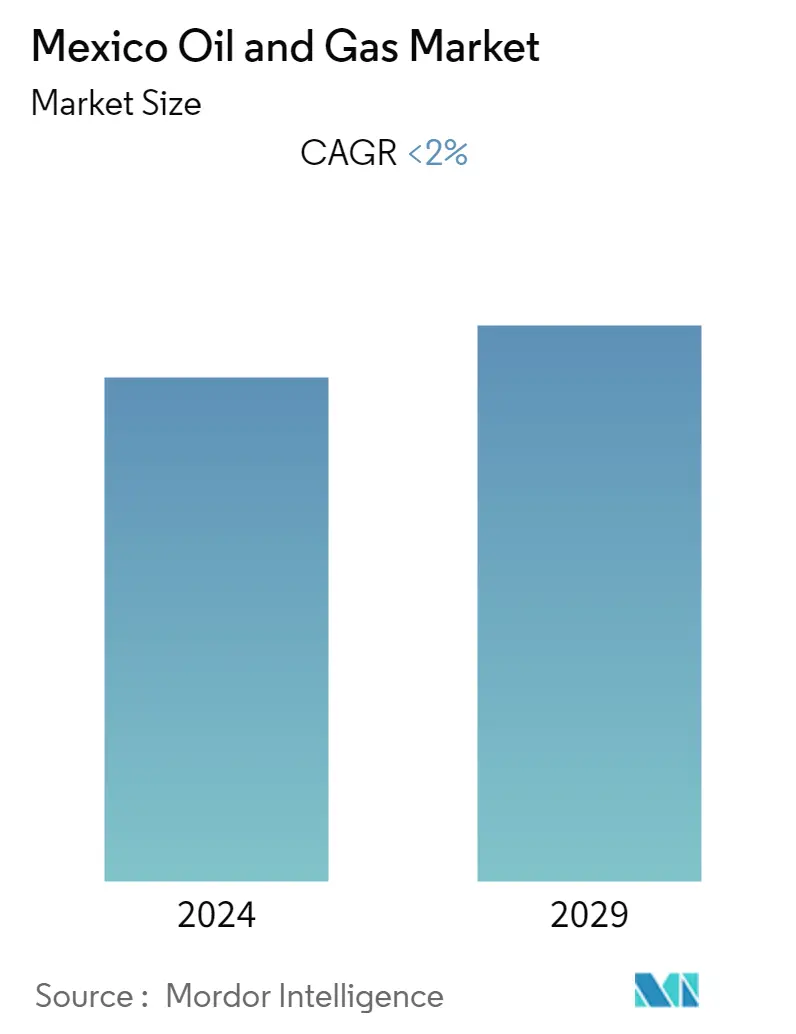

| CAGR | 2.00 % |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нефти и газа Мексики

Ожидается, что среднегодовой темп роста мексиканского рынка нефти и газа составит 2% в течение прогнозируемого периода (2022-2027 гг.). По данным Секретариата энергетики Мексики (SENER), из-за правил карантина внутреннее потребление бензина в стране упало на 13,5% в 2020 году. PEMEX понесла существенные убытки и с тех пор заявила, что компания открыта для создания совместных предприятий или передачи на откуп. , к чему правительство под руководством президента AMLO изначально относилось скептически. Ожидается, что государственная поддержка государственных углеводородных компаний будет стимулировать рынок в течение прогнозируемого периода. Однако ожидается, что отсутствие частных инвестиций в нефтегазовую отрасль страны будет препятствовать росту рынка в течение прогнозируемого периода.

- Ожидается, что в сегменте разведки и добычи ожидается значительный рост благодаря поддерживающей политике правительства.

- Ожидается, что разработка береговых сланцевых запасов в прибрежном регионе Мексиканского залива станет значительной возможностью для роста рынка.

- Растущий спрос на природный газ и СПГ в стране заставил правительство инвестировать значительные средства в развитие новой инфраструктуры транспортировки и хранения природного газа, тем самым стимулируя развитие рынка нефти и газа в стране.

Тенденции рынка нефти и газа Мексики

В сегменте разведки и добычи ожидается значительный рост

- Мексика была одним из крупнейших производителей нефти в мире. Однако в последнее десятилетие в стране наблюдался спад добычи нефти и газа. Доказанные запасы нефти в стране также сократились. В 2020 году страна имела более 6 миллиардов баррелей доказанных запасов сырой нефти (1P), что на 35% меньше, чем в 2014 году.

- Наиболее заметное снижение добычи нефти наблюдалось на самом богатом месторождении страны Акал (Кантарель). По состоянию на 2004 год Акал добывал 2 миллиона баррелей в сутки (баррелей в сутки), а по состоянию на 2020 год — 40 848 баррелей в сутки. Однако на месторождение приходится большая доля добычи газа в стране, занимая значительную позицию на рынке.

- Чтобы решить проблему спада во всей отрасли, прежнее правительство провело энергетические реформы для привлечения иностранных инвестиций в проекты разведки и разработки, тем самым положив конец 75-летней монополии PEMEX, государственной нефтегазовой компании.

- После энергетической реформы 2014 года нефтегазовая отрасль Мексики претерпела глубокую трансформацию. Мексика обладает значительным количеством извлекаемых ресурсов, включая мелководные и глубоководные ресурсы, сланцевые ресурсы и традиционные ресурсы на суше. Реформа энергетики была сосредоточена на стимулировании морской разведки и добыче большего количества сырой нефти на многочисленных зрелых морских и наземных месторождениях Мексики с первоначальными геологическими запасами (OOIP) более 400 миллиардов баррелей.

- После реформы 2014 года в оффшорном сегменте произошли значительные изменения. Недавно, в августе 2021 года, российская независимая нефтяная компания Лукойл начала бурение своей первой разведочной скважины на Блоке 12 в Мексиканском заливе с помощью полупогружной установки Valaris 8505. Кроме того, в августе 2021 года Eni объявила об открытии нефти в отложениях верхнего миоцена на разведочном участке Саюлита на блоке 10 в бассейне Куэнка Салина Суресте на шельфе Мексики. По предварительным оценкам компании, это месторождение потенциально может содержать от 150 до 200 Мбнэ. По данным ее партнера по совместному предприятию Medco Energi, в июле 2021 года Petronas, национальная нефтяная компания Малайзии, объявила о бурении в августе морской разведочной скважины на блоке 12 в Мексике. Ожидалось, что разведочная скважина Бакалар-1 будет пробурена в середине августа 2021 года, а подготовка к бурению велась по состоянию на июль 2021 года.

- Кроме того, на суше произошли достойные события. В марте 2021 года мексиканская компания PEMEX объявила, что обнаружила более 1,2 миллиарда баррелей нефти и природного газа на береговом комплексе в Табаско. При этом компания рассчитывает достичь уровня добычи газа в 4,287 млрд куб. футов в сутки к 2023 году.

- Помимо других разработок в области разведки и добычи, Мексика также стала свидетелем различных инвестиций на рынке. Например, в июле 2021 года Лукойл согласился выплатить 435 миллионов долларов США и дополнительные неуказанные затраты на разработку за приобретение 50% операционной доли в двух мексиканских мелководных блоках у Fieldwood Energy.

- Таким образом, благодаря этим факторам ожидается, что в сегменте разведки и добычи в течение прогнозируемого периода будет наблюдаться значительный рост.

Ожидается, что растущий спрос на природный газ и СПГ будет стимулировать рынок

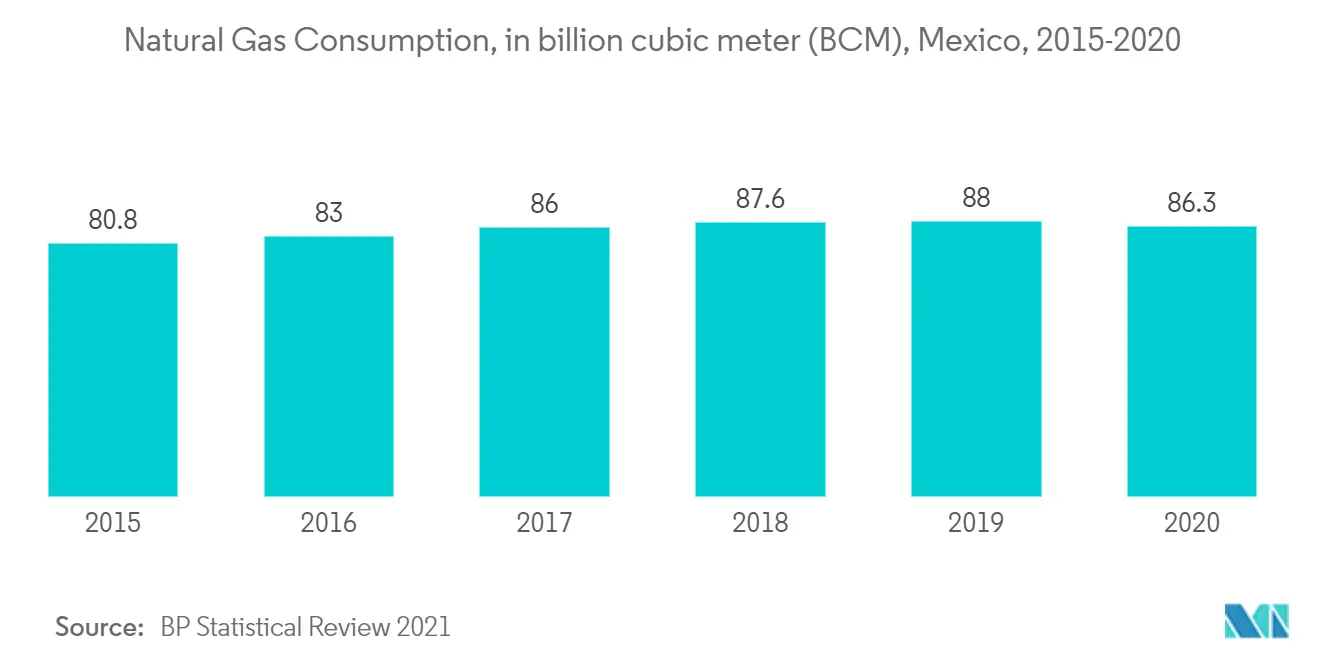

- В течение последних нескольких лет внутреннее потребление природного газа в Мексике неуклонно росло. Из-за падения внутренней добычи импорт природного газа из США в виде СПГ неуклонно растет, при этом объемы импорта газа в США достигли рекордного уровня в июне 2021 года. В 2020 году страна потребила 86,3 млрд куб. м (млрд куб. м). ) газа, который вырос на 21,89% с 70,8 млрд куб. м в 2011 году.

- Чтобы удовлетворить растущий спрос на природный газ, государственные мексиканские корпорации решили инвестировать значительные средства в развитие новой инфраструктуры транспортировки и хранения природного газа. Эти инвестиции включают развитие инфраструктуры СПГ, такой как регазификационные и бункеровочные терминалы. Ожидается, что эти крупномасштабные инвестиции станут катализатором роста сектора среднего бизнеса и мексиканского нефтегазового сектора в течение прогнозируемого периода.

- Благодаря своему географическому положению между Атлантическим и Тихим океаном и близости к огромным запасам сланцевого газа на юге США Мексика имеет потенциал стать центром экспорта СПГ. Однако по состоянию на август 2021 года проект Sempra по сжижению газа Energia Costa Azul является единственным строящимся крупным экспортным терминалом СПГ в Мексике в Нижней Калифорнии на Тихоокеанском побережье. В декабре 2020 года TotalEnergies SE приобрела 16,6% акций первой фазы проекта стоимостью 2 млрд долларов США, при этом Sempra LNG и IEnova владели по 41,7% каждая.

- Проект будет построен на существующем заводе по регазификации СПГ Energía Costa Azul компании IEnova. На нем будет построена однолинейная установка по сжижению газа проектной мощностью 3,25 миллиона тонн СПГ в год. TotalEnergies также подписала 20-летний договор купли-продажи 1,7 млн тонн СПГ с экспортного объекта. Японская компания Mitsui подписала аналогичный 20-летний контракт на закупку около 0,8 млн тонн СПГ в рамках проекта.

- Другие предлагаемые проекты по экспорту СПГ включают завод компании Mexico Pacific Limited мощностью 12,9 млн тонн в год в Пуэрто-Либертад в Соноре и второй проект Sempra под названием Vista Pacifico в Тополобампо в Синалоа. Правительство Мексики также предложило построить экспортный терминал СПГ в Салина-Крус на побережье Тихого океана.

Обзор нефтегазовой отрасли Мексики

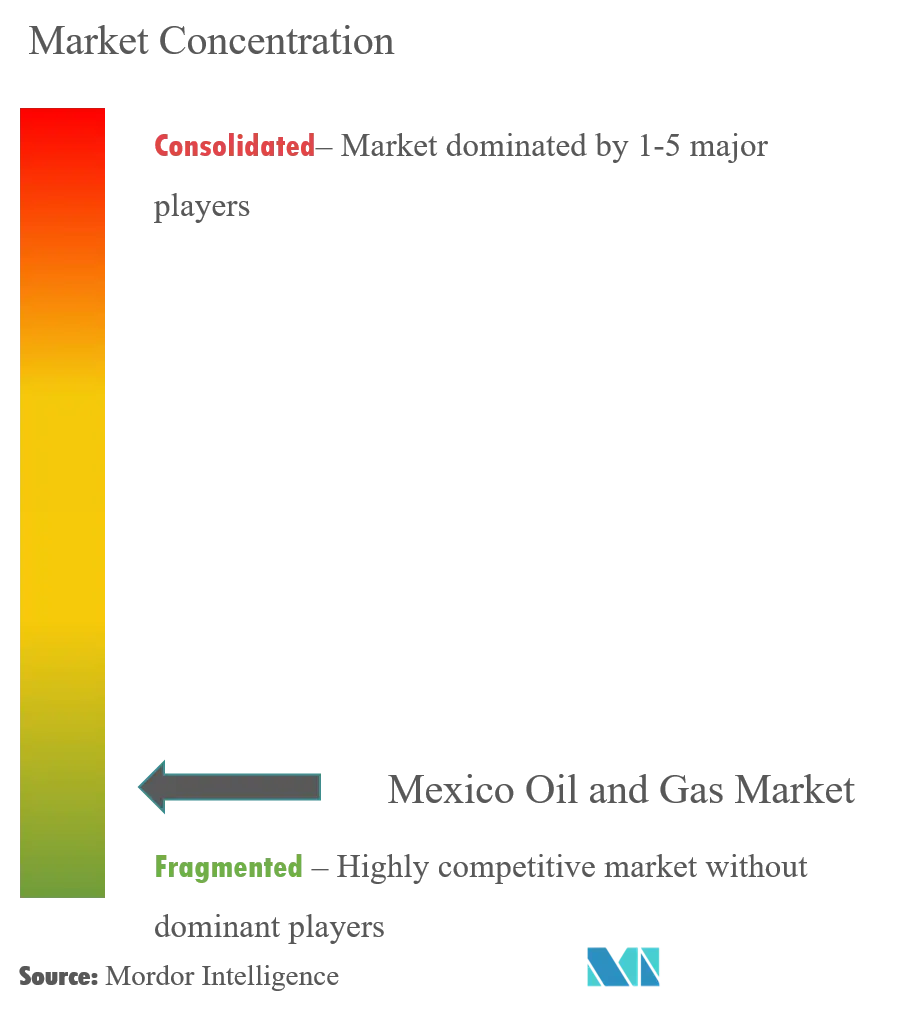

Мексиканский рынок нефти и газа умеренно фрагментирован. В число ключевых игроков на рынке входят Petroleos Mexicanos (Pemex), Royal Dutch Shell PLC, TC Energy Corporation, ExxonMobil Corporation и BP PLC.

Лидеры рынка нефти и газа Мексики

-

Petroleos Mexicanos (Pemex)

-

Royal Dutch Shell PLC

-

TC Energy Corporation

-

BP PLC

-

ExxonMobil Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефти и газа Мексики

- В январе 2021 года Braskem Idesa объявила, что частично восстановила работу нефтехимического комплекса по производству полиэтилена Etileno XXI, который был остановлен в декабре 2020 года из-за прекращения поставок природного газа Cengas, крупного оператора систем природного газа Мексики. Браскем также заявил, что возобновил работу в рамках экспериментальной бизнес-модели, соблюдая все стандарты безопасности, чтобы уменьшить воздействие на цепочку поставок пластмассовой промышленности Мексики.

- В августе 2021 года государственная энергетическая компания Мексики заключила сделку с канадской TC Energy Corp. о строительстве газопровода на юге страны и консолидации контрактов компании в центральном регионе.

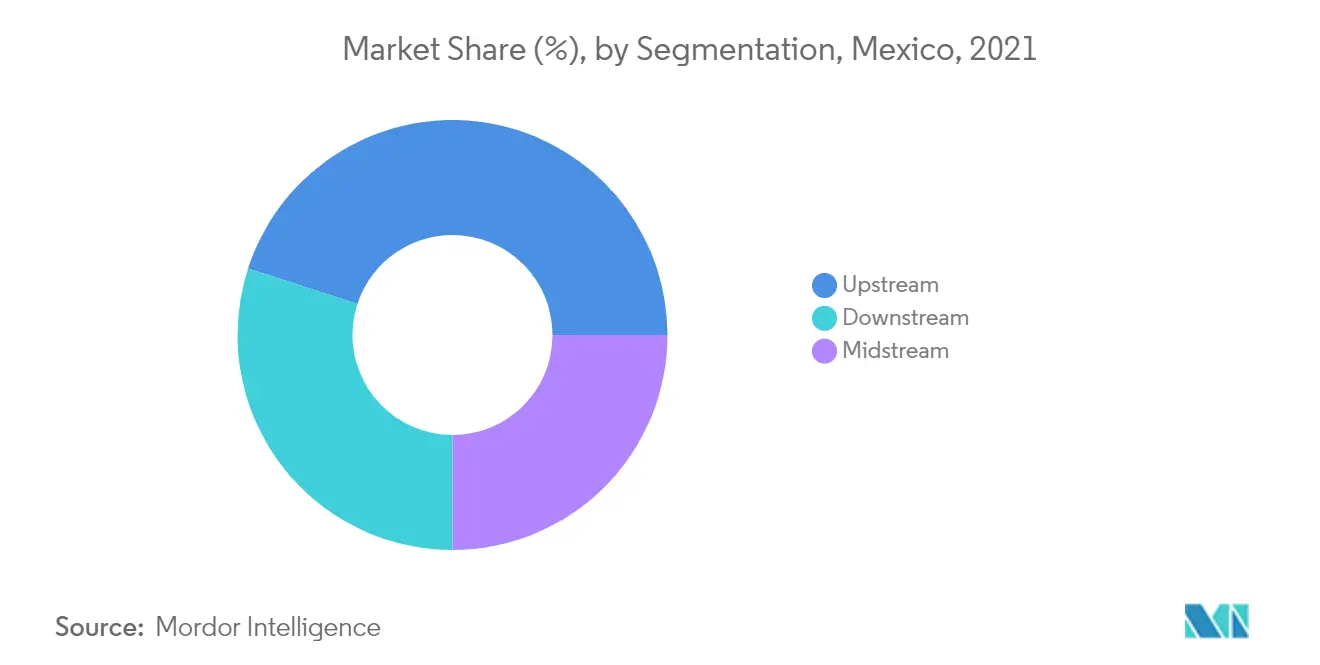

Сегментация нефтегазовой отрасли Мексики

В объем отчета о рынке нефти и газа Мексики входят:.

Часто задаваемые вопросы по исследованию рынка нефти и газа Мексики

Каков текущий размер рынка нефти и газа Мексики?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке нефти и газа Мексики среднегодовой темп роста составит менее 2%.

Кто являются ключевыми игроками на рынке нефти и газа Мексики?

Petroleos Mexicanos (Pemex), Royal Dutch Shell PLC, TC Energy Corporation, BP PLC, ExxonMobil Corporation — крупнейшие компании, работающие на рынке нефти и газа Мексики.

Какие годы охватывает рынок нефти и газа Мексики?

В отчете рассматривается исторический размер рынка нефти и газа Мексики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефти и газа Мексики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет о нефтегазовой отрасли Мексики

Статистические данные о доле, размере и темпах роста доходов на рынке нефти и газа Мексики в 2024 году, составленные Mordor Intelligence™ Industry Reports. Анализ нефти и газа Мексики включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.