Объем рынка тепловой и электрической энергии Мексики

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

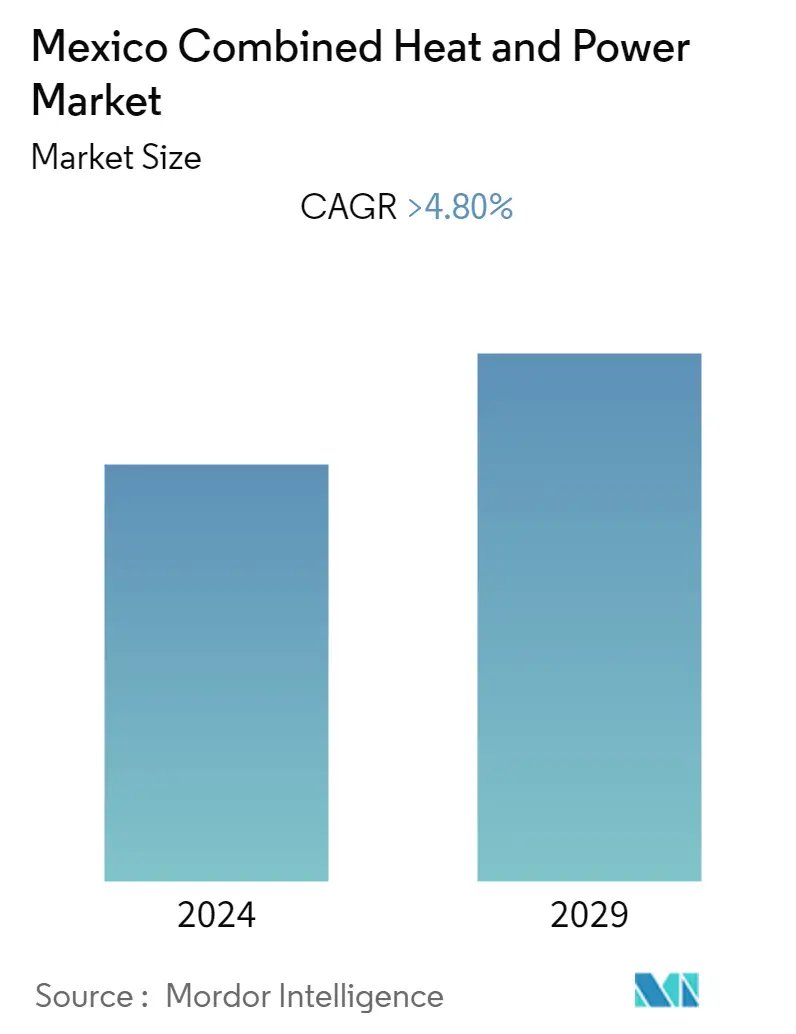

| CAGR | > 4.80 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка теплоэнергетики Мексики

Ожидается, что рынок комбинированного производства тепла и электроэнергии в Мексике будет расти в среднем на 4,8% в течение прогнозируемого периода 2020–2025 годов. Такие факторы, как растущий спрос на электроэнергию и государственная политика, поддерживающая внедрение комбинированного производства тепла и электроэнергии (ТЭЦ) Ожидается, что в течение прогнозируемого периода они будут стимулировать рынок Мексики. С другой стороны, мексиканская экономика была вялой, главным образом из-за снижения добычи нефти, ужесточения налогово-бюджетной политики, снижения цен на нефть, а низкий рост производительности, вероятно, будет препятствовать росту рынка.

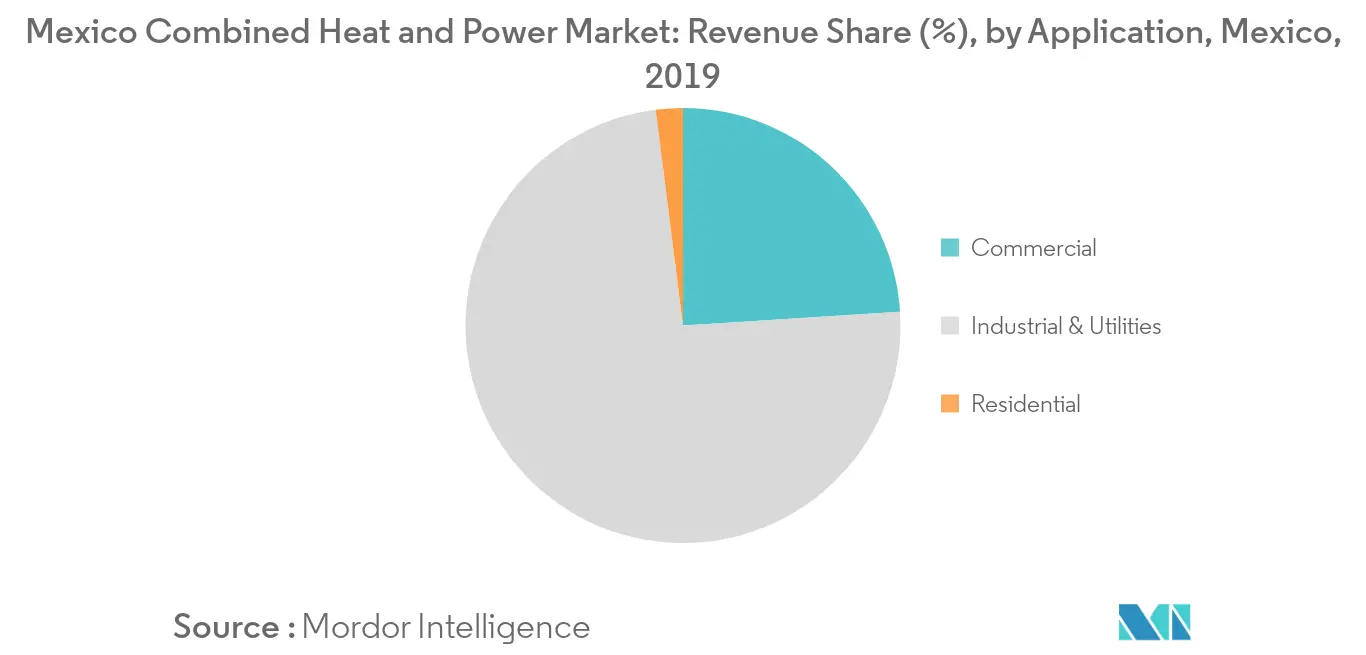

- Ожидается, что в течение прогнозируемого периода комбинированное производство тепла и электроэнергии на базе промышленных и коммунальных предприятий будет испытывать значительный спрос.

- Увеличение предложения электроэнергии и растущее применение ТЭЦ в различных отраслях промышленности, таких как сахарная, химическая и нефтехимическая, бумажная и целлюлозно-бумажная и т. д., наряду с государственной поддержкой, вероятно, создаст огромные возможности для изучаемого рынка.

- Ожидается, что благоприятные энергетические реформы, которые открывают значительные возможности за счет создания новых производств электроэнергии, будут стимулировать объединенный рынок тепла и электроэнергии.

Тенденции рынка теплоэнергетики Мексики

В промышленном и коммунальном секторе ожидается значительный рост

- Промышленный и коммунальный сектор Мексики находится в фазе роста благодаря политике правительства, направленной на расширение промышленной инфраструктуры и коммунальных услуг для удовлетворения растущего спроса. Промышленный сектор открывает широкие возможности для развития ТЭЦ.

- Мексика производит около 300 ТВтч электроэнергии, а промышленный сектор является основным потребителем электроэнергии, т.е. почти 60% от общего объема электроэнергии, произведенной в 2017 году. Основными потребителями энергии в Мексике являются металлургия, химическая промышленность, цемент и горнодобывающая промышленность.

- По состоянию на апрель 2018 года общая действующая мощность ТЭЦ составляла примерно 4,1 ГВт и составляла почти 5,4% от общей мощности производства электроэнергии Мексики. На рынке ТЭЦ в Мексике в основном доминирует промышленный сектор (в частности, нефтегазовая и химическая промышленность), за которым следуют коммерческий и жилищный секторы.

- Кроме того, в 2019 году большая часть ТЭЦ и мощностей была установлена в нефтегазовой отрасли страны. Другими крупными конечными потребителями ТЭЦ в Мексике являются другие отрасли, такие как нефтехимическая и химическая, целлюлозно-бумажная, пищевая промышленность и т. д.

- Промышленные ТЭЦ на нефтеперерабатывающих заводах, сахарных заводах, а также в бумажной и целлюлозной промышленности часто используются как более технически и финансово жизнеспособный вариант. Вдобавок к этому, за счет снижения спроса на энергосистему, крупномасштабные проекты ТЭЦ помогают стабилизировать цены на электроэнергию и снизить нагрузку на электросети.

- В марте 2019 года калифорнийская компания Capstone Turbine Corp. объявила, что получила заказы на две микротурбинные системы C200 и две микротурбинные системы C65, которые будут установлены в паре промышленных проектов по комбинированному производству тепла и электроэнергии (ТЭЦ) в Мексике.

- Кроме того, в июле 2019 года инженерно-технологическая группа SENER со штаб-квартирой в Испании построит когенерационную установку для Gondi, ведущего производителя бумаги в Мексике. На первом этапе этого проекта SENER построит паровую электростанцию с двумя котлами и электрической подстанцией, ввод которой запланирован на начало 2020 года. Тогда в будущем существует возможность реализации второго этапа разработки схемы когенерации в 2021-2022.

- Таким образом, исходя из вышеупомянутых факторов и текущих проектов, промышленный сектор, вероятно, будет стимулировать рынок ТЭЦ в Мексике в течение прогнозируемого периода.

Благоприятные реформы в энергетике стимулируют рыночный спрос

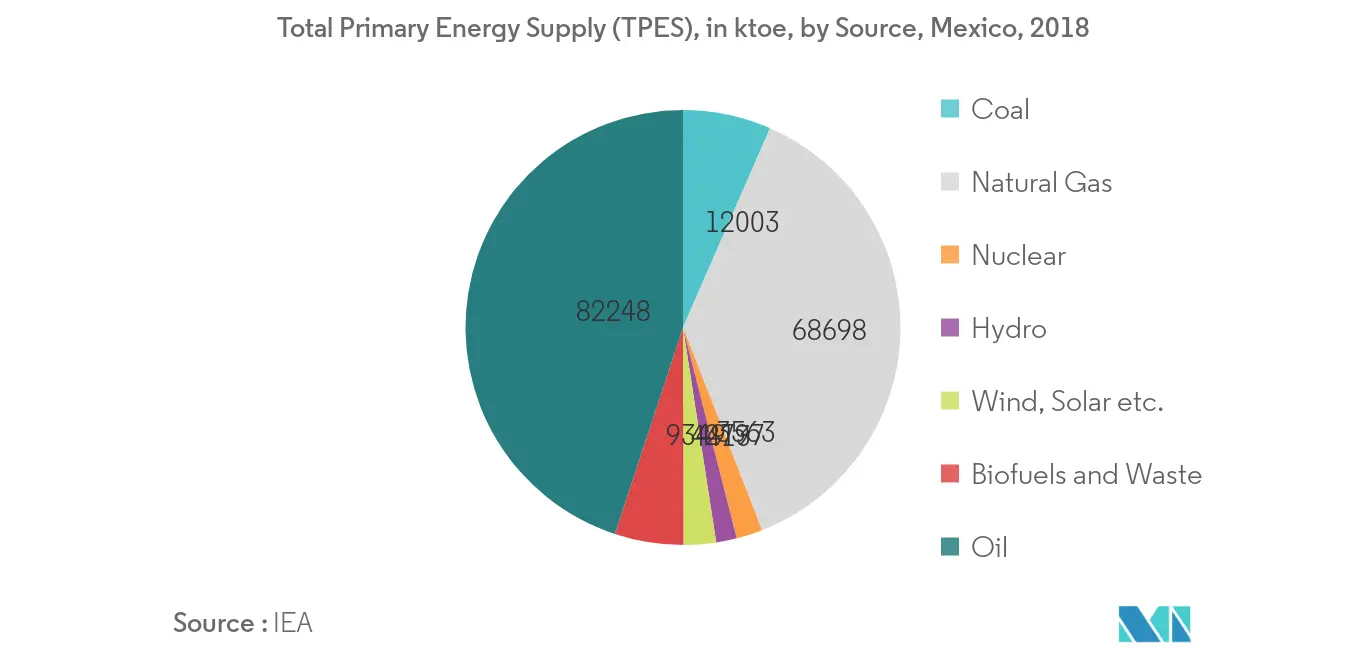

- Энергетические реформы привели к конкуренции в давно закрытых нефтяном, газовом и электроэнергетическом секторах Мексики. Энергетические реформы в Мексике подчеркнули необходимость более диверсифицированного энергетического портфеля для повышения энергетической безопасности, уменьшения деградации окружающей среды и повышения экономической конкурентоспособности Мексики.

- На протяжении более 75 лет два государственных энергетических конгломерата Мексики, национальная нефтяная компания Mexican Petroleum (PEMEX) и электроэнергетическая компания Федеральная комиссия по электроэнергетике (CFE), обладали монополией на энергетических рынках страны.

- Из-за значительного влияния цен на топливо на стоимость электроэнергии, более низкой цены на природный газ (из-за экспорта сланцевого газа из США) и квалификации когенерации как чистой энергии, когенерационные циклы вызывают значительный интерес. В июне 2015 года PEMEX воспользовалась растущим потенциалом когенерации и создала дочернюю компанию по когенерации под названием PEMEX Cogeneration and Services.

- Ожидается, что спрос на первичную энергию в Мексике вырастет примерно на 20% к 2040 году (по сравнению со спросом в 2014 году), а спрос на электроэнергию, как ожидается, вырастет на 85%. Ожидается, что системы когенерации будут обеспечивать 3,6% установленной электрической мощности в период с 2018 по 2032 год (Министр энергетики, 2018 год); что приведет к дополнительным инвестициям в когенерацию и утилизацию отходящего тепла.

- Энергетическая реформа Мексики улучшила электроэнергетическую отрасль страны, позволив частным инвестициям по всей цепочке создания стоимости энергии. Ожидается, что выбранная генерирующая установка будет работать на природном газе, учитывая параллельные усилия по реформированию, направленные на увеличение добычи природного газа в Мексике.

Обзор теплоэнергетической отрасли Мексики

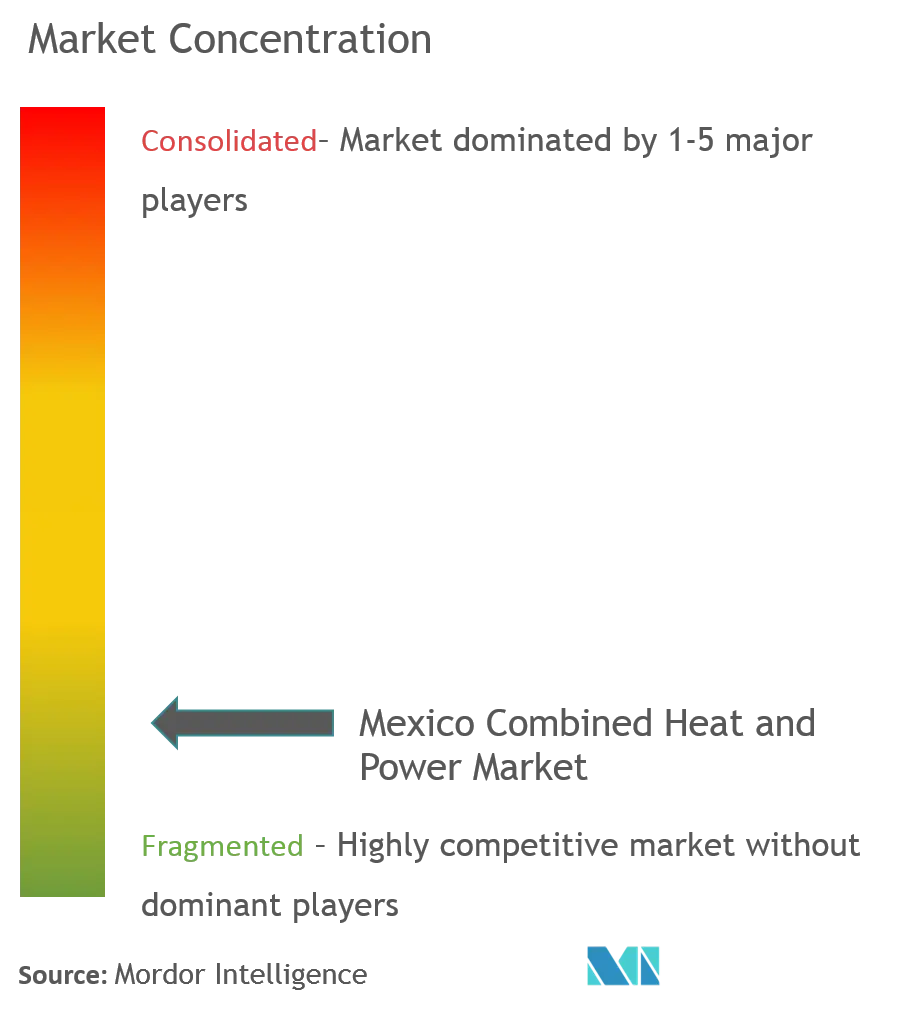

Рынок комбинированного производства тепла и электроэнергии в Мексике умеренно фрагментирован, на нем присутствуют многочисленные игроки, в том числе General Electric Company, Santos CMI, Siemens AG, Capstone Turbine Corporation и MAN Energy Solutions.

Лидеры рынка теплоэнергетики Мексики

-

General Electric Company

-

Santos CMI

-

Siemens AG

-

Capstone Turbine Corporation

-

MAN Energy Solutions

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке теплоэнергетики Мексики – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Объем исследования

-

1.2 Определение рынка

-

1.3 Предположения исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ОБЗОР РЫНКА

-

4.1 Введение

-

4.2 Прогноз размера рынка и спроса, в миллионах долларов США, до 2025 г.

-

4.3 Исторические и прогнозные данные по производству электроэнергии в Мексике в МВт до 2025 г.

-

4.4 История производства электроэнергии в Мексике и прогноз в ТВт-ч до 2025 г.

-

4.5 Последние тенденции и события

-

4.6 Государственная политика и постановления

-

4.7 Динамика рынка

-

4.7.1 Драйверы

-

4.7.2 Ограничения

-

-

4.8 Анализ цепочки поставок

-

4.9 ПЕСТИЛЬНЫЙ анализ

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Приложение

-

5.1.1 Жилой

-

5.1.2 Промышленность и коммунальное хозяйство

-

5.1.3 Коммерческий

-

-

5.2 Тип топлива

-

5.2.1 Натуральный газ

-

5.2.2 Уголь

-

5.2.3 Масло

-

5.2.4 Другие виды топлива

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

-

6.2 Стратегии, принятые ведущими игроками

-

6.3 Анализ доли рынка

-

6.4 Профили компании

-

6.4.1 General Electric Company

-

6.4.2 Iberdrola SA

-

6.4.3 Santos CMI

-

6.4.4 Siemens AG

-

6.4.5 Capstone Turbine Corporation

-

6.4.6 MAN Energy Solutions

-

6.4.7 Caterpillar Inc.

-

6.4.8 Mitsubishi Electric Corporation

-

6.4.9 ABB Ltd

-

6.4.10 Viessmann Werke GmbH & Co KG

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация теплоэнергетической отрасли Мексики

Отчет по комбинированному рынку тепла и электроэнергии Мексики включает:.

| Приложение | ||

| ||

| ||

|

| Тип топлива | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка комбинированного производства тепла и электроэнергии в Мексике

Каков текущий размер рынка комбинированного производства тепла и электроэнергии в Мексике?

Прогнозируется, что на рынке комбинированной теплоэнергетики Мексики в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит более 4,80%.

Кто являются ключевыми игроками на рынке комбинированного производства тепла и электроэнергии в Мексике?

General Electric Company, Santos CMI, Siemens AG, Capstone Turbine Corporation, MAN Energy Solutions — крупнейшие компании, работающие на рынке комбинированной тепловой и электрической энергии Мексики.

Какие годы охватывает рынок комбинированной тепловой и электрической энергии Мексики?

В отчете рассматривается исторический размер рынка комбинированного производства тепла и электроэнергии Мексики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка комбинированного производства тепла и электроэнергии Мексики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о теплоэнергетической отрасли Мексики

Статистические данные о доле, размере и темпах роста доходов на рынке комбинированного производства тепла и электроэнергии в Мексике в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ теплоэнергетических предприятий Мексики включает прогноз рынка на период до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.