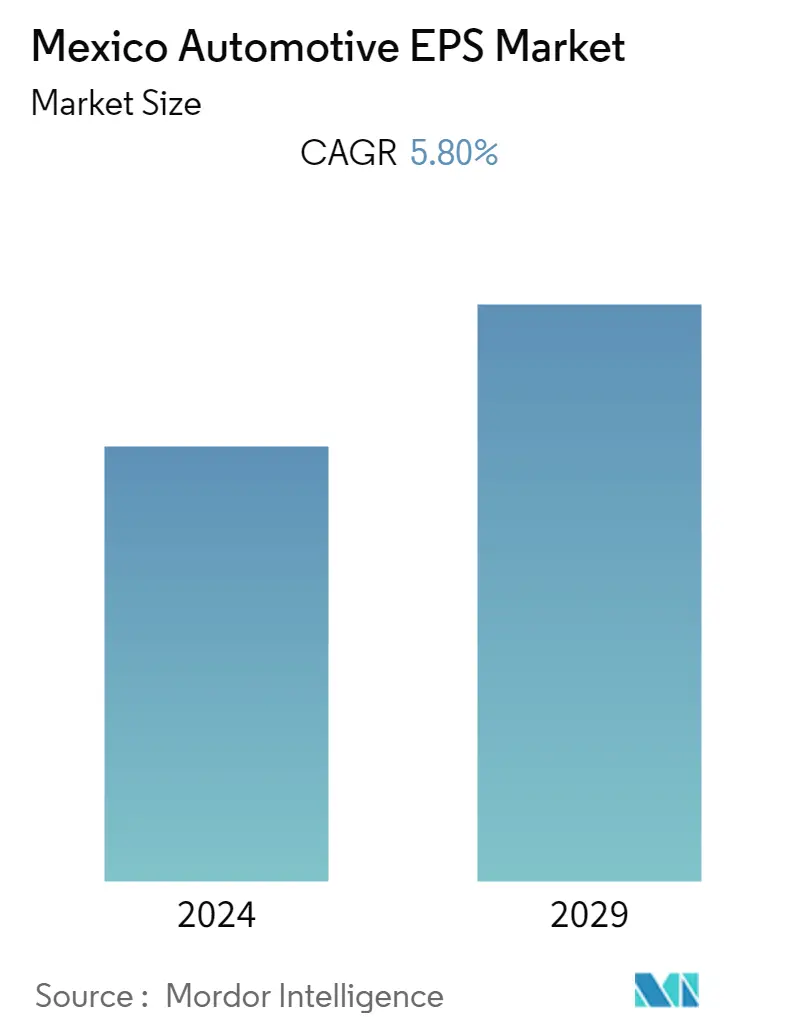

Размер рынка автомобильного EPS в Мексике

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 5.80 % |

| Концентрация Рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка автомобильного EPS в Мексике

В 2021 году рынок автомобильного электроусилителя рулевого управления Мексики оценивался в 1,09 миллиарда долларов США, и ожидается, что к концу 2027 года он превысит чистую оценку в 1,50 миллиарда долларов США, зафиксировав уверенный среднегодовой рост на 5,80% в течение прогнозируемого периода.

Появление Covid-19 в Мексике остановило производство автомобилей, включая детали и компоненты. Таким образом, во время пандемии рынок EPS оставался в нижней части графика, демонстрируя постоянное снижение. Хотя после 2021 года рынок снова вернулся в фазу роста и продемонстрировал сильный потенциал роста.

Ожидается, что в среднесрочной перспективе расширение возможностей ADAS в транспортных средствах в сочетании с усовершенствованными технологиями обеспечит значительный рост спроса. Поскольку клиенты все больше узнают о новых системах и технологиях безопасности, они все чаще выбирают автомобили с улучшенными функциями безопасности. Производители автомобилей были вынуждены оборудовать свои автомобили системами помощи водителю, особенно системами помощи при рулевом управлении, поскольку проблемы безопасности пассажиров возросли. Такие факторы повышают спрос на датчики рулевого управления.

Использование нескольких датчиков рулевого управления в электроусилителе рулевого управления (EPS) помогает обеспечить водителю дополнительные преимущества в области безопасности. Кроме того, принятие правительством строгих стандартов топливной эффективности и международных мер безопасности рассматривается как основной стимул для расширения и разработки передовых систем рулевого управления (таких как EPS), в которых широко используются датчики рулевого управления.

Недавний сдвиг внимания автомобильной промышленности к техническим разработкам, таким как электрификация и автономное вождение, повысил спрос на гидроусилитель руля в Мексике. В то же время предпочтение производителей интегрировать достижения в автомобили предполагает, что рынок будет продолжать расти. Автономные транспортные средства (особенно уровня 4 и 5), оснащенные системами беспилотного вождения, обычно обрабатывают огромные объемы данных, чтобы дать обратную связь системе рулевого управления для плавного преодоления препятствий или выполнения маневров поворота в соответствии с дорожными знаками. В связи с этим ожидается, что в эти типы транспортных средств необходимо будет устанавливать большее количество датчиков, что, как ожидается, будет стимулировать рынок в этом сегменте.

Тенденции рынка автомобильного EPS в Мексике

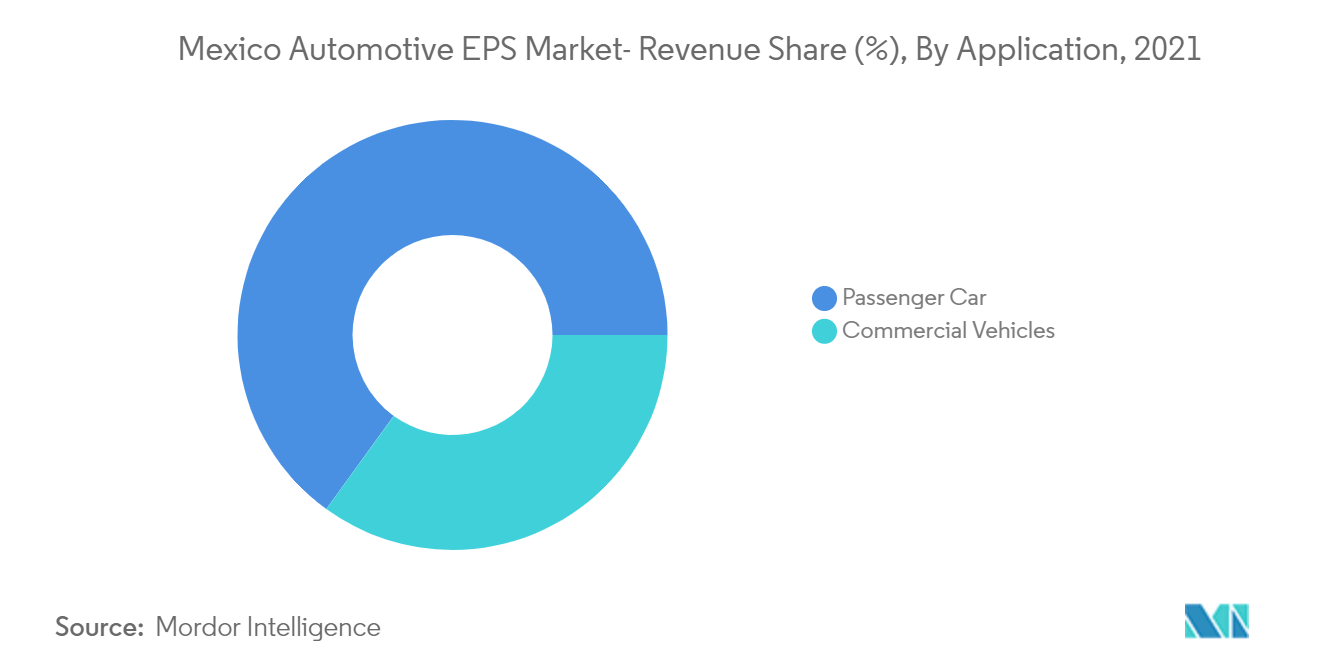

Сегмент легковых автомобилей будет стимулировать спрос на акцию на акцию в течение прогнозируемого периода

Использование гидроусилителя руля в легковых автомобилях быстро растет благодаря его многочисленным преимуществам, таким как отсутствие шлангов или жидкостей во всей системе рулевого управления. Некоторые из основных факторов, способствующих росту рынка, включают более широкое внедрение EPS в современных транспортных средствах и более широкое распространение технологии рулевого управления по проводам. Ожидается, что спрос на гидроусилитель руля будет расти по мере увеличения общего спроса на легковые автомобили.

Мексика входит в число крупных рынков автомобильного EPS, поскольку в стране продается в среднем около 1 миллиона автомобилей. Поскольку количество автомобилей, проданных в стране, увеличилось в 2021 году по сравнению с 2020 годом, это будет способствовать увеличению спроса на автомобильный EPS. Кроме того, у Мексики есть прогрессивные планы перехода, и страна сосредоточена на увеличении доли электромобилей до 35% к 2024 году, 40% к 2035 году и 50% к 2050 году.

Автомобильная промышленность (включая производство автомобильных запчастей) является крупнейшей отраслью промышленности в Мексике, на ее заводах работает 21 крупный OEM-производитель, включая Audi, Ford, General Motors, Nissan, Toyota, Honda и Volkswagen. OEM-производители могут производить 42 марки и 500 моделей с годовым объемом производства более 3 миллионов автомобилей. Часть производимых в стране автомобилей экспортируется во многие страны благодаря развитой сети соглашений о свободной торговле (ССТ).

OEM в Мексике привлекает инвестиции и разработки, чтобы повысить спрос на EPS в Мексике. Кроме того, они постепенно переходят на предложение EPS, что свидетельствует об улучшении продаж в Мексике. Например:.

- В сентябре 2021 года General Motors объявила об ожидаемом запуске своего Chevrolet Cavalier 2022 года в Мексике. Новый вариант 1,3-литрового 3-цилиндрового двигателя Cavalier с турбонаддувом обеспечивает мощность 161 л.с. в сочетании с 6-ступенчатой автоматической коробкой передач с электроусилителем рулевого управления (EPS).

С ростом осведомленности клиентов о передовых системах и технологиях безопасности люди теперь концентрируются на покупке автомобилей с улучшенными функциями безопасности. Растущая озабоченность безопасностью пассажиров вынудила автопроизводителей оборудовать свои автомобили системами помощи водителю, включая системы помощи при рулевом управлении. Использование различных датчиков рулевого управления в электроусилителе рулевого управления (EPS) способствует повышению безопасности водителя.

Более того, принятие правительствами и международными организациями жестких стандартов топливной экономичности, а также мер безопасности рассматривается как основные движущие силы роста и развития улучшенных систем рулевого управления (таких как EPS), в которых широко используются датчики рулевого управления. Учитывая эти факторы и развитие событий, ожидается, что спрос на автомобильный пенополистирол в Мексике будет расти высокими темпами в течение прогнозируемого периода.

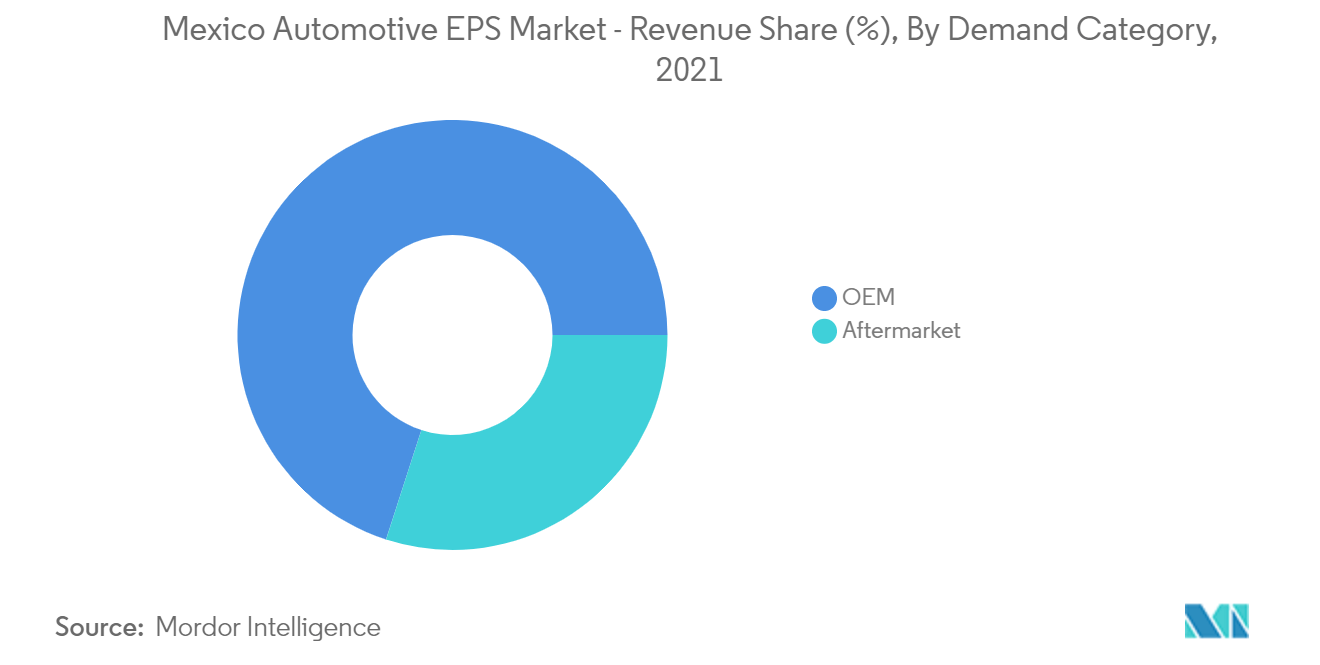

Производитель оригинального оборудования наберет обороты в течение прогнозируемого периода

Значительный рост числа аварий также побудил конечных пользователей принять более совершенные системы безопасности. Улучшения в конструкциях дорог и транспортных средств постепенно снижают уровень травматизма и смертности во всех странах первого мира. Тем не менее, уровень аварийности в некоторых развивающихся странах по-прежнему выше, и правительства сосредотачивают внимание на внедрении строгих норм безопасности и поддержке внедрения в транспортных средствах различных подсистем, которые повышают аспекты безопасности.

Руководствуясь этими факторами, производители автомобилей внедряют в транспортные средства несколько систем, повышающих безопасность. Расширенные функции безопасности и защиты больше не ограничиваются автомобилями премиум-класса. Потребителей теперь больше беспокоят системы и технологии безопасности, и поэтому они заинтересованы в выборе транспортных средств, оснащенных более совершенными системами безопасности.

Принимая во внимание эти сценарии в Мексике, OEM-производители смещают свое внимание в сторону предложения EPS в соответствующих моделях автомобилей. В последнее время это помогло им завоевать популярность среди потребителей. Например, в июле 2022 года компания General Motors недавно подтвердила, что возобновит производство полноразмерных пикапов в августе 2022 года. полупроводниковых чипов.

Тем не менее, страна уделяет особое внимание функциям ADAS в автомобилях, что дало значительный импульс развитию электронного усилителя рулевого управления, что привело к повышению комфорта вождения. В стране наблюдается огромный рост сегмента электромобилей OEM-производителей. Например, чтобы улучшить качество воздуха с нулевым выбросом углекислого газа, минимизировать шумовое загрязнение и улучшить качество поездок на работу, Фонд финансирования городов (CFF) при поддержке Мехико, Гвадалахары, Монтеррея и Эрмосильо создал в стране первая национальная система, ориентированная на электрификацию систем общественного транспорта.

Для продвижения электротранспорта многие компании инвестируют и разрабатывают планы по удовлетворению растущего спроса на электромобили и автомобили с двигателями внутреннего сгорания в стране. Например, в марте 2022 года Navistar открыла в Мексике производственный завод с инвестициями в 250 миллионов долларов США, который будет производить грузовики класса 6–8 с дизельными и электрическими двигателями. Существующая сборочная производственная база Navistar включает заводы по сборке грузовиков в Спрингфилде, штат Огайо, и Эскобедо, Мексика, а также завод по сборке школьных автобусов в Талсе, штат Оклахома.

Учитывая эти предстоящие запуски и разработки, спрос на EPS, таким образом, глубоко поддерживается OEM-производителями, что свидетельствует о повышении планок продаж в течение прогнозируемого периода.

Обзор автомобильной отрасли EPS в Мексике

Рынок автомобильного гидроусилителя рулевого управления Мексики консолидирован с существующими игроками рынка, такими как JTEKT Corporation, ZF Friedrichshafen AG, NSK Ltd, Mitsubishi Electric Corporation и Nexteer Automotive, которые владеют наиболее значительными долями. Чтобы иметь преимущество перед конкурентами, компании создают совместные предприятия, партнерства и запускают новые продукты с использованием передовых технологий. Ключевые автопроизводители расширяют свои бизнес-подразделения в Мексике, чтобы увидеть рост продаж. Например,.

- В июле 2021 года JTEKT Automotive Mexico объявила о запланированном расширении своего завода в Сан-Луис-Потоси с чистыми инвестициями в размере 47 миллионов долларов США. Благодаря этим инвестициям компания теперь будет производить электронные системы рулевого управления (EPS), промежуточные гидравлические рулевые валы и подшипники для OEM-заказчиков в Мексике.

- В сентябре 2020 года Schaeffler Group объявила о партнерстве в области развития с Robert Bosch Automotive Steering GmbH, дочерней компанией Robert Bosch GmbH, с целью расширения своего портфолио интеллектуального рулевого управления задними колесами (iRWS). В рамках этого партнерства Schaeffler предоставит мехатронные системы iRWS, а Robert Bosch Automotive Steering предоставит программное обеспечение и электронику для разработки усовершенствованного рулевого управления.

Лидеры рынка автомобильного EPS в Мексике

-

ATS Automation Tooling Systems Inc.

-

Delphi Automotive Systems

-

GKN PLC

-

Hitachi Automotive Systems

-

Hyundai Mobis Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильного EPS в Мексике

- В июне 2022 года компания Flex, являющаяся производственным партнером для различных отраслей промышленности и конечных рынков, объявила о расширении своего центра автомобильного производства в Халиско, Мексика. Это произошло из-за целей компании, направленных на достижение целей мобильности следующего поколения.

- В феврале 2022 года Bosch Mexico, дочерняя компания Robert Bosch, базирующаяся в Мексике, объявила об инвестициях в размере 146 миллионов долларов США в Мексику для расширения мощностей завода Bosch в Керетаро, который будет использоваться для производства компонентов электронного усилителя рулевого управления (EPS). Кроме того, инвестиции помогут компании построить склад площадью около 12 000 квадратных метров и новые высокотехнологичные производственные линии.

Отчет о рынке автомобильного EPS в Мексике – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в миллиардах долларов США)

5.1 Тип приложения

5.1.1 Легковой автомобиль

5.1.2 Коммерческий автомобиль

5.2 Тип

5.2.1 По типу поддержки стойки (REPS)

5.2.2 Колоночный вспомогательный тип (CEPS)

5.2.3 Тип вспомогательной шестерни (PEPS)

5.3 Категория спроса

5.3.1 OEM

5.3.2 Замена

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Доля рынка поставщиков

6.2 Профили компании

6.2.1 ATS Automation Tooling Systems Inc.

6.2.2 Delphi Automotive Systems

6.2.3 GKN PLC

6.2.4 Hitachi Automotiec Systems

6.2.5 Hyundai Mobis Co

6.2.6 Infineon Technologies

6.2.7 JTEKT Corporation

6.2.8 Mando Corporation

6.2.9 Mitsubishi Electric Corporation

6.2.10 Nexteer Automotive

6.2.11 NSK Ltd.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация автомобильной промышленности EPS в Мексике

Автомобильный двигатель EPS является неотъемлемым компонентом, поскольку его основная функция позволяет водителю управлять автомобилем за счет увеличения усилия, необходимого для поворота рулевого колеса. Такие факторы, как широкое владение личными транспортными средствами и растущие технологические достижения, будут способствовать росту рынка EPS.

Электроусилитель руля (EPS) остается ключевой технологией в автомобильной технике. Кроме того, EPS хорошо оборудована для удовлетворения требований всех малых, средних, спортивных автомобилей, а также легких коммерческих автомобилей. В этих EPS установлен электродвигатель, который контролирует рулевое управление автомобиля и обеспечивает оптимальное ощущение руля. Рынок автомобильного EPS в Мексике сегментирован по типу транспортного средства, типу EPS и категории спроса. По типу применения рынок разделен на легковые и коммерческие автомобили.

По типу EPS рынок сегментирован на тип с реечным ассистентом (REPS), с ассистентом колонны (CEPS) и с ассистентом шестерни (PEPS)). По категориям спроса рынок разделен на OEM и замену. Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (млрд долларов США).

| Тип приложения | ||

| ||

|

| Тип | ||

| ||

| ||

|

| Категория спроса | ||

| ||

|

Часто задаваемые вопросы по исследованию рынка автомобильных EPS в Мексике

Каков текущий размер рынка автомобильного EPS в Мексике?

Прогнозируется, что среднегодовой темп роста рынка автомобильного EPS в Мексике составит 5,80% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Автомобильный EPS в Мексике?

ATS Automation Tooling Systems Inc., Delphi Automotive Systems, GKN PLC, Hitachi Automotive Systems, Hyundai Mobis Co. Ltd — основные компании, работающие на рынке автомобильного EPS в Мексике.

Какие годы охватывает рынок Автомобильный EPS в Мексике?

В отчете рассматривается исторический размер рынка автомобильного EPS в Мексике за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка автомобильного EPS в Мексике на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли автомобильного EPS в Мексике

Статистические данные о доле, размере и темпах роста доходов на рынке автомобильного EPS в Мексике в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автомобильной прибыли на акцию в Мексике включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.