Размер рынка метиленхлорида

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | > 4.00 % |

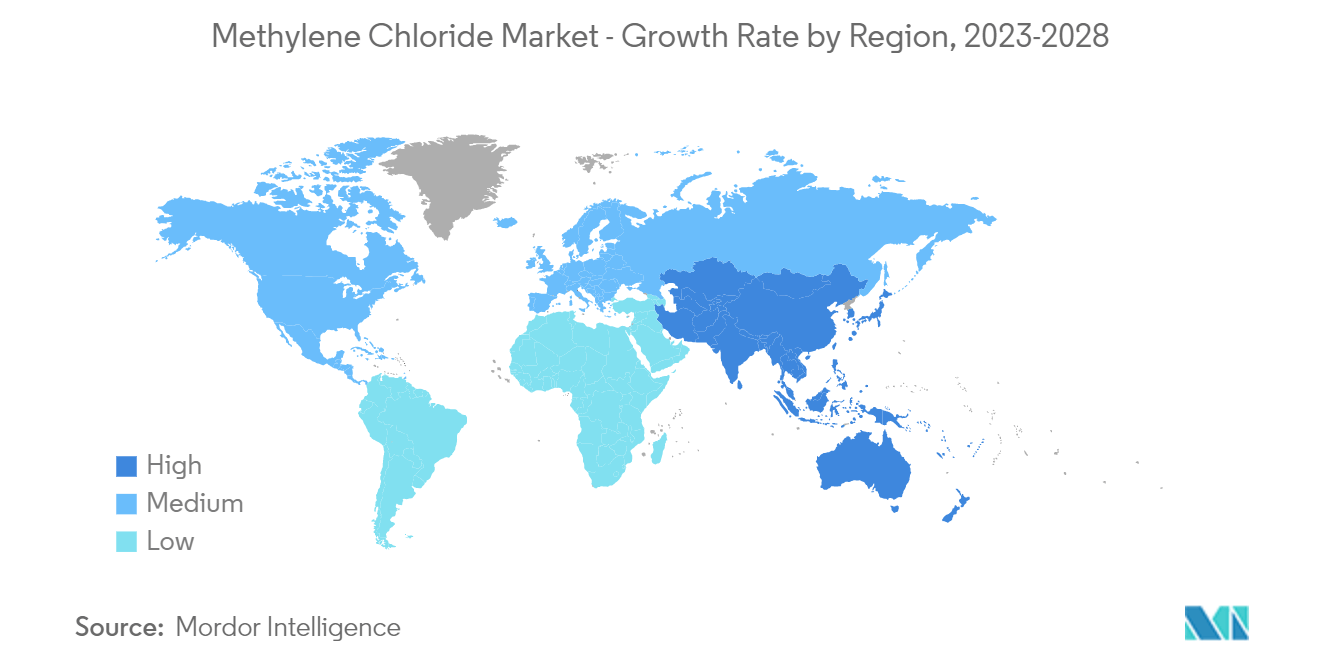

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

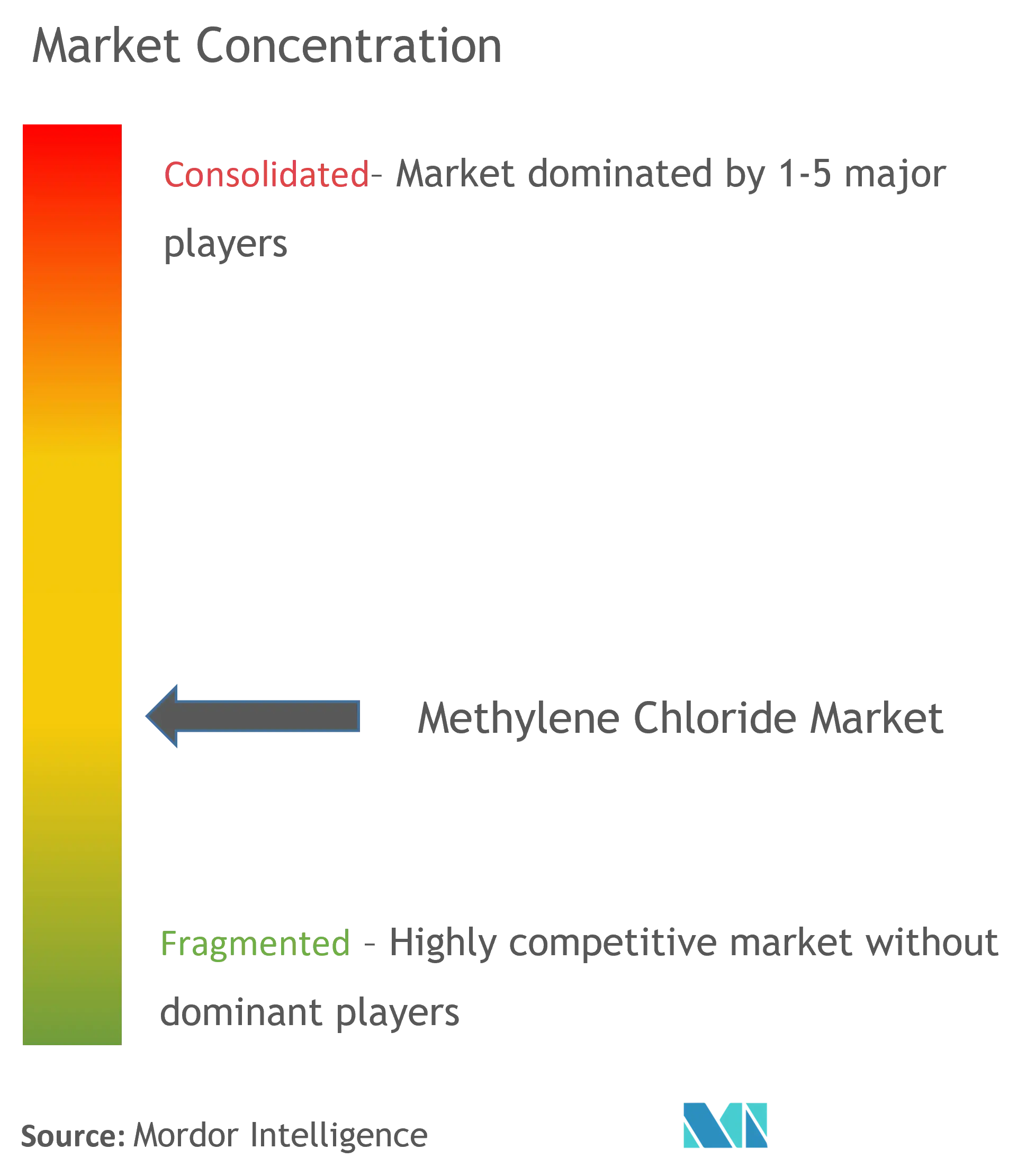

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка метиленхлорида

Ожидается, что на мировом рынке хлористого метилена среднегодовой темп роста составит более 4% в течение прогнозируемого периода. Ожидается, что рынок будет расти из-за растущего спроса со стороны лакокрасочной промышленности.

- Растущий спрос со стороны лакокрасочной промышленности, вероятно, способствует рыночному росту.

- Однако из-за вредного воздействия метиленхлорид регулируется во многих важных странах.

- Метиленхлорид, вероятно, останется зрелым на рынке хладагентов, сохраняя свой спрос в ближайшие годы.

- Азиатско-Тихоокеанский регион доминировал на рынке и может продолжить свое доминирование в течение прогнозируемого периода.

Тенденции рынка метиленхлорида

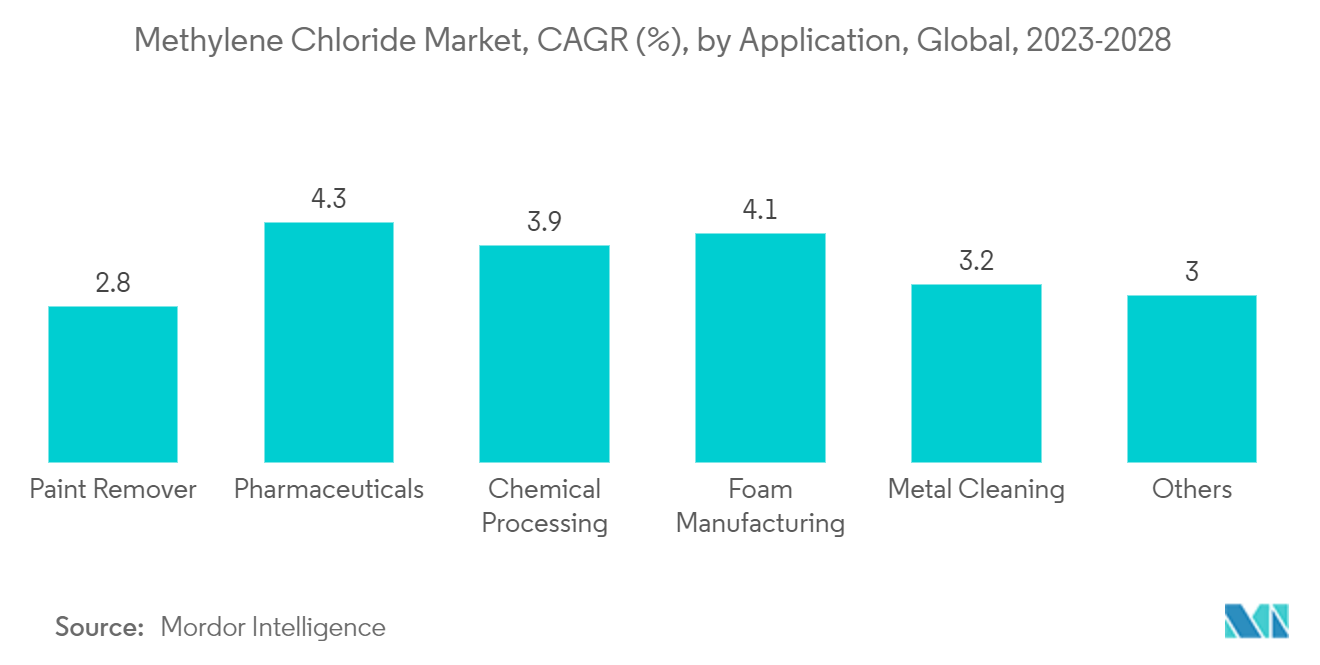

Растущий спрос со стороны фармацевтической промышленности

- Метиленхлорид, также называемый дихлорметаном (ДХМ), представляет собой растворитель в фармацевтических целях, в основном используемый для экстракции некоторых соединений и производства антибиотиков и витаминов. Он также используется в качестве средства для покрытия таблеток.

- Хотя для фармацевтической отрасли год был неоднозначным во всем мире, основные показатели и перспективы сектора являются позитивными. Терапия COVID-19 способствовала росту многих компаний, в то время как большинство других остались относительно невосприимчивыми к некоторым последствиям пандемии.

- Новые лекарства регулярно разрабатываются, одобряются и продаются, что приводит к значительному росту рынка. Другими драйверами роста рынка являются старение населения, поскольку пожилые люди используют больше лекарств на душу населения, а распространенность и лечение хронических заболеваний растут. Профили населения большинства стран стареют. По данным Всемирной организации здравоохранения (ВОЗ), к 2030 году каждый шестой человек будет старше 60 лет.

- Ожидается, что к 2025 году оборот фармацевтической промышленности достигнет около 1700 миллиардов долларов США при ежегодных темпах роста 8%.

- Более того, это связано с ростом среднего класса, старением населения, ростом доходов и растущей урбанизацией в таких странах, как США, Китай и Индия.

- Сектор здравоохранения в США является одним из самых передовых секторов страны. По данным Ассоциации фармацевтических исследований и производителей (PhRMA), американские фирмы проводят более половины мировых исследований и разработок в области фармацевтики и владеют правами интеллектуальной собственности на большинство новых лекарств.

- Таким образом, ожидается, что растущая фармацевтическая промышленность будет стимулировать спрос на хлористый метилен в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что в течение прогнозируемого периода Азиатско-Тихоокеанский регион будет являться крупнейшим рынком хлористого метилена.

- Повышенный спрос ожидается со стороны крупных развивающихся стран, таких как Китай, Индия, Япония и других.

- Спрос на краски и покрытия в регионе растет. Автомобильная и строительная промышленность занимают значительную долю в потреблении красок и покрытий.

- Азиатско-Тихоокеанский регион включает в себя самый крупный строительный рынок в мире, возглавляемый Индией, Китаем и различными странами Юго-Восточной Азии. Основными движущими факторами роста строительной деятельности в этих странах являются повышение уровня жизни, рост доходов на душу населения, индустриализация, развитие инфраструктуры и т. д.

- Более того, Азиатско-Тихоокеанский регион с низкими производственными затратами, дешевой рабочей силой и обширной клиентской базой включает значительный приток ПИИ, причем основными бенефициарами являются Индия и Китай. Благоприятный экономический климат региона увеличил спрос на отели, торговые центры, высотные здания и стадионы.

- Китайское правительство создало государственный инвестиционный фонд инфраструктуры на сумму 77 миллиардов долларов США, чтобы оживить свою инфраструктуру и бороться с задержкой экономического роста Китая. Объем строительного производства в Китае в 2021 году оценивался в $4,54 трлн.

- С другой стороны, согласно отчету Invest India Report, к 2025 году строительная отрасль Индии достигнет размера рынка в 1,4 триллиона долларов США, что поддерживается схемами миссии умного города, нацеленной на преобразование 100 городов и создание доступного жилья.

- В Индии с апреля 2000 года по сентябрь 2021 года ПИИ в сектор строительства (поселки, жилье, построенная инфраструктура и проекты развития строительства) и строительную (инфраструктурную) деятельность составили 26,16 млрд долларов США и 25,95 млрд долларов США соответственно.

- Фармацевтическое производство в таких странах, как Китай и Индия, растет благодаря правительственным инициативам и инвестициям производителей в этот сектор. Ожидается, что это приведет к увеличению потребления изучаемого рынка фармацевтической продукции.

- Фармацевтический сектор является одной из ключевых отраслей дальнейшего экономического развития Китая. После вступления во Всемирную торговую организацию фармацевтическая промышленность Китая быстро прогрессировала. По данным Национального бюро статистики, в 2021 году фармацевтический сектор заработал 511 миллиардов долларов США.

- Индия занимает важную позицию в мировом фармацевтическом секторе. По данным Indian Brand Equity Foundation, индийский фармацевтический сектор обеспечивает более 50% мирового спроса на различные вакцины, 40% спроса на непатентованные лекарства в США и 25% общего спроса на лекарства в Великобритании. В мире Индия занимает 3-е место по объему фармацевтического производства и 14-е место по стоимости. Отечественная фармацевтическая промышленность включает сеть из 3000 фармацевтических компаний и около 10,500 производственных предприятий.

- Следовательно, при таких тенденциях ожидается, что спрос на хлористый метилен в Азиатско-Тихоокеанском регионе будет расти в течение прогнозируемого периода.

Обзор отрасли метиленхлорида

Мировой рынок метиленхлорида по своей природе фрагментирован. Основными игроками на рынке являются Nouryon, Olin Corporation, Oxy Chemical Corp., Shin-Etsu Chemical Co. Ltd., Tokuyama Corporation и другие.

Лидеры рынка метиленхлорида

-

Nouryon

-

Olin Corporation

-

Oxy Chemical Corp.

-

Shin-Etsu Chemical Co., Ltd.

-

Tokuyama Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка метиленхлорида

- Декабрь 2022 г. Ardena объявила о модернизации своих производственных мощностей в Памплоне, Испания. Благодаря инвестициям предприятие сможет производить продукцию с использованием различных органических растворителей, включая дихлорметан (также известный как метиленхлорид) и хлороформ, обрабатывать более широкий спектр чувствительных к влаге соединений и повышать урожайность.

- Июль 2022 г. Eco Safety приобрела Soy Technologies для расширения ассортимента покрытий на биологической основе и альтернатив метиленхлориду.

Отчет о рынке метиленхлорида – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущий спрос со стороны лакокрасочной промышленности

4.1.2 Другие драйверы

4.2 Ограничения

4.2.1 Вредное воздействие метиленхлорида

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Приложение

5.1.1 Средство для удаления краски

5.1.2 Фармацевтика

5.1.3 Химическая обработка

5.1.4 Производство пены

5.1.5 Очистка металла

5.1.6 Другие приложения

5.2 География

5.2.1 Азиатско-Тихоокеанский регион

5.2.1.1 Китай

5.2.1.2 Индия

5.2.1.3 Япония

5.2.1.4 Южная Корея

5.2.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.2.2 Северная Америка

5.2.2.1 Соединенные Штаты

5.2.2.2 Канада

5.2.2.3 Мексика

5.2.3 Европа

5.2.3.1 Германия

5.2.3.2 Великобритания

5.2.3.3 Италия

5.2.3.4 Франция

5.2.3.5 Остальная Европа

5.2.4 Южная Америка

5.2.4.1 Бразилия

5.2.4.2 Аргентина

5.2.4.3 Остальная часть Южной Америки

5.2.5 Ближний Восток и Африка

5.2.5.1 Саудовская Аравия

5.2.5.2 Южная Африка

5.2.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 AGC Chemicals

6.4.2 Dow

6.4.3 Kem One

6.4.4 Nouryon

6.4.5 Olin Corporation

6.4.6 Oxy Chemical Corp

6.4.7 PJSC Khimprom

6.4.8 Shin-Etsu Chemical Co. Ltd

6.4.9 Spectrum Chemical Manufacturing Corp

6.4.10 Tokuyama Corporation

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности метиленхлорида

Метиленхлорид или дихлорметан представляет собой бесцветную жидкость с запахом хлороформа. Метиленхлорид используется в различных промышленных процессах, включая удаление краски, производство средств для удаления краски, фармацевтическое производство, а также очистку и обезжиривание металлов. Метиленхлорид сегментирован по применению и географическому положению. По приложениям рынок сегментирован на средства для удаления краски, фармацевтику, химическую обработку, производство пены, очистку металлов и другие области применения. В отчете также освещаются размер рынка и прогнозы по метиленхлориду в 15 странах основных регионов. Размер рынка и прогнозы основаны на объеме (килотоннах) каждого сегмента.

| Приложение | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка метиленхлорида

Каков текущий размер рынка метиленхлорида?

Прогнозируется, что на рынке метиленхлорида среднегодовой темп роста составит более 4% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми поставщиками на рынке Метиленхлорид?

Nouryon, Olin Corporation, Oxy Chemical Corp., Shin-Etsu Chemical Co., Ltd., Tokuyama Corporation – основные компании, работающие на рынке метиленхлорида.

Какой регион на рынке Метиленхлорид является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Метиленхлорид?

В 2024 году наибольшая доля рынка метиленхлорида будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок Метиленхлорид?

В отчете рассматривается исторический размер рынка Метиленхлорид за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Метиленхлорид на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности метиленхлорида

Статистические данные о доле, размере и темпах роста доходов на рынке метиленхлорида в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ метиленхлорида включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.