| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

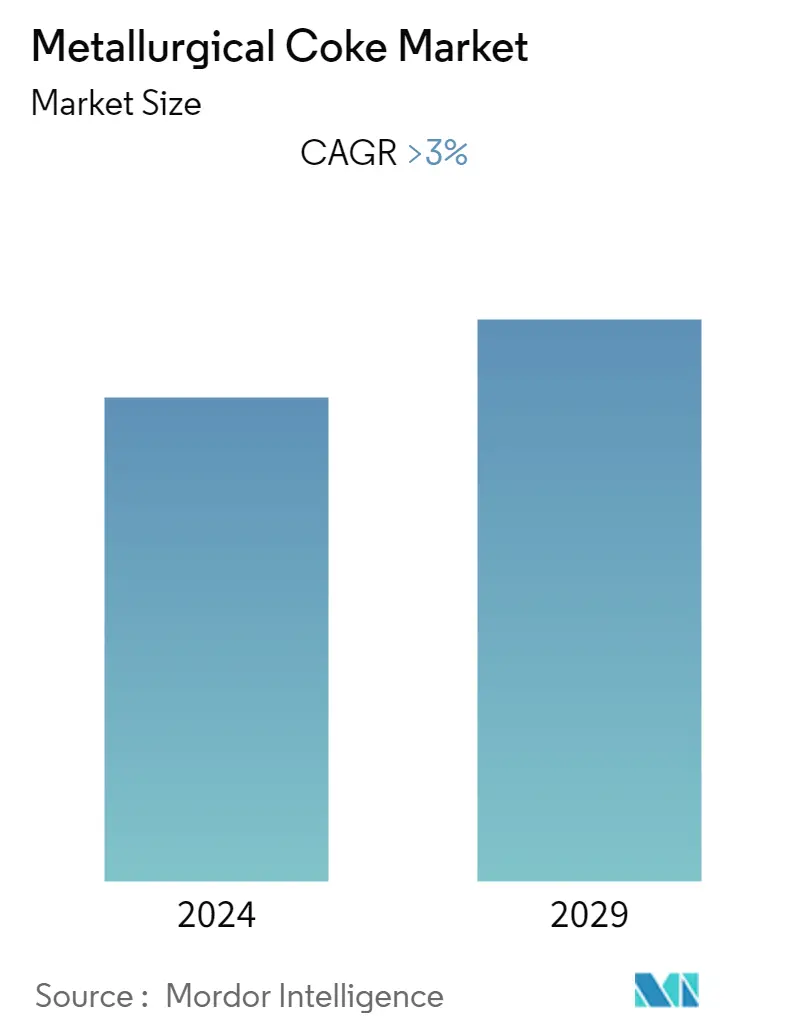

| CAGR | 3.00 % |

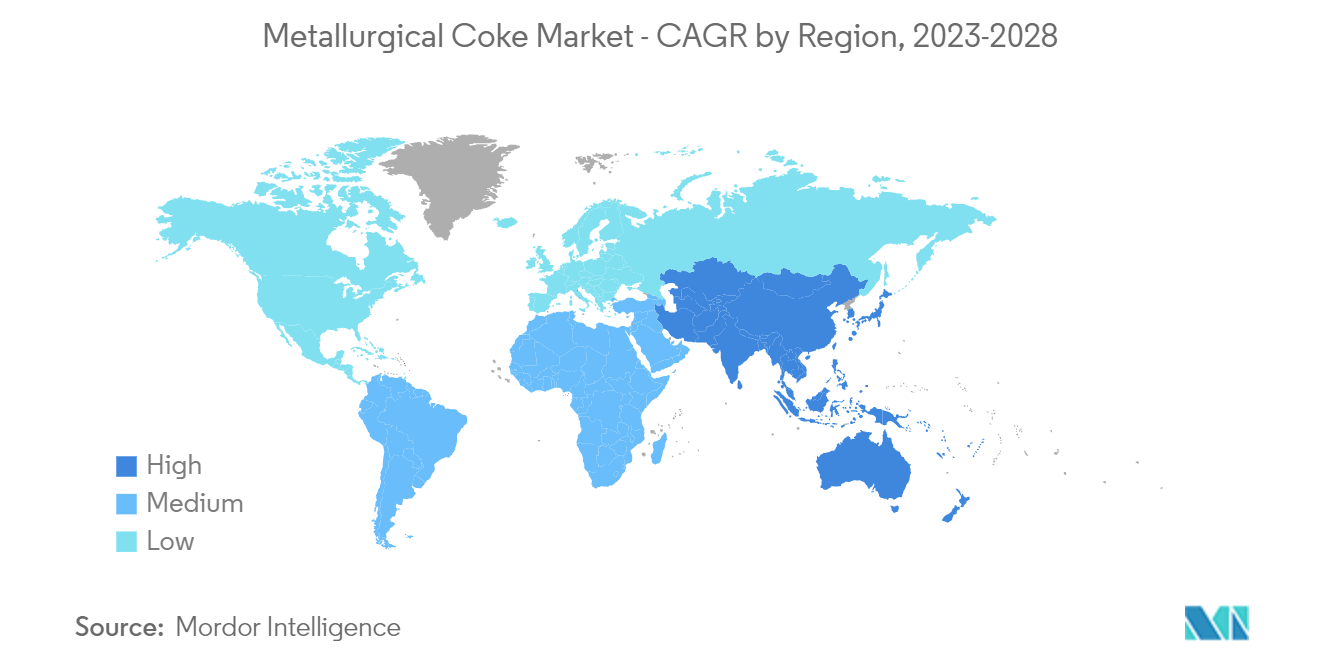

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

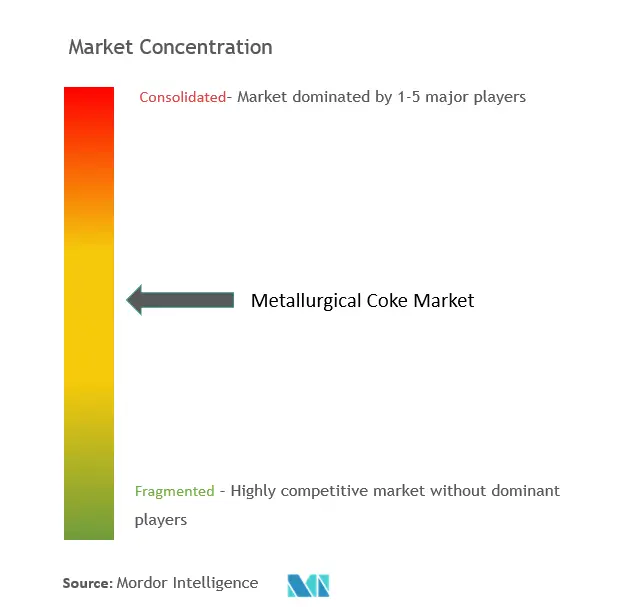

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка металлургического кокса

Ожидается, что в течение периода прогноза среднегодовой темп роста рынка металлургического кокса составит более 3%.

Пандемия COVID-19 негативно отразилась на рынке. Однако после пандемии COVID растущий спрос на металлургический кокс со стороны таких отраслей, как производство железа и стали и переработка сахара, помог оживить рынок.

- Ожидается, что в краткосрочной перспективе растущий спрос на стальные материалы будет способствовать росту рынка.

- С другой стороны, ожидается, что волатильность цен на металлургический кокс будет препятствовать росту изучаемого рынка.

- Поскольку правительство делает больше, чтобы помочь обрабатывающей промышленности, на рынке откроются возможности.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке с устойчивым спросом со стороны Китая и Индии.

Тенденции рынка металлургического кокса

Производство железа и стали будет доминировать на рынке

- Большая часть металлургического кокса, производимого во всем мире, используется в качестве топлива и восстановителя при производстве стали и чугуна. Металлургический кокс, известняк и железная руда смешиваются в высокотемпературных печах, где сильная жара вызывает соединение химических свойств, образуя железо и сталь. Требование к высококачественному, прочному и упругому углероду делает металлургический кокс подходящим для этого применения.

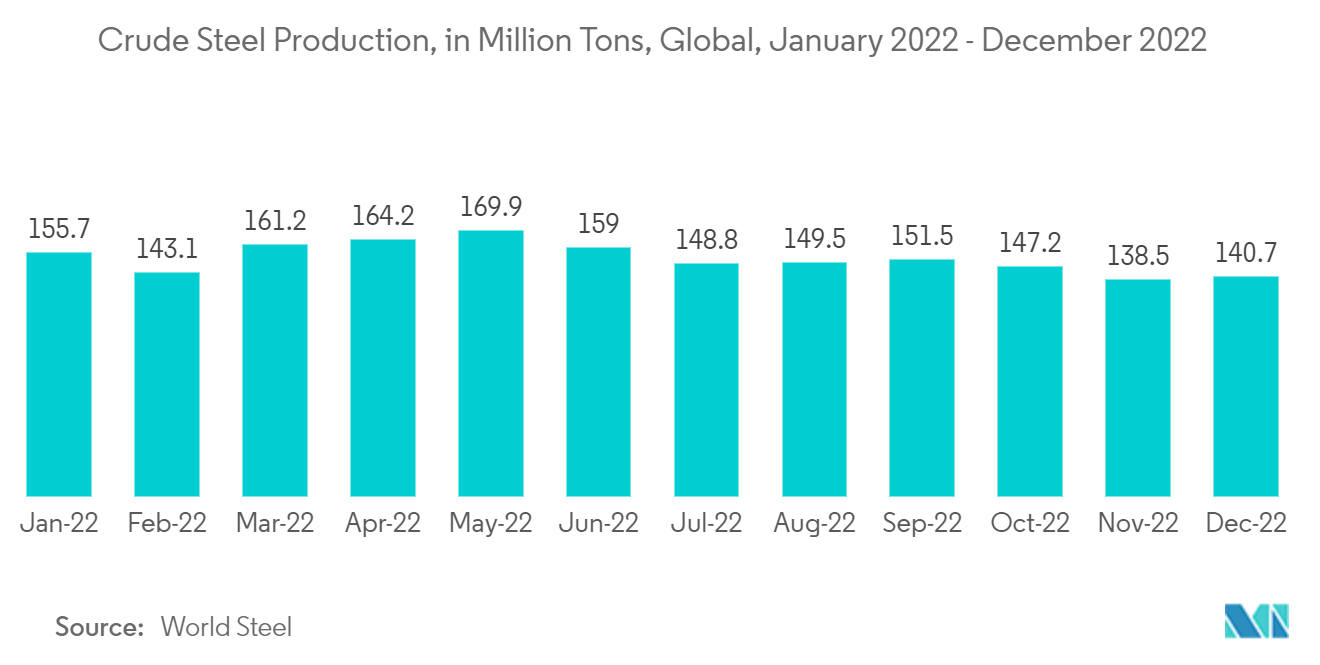

- За последнее десятилетие в мировом производстве стали наблюдался значительный рост, особенно в таких странах, как Китай, Индия, Япония и США. По данным Всемирной ассоциации стали, мировой спрос на сталь в 2022 году составил 1 796,7 млн тонн, а к 2023 году спрос на сталь вырастет на 1% и достигнет 1 814,7 млн тонн.

- По данным Всемирной ассоциации стали, производство стали в декабре 2022 года составило 140,7 млн тонн, что на 10,8% меньше, чем в декабре 2021 года.

- Сталь используется во многих различных областях, таких как строительство, железные дороги, автомобилестроение, а также производство капитальных и потребительских товаров. Растущая индустриализация в развивающихся странах, таких как Индия, значительно увеличила спрос на сталь за последнее десятилетие.

- Кроме того, растущие мощности по производству стали в таких странах, как Китай и США, также стали основным движущим фактором мирового производства стали.

- Таким образом, эта положительная тенденция в мировой черной металлургии повышает спрос на металлургический кокс во всем мире.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- На Азиатско-Тихоокеанский регион приходится большая часть мирового рынка металлургического кокса. Китай является одним из крупнейших производителей и крупнейших экспортеров металлургического кокса в мире. Металлургический кокс, производимый в стране, используется в основном в производстве стали и чугуна.

- По данным Knoema, производство металлургического кокса в Китае в 2021 году составило 322,45 миллиона тонн нефтяного эквивалента. В Индии производство металлургического кокса в том же году составило 7,68 миллиона тонн нефтяного эквивалента.

- За счет ввода новых коксохимических мощностей рынок Китая в прогнозируемый период увеличится. Однако новые мощности не смогут компенсировать потерю большого количества неэффективных мощностей в прошлом году. По годовому прогнозу Mysteel, это означает, что кокса не хватит и в 2021 году.

- Китай является крупнейшим в мире производителем железа и стали. Несмотря на пандемию, производство стали в Китае продолжало расти. Сталь, производимая в стране, используется как внутри страны, так и за рубежом. По данным Национального бюро статистики, в 2022 году производство стали в Китае упало на 2,1%, или 21,73 миллиона метрических тонн, до 1013 миллиардов метрических тонн по сравнению с 2021 годом.

- По данным Всемирной ассоциации производителей стали, производство стали в Японии снизилось до 7,200 тыс. тонн в ноябре 2022 года с 7,300 тыс. тонн в октябре 2022 года.

- Китай является одним из ведущих производителей стекла в мире. Несмотря на пандемию, производство стекла находилось на пике, главным образом из-за роста строительного сектора.

- В прогнозный период спрос на металлургический кокс в Китае может вырасти из-за перечисленных выше факторов.

Обзор металлургической коксохимической отрасли

Рынок металлургического кокса носит частично консолидированный характер. В число основных игроков на этом рынке (не в каком-то определенном порядке) входят OKK Koksovny, as, SunCoke Energy Inc., Hickman Williams Company, ECL, Мечел и другие.

Лидеры рынка металлургического кокса

-

OKK Koksovny, a.s.

-

SunCoke Energy Inc.

-

ECL

-

Mechel

-

Hickman Williams & Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка металлургического кокса

- Октябрь 2022 г. Индийская ассоциация производителей металлургического кокса (IMCOM) обратилась к правительству Индии с просьбой пересмотреть налоги и пошлины на коксующийся уголь и металлургический кокс. IMCOM потребовал ввести 5%-ную импортную пошлину на металлургический кокс, чтобы помочь отечественным производителям кокса Met выжить.

- Август 2022 г. Китайская ассоциация металлургов и стали (CISA) объявила о снижении средней себестоимости металлургического кокса на 10,13 процента. Вероятно, это повлияет на рынок металлургического кокса в Китае.

Сегментация металлургической коксохимической отрасли

Металлургический кокс является важным сырьем для производства чугуна в доменной печи. В ходе этого процесса кокс подвергается серьезным механическим, термическим и химическим нагрузкам. Рынок металлургического кокса сегментирован по маркам, применению и географии. По сортам рынок сегментирован на низкозольный и высокозольный. По приложениям рынок сегментирован на производство железа и стали, переработку сахара, производство стекла и другие области применения. В отчете представлены размеры рынков и прогнозы для 15 стран основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотоны).

| Оценка | Низкая зола | ||

| Высокая зола | |||

| Приложение | Производство железа и стали | ||

| Переработка сахара | |||

| Производство стекла | |||

| Другие приложения | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка металлургического кокса

Каков текущий размер рынка металлургического кокса?

Прогнозируется, что на рынке металлургического кокса среднегодовой темп роста составит более 3% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Металлургический кокс?

OKK Koksovny, a.s., SunCoke Energy Inc., ECL, Mechel, Hickman Williams & Company — крупнейшие компании, работающие на рынке металлургического кокса.

Какой регион на рынке Металлургический кокс является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю рынка металлургического кокса?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка металлургического кокса.

Какие годы охватывает рынок металлургического кокса?

В отчете рассматривается исторический размер рынка металлургического кокса за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка металлургического кокса на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Specialty Carbon Reports

Popular Chemicals & Materials Reports

Отчет металлургической коксохимической отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке металлургического кокса в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ металлургического кокса включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.