Размер рынка металлического магния

| Период исследования | 2019 - 2029 |

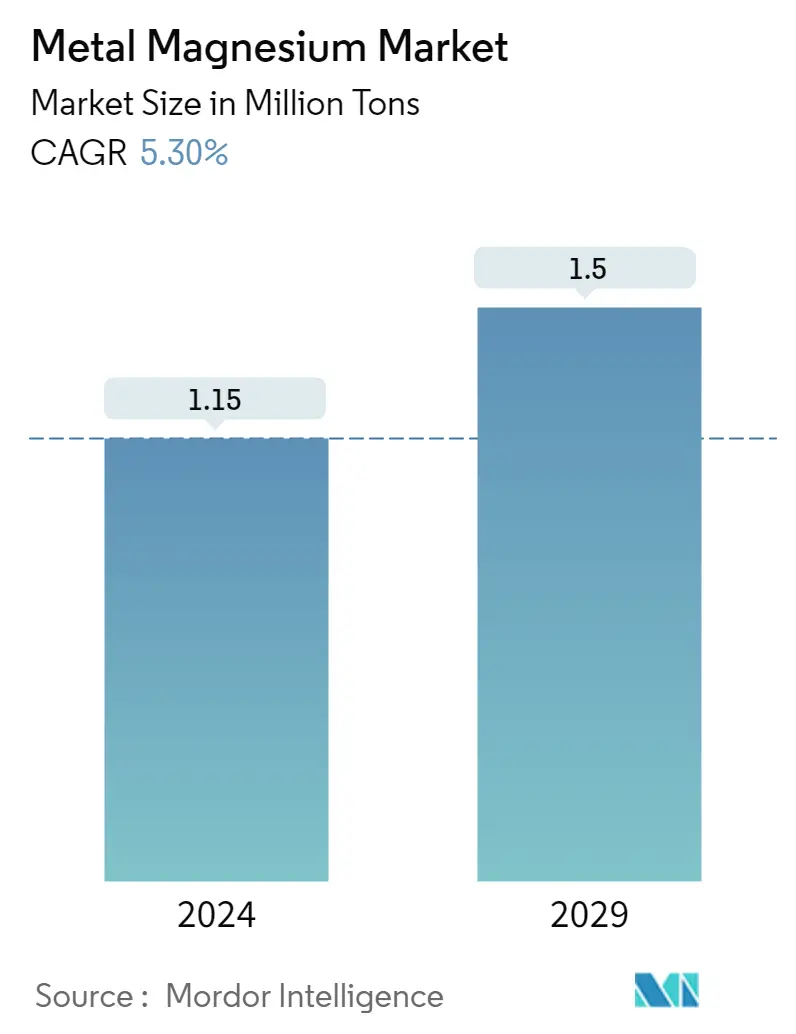

| Объем Рынка (2024) | 1.15 миллиона тонн |

| Объем Рынка (2029) | 1.50 миллиона тонн |

| CAGR(2024 - 2029) | 5.30 % |

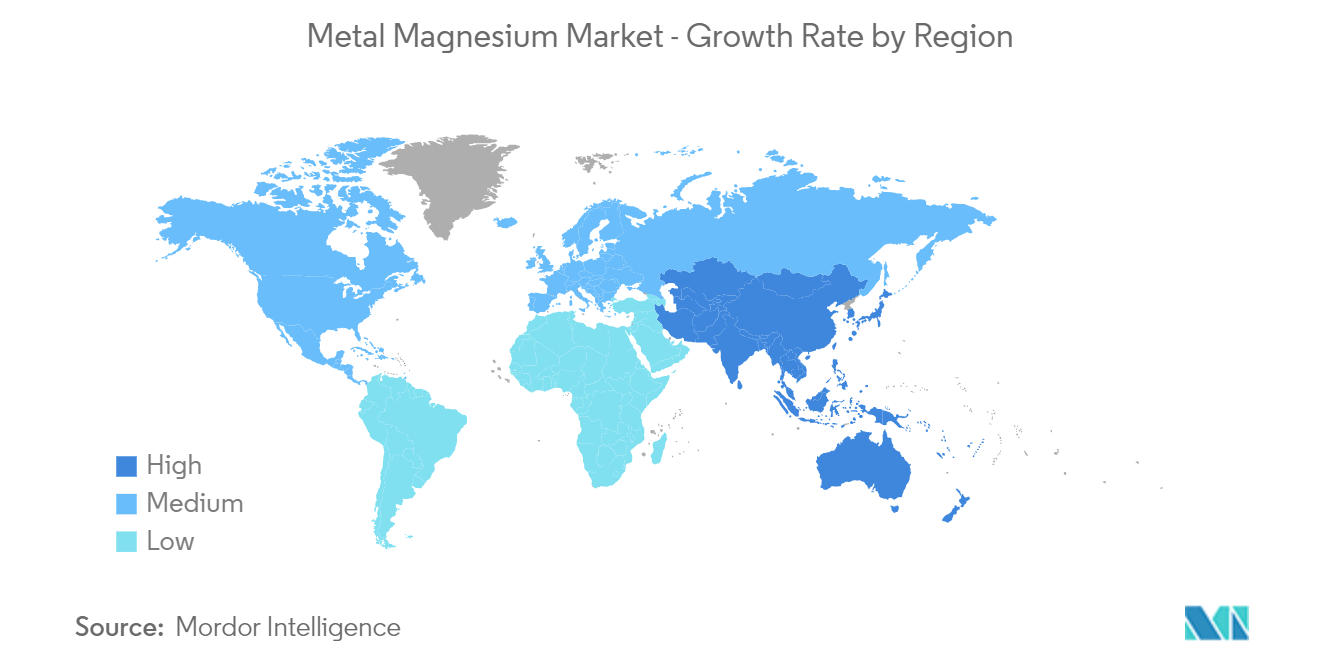

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

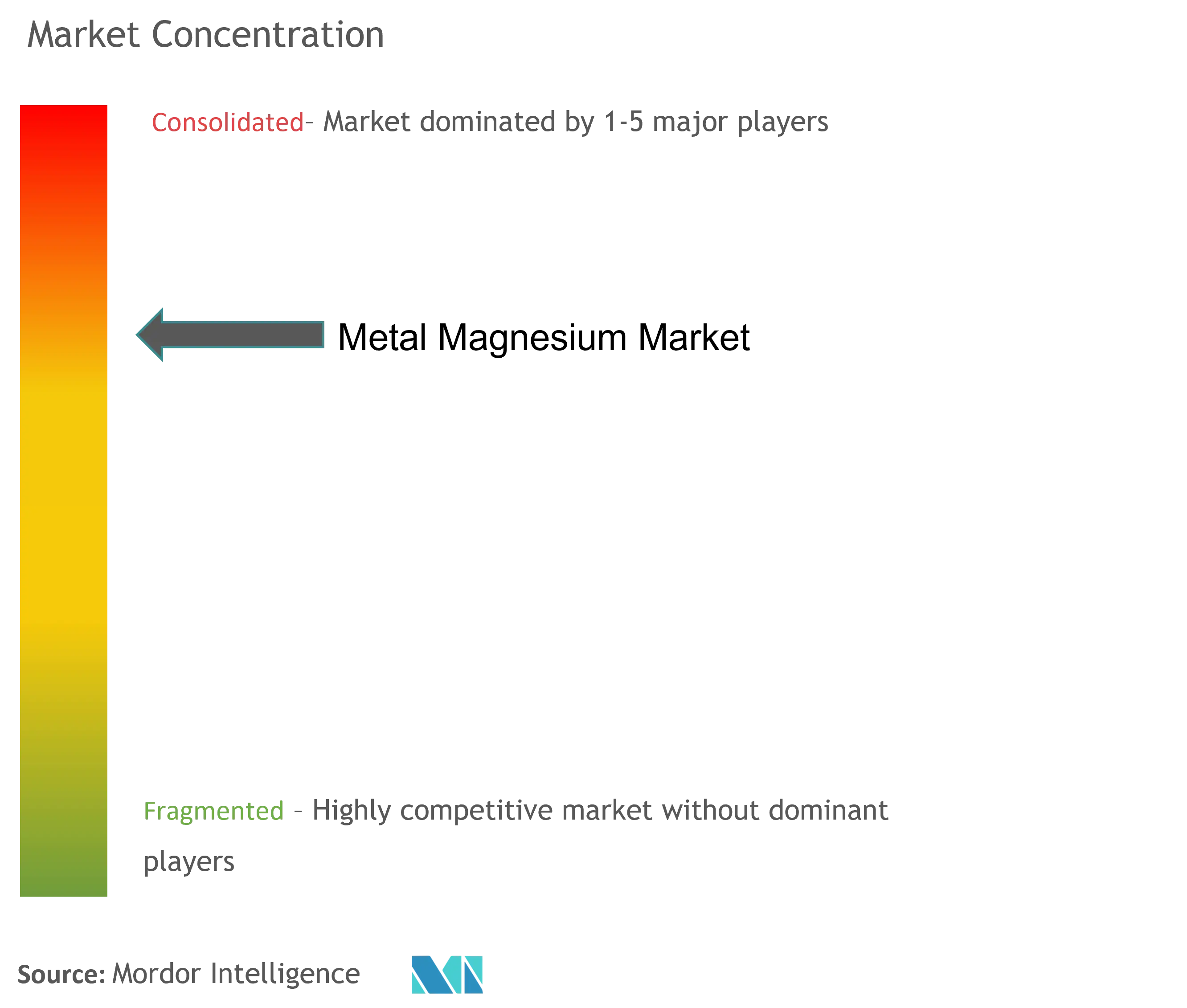

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка металлического магния

Объем рынка металлического магния оценивается в 1,15 миллиона тонн в 2024 году и, как ожидается, достигнет 1,5 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 5,30% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 негативно повлияла на рынок в 2020 году. Однако в 2021 году спрос увеличился из-за роста потребления со стороны различных растущих секторов конечных пользователей, таких как автомобилестроение и электроника. Кроме того, в электронике магний применяется в системах отвода тепла, корпусах телевизоров и компьютеров и др. Это привело к устойчивому росту рынка в постпандемическую эпоху, и ожидается, что он продолжится такими же темпами в течение прогнозируемого периода.

- В краткосрочной перспективе растущий спрос на легирование другими металлами и растущий спрос на легкие материалы в аэрокосмической и автомобильной промышленности являются некоторыми движущими факторами, стимулирующими рыночный спрос.

- С другой стороны, ожидается, что колебания цен на металлы будут препятствовать росту рынка.

- В ближайшие годы на рынке, вероятно, появится больше возможностей, поскольку все больше людей будут покупать электромобили.

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, а также, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка металлического магния

Увеличение использования в производстве алюминиевых сплавов

- Магний придает металлам, особенно алюминиевым сплавам, средние и высокие прочностные характеристики, не влияя при этом на пластичность. Алюминиевые сплавы с добавлением магния относятся к серии 5000 и выпускаются серийно в пластинах и листах.

- Основные области применения алюминиевых сплавов включают производство деталей для аэрокосмической отрасли, производство автомобильных компонентов, промышленных компонентов, инструментов и оборудования и другие.

- Поскольку все больше людей хотят электромобилей, способы производства автомобилей меняются. По данным Международной организации конструкторов автомобилей (OICA), общее количество продаж и регистраций новых автомобилей в странах-членах OICA в 2022 году составило около 69 миллионов единиц. Таким образом, рост количества проданных или произведенных автомобилей приведет к увеличению рыночного спроса на алюминиевые сплавы.

- Более того, за первые три квартала 2022 года во всем мире было произведено около 50 миллионов легковых автомобилей, что почти на 9% больше, чем за те же кварталы 2021 года. Однако это все равно примерно на 5 миллионов единиц меньше, чем до пандемии в 2019 году. Об этом говорится в отчете Европейской ассоциации автопроизводителей (ACEA).

- Однако спрос на сегмент электромобилей, вероятно, может увеличить спрос на алюминиевые сплавы. Ожидается, что растущий спрос на легкие компоненты для различных приложений будет стимулировать рынок.

- По данным Всемирного экономического форума (ВЭФ), в первой половине 2022 года во всем мире было продано около 4,3 миллиона новых электромобилей с батарейным питанием (BEV) и гибридных электромобилей (PHEV). Кроме того, продажи BEV выросли примерно на 75%. в годовом исчислении, а PHEV – на 37%. Более того, за первые восемь месяцев 2022 года мировые продажи электромобилей превысили отметку в 5,7 миллиона единиц, а доля рынка подзаряжаемых электромобилей увеличилась почти до 15%.

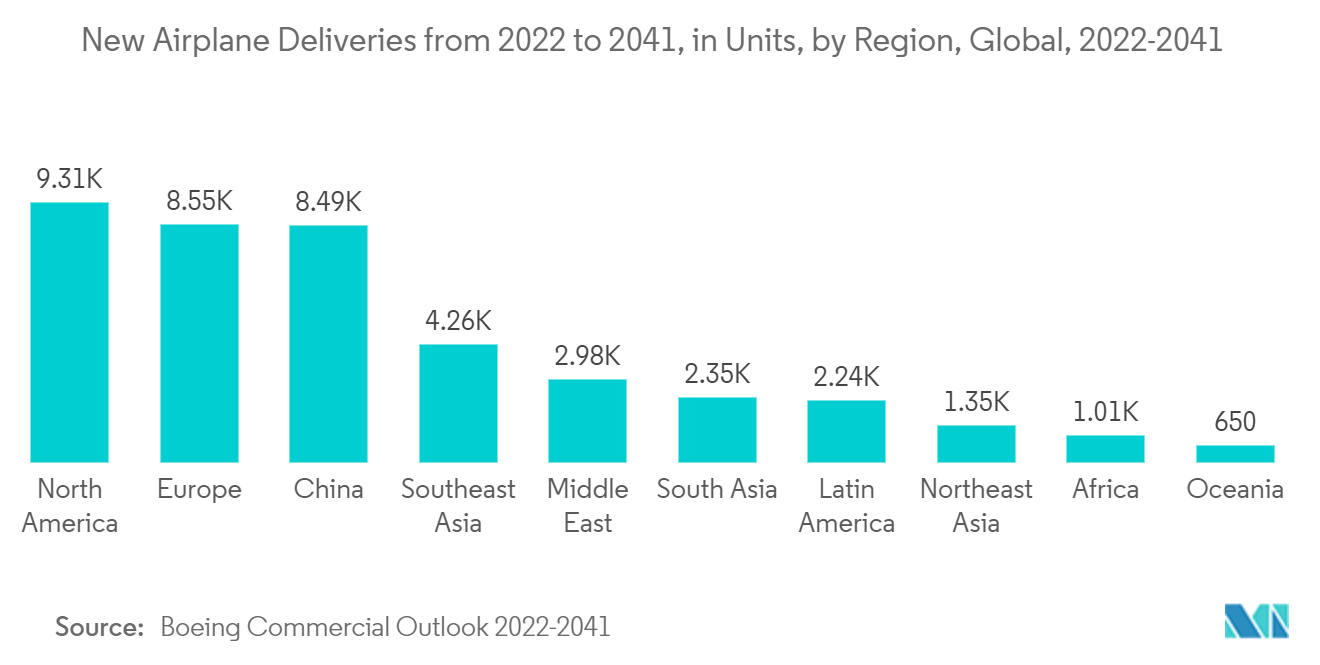

- Алюминиевые сплавы также используются в самолетах, поскольку они прочные и мало весят. Уменьшение веса самолета — хороший способ сэкономить энергию и сократить расход топлива, поскольку более легкому самолету для полета требуется меньшая подъемная сила и тяга..

- Растущий спрос на коммерческие самолеты из-за увеличения количества авиапассажиров и воздушного транспорта для торговых операций стимулировал производство. Он охватывает высокопрочные и легкие самолеты, способные перевозить тяжелые грузы с эффективными характеристиками.

- Согласно коммерческому прогнозу Boeing на 2022-2041 годы, в конце прогнозируемого периода (2041 год) Североамериканский регион будет охватывать около 22% мирового парка самолетов. Ожидается также, что в течение следующих двух десятилетий будет осуществлено в общей сложности 9 310 поставок флота, причем на узкофюзеляжные самолеты придется почти 70% от общего объема поставок в регионе.

- Благодаря всем этим факторам рынок металлического магния, вероятно, будет расти во всем мире в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является крупнейшим потребителем металлического магния на мировом рынке. Такие страны, как Китай, Индия и Япония, используют много металлического магния.

- Металлический магний в основном используется в алюминиевых сплавах, литье под давлением, чугуне и стали, восстановлении металлов и других. Кроме того, алюминиевые сплавы и литье под давлением все чаще используются в производстве автомобильных деталей, аэрокосмических деталей и оборудования, а также в других отраслях для конечных пользователей. Азиатско-Тихоокеанский регион занимает значительную долю мирового рынка автомобилестроения, аэрокосмической промышленности и электроники.

- Поскольку Китай является крупнейшим производителем в автомобильной промышленности, ожидается, что рынок магния в стране будет расти в геометрической прогрессии. По данным Китайской ассоциации производителей автомобилей (CAAM), производство автомобилей в Китае выросло примерно на 3,4% в 2022 году по сравнению с предыдущим годом. В 2022 году будет выпущено около 27 миллионов автомобилей по сравнению с 26,08 миллиона единиц в 2021 году.

- Кроме того, Индийский фонд капитала брендов (IBEF) прогнозирует, что к 2026 году объем индийской автомобильной промышленности достигнет 300 миллиардов долларов США. В отчете также говорится, что годовое производство автомобилей в Индии в 22 финансовом году составило примерно 23 миллиона единиц.

- В течение прогнозируемого периода также, вероятно, будет наблюдаться сильный рост спроса на электромобили в Китае. Это связано с тем, что страна быстро меняется благодаря большему количеству правительственных инициатив, большему количеству компаний, производящих электромобили, и большему количеству зарядных станций.

- Китай является крупнейшим производителем и покупателем электромобилей, на его долю приходится около половины мирового рынка. По данным Китайской ассоциации автопроизводителей, общий объем производства автомобилей на новых источниках энергии в Китае в 2022 году оценивается примерно в 7 миллионов экземпляров. единицы измерения. Это привело к колоссальному увеличению почти на 97% по сравнению с производством автомобилей в 2021 году (3,54 миллиона единиц).

- Япония также планирует перейти на 100% продажи электромобилей к 2035 году, и японский рынок электромобилей растет. Компании США могут найти возможности для бизнеса в различных областях, связанных с электромобилями. Таким образом, прогнозируется, что расширение рынка электромобилей в стране будет способствовать росту рынка.

Обзор металло-магниевой промышленности

Рынок металлического магния носит частично консолидированный характер. Некоторые из ключевых игроков на изучаемом рынке включают Nanjing Yunhai Special Metals Co. Ltd., Taiyuan Tongxiang Metal Magnesium Co. Ltd., Dead Sea Magnesium (ICL Group), Wenxi YinGuang Magnesium Industry (Group) Co. Ltd. и США. ООО Магний и другие (не в каком-то определенном порядке).

Лидеры рынка металлического магния

-

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd

-

US Magnesium LLC

-

Taiyuan Tongxiang Metal Magensium Co. Ltd

-

Nanjing Yunhai Special Metals Co. Ltd

-

Dead Sea Magnesium (ICL Group)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка металлического магния

- Февраль 2023 г. Western Magnesium Corporation объявила о своем плане построить новый завод по производству металлического магния с первоначальной годовой мощностью 25 000 метрических тонн, а также новый центр исследований и разработок в Неваде. С помощью этого нового производственного объекта компания планирует обслуживать автомобильные, аэрокосмические, авиационные, экологически чистые технологические компании и оборонных подрядчиков посредством своего расширения.

- Июль 2022 г. Chongqing Boao Magnesium-Aluminum Metal Manufacturing Co. Ltd (100% дочерняя компания RSM Group/Nanjing Yunhai Special Metals Co. Ltd) объявила о завершении проекта по производству высокоэффективных магниево-алюминиевых сплавов и глубокой переработке (проект II фазы). ) расположен в промышленном парке Пиншань города Чунцин. Новые производства могут включать в себя различные цеха, в том числе цех по производству частиц магния мощностью 7200 тонн в год.

Отчет о рынке металлического магния – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущий спрос на легирование другими металлами

4.1.2 Растущий спрос на легкие материалы в аэрокосмической и автомобильной промышленности

4.2 Ограничения

4.2.1 Колебания цен на металл

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Отрасль конечных пользователей

5.1.1 Алюминиевые сплавы

5.1.2 Литье под давлением

5.1.3 Железо и сталь

5.1.4 Восстановление металла

5.1.5 Другие отрасли конечных пользователей

5.2 География

5.2.1 Азиатско-Тихоокеанский регион

5.2.1.1 Китай

5.2.1.2 Индия

5.2.1.3 Япония

5.2.1.4 Южная Корея

5.2.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.2.2 Северная Америка

5.2.2.1 Соединенные Штаты

5.2.2.2 Канада

5.2.2.3 Мексика

5.2.3 Европа

5.2.3.1 Германия

5.2.3.2 Великобритания

5.2.3.3 Италия

5.2.3.4 Франция

5.2.3.5 Остальная Европа

5.2.4 Южная Америка

5.2.4.1 Бразилия

5.2.4.2 Аргентина

5.2.4.3 Остальная часть Южной Америки

5.2.5 Ближний Восток и Африка

5.2.5.1 Саудовская Аравия

5.2.5.2 Южная Африка

5.2.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ доли рынка (%)

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 American Magnesium

6.4.2 Dead Sea Magnesium (ICL Group)

6.4.3 Fu Gu Yi De Magnesium Alloy Co. Ltd.

6.4.4 Nanjing Yunhai Special Metals Co. Ltd.

6.4.5 Regal Metal

6.4.6 Rima Industrial

6.4.7 Shanxi Bada Magnesium Co. Ltd.

6.4.8 Solikamsk Magnesium Works

6.4.9 Southern Magnesium & Chemicals Limited (SMCL)

6.4.10 Taiyuan Tongxiang Metal Magnesium Co. Ltd.

6.4.11 US Magnesium LLC

6.4.12 Wenxi Yinguang Magnesium Industry (group) Co. Ltd.

6.4.13 Western Magnesium Corporation

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Увеличение внедрения электромобилей

Сегментация металло-магниевой промышленности

Магний — самый легкий конструкционный металл, и его часто смешивают с другими металлами, чтобы сделать его прочнее. Преимущества магния включают его удельный вес и высокое соотношение прочности к весу. Марганец, алюминий, цинк, кремний, медь, цирконий и редкоземельные металлы являются одними из широко используемых легирующих элементов. Рынок металлического магния сегментирован по отраслям и географии конечных пользователей. По отраслям конечных пользователей рынок сегментирован на алюминиевые сплавы, литье под давлением, производство железа и стали, восстановление металлов и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка металлического магния в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка металлического магния

Насколько велик рынок металлического магния?

Ожидается, что объем рынка металлического магния достигнет 1,15 миллиона тонн в 2024 году, а среднегодовой темп роста составит 5,30% и достигнет 1,50 миллиона тонн к 2029 году.

Каков текущий размер рынка металлического магния?

Ожидается, что в 2024 году объем рынка металлического магния достигнет 1,15 миллиона тонн.

Кто являются ключевыми игроками на рынке Металл Магний?

Wenxi YinGuang Magnesium Industry (Group) Co. Ltd, US Magnesium LLC, Taiyuan Tongxiang Metal Magensium Co. Ltd, Nanjing Yunhai Special Metals Co. Ltd, Dead Sea Magnesium (ICL Group) — основные компании, работающие на рынке металлического магния.

Какой регион на рынке Металл Магний является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке Металлический магний?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка металлического магния.

Какие годы охватывает рынок Металлический магний, и каков был размер рынка в 2023 году?

В 2023 году объем рынка металлического магния оценивается в 1,09 миллиона тонн. В отчете рассматривается исторический размер рынка Металлический магний за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Металлический магний на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о металло-магниевой промышленности

Статистические данные о доле рынка металлического магния в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ металлического магния включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.