Анализ рынка морской безопасности

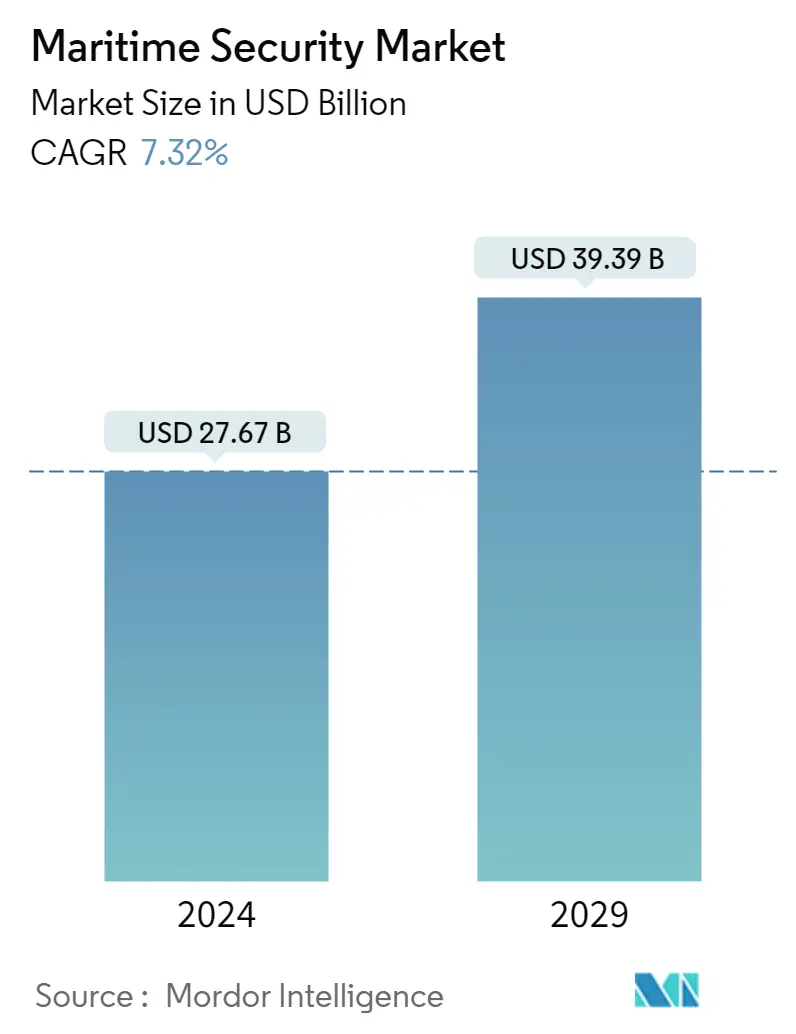

Размер рынка морской безопасности оценивается в 27,67 млрд долларов США в 2024 году и, как ожидается, достигнет 39,39 млрд долларов США к 2029 году, среднегодовой темп роста составит 7,32% в течение прогнозируемого периода (2024-2029 гг.).

- По данным ЮНКТАД, глобальная морская торговля сократилась на 3,8% в 2020 году из-за воздействия пандемии COVID-19. Однако позднее в этом году он восстановился и, по прогнозам, в 2021 году увеличится на 4,3%. Ожидается, что это будет способствовать росту доходов операторов морских портов, тем самым стимулируя инвестиции в сектор морской безопасности. Кроме того, по данным Международной морской организации (ИМО), более 90% мировой торговли осуществляется через морскую сеть.

- Это ускоряет инвестиции в крупные портовые программы строительства и развития многих морских азиатских стран. Это стимулирует спрос на системы досмотра, сканирования и наблюдения в ближайшие годы. Более того, рост морской торговли и транспортной деятельности также омрачен ростом числа случаев незаконного оборота запрещенных веществ, нелегальной иммиграции и нападений на порты и прибрежные районы, что приводит к увеличению спроса на оборудование для обеспечения морской безопасности.

- Однако в настоящее время не многие портовые объекты не оснащены необходимыми системами кибербезопасности для отражения атак. Поэтому портовые операторы инвестируют в интеграцию новых систем кибербезопасности для дальнейшего усиления своих мер безопасности.

Тенденции рынка морской безопасности

Наблюдение и отслеживание в настоящее время составляют наибольшую долю доходов

- Сегмент наблюдения и слежения в настоящее время доминирует на рынке и, как ожидается, продолжит доминировать на рынке из-за возросшего спроса на безопасность в портах и прибрежных районах. Ожидается, что потребность в системах наблюдения и отслеживания будет высокой в таких регионах, как Западная Африка, Латинская Америка и Карибский бассейн, где за последние несколько лет участились случаи пиратских нападений и грабежей.

- С другой стороны, в то время как страны Северной Америки и Европы используют новые технологии морского наблюдения для повышения безопасности, растущая торговля и усиление морской напряженности в Азиатско-Тихоокеанском регионе стали ключевым фактором для закупок систем наблюдения.

- В портах можно установить самые разнообразные камеры, в том числе камеры типа рыбий глаз, камеры с поворотно-наклонным зумом (PTZ), тепловизионные камеры и т. д. Для широкоугольных операций на небольшом расстоянии, таких как мониторинг зон круизных терминалов, порты предпочитают широкоугольные (от 90 градусов до 360-градусные) камеры, позволяющие им иметь широкий обзор оживленных рабочих зон, тогда как для наблюдения на большом расстоянии порты используют тепловизионные камеры для обнаружения и мониторинга незаконного рыболовства и браконьерства в прибрежных районах и исключительных экономических зонах. Инфракрасные тепловизионные камеры переднего обзора (FLIR) в сочетании с программным обеспечением для морской видеоаналитики от компании Gradient оказались успешными в круглосуточном обнаружении незаконных судов.

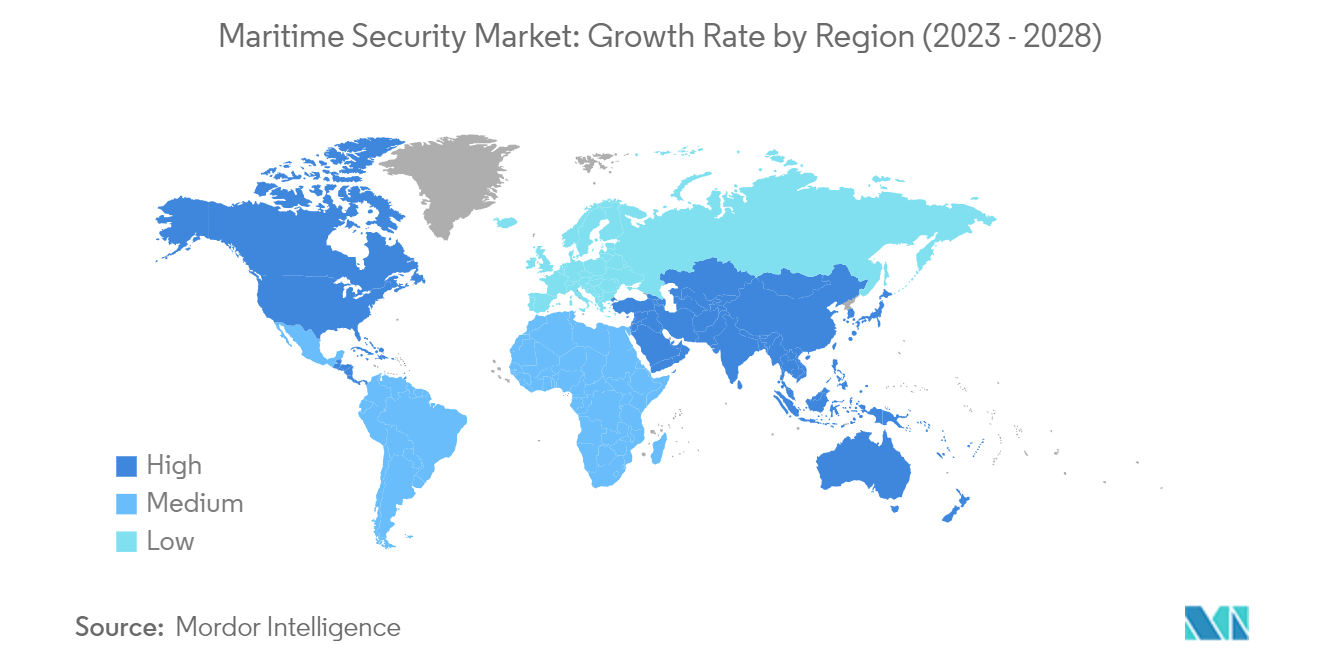

Ожидается, что в Азиатско-Тихоокеанском регионе будет наблюдаться самый высокий рост в течение прогнозируемого периода.

- Ожидается, что в Азиатско-Тихоокеанском регионе будет наблюдаться самый высокий рост в течение прогнозируемого периода. В первую очередь это связано с активной морской торговлей в регионе. Для обслуживания морской торговли в регионе инвестиции вкладываются в развитие новых портов и расширение терминалов. В связи с острой потребностью в системах безопасности и наблюдения в портах вводятся новые системы охраны периметра для отслеживания неопознанных товаров и материалов, автоматической сигнализации в случае необычного скопления персонала, сигнализации слежения за несанкционированным доступом к камерам и т. д.

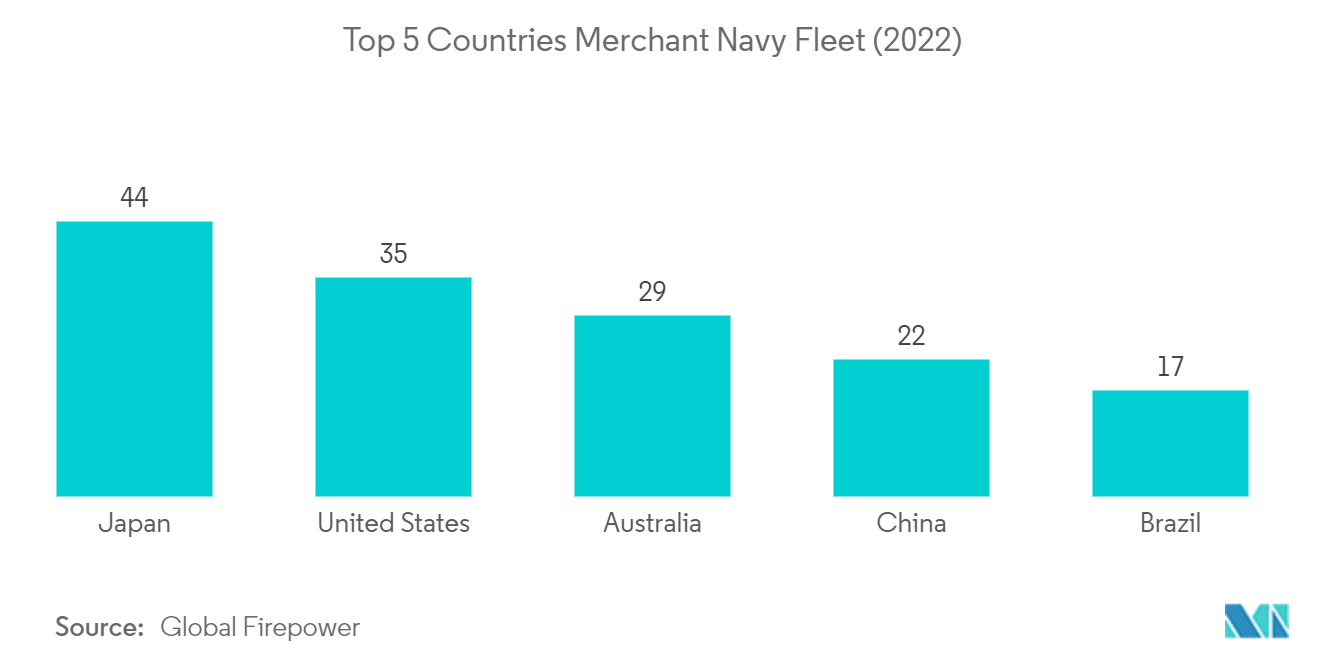

- Например, в июне 2021 года компания Garden Reach Shipbuilders and Engineers Ltd (GRSE), ведущая верфь и производитель военных кораблей в Калькутте, установила высококлассную сеть видеонаблюдения с поддержкой искусственного интеллекта (ИИ) для наблюдения на своих пяти объектах в городе по адресу стоимостью 1,56 миллиарда долларов США, чтобы предотвратить любую угрозу своим активам. Аналогичные инвестиции в морскую безопасность делают портовые власти Китая, Японии, Австралии и Вьетнама, среди других стран, что, как ожидается, будет способствовать росту рынка в течение прогнозируемого периода.

Обзор отрасли морской безопасности

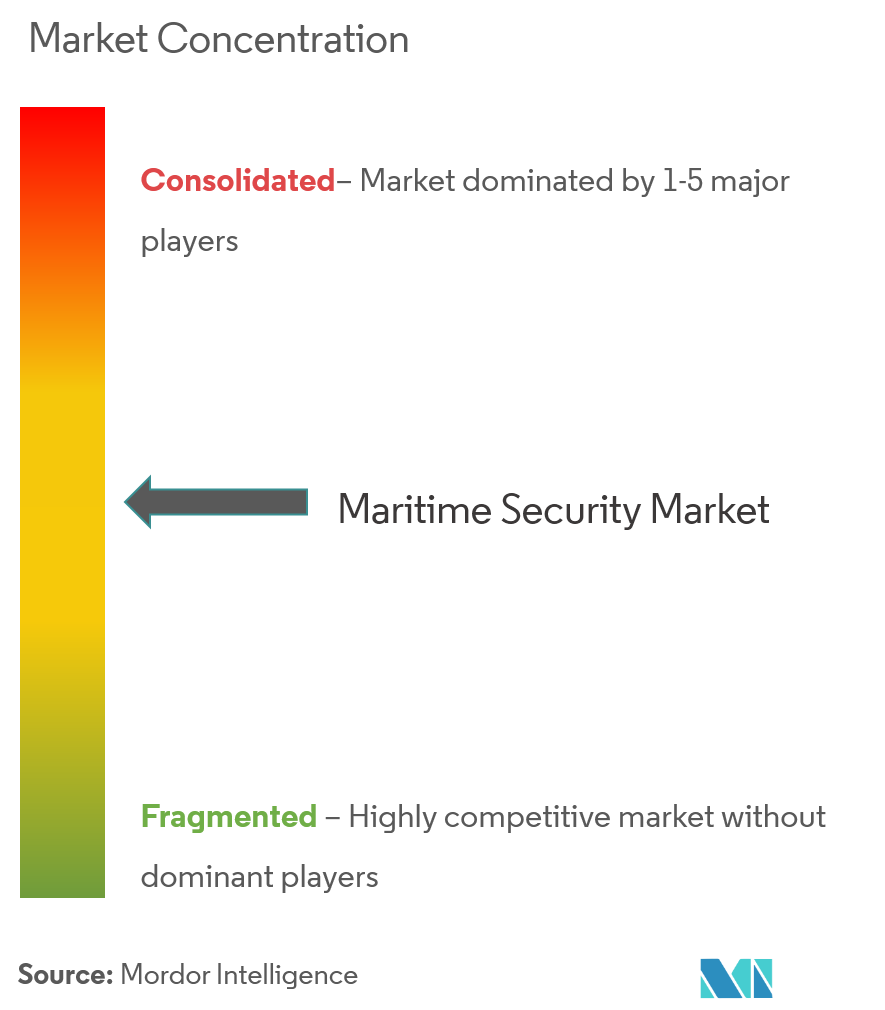

Рынок морской безопасности полуконсолидирован, и несколько ведущих игроков поддерживают рынок различными продуктами, такими как системы наблюдения и сканирования, системы командования и контроля, системы связи и другие. Некоторые из видных игроков — THALES, BAE Systems plc, Smiths Group plc, Westminster Group Plc и OSI Systems, Inc. Компании инвестируют в исследования и разработку новых и передовых систем мониторинга, которые повысят общую безопасность на морских границах.. Кроме того, в рамках своих стратегий расширения компании приобретают доли в компаниях, которые дополнят их существующие решения и расширят их присутствие на рынке.

Например, в апреле 2021 года Leonardo объявила о приобретении 30% акций GEM Elettronica, компании, занимающейся производством малых и средних 3D-радаров, электрооптических датчиков и инерциальных систем для морского, прибрежного наблюдения и наблюдения в аэропортах. Ожидается, что такие стратегии компаний помогут игрокам увеличить прибыль от продаж и расширить свой бизнес на новые географические местоположения.

Лидеры рынка морской безопасности

-

BAE Systems plc

-

OSI Systems, Inc.

-

Westminster Group plc

-

THALES

-

Smiths Group plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка морской безопасности

- Январь 2022 г. Elbit Systems Швеция согласилась поставить системы боевого управления Королевским ВМС Швеции. Это позволит осуществлять подводное обнаружение и отслеживание на поверхности на основе данных в реальном времени, потокового видео в реальном времени и данных изображений, тем самым расширяя оперативный диапазон, повышая гибкость и позволяя эффективно принимать решения во время миссий MCM.

- Сентябрь 2021 г. Администрация береговой охраны (CGA) Тайваня объявила о новом проекте по замене 23 устаревших береговых радиолокационных станций на востоке и юге Тайваня, а также на отдаленных островах. Ожидается, что капитальный ремонт радиолокационных систем расширит возможности наблюдения прибрежных радаров Тайваня. Ожидается, что реализация проекта начнется в 2022 году и продлится до 2024 года.

- Апрель 2021 г. Лейдос получила генеральный контракт от Таможенно-пограничной службы США (CBP) на поставку систем мультиэнергетических порталов (MEP). Системы будут установлены в наземных и морских портах для неинтрузивного досмотра (NII) коммерческого транспорта.

Сегментация отрасли морской безопасности

Морская безопасность связана с защитой судов, портов и другой инфраструктуры, связанной с судоходным бизнесом, от преднамеренного ущерба в результате терроризма, саботажа или подрывной деятельности.

Рынок сегментирован по системам на системы досмотра и сканирования, связи, наблюдения и слежения и другие системы. Другие системы включают системы командования и контроля, системы контроля доступа к воротам или портам, а также системы кибербезопасности. По типу рынок будет сегментирован на безопасность портов и критической инфраструктуры, безопасность судов и безопасность прибрежных зон. В отчете также рассматриваются размеры рынка и прогнозы развития рынка в различных регионах, а именно в Северной Америке, Европе, Азиатско-Тихоокеанском регионе и остальном мире.

Размер рынка и прогнозы представлены в стоимостном выражении (доллары США).

| Система | Скрининг и сканирование |

| Связь | |

| Наблюдение и отслеживание | |

| Другие системы | |

| Тип | Безопасность портов и критической инфраструктуры |

| Безопасность судна | |

| Береговая безопасность | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Остальной мир |

Часто задаваемые вопросы по исследованию рынка морской безопасности

Насколько велик рынок морской безопасности?

Ожидается, что объем рынка морской безопасности достигнет 27,67 млрд долларов США в 2024 году и вырастет в среднем на 7,32%, достигнув 39,39 млрд долларов США к 2029 году.

Каков текущий размер рынка морской безопасности?

Ожидается, что в 2024 году объем рынка морской безопасности достигнет 27,67 млрд долларов США.

Кто являются ключевыми игроками на рынке морской безопасности?

BAE Systems plc, OSI Systems, Inc., Westminster Group plc, THALES, Smiths Group plc – основные компании, работающие на рынке морской безопасности.

Какой регион на рынке морской безопасности является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке морской безопасности?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка морской безопасности.

Какие годы охватывает этот рынок морской безопасности и каков был размер рынка в 2023 году?

В 2023 году объем рынка морской безопасности оценивался в 25,78 миллиарда долларов США. В отчете рассматривается исторический размер рынка морской безопасности за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка морской безопасности за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Defense Reports

Popular Aerospace & Defense Reports

Отчет отрасли морской безопасности

Статистические данные о доле, размере и темпах роста доходов на рынке морской безопасности в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ морской безопасности включает прогноз рынка на период с 2024 по 2029 год и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.