Размер рынка марганца

| Период исследования | 2019 - 2029 |

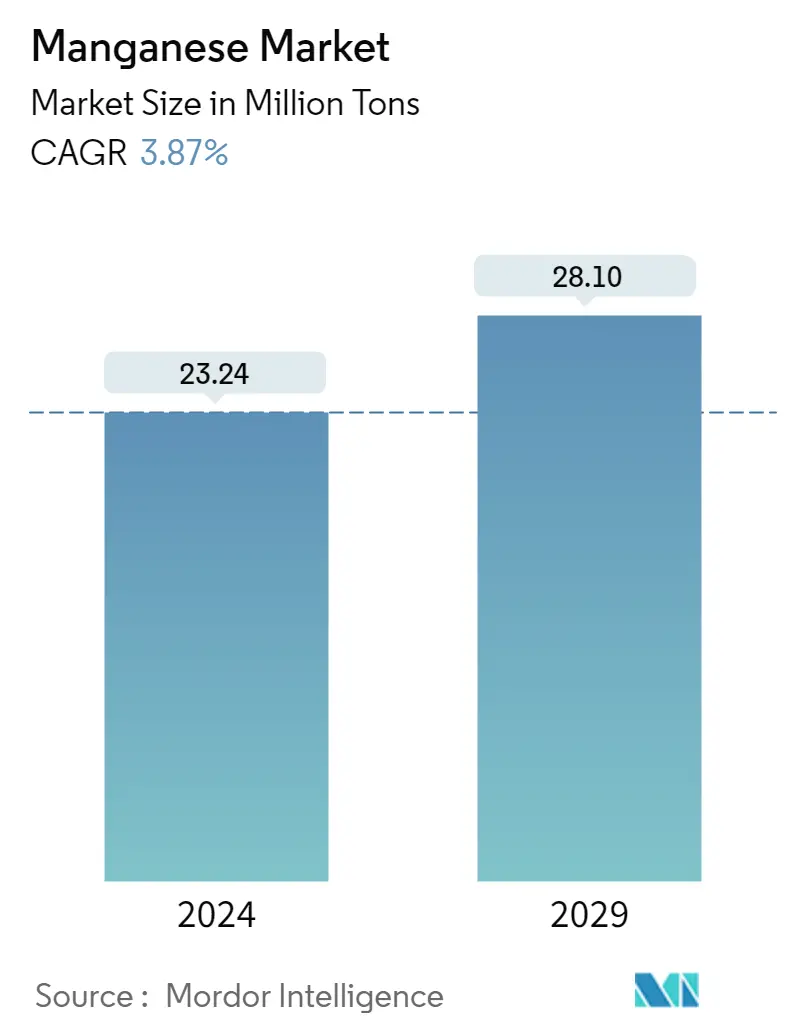

| Объем Рынка (2024) | 23.24 миллиона тонн |

| Объем Рынка (2029) | 28.10 млн тонн |

| CAGR(2024 - 2029) | 3.87 % |

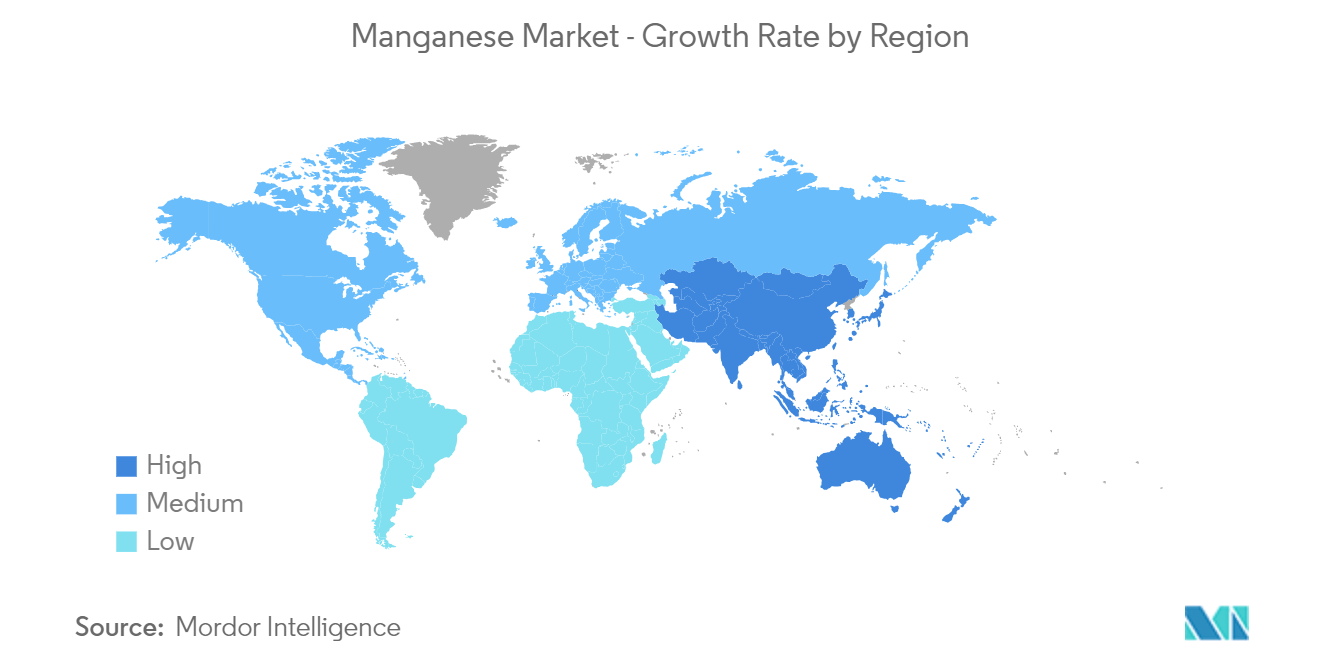

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

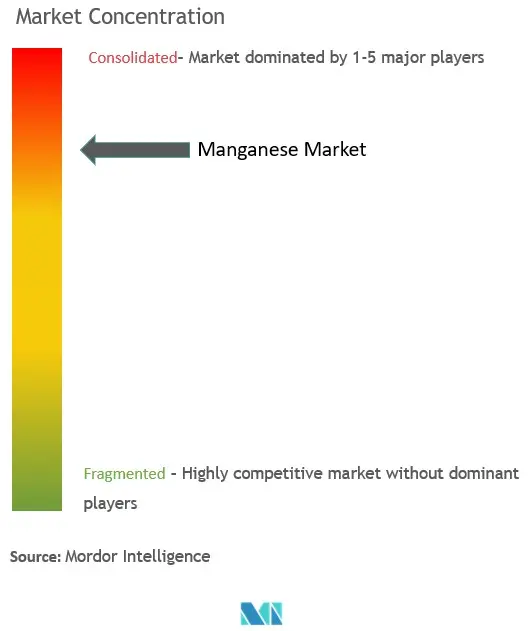

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка марганца

Размер рынка марганца оценивается в 23,24 миллиона тонн в 2024 году и, как ожидается, достигнет 28,10 миллиона тонн к 2029 году, среднегодовой рост составит 3,87% в течение прогнозируемого периода (2024-2029).

Во время сценария пандемии в 2020 году строительные работы были временно остановлены во время введенного правительством карантина, чтобы сдержать распространение новых случаев COVID-19, что снизило спрос на сталь со стороны строительной отрасли. Однако, учитывая постпандемический сценарий, строительная отрасль набирает темпы, что, вероятно, приведет к увеличению спроса на рынке в ближайшие годы.

- Ожидается, что в краткосрочной перспективе растущий спрос на марганец при производстве литий-ионных аккумуляторов вследствие растущего спроса на электромобили будет способствовать росту рынка.

- И наоборот, ожидается, что неблагоприятные условия, возникающие в результате ограничительной политики правительства и растущих экологических проблем, будут препятствовать росту рынка.

- Тем не менее, использование марганца в батареях, вероятно, создаст выгодные возможности для роста мирового рынка.

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, а также, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка марганца

Растущий спрос со стороны строительного сектора

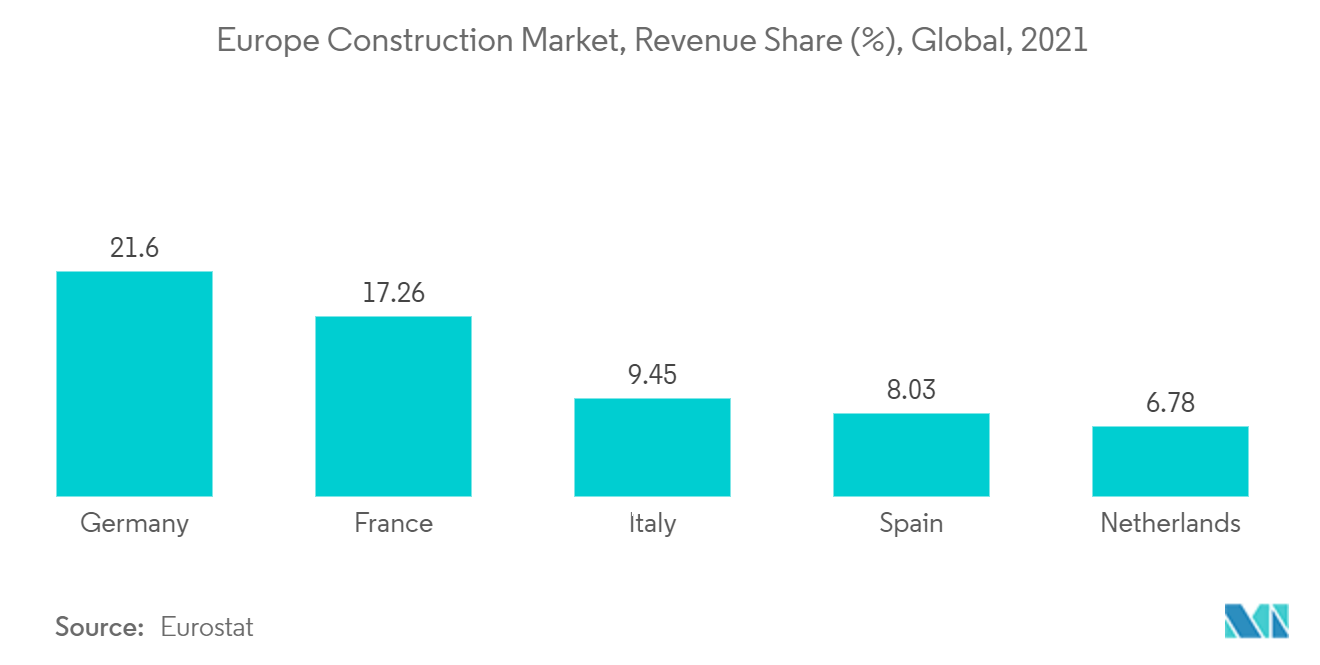

- Марганец используется в стали, так как повышает прокаливаемость и прочность на разрыв. Более 40% стали в мире используется в строительном секторе для строительства (конструкционные профили, арматура, листовой прокат, неконструкционная сталь и др.), инфраструктуры и транспорта.

- Марганец также действует как мягкий окислитель. Стали также используются в морских нефтяных вышках, мостах, гражданском строительстве и строительных машинах, сосудах под давлением, электростанциях и гидроэлектростанциях.

- По оценкам, к 2030 году объем мировой строительной отрасли составит около 12,9 триллионов долларов США, в основном за счет таких стран, как Индия, Китай и США.

- Строительная отрасль Китая выглядит шаткой, поскольку страна переживает кризис Evergrande (только обязательства компании по состоянию на июнь 2021 года составляют 300 млрд долларов США), а полноценный китайский финансовый кризис и последствия рецессии исключать нельзя.

- В Соединенных Штатах президент Байден представил на 2021 год план стоимостью 2 триллиона долларов США по капитальному ремонту и модернизации национальной инфраструктуры и превращению ее в более зеленую отрасль.

- Ожидается, что к 2025 году объемы производства строительного рынка Индии будут расти в среднем на 7,1% каждый год. Кроме того, ожидается, что к 2030 году объем рынка недвижимости в Индии достигнет 1 триллиона долларов США и составит 13% ВВП.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион доминировал на мировом рынке благодаря растущему спросу со стороны таких стран, как Китай, Индия и Япония.

- В условиях быстрой урбанизации, особенно в развивающихся странах, в последние годы растут инвестиции в новые строительные проекты. Азиатско-Тихоокеанский регион доминировал в инвестициях в строительный сектор во всем мире благодаря росту инвестиций в Китае, Индии, Японии и странах АСЕАН.

- Активизация строительства инфраструктуры и выход крупных игроков из Европейского Союза на прибыльный рынок Китая еще больше способствовали расширению отрасли.

- Строительная отрасль Индии обеспечивает около 9% ВВП страны. 100% прямые иностранные инвестиции в строительную отрасль Индии по автоматическому маршруту разрешены в завершенные проекты по эксплуатации и управлению поселками, торговыми центрами/торговыми комплексами и коммерческими зданиями. Ожидается, что это будет способствовать развитию отрасли в прогнозируемый период.

- По данным Национального бюро статистики Китая, промышленное производство Китая в 2021 году выросло примерно на 9,6% по сравнению с предыдущим годом. Кроме того, промышленное производство выросло на 5,0% в годовом сопоставлении в октябре 2022 года после роста на 6,3% в годовом сопоставлении в предыдущем месяце, тем самым стимулируя спрос на исследуемом рынке.

Обзор марганцевой промышленности

Рынок марганца носит частично консолидированный характер. Некоторые из основных игроков на рынке (не в определенном порядке) включают Anglo American PLC, Assore Limited (Assmang Proprietary Limited), Ningxia Tianyuan Manganese Industry Group Co. Ltd, Mesa Minerals Limited и Sibelco и другие.

Лидеры рынка марганца

-

Mesa Minerals Limited

-

Assore Limited (Assmang Proprietary Limited)

-

Sibelco

-

Anglo American PLC

-

Ningxia Tianyuan Manganese Industry Group Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка марганца

- В августе 2020 года South32 Ltd. объявила, что продаст всю свою долю в заводе по производству марганцевых сплавов Tasmanian Electro Metallurgical Company (TEMCO) британскому конгломерату GFG Alliance, тем самым укрепив бизнес GFG Alliance.

Отчет о рынке марганца – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущий спрос на электромобили

4.1.2 Другие драйверы

4.2 Ограничения

4.2.1 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Привлекательность отрасли: анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Интенсивность конкурентного соперничества

4.5 Ценовые тенденции

4.6 Анализ производства

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 По применению

5.1.1 Сплавы

5.1.2 Электролитический диоксид марганца

5.1.3 Электролитические марганцевые металлы

5.1.4 Другие приложения

5.2 По сектору конечного использования

5.2.1 Промышленный

5.2.2 Строительство

5.2.3 Накопление энергии и электричество

5.2.4 Другие секторы конечного использования

5.3 По географии

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Великобритания

5.3.3.3 Италия

5.3.3.4 Франция

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Anglo American PLC

6.4.2 Assore Limited (Assmang Proprietary Limited)

6.4.3 BHP

6.4.4 Carus Group Inc.

6.4.5 Eramet

6.4.6 Jupiter Mines Limited

6.4.7 Mesa Minerals Limited

6.4.8 MOIL LIMITED

6.4.9 Ningxia Tianyuan Manganese Industry Group Co. Ltd

6.4.10 NIPPON DENKO CO. LTD

6.4.11 Sibelco

6.4.12 Tata Steel

6.4.13 Vale

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Будущее использование марганца в электрических батареях

Сегментация марганцевой промышленности

Рынок марганца сегментирован по применению, сектору конечного использования и географическому положению. По приложениям рынок сегментирован на сплавы, электролитический диоксид марганца, электролитический металлический марганец и другие области применения. По секторам конечного использования рынок сегментирован на промышленный, строительный, энергоаккумулирующий и электроэнергетический секторы, а также другие секторы конечного использования. В отчете также рассматриваются размер рынка и прогнозы развития рынка марганца в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| По применению | ||

| ||

| ||

| ||

|

| По сектору конечного использования | ||

| ||

| ||

| ||

|

| По географии | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка марганца

Насколько велик рынок марганца?

Ожидается, что объем рынка марганца достигнет 23,24 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,87% и достигнет 28,10 миллиона тонн к 2029 году.

Каков текущий размер рынка марганца?

Ожидается, что в 2024 году объем рынка марганца достигнет 23,24 миллиона тонн.

Кто являются ключевыми игроками на рынке Марганец?

Mesa Minerals Limited, Assore Limited (Assmang Proprietary Limited), Sibelco, Anglo American PLC, Ningxia Tianyuan Manganese Industry Group Co. Ltd — основные компании, работающие на рынке марганца.

Какой регион на рынке марганца является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю рынка марганца?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка марганца.

Какие годы охватывает рынок марганца и каков был размер рынка в 2023 году?

В 2023 году объем рынка марганца оценивается в 22,37 миллиона тонн. Отчет охватывает исторический размер рынка марганца за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка марганца на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о марганцевой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке марганца в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ марганца включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.