Размер рынка спутников LEO

|

|

Период исследования | 2017 - 2029 |

|

|

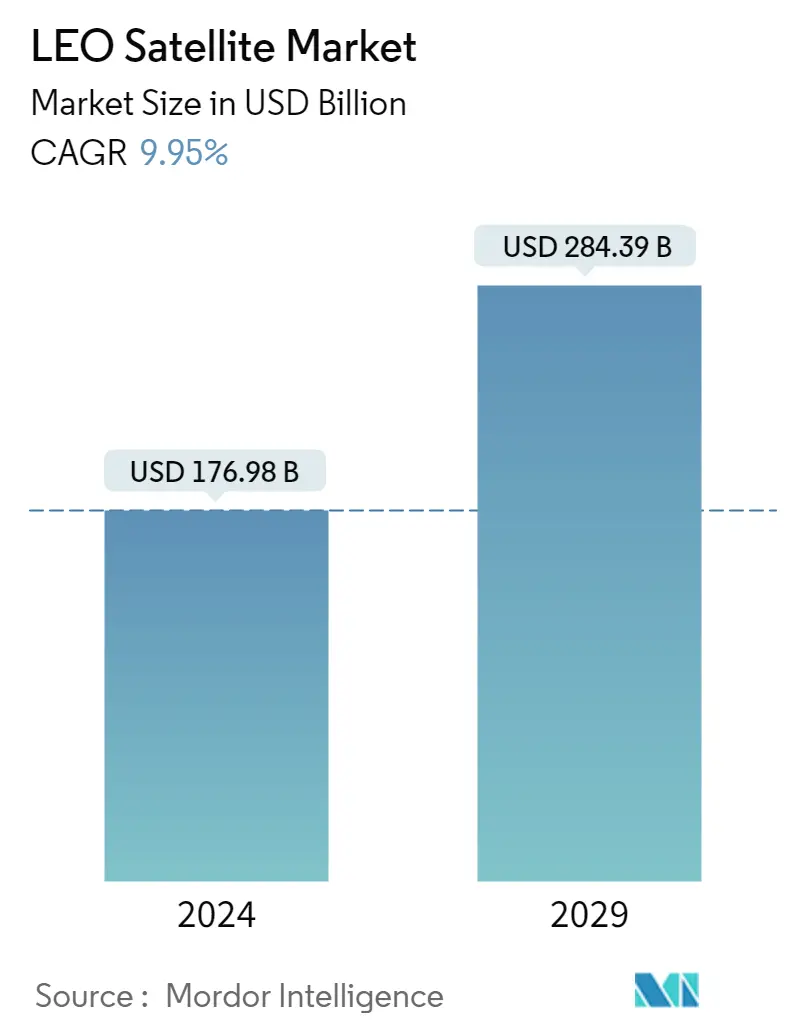

Размер рынка (2024) | USD 176.98 млрд долларов США |

|

|

Размер рынка (2029) | USD 284.39 млрд долларов США |

|

|

Концентрация рынка | Высокий |

|

|

Самая большая доля Propulsion Tech | Жидкое топливо |

|

|

CAGR(2024 - 2029) | 9.95 % |

|

|

Самая большая доля по регионам | Северная Америка |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка спутников LEO

Размер рынка спутников LEO оценивается в 176,98 млрд долларов США в 2024 году и, как ожидается, достигнет 284,39 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 9,95% в течение прогнозируемого периода (2024-2029 гг.).

Жидкотопливная двигательная установка занимает большую часть рынка.

- Спутники на низкой околоземной орбите (НОО) стали неотъемлемой частью различных отраслей промышленности, включая телекоммуникации, наблюдение Земли, навигацию и дистанционное зондирование. Двигательная установка играет решающую роль в определении производительности, эффективности и эксплуатационных возможностей этих спутников.

- Жидкостные двигательные установки широко используются на рынке спутников LEO, предлагая высокую тягу и особые импульсные возможности. В этих системах обычно используется жидкое топливо, такое как гидразин, в сочетании с окислителями, такими как четырехокись азота. Жидкостная двигательная установка обеспечивает точные орбитальные маневры, выход на геостационарную переходную орбиту (GTO) и гибкость миссии. Миссии спутников на околоземной орбите, требующие сложной корректировки орбиты, доставки полезной нагрузки на определенные орбиты и вывода спутников из эксплуатации, основаны на жидкостных двигательных системах.

- Электрическая двигательная установка приобрела значительную популярность на рынке спутников LEO благодаря своей топливной эффективности и увеличенному сроку службы миссий. Электрические двигательные системы, включая ионы и двигатели на эффекте Холла, используют электрические поля для ускорения ионов и создания тяги. Электрическая двигательная установка позволяет развертывать крупномасштабные группировки спутников на околоземной орбите, что продемонстрировали такие компании, как Starlink и OneWeb компании SpaceX. Эти системы особенно подходят для применений, требующих точных маневров по поддержанию местоположения и корректировки орбиты в течение длительных периодов времени.

- Газовые двигательные установки, в том числе двигатели на холодном и теплом газе, широко используются на рынке спутников LEO. Эти системы используют сжатые газы, такие как азот или ксенон, для создания тяги. Миссии спутников на околоземной орбите, которые требуют быстрых изменений орбиты или частого изменения положения, часто полагаются на газовые двигательные установки из-за их более высокой тяги.

This section covers the major market trends shaping the Low Earth Orbit (LEO) Satellites Market according to our research experts:

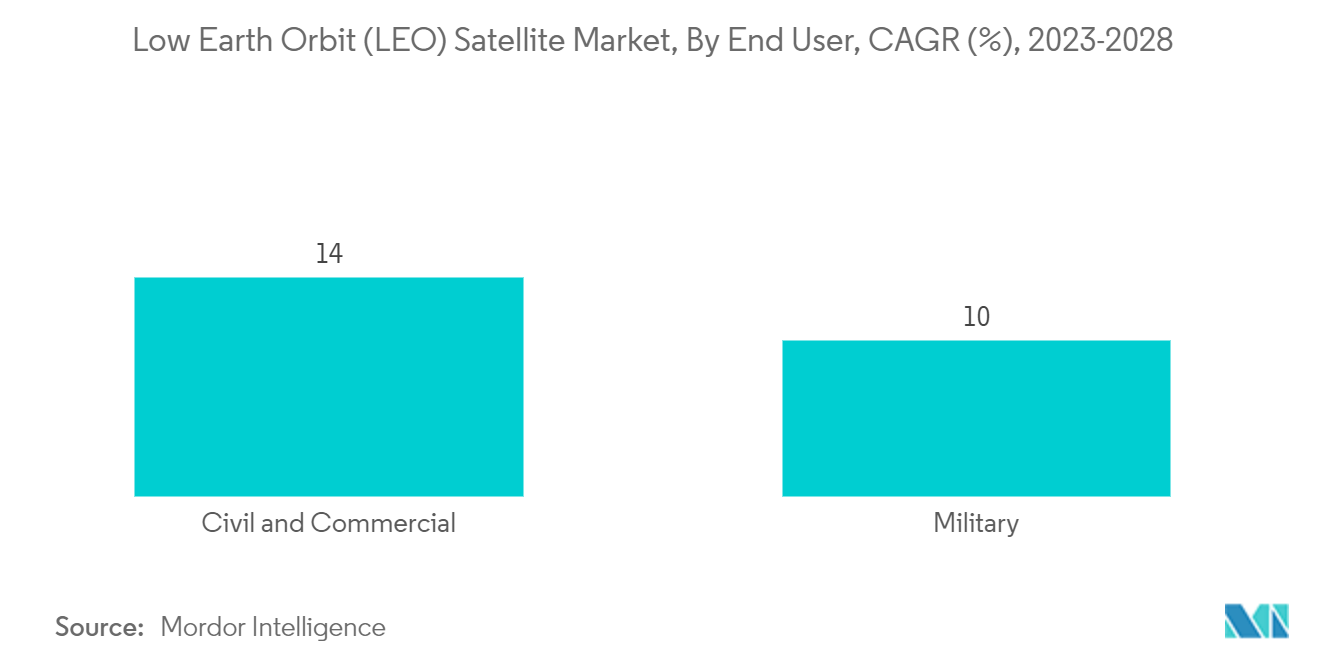

Ожидается, что в течение прогнозируемого периода в гражданском и коммерческом сегментах будет наблюдаться значительный рост.

Ожидается, что в течение прогнозируемого периода в гражданском и коммерческом сегменте будет наблюдаться значительный рост. За последнее десятилетие геопространственные технологии стимулировали коммерческий сектор, развертывая небольшие спутники для съемки Земли для использования в сельском хозяйстве, образовании, разведывательной навигации, картографировании и других областях. Микроспутники и наноспутники помогают коммерческим организациям собирать данные в режиме реального времени со всего земного шара и распространять их среди своих потребителей по обширной географической территории по относительно низкой цене. Кроме того, голос, данные, фильмы, Интернет, связь и конференц-связь являются одними из известных коммерческих приложений для микро- и наноспутников.

Поскольку спутники на низкой околоземной орбите находятся ближе к Земле, в результате чего путешествие к спутнику и обратно всегда короче, что делает его более доступным, чем обычные спутники. По сравнению со спутниками, находящимися дальше, задержка для низкоорбитальных космических аппаратов значительно ниже. Экономия средств, как правило, также возможна за счет уменьшения ограничений по размеру и весу этих приложений.

Многие игроки в нынешнем сценарии тщательно изучили эту возможность на рынке и разработали продукты, соответствующие возникающим требованиям к капитализации. Многие стартапы нового поколения также пришли в эту область и предлагают услуги, чтобы охватить широкий спектр клиентских баз. Например, в ноябре 2022 года индийская стартап-компания Pixxel, занимающаяся космическими технологиями, объявила о своих планах запустить шесть коммерческих спутников партиями по 6 к концу 2023 года или к началу 2024 года. Спутник на низкой околоземной орбите будет находиться примерно в 500 километрах над поверхностью планеты. Он был разработан и введен в эксплуатацию для проведения наблюдательных и наблюдательных задач в сферах сельского хозяйства, горнодобывающей промышленности, нефтегазового и климатического мониторинга.

Таким образом, такие достижения проложат путь для спутников на низкой околоземной орбите в коммерческом космосе в течение прогнозируемого периода.

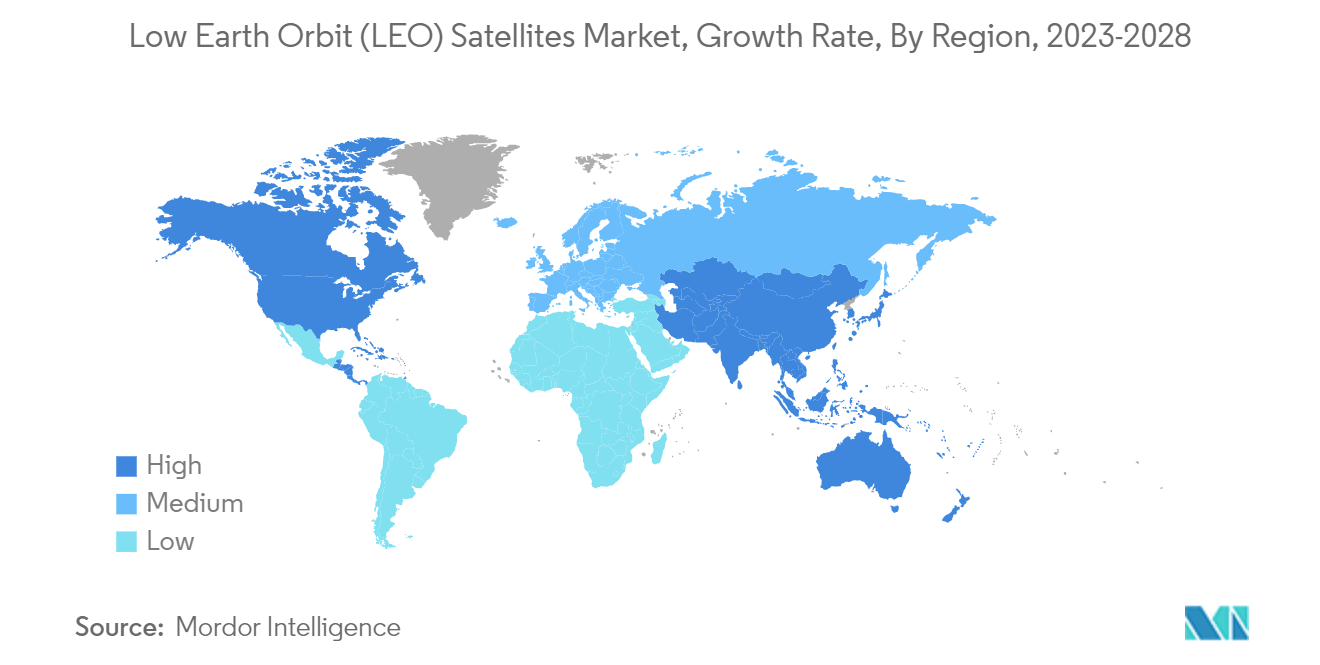

Ожидается, что в течение прогнозируемого периода в североамериканском регионе будет наблюдаться значительный рост

Ожидается, что в течение прогнозируемого периода в североамериканском регионе будет наблюдаться значительный рост. Североамериканский регион является лидером мирового рынка освоения космоса и вносит основной вклад в рост рынка спутников на низкой околоземной орбите (НОО) по всему миру. Две основные страны, работающие в сфере освоения космоса в стране. Соединенные Штаты, благодаря присутствию и работе Национального управления по аэронавтике и исследованию космического пространства (НАСА) наряду с другими частными космическими компаниями, такими как SpaceX и Blue Origins, вносят значительный вклад в рынок низкоорбитальных спутников в регионе.

В связи с растущим спросом на низкую околоземную орбиту со стороны различных секторов, таких как наблюдение Земли, навигация, метеорология и военная связь, в регионе с годами увеличилось количество запусков низкоорбитальных спутников. Например, в январе 2023 года американская компания SpaceX осуществила свой 200-й запуск с помощью ракеты Falcon 9 с полезной нагрузкой из 114 спутников. Планируется, что спутники будут отправлены на низкую околоземную орбиту и будут функционировать для различных утилит и целей на Земле.

Кроме того, возросшая потребность в наблюдении Земли и мониторинге окружающей среды привела к увеличению инвестиций в запуск спутников на низкой околоземной орбите (НОО). В результате за последние годы на этой орбите было зарегистрировано большее число новых спутников, которые, как ожидается, будут перенесены в прогнозируемый период. Аналогичным образом, Канада стала свидетелем значительных изменений в области вывода на орбиту спутников на низкой околоземной орбите для различных целей. Например, в январе 2023 года Национальное управление по аэронавтике и исследованию космического пространства (NASA) запустило спутник на низкой околоземной орбите LORIS, разработанный и изготовленный в Новой Шотландии, Канада. Спутник, построенный студентами, будет использоваться для разведки, наблюдения и рекогносцировки (ISR) в Канаде. Таким образом, такие достижения приведут к росту рынка спутников на низкой околоземной орбите (LEO) в Северной Америке в течение прогнозируемого периода.

Обзор спутниковой отрасли LEO

Рынок спутников LEO достаточно консолидирован пять крупнейших компаний занимают 95,84%. Основными игроками на этом рынке являются Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, РОСКОСМОС и Space Exploration Technologies Corp. (в алфавитном порядке).

Лидеры рынка спутников LEO

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

ROSCOSMOS

Space Exploration Technologies Corp.

Other important companies include Astrocast, German Orbital Systems, GomSpaceApS, Nano Avionics, Planet Labs Inc., SpaceQuest Ltd, Surrey Satellite Technology Ltd..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости спутникового рынка LEO

- Январь 2022 г . Planet Labs запускает 44 спутника SuperDove на ракете Falcon 9 компании SpaceX.

- Ноябрь 2021 г . Planet Labs объявила о соглашении о приобретении VanderSat, голландской компании, которая предоставляет данные о состоянии поверхности Земли, таких как влажность почвы и температура поверхности земли, путем объединения данных общедоступных спутников с запатентованными алгоритмами, примерно за 28 миллионов долларов.

- Январь 2021 г . В январе 2021 г. были запущены 5 спутников Astrocast для сбора и передачи данных с метеорологических буев, датчиков устья скважин, мониторов загрязнения и других удаленных станций.

Отчет о рынке спутников LEO – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Спутниковая масса

2.2. Расходы на космические программы

2.3. Нормативно-правовая база

2.3.1. Глобальный

2.3.2. Австралия

2.3.3. Бразилия

2.3.4. Канада

2.3.5. Китай

2.3.6. Франция

2.3.7. Германия

2.3.8. Индия

2.3.9. Иран

2.3.10. Япония

2.3.11. Новая Зеландия

2.3.12. Россия

2.3.13. Сингапур

2.3.14. Южная Корея

2.3.15. Объединенные Арабские Эмираты

2.3.16. Великобритания

2.3.17. Соединенные Штаты

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

3.1. Приложение

3.1.1. Коммуникация

3.1.2. Наблюдение Земли

3.1.3. Навигация

3.1.4. Космическое наблюдение

3.1.5. Другие

3.2. Спутниковая масса

3.2.1. 10-100 кг

3.2.2. 100-500кг

3.2.3. 500-1000кг

3.2.4. Ниже 10 кг

3.2.5. выше 1000 кг

3.3. Конечный пользователь

3.3.1. Коммерческий

3.3.2. Военные и правительственные

3.3.3. Другой

3.4. Технология движения

3.4.1. Электрический

3.4.2. Газовый

3.4.3. Жидкое топливо

3,5. Область

3.5.1. Азиатско-Тихоокеанский регион

3.5.2. Европа

3.5.3. Северная Америка

3.5.4. Остальной мир

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

4.4.1. Airbus SE

4.4.2. Astrocast

4.4.3. China Aerospace Science and Technology Corporation (CASC)

4.4.4. German Orbital Systems

4.4.5. ГомСпейсАпс

4.4.6. Lockheed Martin Corporation

4.4.7. Nano Avionics

4.4.8. Planet Labs Inc.

4.4.9. ROSCOSMOS

4.4.10. Space Exploration Technologies Corp.

4.4.11. SpaceQuest Ltd

4.4.12. Surrey Satellite Technology Ltd.

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МАССА СПУТНИКОВ (БОЛЕЕ 10 КГ) В МИРЕ, КОЛИЧЕСТВО ЗАПУСКОВАННЫХ СПУТНИКОВ, В МИРЕ, 2017–2022 гг.

- Рисунок 2:

- РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ В МИРЕ, ДОЛЛ. США, В МИРЕ, 2017–2022 гг.

- Рисунок 3:

- МИРОВОЙ РЫНОК СПУТНИКОВ LEO, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 5:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 6:

- ОБЪЕМ РЫНКА СВЯЗИ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 7:

- СТОИМОСТЬ РЫНКА НАБЛЮДЕНИЙ ЗЕМЛИ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 8:

- ОБЪЕМ НАВИГАЦИОННОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 9:

- СТОИМОСТЬ РЫНКА КОСМИЧЕСКИХ НАБЛЮДЕНИЙ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 11:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO ПО МАССЕ СПУТНИКОВ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 12:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО МАССЕ СПУТНИКОВ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 13:

- СТОИМОСТЬ РЫНКА 10–100 КГ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА 100–500 КГ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ РЫНКА 500–1000 КГ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 16:

- СТОИМОСТЬ РЫНКА МЕНЬШЕ 10 КГ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 17:

- СТОИМОСТЬ РЫНКА СВЫШЕ 1000 КГ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 18:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 19:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 20:

- ОБЪЕМ КОММЕРЧЕСКОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ ВОЕННОГО И ГОСУДАРСТВЕННОГО РЫНКОВ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 22:

- СТОИМОСТЬ ДРУГИХ РЫНКОВ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 23:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO ПО ДВИЖИТЕЛЬНЫМ ТЕХНОЛОГИЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ДВИЖИТЕЛЬНЫМ ТЕХНОЛОГИЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 25:

- ОБЪЕМ РЫНКА ЭЛЕКТРОЭНЕРГИИ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 26:

- ОБЪЕМ РЫНКА ГАЗОВОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМ РЫНКА ЖИДКОГО ТОПЛИВА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 28:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO ПО РЕГИОНАМ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 29:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО РЕГИОНАМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 30:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 31:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, %, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 32:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO, ДОЛЛАРЫ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, %, ЕВРОПА, 2017–2029 гг.

- Рисунок 34:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 35:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- СТОИМОСТЬ РЫНКА СПУТНИКОВ LEO, ДОЛЛ. США, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВ LEO ПО ПРИМЕНЕНИЯМ, %, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 38:

- КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ДЕЙСТВИЙ НАИБОЛЕЕ АКТИВНЫХ КОМПАНИЙ НА МИРОВОМ РЫНКЕ СПУТНИКОВ LEO, ВСЕ, 2017–2029 гг.

- Рисунок 39:

- ОБЩЕЕ КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ПЕРЕХОДОВ КОМПАНИЙ НА МИРОВОМ РЫНКЕ СПУТНИКОВ LEO, ВСЕ, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ МИРОВОГО РЫНКА СПУТНИКОВ LEO, %, ВСЕ, 2022 Г.

Сегментация спутниковой индустрии LEO

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. 10–100 кг, 100–500 кг, 500–1 000 кг, ниже 10 кг, выше 1 000 кг покрываются сегментами Satellite Mass. Коммерческие, военные и государственные учреждения рассматриваются как сегменты конечным пользователем. Электрические, газовые и жидкотопливные двигатели рассматриваются как сегменты Propulsion Tech. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Спутники на низкой околоземной орбите (НОО) стали неотъемлемой частью различных отраслей промышленности, включая телекоммуникации, наблюдение Земли, навигацию и дистанционное зондирование. Двигательная установка играет решающую роль в определении производительности, эффективности и эксплуатационных возможностей этих спутников.

- Жидкостные двигательные установки широко используются на рынке спутников LEO, предлагая высокую тягу и особые импульсные возможности. В этих системах обычно используется жидкое топливо, такое как гидразин, в сочетании с окислителями, такими как четырехокись азота. Жидкостная двигательная установка обеспечивает точные орбитальные маневры, выход на геостационарную переходную орбиту (GTO) и гибкость миссии. Миссии спутников на околоземной орбите, требующие сложной корректировки орбиты, доставки полезной нагрузки на определенные орбиты и вывода спутников из эксплуатации, основаны на жидкостных двигательных системах.

- Электрическая двигательная установка приобрела значительную популярность на рынке спутников LEO благодаря своей топливной эффективности и увеличенному сроку службы миссий. Электрические двигательные системы, включая ионы и двигатели на эффекте Холла, используют электрические поля для ускорения ионов и создания тяги. Электрическая двигательная установка позволяет развертывать крупномасштабные группировки спутников на околоземной орбите, что продемонстрировали такие компании, как Starlink и OneWeb компании SpaceX. Эти системы особенно подходят для применений, требующих точных маневров по поддержанию местоположения и корректировки орбиты в течение длительных периодов времени.

- Газовые двигательные установки, в том числе двигатели на холодном и теплом газе, широко используются на рынке спутников LEO. Эти системы используют сжатые газы, такие как азот или ксенон, для создания тяги. Миссии спутников на околоземной орбите, которые требуют быстрых изменений орбиты или частого изменения положения, часто полагаются на газовые двигательные установки из-за их более высокой тяги.

| Приложение | |

| Коммуникация | |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие |

| Спутниковая масса | |

| 10-100 кг | |

| 100-500кг | |

| 500-1000кг | |

| Ниже 10 кг | |

| выше 1000 кг |

| Конечный пользователь | |

| Коммерческий | |

| Военные и правительственные | |

| Другой |

| Технология движения | |

| Электрический | |

| Газовый | |

| Жидкое топливо |

| Область | |

| Азиатско-Тихоокеанский регион | |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Ранона MTOW - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя во время взлета, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Технология движения - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка за исторические и прогнозные годы были представлены в терминах выручки и объема. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.