Размер и доля рынка красок и покрытий Латинской Америки

Анализ рынка красок и покрытий Латинской Америки от Mordor Intelligence

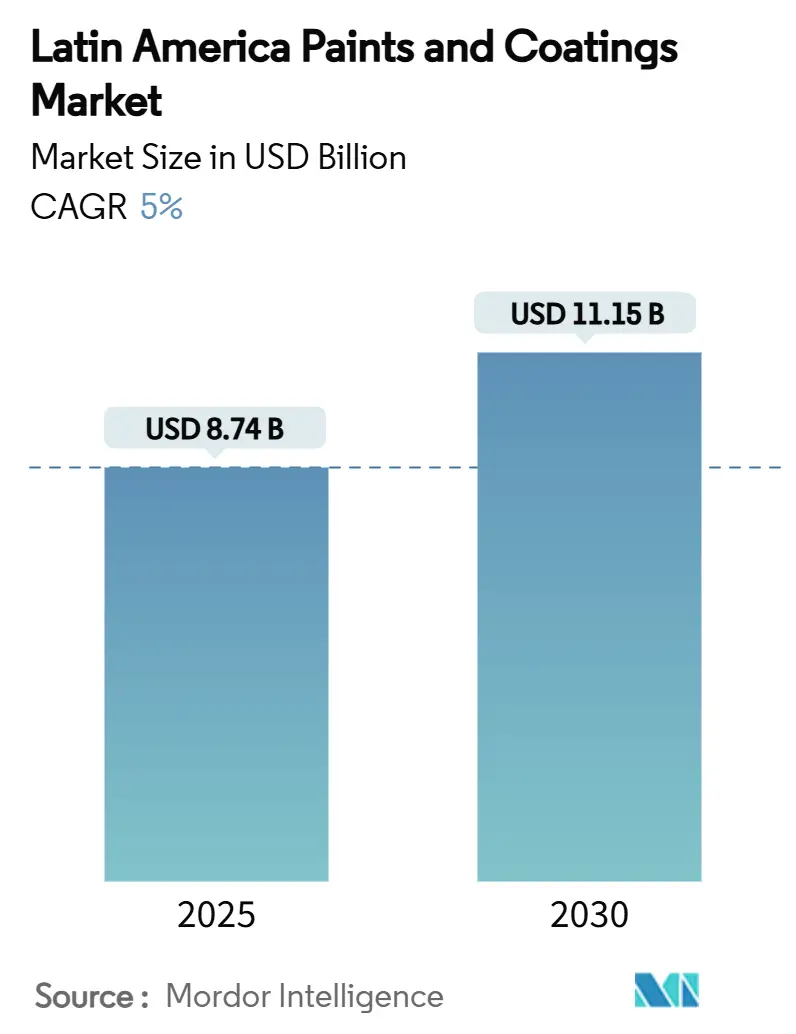

Размер рынка красок и покрытий Латинской Америки оценивается в 8,74 млрд долларов США в 2025 году и ожидается достичь 11,15 млрд долларов США к 2030 году при среднегодовом темпе роста 5% в течение прогнозного периода (2025-2030). Расширение совпадает с возрождающейся строительной активностью, ускоряющимся автомобильным производством и многострановым обновлением инфраструктуры. Бразилия определяет спрос благодаря своей диверсифицированной промышленной базе, в то время как Мексика набирает обороты благодаря инвестициям в ближнее размещение производства и развитию экспортно-ориентированных производственных коридоров. Модернизация портфеля в сторону технологий с низким содержанием ЛОС и УФ-отверждения помогает поставщикам защищать маржу перед лицом колебаний цен на нефтехимическое сырье. Конкурентная напряженность возрастает, поскольку транснациональные корпорации углубляют местные производственные и дистрибьюторские сети, тогда как региональные специалисты используют ценовую гибкость и тесные связи с клиентами для удержания доли рынка.

Ключевые выводы отчета

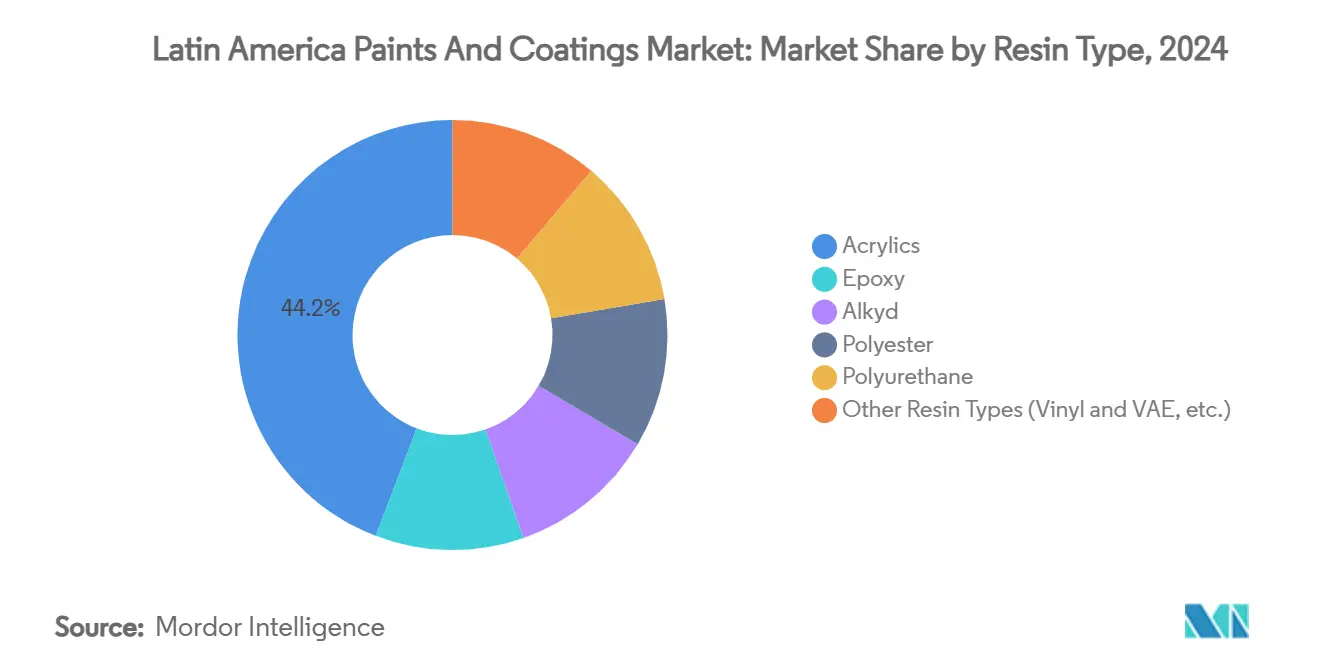

- По типу смолы акриловые лидировали с 44,18% долей доходов в 2024 году; прогнозируется, что полиуретаны будут развиваться со среднегодовым темпом роста 5,98% до 2030 года.

- По технологии составы на основе растворителей контролировали 57,05% доли рынка красок и покрытий Латинской Америки в 2024 году, в то время как ожидается, что УФ-отверждаемые решения покажут самый быстрый среднегодовой темп роста 6,02% до 2030 года.

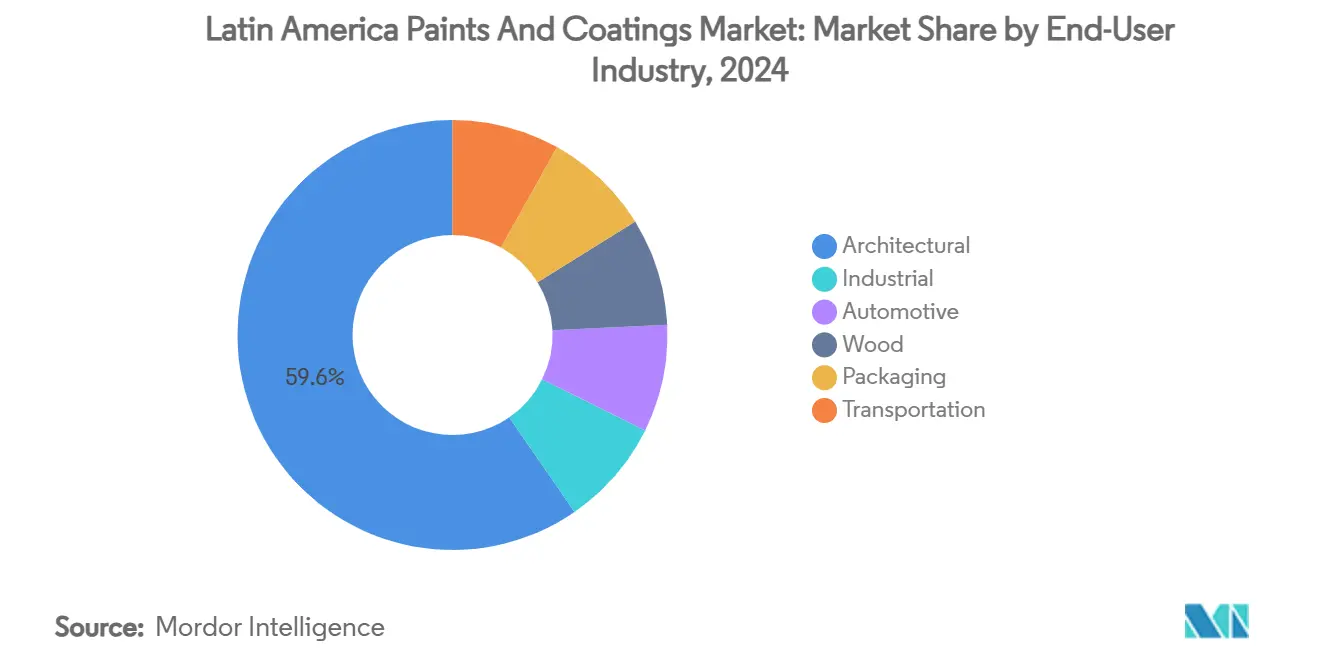

- По отрасли конечного потребителя архитектурные покрытия составляли 59,61% размера рынка красок и покрытий Латинской Америки в 2024 году, тогда как прогнозируется, что автомобильные применения зафиксируют среднегодовой темп роста 5,77% в течение 2025-2030 годов.

- По географии Бразилия захватила 46,19% доходов рынка в 2024 году; ожидается, что Мексика будет расширяться со среднегодовым темпом роста 5,81% и внесет наивысший дополнительный спрос к 2030 году.

Тенденции и аналитика рынка красок и покрытий Латинской Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Возрождающаяся жилая и коммерческая строительная активность | +1.20% | Бразилия, Мексика, Колумбия с распространением на Аргентину и Чили | Среднесрочный период (2-4 года) |

| Растущий спрос от автомобильной промышленности | +0.80% | Мексика, Бразилия в центре с расширением в Аргентину | Долгосрочный период (≥ 4 года) |

| Увеличивающиеся проекты модернизации инфраструктуры | +0.60% | Мексика, Колумбия, Перу с преимуществами региональной связности | Долгосрочный период (≥ 4 года) |

| Промышленное расширение, создающее спрос | +0.40% | Бразилия, Мексика, Аргентина с фокусом на нефтехимию и сталь | Среднесрочный период (2-4 года) |

| Мандаты на холодные кровельные покрытия в тропических городах | +0.30% | Бразилия, Колумбия, прибрежные регионы с тропическими климатическими зонами | Краткосрочный период (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Возрождающаяся жилая и коммерческая строительная активность

Расходы на строительство восстанавливаются до допандемийных уровней, повышая объемы продаж архитектурных покрытий по всему рынку красок и покрытий Латинской Америки. Новые жилищные проекты на Северо-востоке Бразилии и возобновление отложенных коммерческих башен в Мехико расширяют клиентскую базу. Застройщики специфицируют интерьерные краски с низким содержанием ЛОС для соответствия более строгим строительным кодексам, побуждая разработчиков составов ускорять инновации на водной основе. Циклы перекраски розничной торговли сокращаются по мере восстановления потребительской уверенности, повышая спрос на премиум интерьерные отделки с функциями блокировки пятен. Производители оптимизируют цепочки поставок, размещая колеровочные объекты ближе к быстрорастущим вторичным городам.

Растущий спрос от автомобильной промышленности

Сборка автомобилей в Мексике приближается к историческим пикам, поскольку глобальные автопроизводители переносят платформы для использования тарифных преимуществ USMCA. Всплеск повышает объемы базовых покрытий OEM и спрос на ремонтные покрытия для ремонта после столкновений, расширяя рынок красок и покрытий Латинской Америки. Корпуса аккумуляторов электромобилей требуют покрытий для терморегулирования, создавая новые высокомаржинальные ниши. Автомобильный кластер Бразилии привлекает рекордный входящий капитал, включая модернизацию линии Toyota на 2,22 млрд долларов США и расширение мощностей Stellantis на 2,74 млрд долларов США. Поставщики покрытий закрепляют многолетние контракты поставок, предлагая лаборатории подбора цвета рядом со сборочными заводами.

Увеличивающиеся проекты модернизации инфраструктуры

Правительства ставят транспортные и энергетические активы в центр послепандемийных фискальных стимулов, повышая спрос на защитные покрытия для мостов, портов и высоковольтных башен. План инфраструктуры Мексики стоимостью 46 млрд долларов США охватывает 147 проектов и устанавливает жесткие сроки поставки, которые благоприятствуют быстроотверждаемым эпоксидным и УФ-системам. Концессии автодорог четвертого поколения Колумбии выделяют 4 млрд долларов США на асфальтирование горных коридоров, которые подвергаются интенсивному истиранию, укрепляя продажи сверхпрочных полиуретановых верхних покрытий. Морские покрытия видят более высокий сквозной спрос, поскольку модернизация Панамского канала специфицирует системы корпусов с низким трением для сокращения использования воды и времени транзита. Поставщики с бригадами полевого обслуживания завоевывают долю рынка, предоставляя инспекцию на месте и обучение техническому обслуживанию.

Промышленное расширение, создающее спрос

Притоки ближнего размещения производства повышают мощности химической, сталелитейной и пищевой переработки, каждый сегмент требует индивидуальных коррозионностойких покрытий. Нефтехимические резервуары в Бразилии принимают высоконаполненные фенольные эпоксидные покрытия, в то время как мексиканские сталелитейные заводы устанавливают термостабильные силиконовые верхние покрытия на печи. Пищевые переработчики применяют эпоксидные покрытия, одобренные FDA, на упаковочных линиях для обеспечения гигиены. Инвестиционные предложения стоимостью 224 млрд долларов США, поданные по всей Латинской Америке в 2022 году, сигнализируют о многолетнем конвейере заказов для рынка красок и покрытий Латинской Америки. Транснациональные корпорации обеспечивают ранние спецификации, встраивая технические команды в фазы проектирования 'на зеленом поле' и предлагая комплексное программное обеспечение для управления цветом.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Волатильность стоимости нефтехимического сырья | -0.70% | Глобальное с острым воздействием на производственные базы Бразилии и Мексики | Краткосрочный период (≤ 2 года) |

| Более строгие нормы выбросов ЛОС и ОВВ | -0.50% | Мексика, Бразилия, Колумбия с регуляторным выравниванием со стандартами США | Среднесрочный период (2-4 года) |

| Логистические узкие места и нехватка контейнеров | -0.40% | Бразилия, Мексика, Колумбия с острым воздействием на прибрежные порты и трансграничную торговлю | Краткосрочный период (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Волатильность стоимости нефтехимического сырья

Колебания нафта-связанного сырья сжимают валовые маржи для покупателей смол и растворителей. Обесценение валюты в Аргентине и Чили усугубляет счета за импортные мономеры, подталкивая разработчиков составов к хеджированию через форвардные контракты и своп-сделки со спотовыми грузами. Некоторые региональные игроки осуществляют обратную интеграцию в синтез смол для стабилизации входной стоимости. Другие смешивают переработанные растворители для смягчения волатильности, но сталкиваются с проблемами консистенции, которые могут вызвать отклонения партий. Давление на маржу питает консолидацию, поскольку более мелкие производители ищут более крупные балансы.

Более строгие нормы выбросов ЛОС и ОВВ

Регуляторы выравнивают потолки выбросов с правилами США EPA, основанными на реактивности, заставляя переформулировать унаследованные эмали с высоким содержанием сухого остатка. Соответствие требует капитала для диспергирующего оборудования и лабораторий ускоренного выветривания, что является препятствием для недокапитализированных семейных фирм. Изменения маркировки и дополнительные шаги сертификации продлевают циклы разработки продуктов, задерживая время выхода на рынок. Транснациональные корпорации используют глобальные центры НИОКР для миграции одобренных химических составов с низким содержанием ЛОС на рынок красок и покрытий Латинской Америки, сужая конкурентные разрывы. Дистрибьюторские партнеры корректируют запасы в сторону совместимых ассортиментов для избежания штрафов, изменяя полочное пространство в розничных и торговых каналах[1]United States Environmental Protection Agency, "Final Amendments to National VOC Emission Standards for Aerosol Coatings," epa.gov .

Сегментный анализ

По типу смолы: Устойчивость акриловых и импульс полиуретановых

Акриловые системы генерировали 44,18% доходов в 2024 году, закрепляя рынок красок и покрытий Латинской Америки через широкое применение в интерьерных, экстерьерных и защитных сегментах. Универсальность состава позволяет быструю настройку блеска, устойчивости к истиранию и точности колеровки, сохраняя класс укорененным несмотря на растущий экологический контроль. Полиуретановые химические составы, хотя и меньшие по базе, показывают самый крутой среднегодовой темп роста 5,98%, поскольку потребности в производительности лакокрасочных покрытий OEM и долговечности промышленных активов усиливаются. Гибридные акрил-полиуретановые смеси сочетают твердость с гибкостью, поддерживая премиум сегмент.

Поставщики ищут биооснованные полиолы для выравнивания полиуретановых линий с целями устойчивости, но ценовое равенство остается неуловимым. Эпоксидные смолы сохраняют опору в напольных и морских системах, где химическая стойкость превосходит проблемы сохранения цвета. Алкиды медленно сокращаются, ограничиваясь ценочувствительными потребительскими сегментами, но защищены совместимостью с существующим распылительным оборудованием. Полиэфирные смолы служат порошковым покрытиям для бытовой техники и металлической мебели, в то время как виниловые и VAE эмульсии заполняют специализированные декоративные ниши, которые ценят низкий запах.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По технологии: Масштаб на основе растворителей против УФ-отверждаемых инноваций

Производство на основе растворителей по-прежнему занимает 57,05% объема поставок 2024 года благодаря укоренившимся линейным установкам и надежной производительности формирования пленки, которая подходит для влажных зон применения на рынке красок и покрытий Латинской Америки. Тем не менее, регуляторные и здравоохранительные соображения ускоряют миграцию к водоразбавляемым и УФ-отверждаемым путям. УФ-системы показывают среднегодовой темп роста 6,02%, предпочитаемые в автомобильных пластиках, деревянных полах и линиях покрытия рулонов, где мгновенное отверждение повышает пропускную способность завода.

Капитальные требования для массивов УФ-ламп и цепочек поставок фотоинициаторов замедляют принятие в меньших мастерских, создавая двухуровневый рынок. Водоразбавляемые акриловые покрытия получают удостоверения качества внутреннего воздуха, открывая сертификации зеленых зданий. Порошковые покрытия захватывают дополнительную долю в производстве бытовой техники, где возможность вторичной переработки избыточного распыления компенсирует более высокие затраты на электричество. Поставщики выставляют межлинейные технические команды для навигации клиентов через перекалибровку окон применения при переходе от растворителя к водным фазам в пределах рынка красок и покрытий Латинской Америки.

По отрасли конечного потребителя: Архитектурный масштаб и автомобильное ускорение

Архитектурные краски держали 59,61% вклада в 2024 году на фоне расходов на улучшение дома и программ общественного жилья. Циклы перекраски сокращаются по мере возвращения стабильности доходов, повышая спрос на моющиеся матовые отделки и антибактериальные верхние покрытия. Автомобильные объемы, хотя и составляя меньшую базу, опережают со среднегодовым темпом роста 5,77% до 2030 года. Волатильность цветовых трендов стимулирует более короткие прогоны пигментных партий, и автопроизводители подталкивают поставщиков к цифровым платформам подбора цвета, которые сокращают брак по дефектам.

Промышленные линии технического обслуживания показывают средние однозначные темпы роста, поскольку нефтехимические, энергетические и пищевые заводы расширяются. Принятие покрытий для древесины выигрывает от всплесков экспорта мебели в Северную Америку, в то время как упаковочные чернила видят устойчивое движение, привязанное к потребительским товарам первой необходимости. Морские и железнодорожные покрытия вырезают нишевые высокомаржинальные места, требующие надежной антикоррозионной производительности, способствуя общей прибыльности рынка красок и покрытий Латинской Америки.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Бразилия сохраняет лидерство с 46,19% долей в 2024 году, используя возрождение строительства, обновление горнодобывающего оборудования и рекордные экспортные урожаи, которые нуждаются в покрытиях складских объектов. Капитальные расширения Toyota и Stellantis поднимают покрасочные камеры OEM до современных водоразбавляемых линий, побуждая вспомогательных поставщиков добавлять локализованные смоловарки. Баннер PPG Comex углубляет розничный захват с почти 5 200 торговыми точками по всей стране, обеспечивая колеровочный сервис последней мили. Федеральные стимулы на доступное жилье обеспечивают стабильный архитектурный базис.

Мексика обеспечивает самый быстрый среднегодовой темп роста 5,81%, поскольку рынок красок и покрытий Латинской Америки поворачивается к цепочкам поставок ближнего размещения. Выбор участка Tesla в Нуэво-Леоне сигнализирует о входящих кластерах поддерживающих аккумуляторных и пластиковых заводов, все из которых требуют многослойных коррозионностойких систем. 35% расширение покрытий рулонов AkzoNobel в Гарсии позиционирует его для обслуживания производителей белых товаров при минимизации времени трансграничных перевозок[2]AkzoNobel, "AkzoNobel Grows Coil Coatings Capacity in Mexico by 35%," akzonobel.com . Федеральные транспортные пакеты выделяют новые автомагистрали и СПГ терминалы, повышая спрос на высоконаполненные цинкосодержащие грунтовки.

Колумбия, Чили, Перу и Аргентина коллективно добавляют разнообразный, но меньший узел спроса. ГЧП дорог четвертого поколения Колумбии повышают покрытия мостов и туннелей, тогда как расширение порта Кальяо в Перу генерирует заказы морского класса. Медные карьеры Чили продлевают жизнь активов, используя керамикоармированные эпоксидные покрытия, которые выдерживают кислотное выщелачивание. Аргентина сталкивается с валютным риском, но все еще выставляет проектный спрос в агробизнес-силосах и реконструкции железнодорожных вагонов. Валютная волатильность подталкивает дистрибьюторов к консигнационным запасам для изоляции нижестоящих аппликаторов.

Конкурентный ландшафт

Рынок красок и покрытий Латинской Америки демонстрирует умеренно консолидированную концентрацию. PPG использует масштаб и широту портфеля брендов для проникновения в торговые, OEM и DIY каналы, поддерживая 2,27 млрд долларов США в латинских продажах 2023 года. Sherwin-Williams расширяет охват через собственные магазины и недавно увеличил свой след, купив бразильскую декоративную линию BASF, мгновенно добавив бренд Suvinil в свой реестр[3]Sherwin-Williams Company, "Sherwin-Williams to Acquire BASF Decorative Paints in Brazil," sherwin-williams.com . AkzoNobel предпочитает целевые инвестиции, такие как модернизация завода покрытий рулонов в Гарсии, которая сокращает время выполнения заказов для клиентов порошковых покрытий бытовой техники.

Региональные соперники, такие как бразильская Renner и мексиканская Berel, защищают долю в торговых точках cash-and-carry DIY, предлагая экономичные ценовые точки и гибкие размеры упаковки. Специализированные игроки фокусируются на высокопроизводительных добавках: чилийская Soquimat привлекла средства для расширения дисперсий антимикробных пигментов, которые интегрируются в водоразбавляемые системы. Неопределенность сырья поощряет совместные закупочные консорциумы среди средних компаний для закрепления объемов смол. Технологическая дифференциация растет вокруг порошков низкоэнергетического отверждения и ультравысокосухого остатка верхних покрытий, доменов, где мощь НИОКР дает преимущество.

Усилия по цифровизации изменяют вовлечение клиентов. Облачный инструмент подбора цвета PPG сокращает время до заказа в его концессионной сети. Sherwin-Williams пилотирует приложения дополненной реальности, которые предварительно просматривают оттенки фасадов на смартфонах, подталкивая к допродаже премиум линий. Принятие электронной коммерции остается низким в целом, но удваивается год к году в метро областях, побуждая бренды предлагать доставки на следующий день и пакеты смешивания по требованию. Учетные данные устойчивости влияют на B2B тендеры; поставщики публикуют углеродные баллы от колыбели до ворот для победы над архитекторами, ориентированными на LEED, неуклонно повышая репутационную планку внутри рынка красок и покрытий Латинской Америки.

Лидеры индустрии красок и покрытий Латинской Америки

-

Akzo Nobel N.V.

-

BASF SE

-

PPG Industries Inc.

-

Renner Herrmann S.A.

-

The Sherwin-Williams Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Февраль 2025: BASF заключила соглашение с Sherwin-Williams о продаже своего бразильского бизнеса декоративных красок, части подразделения покрытий BASF. Suvinil, один из ведущих брендов декоративных красок в Бразилии, теперь будет работать под управлением Sherwin-Williams.

- Декабрь 2024: WEG объявила об инвестициях в размере 100 млн бразильских реалов для создания нового завода промышленных жидких красок в Мексике. Это новое предприятие укрепит производственные мощности WEG Coatings. Завод планируется к началу работы в начале 2026 года.

Область охвата отчета по рынку красок и покрытий Латинской Америки

Краски и покрытия представляют собой однородную смесь пигментов, связующих веществ и добавок, которая наносится для формирования тонкого слоя твердой пленки после полимеризации или испарения. Краски и покрытия используются в различных применениях, начиная от коммерческих, таких как офисные здания, склады, розничные магазины и торговые центры, до жилых.

Рынок красок и покрытий Латинской Америки сегментирован по типу смолы, технологии, конечному потребителю и географии. По смоле рынок сегментирован на акриловые, алкидные, полиуретановые, эпоксидные, полиэфирные и другие типы смол (фенольные, термопластичные и т.д.). По технологии рынок сегментирован на водоразбавляемые, на основе растворителей, порошковые покрытия и УФ-отверждаемые. По конечному потребителю рынок сегментирован на архитектурные, автомобильные, древесина, промышленные, транспортные и упаковочные. Отчет также охватывает размер рынка и прогнозы в шести странах по региону. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (доллары США).

| Акриловые |

| Эпоксидные |

| Алкидные |

| Полиэфирные |

| Полиуретановые |

| Прочие типы смол (винил и VAE и т.д.) |

| Водоразбавляемые |

| На основе растворителей |

| Порошковые покрытия |

| УФ-отверждаемые |

| Архитектурные |

| Промышленные |

| Автомобильные |

| Древесина |

| Упаковка |

| Транспорт |

| Бразилия |

| Мексика |

| Аргентина |

| Колумбия |

| Чили |

| Перу |

| Остальная часть Латинской Америки |

| По типу смолы | Акриловые |

| Эпоксидные | |

| Алкидные | |

| Полиэфирные | |

| Полиуретановые | |

| Прочие типы смол (винил и VAE и т.д.) | |

| По технологии | Водоразбавляемые |

| На основе растворителей | |

| Порошковые покрытия | |

| УФ-отверждаемые | |

| По отрасли конечного потребителя | Архитектурные |

| Промышленные | |

| Автомобильные | |

| Древесина | |

| Упаковка | |

| Транспорт | |

| По географии | Бразилия |

| Мексика | |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная часть Латинской Америки |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка красок и покрытий Латинской Америки?

Размер рынка красок и покрытий Латинской Америки составляет 8,74 млрд долларов США в 2025 году.

Какая отрасль конечного потребителя растет быстрее всего?

Автомобильные покрытия показывают наивысший среднегодовой темп роста 2025-2030 на уровне 5,77%, поскольку Мексика и Бразилия расширяют линии производства автомобилей.

Насколько велика доля Бразилии?

Бразилия занимает 46,19% региональных доходов, что делает ее крупнейшим национальным рынком.

Какая технология набирает наибольший импульс?

УФ-отверждаемые покрытия регистрируют среднегодовой темп роста 6,02%, стимулируемый потребностями в быстром отверждении в автомобильных и промышленных применениях.

Какой тип смолы прогнозируется лидировать в росте?

Полиуретан регистрирует среднегодовой темп роста 5,98%, выигрывая от электромобилей и высокодолговечных промышленных применений.

Каковы основные регуляторные давления?

Ужесточение лимитов выбросов ЛОС и ОВВ по всей Бразилии, Мексике и Колумбии требует переформулировки к водоразбавляемым и низкорастворительным химическим составам.

Последнее обновление страницы: