Объем рынка ламинированных полов в Северной Америке

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

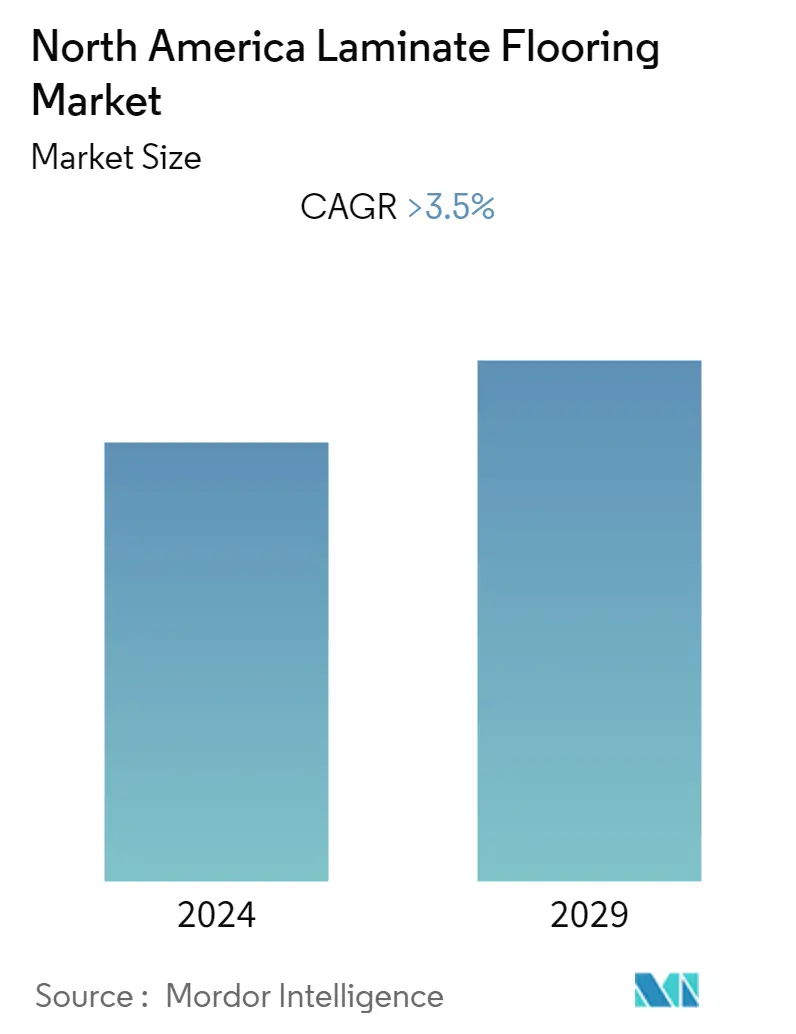

| CAGR | > 3.50 % |

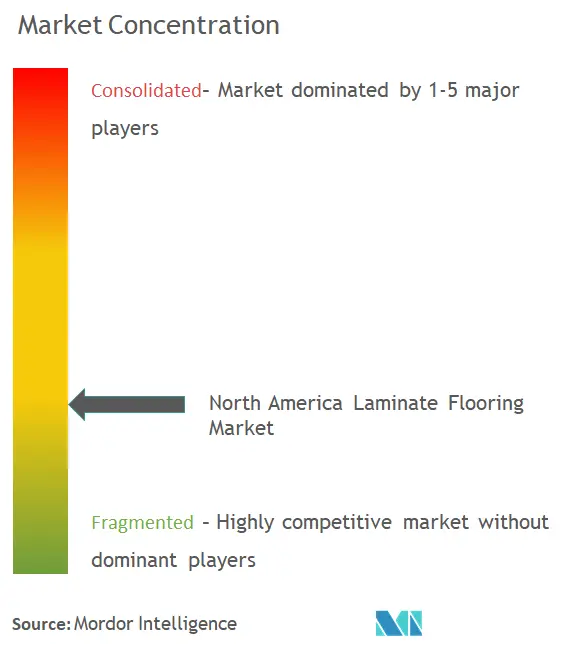

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка ламинированных полов в Северной Америке

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка ламинированных полов в Северной Америке составит более 3,5%. В напольном покрытии США наибольшую долю в 38,5% (12 миллиардов долларов США) занимают ковры и коврики, на очереди роскошная виниловая плитка, керамика и фарфор. В Соединенных Штатах в прошлом году наблюдается постоянный рост объемов жилищного строительства, составивших 900 миллиардов долларов США, что свидетельствует о росте рынка ламинированных полов в регионе. С ростом инфляции и процентных ставок варианты кредитных карт и купи сейчас, заплати позже становятся популярными способами оплаты напольного покрытия.

С появлением Covid-19 паркетные полы стали сегментом с наибольшим процентным ростом рыночной стоимости напольных покрытий в США, при этом напольные покрытия LVT лидировали по объему продаж на рынке. Импорт напольных покрытий в США резко увеличился во время пандемии при постоянном снижении экспортной стоимости напольных покрытий в США. Роскошная виниловая плитка и жесткие напольные покрытия были крупнейшим импортом в регионе, поскольку инфляция и нехватка рабочей силы повлияли на продажи напольных покрытий во время пандемии.

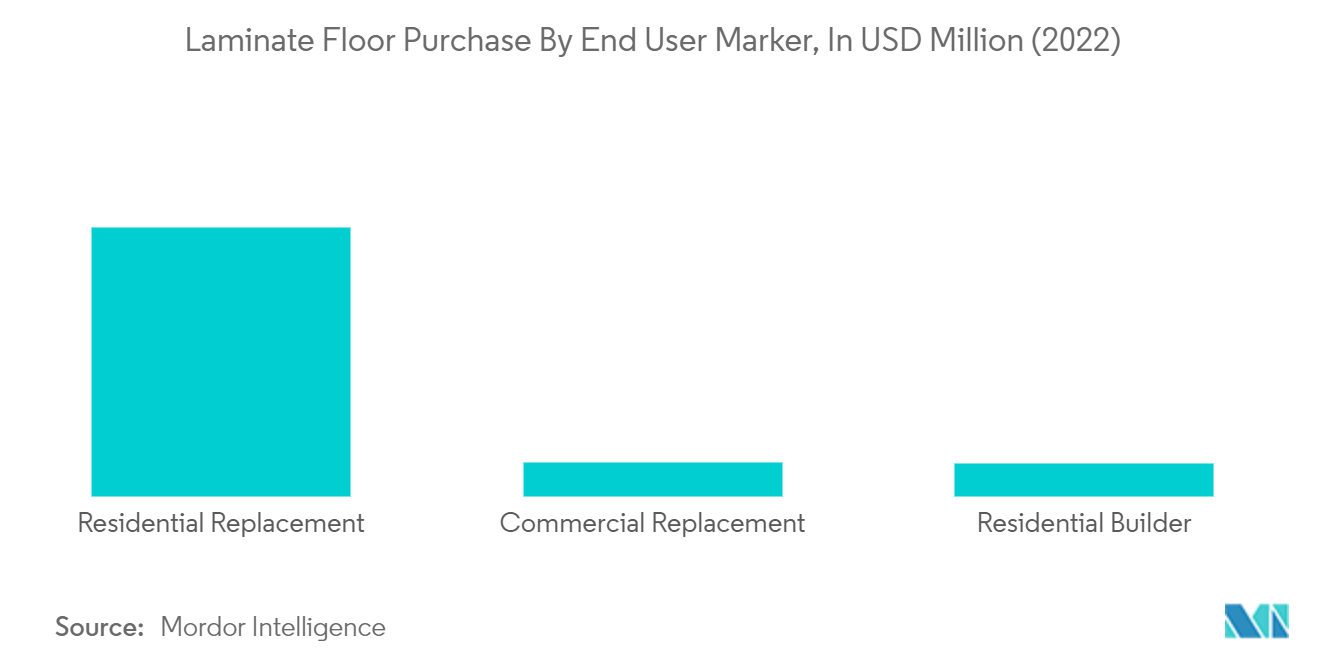

Жилищное строительство, производство жилья, коммерческое строительство и транспортное оборудование входят в число сегментов, имеющих основную долю в напольных покрытиях в регионе, при этом замена жилых помещений имеет наибольшую долю продаж ламината (70%). Поскольку сектор недвижимости восстанавливается после воздействия коронавируса, лидировать на рынке будут коммерческие изделия из дерева, ковров и коммерческих напольных покрытий.

Тенденции рынка ламинированных полов в Северной Америке

Увеличение использования ламинированных напольных покрытий

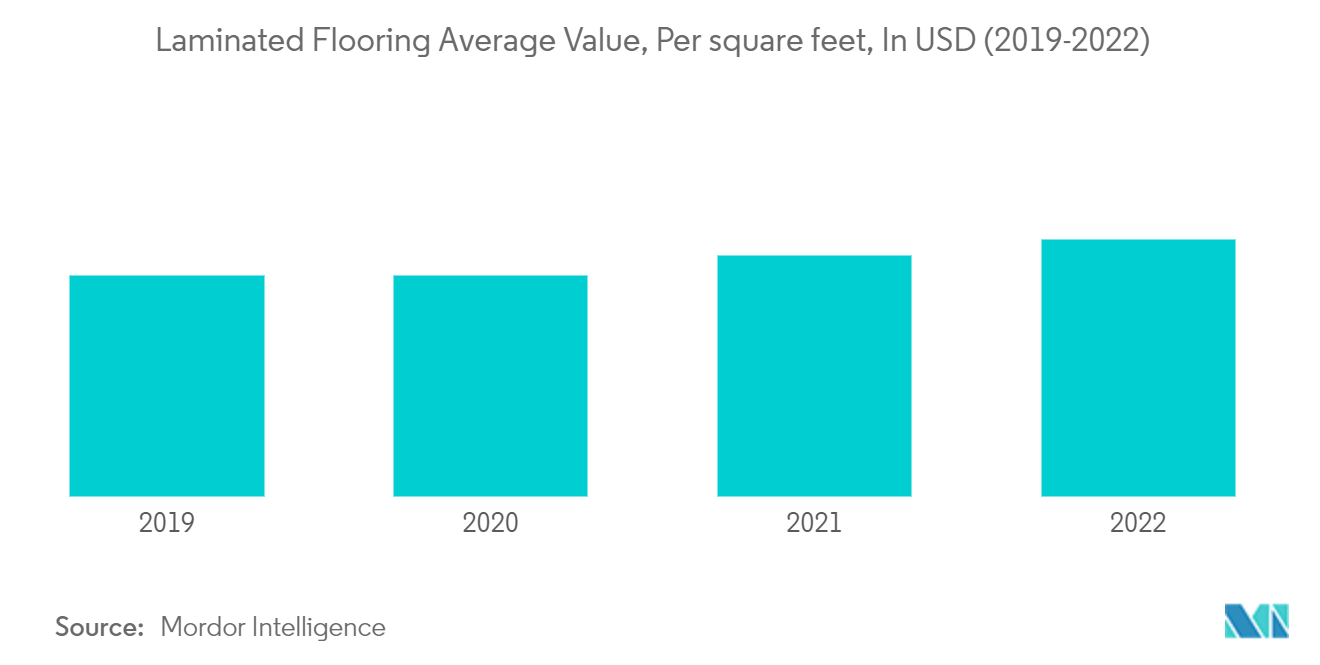

Что касается покупки ламинированных полов на рынке конечного использования, наибольшую долю спроса составляет замена жилых помещений (859 миллионов долларов США (79,8%)), за которой следуют коммерческие замены и строительство жилых помещений. Нехватка поставок ламинированных напольных покрытий, сопровождающаяся увеличением стоимости упаковки и задержками, удерживает поставщиков от доступа ко всему рынку, который, как ожидается, будет расти в будущем, поскольку сбои в цепочке поставок уменьшатся.

Ламинированные напольные покрытия сталкиваются с конкуренцией со стороны роскошных виниловых плиток с точки зрения рыночных доходов. Со временем потребители и производители напольных покрытий заметили, что LVT — это пластиковый продукт, тогда как ламинат обычно изготавливается из натуральных древесных волокон. Это приводит к отходу от LVT, создавая положительный внешний эффект для продаж ламинированных напольных покрытий.

Рост строительства увеличивает спрос на ламинат

Коммерческое применение доминирует на рынке ламинированных полов в Северной Америке. Ламинат широко используется в коммерческом секторе, поскольку он экономически эффективен, не требует особого ухода и выдерживает высокую нагрузку. В связи с высоким спросом на ламинат со стороны пятизвездочных отелей, выставочных залов, торговых точек и корпоративных офисов спрос на ламинат в коммерческом секторе значительно увеличился.

Объем продаж и объем продаж ламинированных напольных покрытий после Covid наблюдался рост, который снижался в течение двух лет до Covid, при этом крупнейшие продажи осуществлялись через магазины напольных покрытий и подрядчиков. Здравоохранение, жизнь пожилых людей и образование входят в число сегментов, в которых наблюдается резкий рост продаж коммерческих полов, которые смогли сохранить высокие поставки и качество. В сочетании с этим слияния и поглощения фирм во время пандемии позволили производителям развивать свой коммерческий бизнес.

Обзор отрасли производства ламинированных полов в Северной Америке

В отчете представлены основные международные игроки, работающие на рынке ламинированных полов Северной Америки. С точки зрения доли рынка, торговые марки оказывают очень незначительное влияние на продажи ламинированных полов и в основном на них влияют продавцы. Однако благодаря технологическому прогрессу и инновациям продуктов компании среднего и малого размера увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки. Среди игроков, существующих в Северной Америке, ламинированные полы - Mohawk, Shaw, Mannington Mills, Formica, Pego и другие.

Лидеры рынка ламинированных полов в Северной Америке

-

Shaw Industries

-

Mohawk industries

-

Mannington Mills

-

Formica Group

-

Pergo

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ламинированных полов Северной Америки

- В июле 2022 года компания Armstrong Flooring, являющаяся лидером в разработке и производстве инновационных решений для напольных покрытий, заключила обязывающее соглашение о покупке активов с консорциумом покупателей, состоящим из AHF, LLC и Gordon Brothers. По соглашению покупатели приобретут практически все североамериканские активы Armstrong Flooring Inc. за 107 миллионов долларов США наличными и примут на себя определенные принятые обязательства.

- В июле 2022 года компания Real Floors Inc., ведущий семейный поставщик напольных покрытий в США, объявила о слиянии Arbor Contract Carpet со своей группой компаний, чтобы сформировать ведущего поставщика решений для напольных покрытий для многоквартирных домов в США. Arbor отдает приоритет инновациям в сфере технологий и твердо привержена снижению воздействия напольных покрытий на окружающую среду.

Отчет о рынке ламинированных полов в Северной Америке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА И ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Драйверы рынка

4.2.1 Высокие расходы на инфраструктуру и развитие умной инфраструктуры

4.2.2 Увеличение стоимости строительства коммерческой недвижимости

4.3 Рыночные ограничения

4.3.1 Рост цен на недвижимость при сдерживании спроса инфляцией

4.3.2 Доминирование продаж ковров и ковриков влияет на ламинат

4.4 Возможности рынка

4.4.1 Улучшенные продукты для ламината на рынке с новыми технологиями

4.4.2 Долговечность, простота очистки и установки, функции, расширяющие рыночный спрос.

4.5 Привлекательность отрасли: анализ пяти сил Портера

4.5.1 Угроза новых участников

4.5.2 Переговорная сила покупателей

4.5.3 Рыночная власть поставщиков

4.5.4 Угроза заменителей

4.5.5 Интенсивность конкурентного соперничества

4.6 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Ламинированный пол из древесноволокнистой плиты высокой плотности

5.1.2 Ламинированный пол из древесноволокнистой плиты средней плотности

5.2 Конечный пользователь

5.2.1 Жилой

5.2.2 Коммерческий

5.3 Канал распределения

5.3.1 Офлайн-магазины

5.3.2 Интернет-магазины

5.4 География

5.4.1 Соединенные Штаты

5.4.2 Канада

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Armstrong Flooring Inc.

6.1.2 Shaw Industries

6.1.3 Tarkett

6.1.4 Mohawk Industries

6.1.5 Mannington Mills

6.1.6 Formica Group

6.1.7 Beaulieu

6.1.8 Richmond

6.1.9 Floorcraft

6.1.10 Pergo*

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

Сегментация отрасли производства ламинированных полов в Северной Америке

Ламинат (в США его также называют плавающей деревянной плиткой) представляет собой многослойное синтетическое напольное покрытие, склеенное в процессе ламинирования. Ламинат имитирует дерево (или иногда камень) со слоем фотографической аппликации под прозрачным защитным слоем.

Рынок ламинированных полов в Северной Америке сегментирован по типу продукта (ламинированный пол из древесноволокнистой плиты высокой плотности и ламинированный пол из древесноволокнистой плиты средней плотности), конечному пользователю (жилые и коммерческие помещения), каналу сбыта (офлайн-магазины и интернет-магазины) и географическому положению (США). и Канада). В отчете представлен размер рынка и прогнозы рынка ламинированных полов Северной Америки в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип продукта | ||

| ||

|

| Конечный пользователь | ||

| ||

|

| Канал распределения | ||

| ||

|

| География | ||

| ||

|

Часто задаваемые вопросы по исследованию рынка ламинированных полов в Северной Америке

Каков текущий размер рынка ламинированных полов в Северной Америке?

По прогнозам, среднегодовой темп роста рынка ламинированных полов в Северной Америке составит более 3,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке ламината в Северной Америке?

Shaw Industries, Mohawk industries, Mannington Mills, Formica Group, Pergo — крупнейшие компании, работающие на рынке ламинированных полов Северной Америки.

В какие годы охватывает рынок ламинированных полов в Северной Америке?

В отчете рассматривается исторический размер рынка ламинированных полов в Северной Америке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ламинированных полов в Северной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли производства ламинированных полов в Северной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке ламинированных полов в Северной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ламинированных полов в Северной Америке включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.