| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Объем Рынка (2024) | 89.64 Million liters |

| Объем Рынка (2029) | 114.57 Million liters |

| CAGR | 1.61 % |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка смазочных материалов Кении

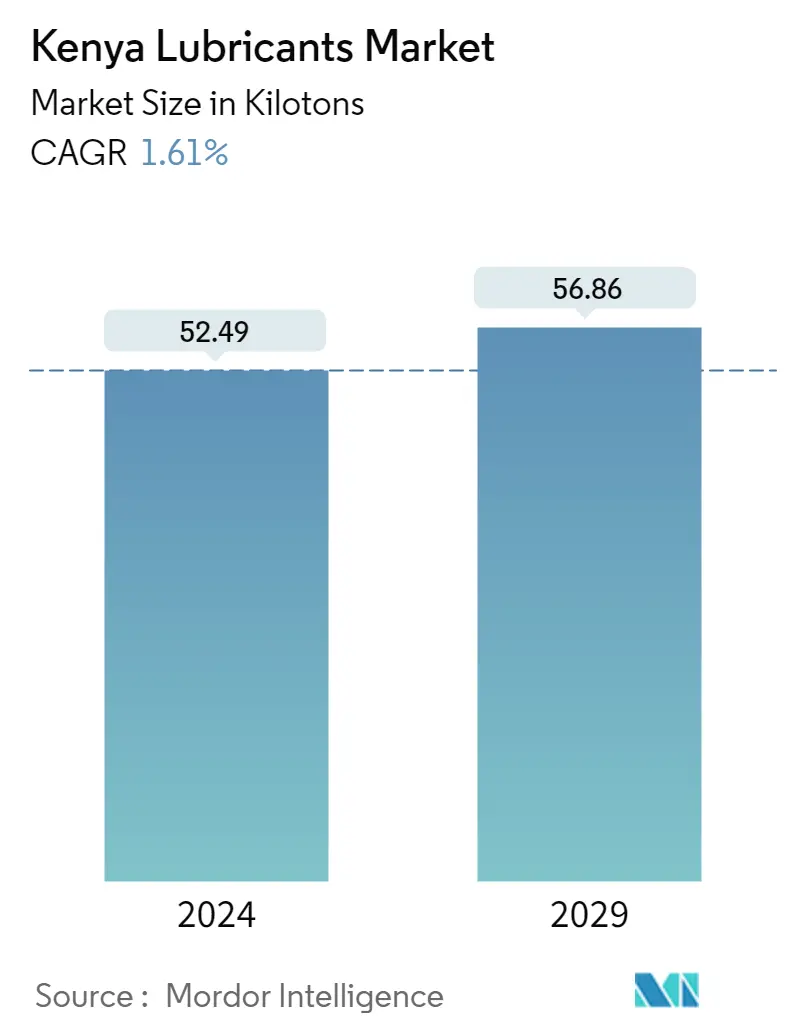

Размер рынка смазочных материалов Кении оценивается в 52,49 килотонн в 2024 году и, как ожидается, достигнет 56,86 килотонн к 2029 году, среднегодовой рост составит 1,61% в течение прогнозируемого периода (2024-2029).

Продажи новых автомобилей в стране выросли в 2021 году, поскольку экономический рост восстановился после спада, вызванного пандемией в предыдущем году, что привело к увеличению спроса. Это оказало положительное влияние на рынок смазочных материалов в стране. Ожидается, что в 2022 году это состояние резко возрастет, что пойдет на пользу изучаемому рынку.

- Растущий спрос со стороны промышленного и строительного сегментов и другие факторы способствуют росту рынка.

- Ожидается, что влияние COVID-19 и других причин будет препятствовать росту рынка.

- Инвестиции в производство электроэнергии и автомобильный сектор, вероятно, создадут выгодную возможность роста для изучаемого рынка.

Тенденции рынка смазочных материалов Кении

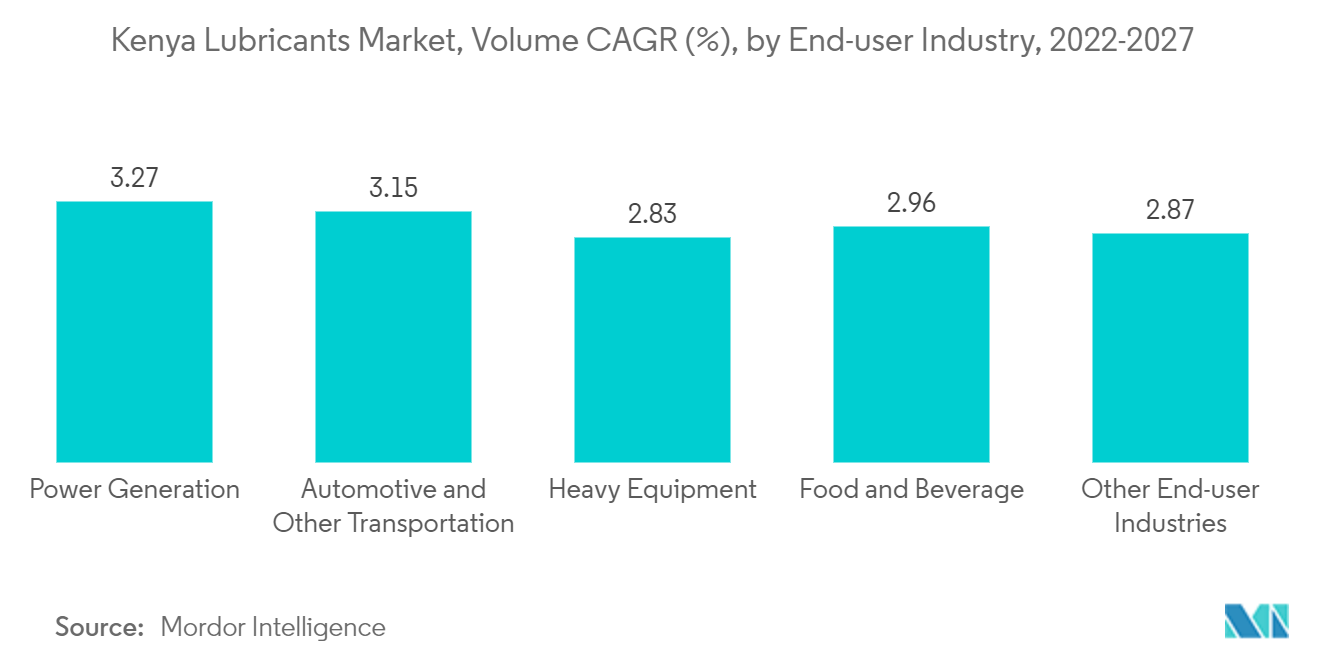

Ожидается, что в производстве электроэнергии будет наблюдаться быстрый рост

- Страны Восточной Африки, такие как Кения, быстро развиваются в промышленности, урбанизации и возможностях производства электроэнергии.

- Производство электроэнергии является одной из самых быстрорастущих отраслей конечного потребления смазочных материалов. По данным ежегодного экономического обзора Национального бюро статистики Кении (KNBS), общая установленная мощность генерации электроэнергии в 2022 году составит около 2990 МВт.

- Согласно Дорожной карте энергетического сектора Кении до 2040 года, страна намерена увеличить установленную мощность Кении до 100 ГВт к 2040 году. Для достижения этой цели стране придется устанавливать в среднем 5 ГВт ежегодно с 2022 по 2040 год.

- Правительство Кении также заинтересовано в развитии возобновляемых источников энергии для производства электроэнергии. Частные инвестиции в эти проекты являются основной причиной увеличения спроса на смазочные материалы в энергетическом секторе.

- К 2022 году общая установленная мощность программы развития атомной энергетики Кении составит 5221 МВт, что создаст законодательную и нормативную базу, а также выбор площадки и наращивание мощности, создавая тем самым многообещающие возможности для изучаемого рынка.

- Правительство Кении (ПРК) имеет долгосрочную цель превратить Кению в промышленно развитую страну со средним уровнем дохода и высоким уровнем жизни для всех кенийцев к 2030 году.

- Подобные факторы, вероятно, приведут к росту спроса на смазочные материалы в электроэнергетике страны.

Увеличение использования в автомобильном и другом транспорте

- Смазочные материалы, такие как моторные масла, трансмиссионные жидкости, гидравлические жидкости, трансмиссионные масла и консистентные смазки, используются в различных автомобильных приложениях для предотвращения их износа.

- В связи с ростом урбанизации в Кении спрос на автомобили растет.

- По данным Национального бюро статистики Кении, производство собранных автомобилей выросло с 1114 единиц в феврале 2022 года до 1154 единиц в марте 2022 года.

- По данным Ассоциации автомобильной промышленности Кении (KMI), за первые девять месяцев 2021 года продажи выросли на 31,5 процента до 10 044 единиц по сравнению с 7 637 единицами, проданными годом ранее компаниями Isuzu East Africa, Toyota Kenya и Simba Corporation с коммерческими автомобилями. приходится большая часть продаж.

- Правительство Кении планирует стимулировать внутреннюю сборку автомобилей за счет налоговых льгот. Ожидается, что это, в свою очередь, приведет к увеличению объемов местной сборки автомобилей в Кении в ближайшие годы.

- Увеличение использования подержанных автомобилей и различные государственные программы по стимулированию автомобильного сегмента в стране. Ожидается, что в прогнозируемые годы рынок смазочных материалов будет расти.

Обзор отрасли смазочных материалов Кении

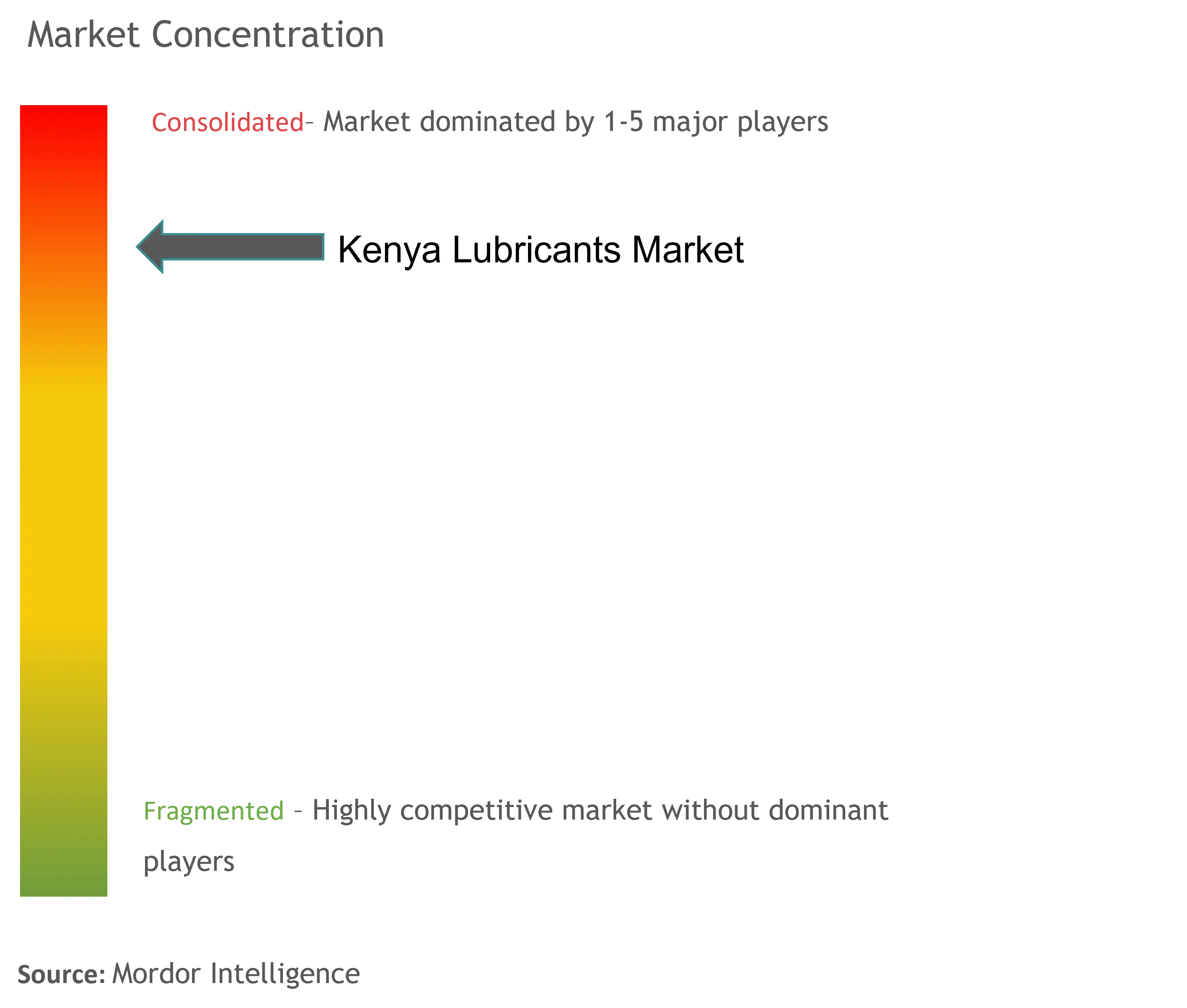

Кенийский рынок смазочных материалов по своей природе является консолидированным, и на нем очень мало крупных игроков, занимающих большую часть рынка. В число крупных компаний входят, среди прочего, Total Kenya, Vivo Energy (Shell), OLA Energy, Kenol Kobil и Национальная нефтяная корпорация Кении.

Лидеры рынка смазочных материалов Кении

-

Total Kenya

-

Vivo Energy (Shell)

-

OLA Energy

-

Kenol Kobil

-

National Oil Corporation of Kenya

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка смазочных материалов Кении

- Сентябрь 2022 г. Maximus Group планировала приобрести 49% акций кенийской компании Quantum Lubricants. Ранее, в 2019 году, MXAL приобрела 51 процент акций QLL, что позволило ей выйти на рынок смазочных материалов на африканских рынках. В результате продолжающегося приобретения 49% MXAL возьмет под свой контроль всю деятельность QLL.

- Июль 2022 г. Maximus International Limited (MIL) объявила о плане расширения операций в Восточной Африке на 25 крор индийских рупий в ближайшие два-три года. Этот план предназначен для увеличения производственных мощностей.

Сегментация промышленности смазочных материалов Кении

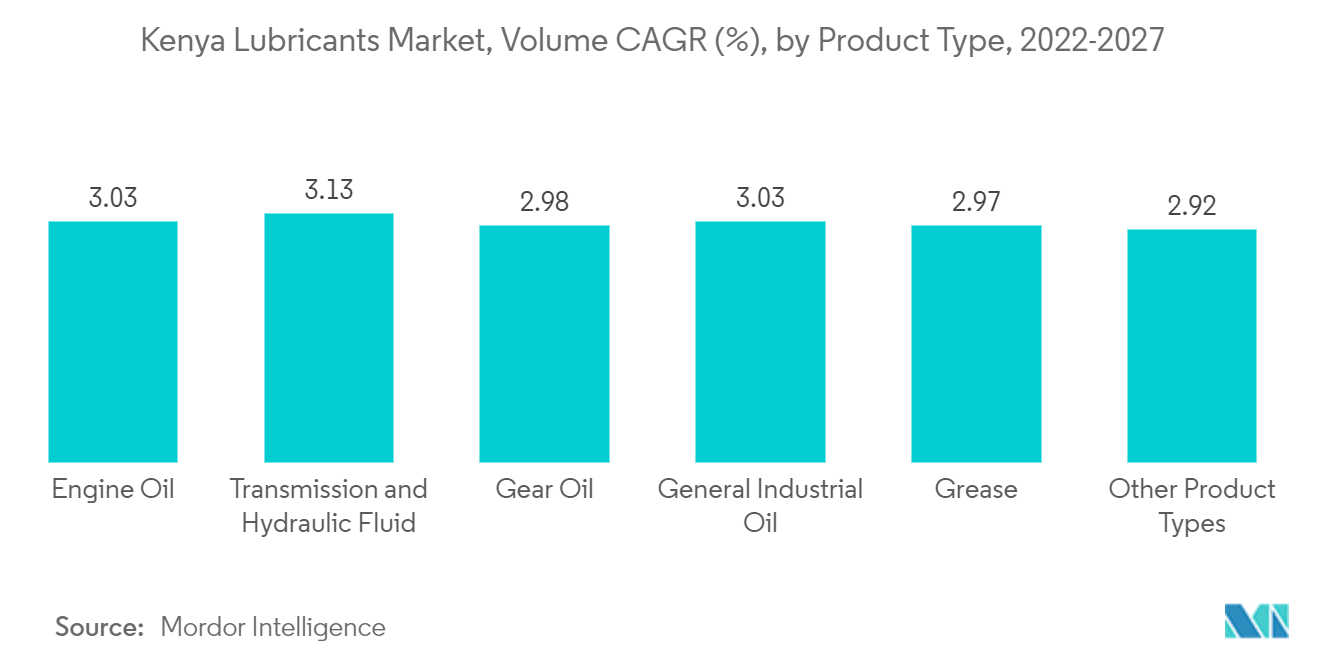

Смазочные материалы производятся из комбинации базовых масел и присадок. Состав базового масла в рецептуре смазочных материалов преимущественно составляет 75-90%. Базовые масла обладают смазочными свойствами и составляют 90% конечного смазочного продукта. Рынок сегментирован по типу продукта и отрасли конечного пользователя. По типу продукции рынок сегментирован по моторным маслам, трансмиссионным и гидравлическим жидкостям, трансмиссионным маслам, общепромышленным маслам, смазкам и другим видам продукции. По отраслям конечных пользователей рынок сегментирован по производству электроэнергии, автомобильному и другому транспорту, тяжелому оборудованию, продуктам питания и напиткам и другим отраслям конечных пользователей. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (в миллионах литров).

| По типу продукта | Моторные масла |

| Трансмиссионные и гидравлические жидкости | |

| Трансмиссионные масла | |

| Общие индустриальные масла | |

| Смазки | |

| Другие типы продуктов | |

| По отраслям конечных пользователей | Выработка энергии |

| Автомобильный и другой транспорт | |

| Тяжелое оборудование | |

| Еда и напитки | |

| Другие отрасли конечных пользователей |

Часто задаваемые вопросы по исследованию рынка смазочных материалов в Кении

Насколько велик рынок смазочных материалов Кении?

Ожидается, что объем рынка смазочных материалов Кении достигнет 52,49 килотонн в 2024 году, а среднегодовой темп роста составит 1,61% и достигнет 56,86 килотонн к 2029 году.

Каков текущий размер рынка смазочных материалов Кении?

Ожидается, что в 2024 году объем рынка смазочных материалов Кении достигнет 52,49 килотонн.

Кто являются ключевыми игроками на рынке смазочных материалов Кении?

Total Kenya, Vivo Energy (Shell), OLA Energy, Kenol Kobil, National Oil Corporation of Kenya — основные компании, работающие на рынке смазочных материалов Кении.

Какие годы охватывает рынок смазочных материалов Кении и каков был размер рынка в 2023 году?

В 2023 году объем рынка смазочных материалов Кении оценивался в 51,66 килотонн. В отчете рассматривается исторический размер рынка смазочных материалов Кении за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка смазочных материалов Кении на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Lubricants and Fuel Additives Reports

Popular Chemicals & Materials Reports

Отчет об отрасли смазочных материалов в Кении

Статистические данные о доле, размере и темпах роста доходов на рынке смазочных материалов в Кении в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ смазочных материалов в Кении включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.