Анализ рынка респираторных устройств Японии

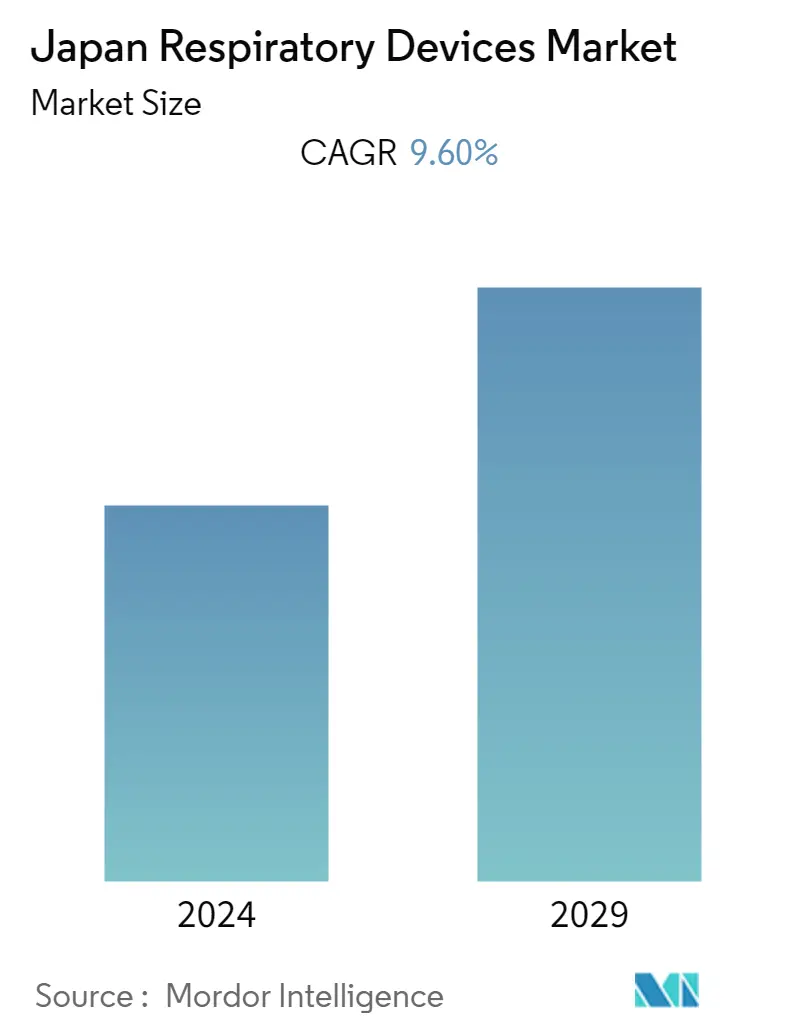

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка респираторных устройств Японии составит 9,6%.

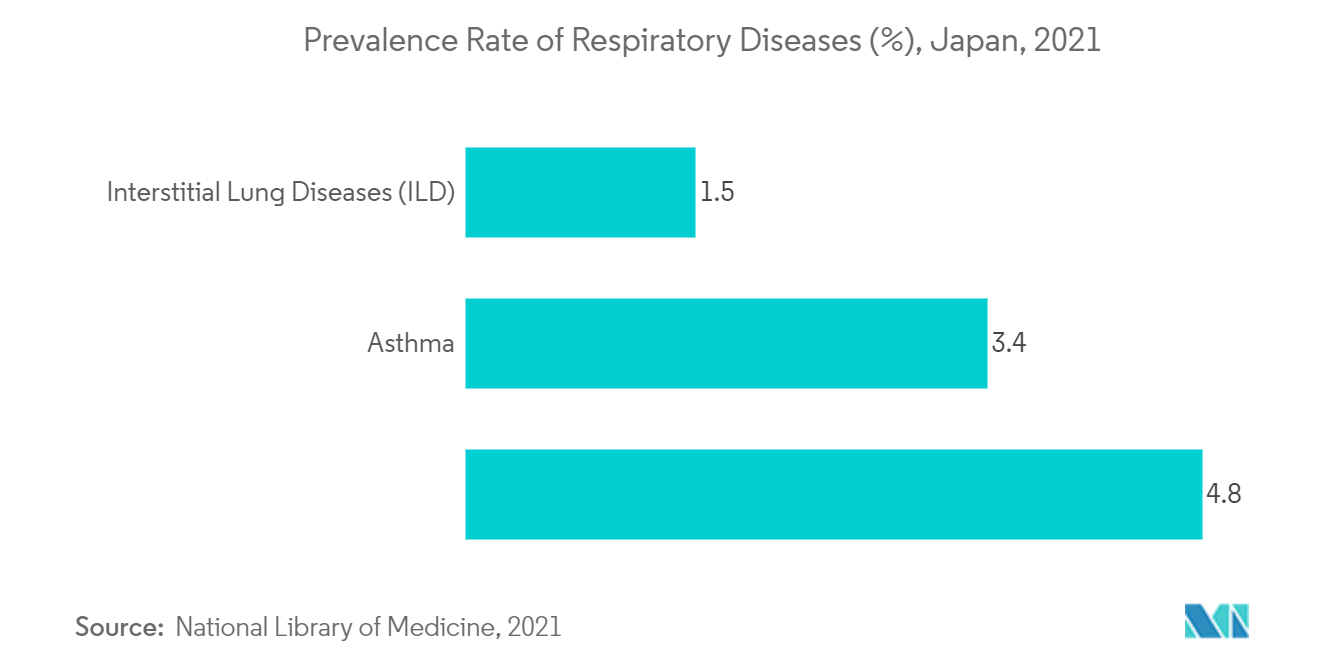

Вспышка пандемии положительно повлияла на японский рынок респираторных устройств. Например, согласно исследованию Японского респираторного общества, опубликованному в июле 2021 года, люди с основным респираторным заболеванием были более восприимчивы к инфекции COVID-19 и более смертны. В нем также указано, что среди пациентов с COVID-19 распространенность астмы, хронической обструктивной болезни легких (ХОБЛ) и интерстициальных заболеваний легких (ИЗЛ) составила 3,4%, 4,8% и 1,5% соответственно. Кроме того, сообщалось, что у пациентов с COVID-19, страдающих хронической обструктивной болезнью легких или интерстициальными заболеваниями легких, была относительно высокая смертность, особенно при интерстициальных заболеваниях легких. Таким образом, подобные случаи указывают на то, что спрос на респираторные устройства увеличился во время пандемии в Японии; таким образом, рынок стал свидетелем значительного роста во время COVID-19. Однако в настоящее время рынок достиг своего допандемического состояния с точки зрения спроса на респираторные устройства, и ожидается, что в ближайшие годы он будет активно расти.

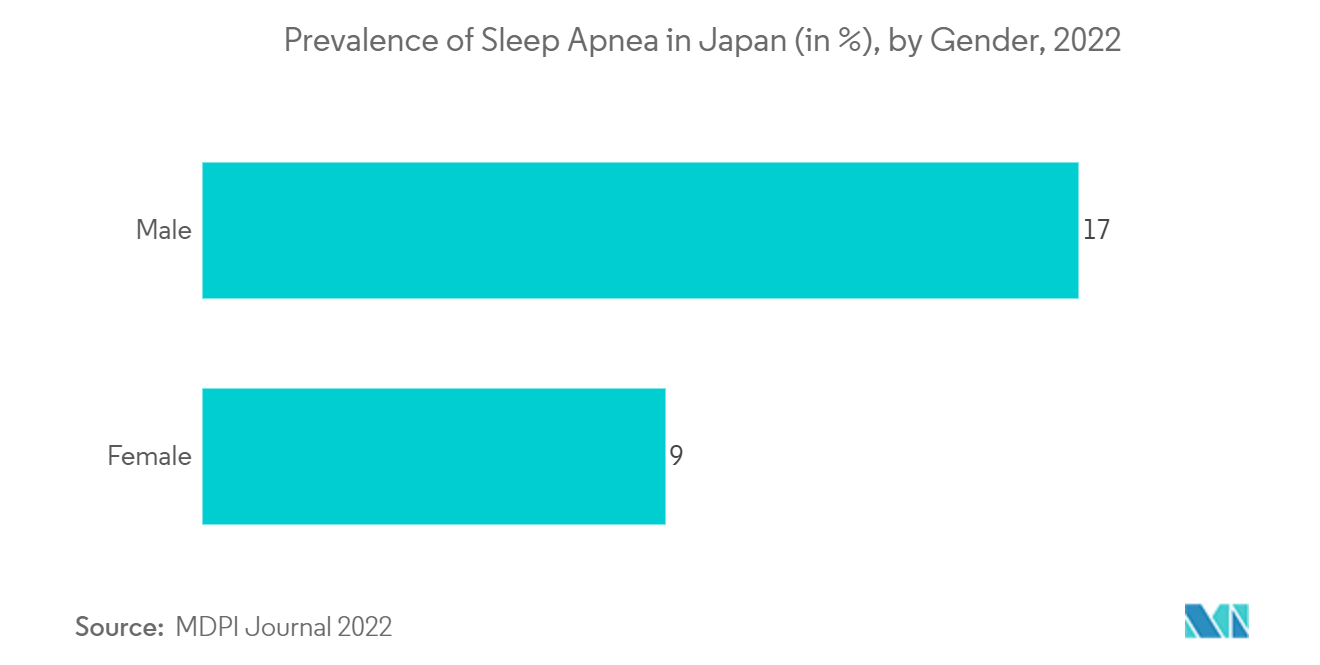

Ключевые факторы, способствующие росту рынка, включают растущую распространенность респираторных заболеваний и технологические достижения в устройствах. Например, согласно исследованию PubMed, опубликованному в июне 2021 года, распространенность хронической обструктивной болезни легких (ХОБЛ) в Японии составляет около 8,6–10,9%. Аналогичным образом, согласно статье журнала MDPI Journal, опубликованной в августе 2022 года, по сравнению с распространенностью 7,9–17,0% среди взрослых в возрасте от 30 лет в общей популяции, распространенность апноэ во сне была неожиданно высокой – 14,0–86,5% в Японии в 2022 году. Дыхательные устройства обычно помогают пациентам, нуждающимся в поддержке дыхания, удалении углекислого газа и терапии для уменьшения атрофии мышц брюшной стенки, вызванной неиспользованием. Таким образом, ожидается, что рост случаев респираторных заболеваний приведет к резкому росту спроса на респираторные устройства, тем самым стимулируя рост рынка в течение прогнозируемого периода.

Однако высокая стоимость оборудования, вероятно, будет сдерживать рост рынка в течение прогнозируемого периода.

Тенденции рынка респираторных устройств Японии

Ожидается, что в течение прогнозируемого периода в сегменте ингаляторов будет наблюдаться сильный рост

Ингалятор – это устройство, используемое для доставки лекарства в легкие и дыхательные пути. В основном его используют для лечения или профилактики респираторных заболеваний, таких как астма, хроническая обструктивная болезнь легких (ХОБЛ) или муковисцидоз. Ингаляторы — это лекарства, которые вдыхаются через рот и в легкие, что помогает расслабить мышцы, напрягающие дыхательные пути. Ингаляторы помогают открыть дыхательные пути, позволяют большему количеству воздуха проникать в легкие и выходить из них, а также помогают пациенту легче дышать.

Рост случаев респираторных заболеваний, таких как сенная лихорадка и хроническая обструктивная болезнь легких (ХОБЛ), является основным фактором, способствующим росту этого сегмента. В Японии самой распространенной респираторной аллергией является сенная лихорадка, которая возникает из-за распространения пыльцы кедра по всей стране. Например, согласно статье, опубликованной в январе 2022 года, было подсчитано, что в Японии сенной лихорадкой страдают 25,0 миллионов человек.

Преимущества ингаляторов перед лекарствами повышают их спрос среди населения в целом. Например, ингаляторы позволяют мгновенно вводить лекарство в дыхательные пути, обеспечивая быстрое облегчение. Он также имеет портативный размер, что делает его удобным в переноске и простым в использовании. В июне 2022 года Iconovo, одна из ключевых компаний по производству респираторных ингаляторов, запустила в Японии свой ингалятор ICOone. Считается, что благодаря таким новым запускам в ближайшие годы в этом сегменте будет наблюдаться здоровый рост.

Кроме того, рост респираторно-синцитиальных вирусных инфекций среди детей в Японии также является одним из основных факторов, способствующих росту рынка. Например, согласно исследованию PubMed, опубликованному в феврале 2022 года, было отмечено, что респираторно-синцитиальный вирус (РСВ) является одной из наиболее частых причин инфекций нижних дыхательных путей у детей в возрасте пяти лет и старше. RSV налагает значительное бремя на систему здравоохранения Японии. Таким образом, ожидается, что растущее бремя таких заболеваний приведет к увеличению спроса на ингаляторы в Японии, тем самым стимулируя рост сегмента в течение прогнозируемого периода.

Считается, что устройства CPAP значительно вырастут в ближайшие годы

Аппарат постоянного положительного давления в дыхательных путях (CPAP) используется для лечения апноэ во сне, которое является одним из распространенных респираторных заболеваний. Устройство использует шланг, подключенный к маске или носовому наконечнику, для подачи постоянного и стабильного давления воздуха, помогающего человеку дышать во время сна.

Высокая распространенность апноэ во сне и растущее использование устройств CPAP в стране приводят к росту сегмента. Например, согласно данным PubMed, опубликованным в феврале 2022 года, было отмечено, что по состоянию на 2022 год распространенность апноэ во сне в Японии составляла около 9% у мужчин и 3% у женщин. резко растет в стране, что выступает в качестве стимулятора роста сегмента устройств CPAP.

Кроме того, согласно данным журнала Springer Journal, опубликованным в ноябре 2021 года, в 2021 году в Японии терапия с постоянным положительным давлением в дыхательных путях (CPAP) при синдроме апноэ во сне (SAS) использовалась более чем 500 000 пациентов. Такое большое количество людей, использующих устройства CPAP, указывает на то, что что для этого существует устоявшийся рынок.

Кроме того, присутствие ключевых компаний, поставляющих продукцию CPAP, способствует росту рынка в Японии. Например, ResMed предлагает расширенный портфель устройств CPAP в Японии и имеет сильное присутствие в стране.

Таким образом, благодаря вышеупомянутым факторам, ожидается, что в этом сегменте в Японии в течение прогнозируемого периода будет наблюдаться сильный рост.

Обзор японской индустрии респираторных устройств

Японский рынок респираторных устройств является умеренно конкурентным и фрагментированным по своей природе, на нем присутствуют несколько крупных игроков. Некоторые из реализованных стратегий включают соглашения, модели сотрудничества, расширение бизнеса и разработку продуктов. Конкурентная среда включает анализ нескольких международных, а также местных компаний, занимающих значительную долю рынка, в том числе Dragerwerk AG, Fisher Paykel Healthcare Ltd, GE Healthcare, Getinge AB, Terumo Corporation и Koninklijke Philips NV.

Лидеры рынка респираторных устройств Японии

-

Dragerwerk AG

-

Fisher & Paykel Healthcare Ltd

-

Getinge AB

-

Terumo Corporation

-

GE Healthcare

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка респираторных устройств Японии

- Февраль 2022 г. Aptar Pharma объявила о выпуске HeroTracker Sense, нового цифрового решения для здоровья органов дыхания, которое превращает стандартный дозированный ингалятор (pMDI) в интеллектуальное подключенное медицинское устройство.

- Март 2021 г. PARI Pharma GmbH, компания, специализирующаяся на передовых системах доставки аэрозолей на основе технологии eFlow, объявила о разрешении использования небулайзерной системы LAMIRA для доставки лекарственного препарата Insmed ARIKAYCE (ингаляционная суспензия липосом амикацина) в Японии.

Сегментация промышленности респираторных устройств Японии

Согласно объему отчета, респираторные устройства включают респираторные диагностические устройства, терапевтические устройства и дыхательные устройства для проведения длительного искусственного дыхания. Он также может включать дыхательный аппарат, используемый для реанимации путем подачи кислорода в легкие человека, перенесшего асфиксию.

Японский рынок респираторных устройств сегментирован по типам на устройства для диагностики и мониторинга (спирометры, устройства для проверки сна, пикфлоуметры и другие устройства для диагностики и мониторинга), терапевтические устройства (аппараты искусственной вентиляции легких, ингаляторы, устройства CPAP, концентраторы кислорода и другие терапевтические устройства). ) и одноразовые материалы (маски, дыхательные контуры и другие одноразовые материалы). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Устройства диагностики и мониторинга | Спирометры |

| Устройства для проверки сна | |

| Пиковые расходомеры | |

| Другие устройства диагностики и мониторинга | |

| Терапевтические устройства | Вентиляторы |

| Ингаляторы | |

| СИПАП-устройства | |

| Концентраторы кислорода | |

| Другие терапевтические устройства | |

| Одноразовые товары | Маски |

| Дыхательные контуры | |

| Другие одноразовые материалы |

| По типу | Устройства диагностики и мониторинга | Спирометры |

| Устройства для проверки сна | ||

| Пиковые расходомеры | ||

| Другие устройства диагностики и мониторинга | ||

| Терапевтические устройства | Вентиляторы | |

| Ингаляторы | ||

| СИПАП-устройства | ||

| Концентраторы кислорода | ||

| Другие терапевтические устройства | ||

| Одноразовые товары | Маски | |

| Дыхательные контуры | ||

| Другие одноразовые материалы | ||

Часто задаваемые вопросы по исследованию рынка респираторных устройств в Японии

Каков текущий размер рынка респираторных устройств в Японии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста японского рынка респираторных устройств составит 9,60%.

Кто являются ключевыми игроками на рынке респираторных устройств в Японии?

Dragerwerk AG, Fisher & Paykel Healthcare Ltd, Getinge AB, Terumo Corporation, GE Healthcare — крупнейшие компании, работающие на рынке респираторных устройств Японии.

В какие годы охватывает рынок респираторных устройств Японии?

В отчете рассматривается исторический размер рынка респираторных устройств Японии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка респираторных устройств Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности респираторных устройств Японии

Статистические данные о доле, размере и темпах роста доходов на японском рынке респираторных устройств в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ японских респираторных устройств включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.