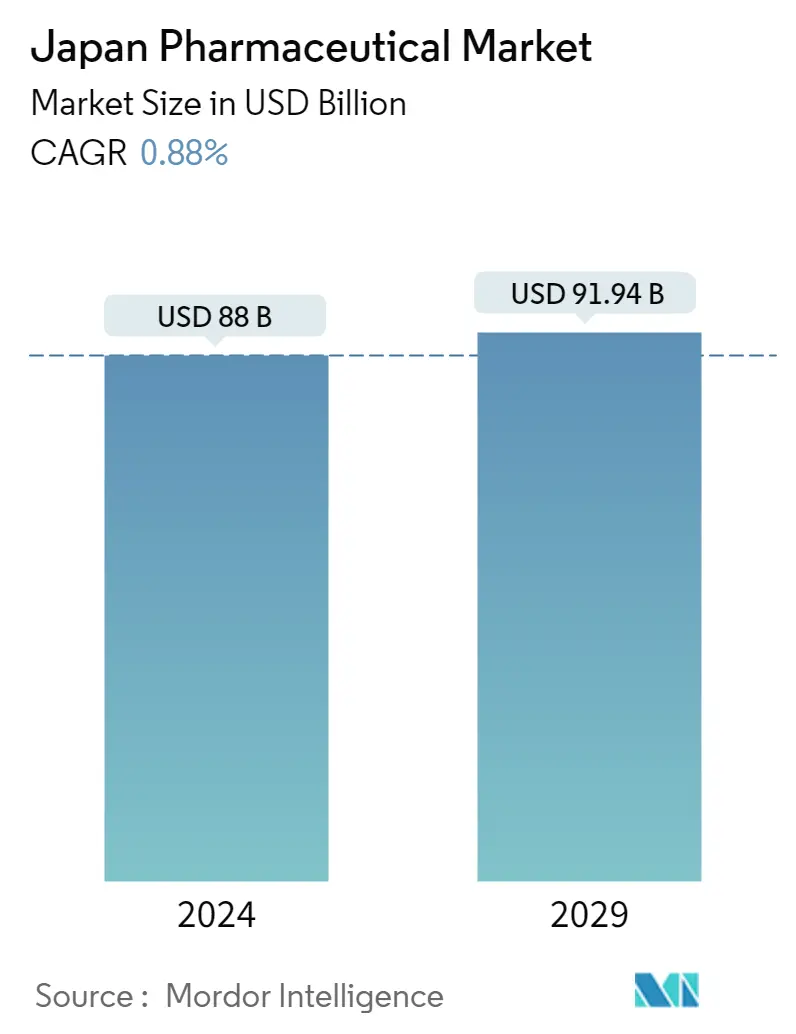

Размер фармацевтического рынка Японии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Размер рынка (2024) | USD 88.00 миллиардов долларов США |

| Размер рынка (2029) | USD 91.94 миллиарда долларов США |

| CAGR(2024 - 2029) | 0.88 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ фармацевтического рынка Японии

Размер фармацевтического рынка Японии оценивается в 88 миллиардов долларов США в 2024 году и, как ожидается, достигнет 91,94 миллиардов долларов США к 2029 году, при этом среднегодовой темп роста составит 0,88% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 существенно повлияла на фармацевтический рынок Японии. Рост случаев заражения COVID-19 в стране увеличил спрос на рецептурные лекарства и вакцины, что повлияло на спрос на фармацевтическую продукцию. Растущий импорт вакцин против COVID-19 увеличил спрос на фармацевтическую продукцию. Например, в мае 2021 года правительство Японии подписало контракт с Pfizer-BioNTech на импорт 194 миллионов доз вакцины к концу 2021 года. Правительство Японии выдало экстренное одобрение на вакцины и лекарства от COVID-19, что повлияло на рост рынка. Например, в мае 2020 года в стране был одобрен ремдесивир для лечения пациентов с COVID-19, а вакцина была одобрена в феврале 2021 года. С ослаблением ограничений, связанных с пандемией, и возобновлением деятельности компаний по производству лекарств и другой продукции, Ожидается, что фармацевтический рынок будет расти в течение прогнозируемого периода.

Такие факторы, как рост численности пожилых людей, рост заболеваемости хроническими заболеваниями и растущие инвестиции в исследования и разработки (НИОКР) в стране, способствуют росту рынка в Японии.

Растущее число инфекций и хронических заболеваний, таких как сердечно-сосудистые заболевания, диабет, гипертония, рак, неврологические заболевания и другие, способствуют росту рынка. Согласно отчету GLOBOCAN 2020, в 2020 году в Японии было зарегистрировано 1 028 658 новых случаев рака, а общее число распространенных случаев рака за пять лет составило 2 710 728. В том же отчете прогнозируется, что число случаев рака в Японии достигнет 1 110 549 к 2030 году и 1 128 057 к 2040 году. Таким образом, ожидается, что ожидаемое увеличение числа людей, страдающих раком, увеличит спрос на эффективные лекарства, что будет способствовать росту рынка.

В статье, опубликованной в мае 2021 года, отмечалось, что к 2025 году от 6,5 до 7 миллионов человек, как ожидается, будут жить с деменцией. Ожидается, что к 2060 году от 8,5 до 11,5 миллионов человек в Японии будут страдать деменцией. Ожидается, что борьба с деменцией приведет к увеличению спроса на лекарства, используемые для лечения этого заболевания. Ожидается, что это будет способствовать росту рынка в течение прогнозируемого периода.

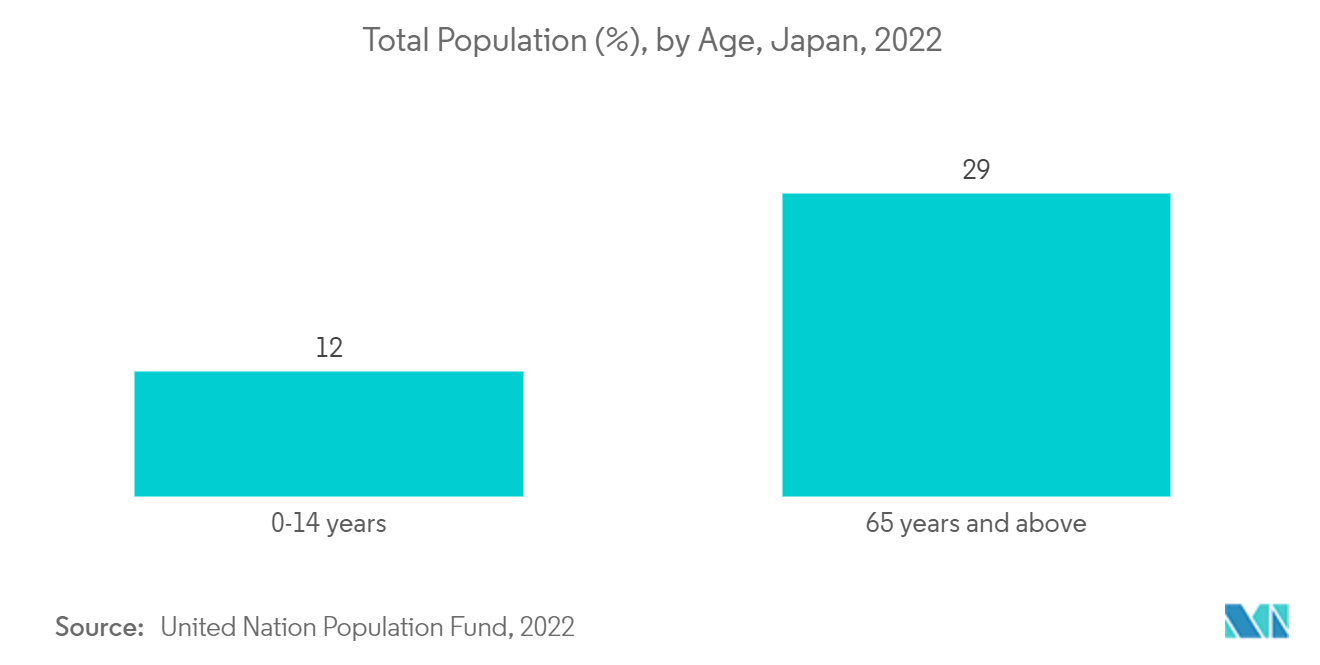

Увеличение гериатрического населения в стране способствует росту рынка. Согласно статистике за 2022 год, опубликованной UNPF, в 2022 году 59% всего населения, проживающего в Японии, будут в возрасте от 15 до 64 лет. Согласно тому же источнику, в 2022 году 29% населения будут в возрасте 65 лет и старше. Таким образом, растущее пожилое население более склонно к развитию хронических заболеваний, таких как сердечно-сосудистые заболевания, неврологические расстройства и рак, что повышает спрос на эффективные терапевтические средства, что, как ожидается, будет способствовать росту рынка.

Ожидается, что растущее внимание к исследованиям и разработкам, а также растущие расходы на исследования и здравоохранение в стране будут способствовать развитию и доступности фармацевтических продуктов, способствуя росту рынка. Например, согласно статистике ОЭСР за 2021 год, Япония потратила 3,27% своего ВВП на НИОКР в 2020 году.

В Японии два важнейших регулирующих органа рассматривают и одобряют лекарства и медицинские изделия PMDA и MHLW. Регулирующие комитеты занимаются мониторингом и надзором, чтобы гарантировать безопасность и эффективность разрешенных биологических и фармацевтических препаратов в Японии. Согласно статье, опубликованной в апреле 2021 года, процесс одобрения лекарств в Японии менее сложен и прост по сравнению с некоторыми другими странами. PMDA и нормативные аспекты предлагают спонсорам консультации, которые помогут им понять требования и поэтапный процесс утверждения лекарств. Таким образом, число компаний в Японии увеличивается, и ожидается, что оно будет увеличиваться.

способствовать разработке лекарств, тем самым способствуя росту рынка.

В стране растут инвестиции и достижения в области фармацевтики. Ожидается, что это будет способствовать росту рынка. Например, в мае 2022 года ExoCoBio Inc. получила японский патент, в котором утверждается, что экзосома, полученная из стволовых клеток, является эффективным ингредиентом для облегчения дерматита. Патент является результатом энергичных исследований и разработок по разработке терапевтических лекарств с более высокой эффективностью и безопасностью, чем известные в настоящее время препараты для лечения дерматита с зудом и воспалением. Кроме того, в марте 2022 года Япония открыла новый центр исследований и разработок стоимостью 1,6 миллиарда долларов США для поддержки проектов по разработке вакцин и лекарств в рамках более широкой схемы борьбы с инфекционными заболеваниями. Создание центра исследований и разработок для инновационного партнерства и управления бюджетом будет находиться в ведении Службы надзорного контроля и сбора данных (SCARDA). Таким образом, ожидается, что такие события будут стимулировать рост рынка в Японии.

Однако ожидается, что сценарии жесткого регулирования для некоторых продуктов будут препятствовать росту рынка в течение прогнозируемого периода.

Тенденции фармацевтического рынка Японии

Ожидается, что сегмент рецептурных препаратов будет занимать значительную долю на рынке в течение прогнозируемого периода.

Ожидается, что в сегменте лекарств, отпускаемых по рецепту, в течение прогнозируемого периода на фармацевтическом рынке произойдет значительный рост из-за таких факторов, как рост распространенности хронических заболеваний, увеличение численности пожилых людей, растущий спрос и распространение рецептурных лекарств, а также увеличение количества новых продуктов на рынке. страна.

Растущее число людей, страдающих хроническими заболеваниями в Японии, увеличивает спрос на разработку фармацевтических продуктов, таких как вакцины, биологические препараты или другие терапевтические препараты, что способствует росту рынка. По данным ВОЗ, по состоянию на 9 августа 2022 года в Японии зарегистрировано 14 421 539 подтвержденных случаев заболевания COVID-19 и 33 825 летальных исходов. Таким образом, ожидается, что рост числа случаев заболевания COVID-19 среди населения увеличит спрос на вакцины против COVID-19 в стране, тем самым способствуя росту рынка.

Растущая компания, специализирующаяся на разработке фармацевтических продуктов и принятии различных бизнес-стратегий, таких как сотрудничество, партнерство и запуск новых продуктов, также способствует росту изучаемого рынка. Например, в марте 2022 года Министерство здравоохранения, труда и социального обеспечения Японии (MHLW) выдало регистрационное удостоверение на ксенпозим (олипудазу альфа) для лечения взрослых и детей с проявлениями нецентральной нервной системы (не ЦНС). дефицит кислой сфингомиелиназы (АСМД). В январе 2022 года моноклональное антитело Actemra против рецептора IL-6 компании Chugai было одобрено для дополнительного показания к лечению пневмонии, вызванной SARS-CoV-2 (только для пациентов, нуждающихся в кислородном вмешательстве) в Японии.

Таким образом, из-за вышеупомянутых факторов ожидается, что сегмент рецептурных лекарств будет занимать значительную долю рынка японских фармацевтических препаратов в течение прогнозируемого периода.

Ожидается, что сегмент респираторных систем будет занимать значительную долю рынка в течение прогнозируемого периода.

Ожидается, что респираторный сегмент будет расти в течение прогнозируемого периода из-за увеличения распространенности респираторных заболеваний, таких как астма, хронические обструктивные заболевания дыхательных путей и других. Растущее педиатрическое и стареющее население более подвержено развитию респираторных заболеваний из-за слабого иммунитета, что также способствует росту рынка. Согласно отчету GLOBOCAN 2020, в 2020 году в Японии было зарегистрировано 138 532 новых случая рака легких, и, по прогнозам, к 2040 году это число удвоится. заболеваемость (ХОБЛ) была выше среди населения в возрасте 40 лет и старше. Таким образом, ожидается, что высокое бремя респираторных заболеваний среди населения приведет к увеличению спроса на лекарства от астмы и ХОБЛ, что будет способствовать росту рынка.

Ожидается, что растущая деятельность компаний по разработке лекарств и увеличению количества разрешений на лекарства будет способствовать росту рынка. Например, в сентябре 2022 года японский MHLW одобрил препарат Tezspire (тезепелумаб) компании AstraZeneca для лечения бронхиальной астмы у пациентов с тяжелым или рефрактерным заболеванием, у которых симптомы астмы не могут контролироваться с помощью ингаляционных кортикостероидов в средних или высоких дозах и других препаратов длительного действия. поддерживающая терапия в Японии. В августе 2022 года японский MHLW одобрил препарат Тагриссо (осимертиниб) компании AstraZeneca для адъювантного лечения пациентов с немелкоклеточным раком легкого (НМРЛ) с мутацией рецептора эпидермального фактора роста (EGFRm) после операции в Японии.

В мае 2022 года японское MHLW одобрило препарат Тецентрик компании Chugai Pharmaceutical в качестве дополнительного показания к использованию противоракового агента/гуманизированного моноклонального антитела против PD-L1 для адъювантного лечения PD-L1-положительного немелкоклеточного рака легкого (НМРЛ). В январе 2022 года японский MHLW одобрил препарат Lumakras компании Amgen для лечения положительного, неоперабельного, распространенного и рецидивирующего немелкоклеточного рака легкого (НМРЛ) с мутацией KRAS G12C, который прогрессировал после системной противораковой терапии в Японии.

Таким образом, из-за вышеупомянутых факторов ожидается рост сегмента респираторной системы в течение прогнозируемого периода.

Обзор фармацевтической промышленности Японии

Конкурентная среда японского фармацевтического рынка охватывает обзор бизнеса, финансы, продукты и стратегии, которым следуют крупные компании. Фармацевтический рынок Японии высококонкурентен и состоит из нескольких крупных игроков. Что касается доли рынка, на изучаемом рынке доминируют несколько крупных игроков. Некоторые видные игроки активно совершают приобретения и создают совместные предприятия с другими компаниями, чтобы укрепить свои позиции на рынке страны. В настоящее время на рынке доминируют такие ключевые компании, как Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co. Ltd, Merck Co. Inc. и Daiichi Sankyo Company, Limited и другие.

Лидеры фармацевтического рынка Японии

-

Takeda Pharmaceutical Company Limited

-

Pfizer Inc.

-

Chugai Pharmaceutical Co., Ltd.

-

Merck & Co., Inc.

-

Daiichi Sankyo Company, Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости фармацевтического рынка Японии

- В апреле 2022 года фармацевтическая компания Takeda получила разрешение на производство и маркетинг от Министерства здравоохранения, труда и социального обеспечения Японии (MHLW) на Нуваксовид для внутримышечных инъекций (Нуваксовид), новую вакцину против COVID-19 на основе рекомбинантного белка для первичной и бустерной иммунизации лиц пожилого возраста. 18 и старше.

- В марте 2022 года компания Chugai Pharmaceutical Co. Ltd получила одобрение регулирующих органов Министерства здравоохранения, труда и социального обеспечения (MHLW) Японии на препарат Vabysmo для интравитреальных инъекций 120 мг/мл (генерическое название фарскал), препарат против VEGF/анти-Ang. Биспецифическое антитело -2 для лечения возрастной макулярной дегенерации, связанной с субфовеальной хориоидальной неоваскуляризацией и диабетическим макулярным отеком (ДМО).

Отчет о фармацевтическом рынке Японии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.1.1 Расходы на здравоохранение

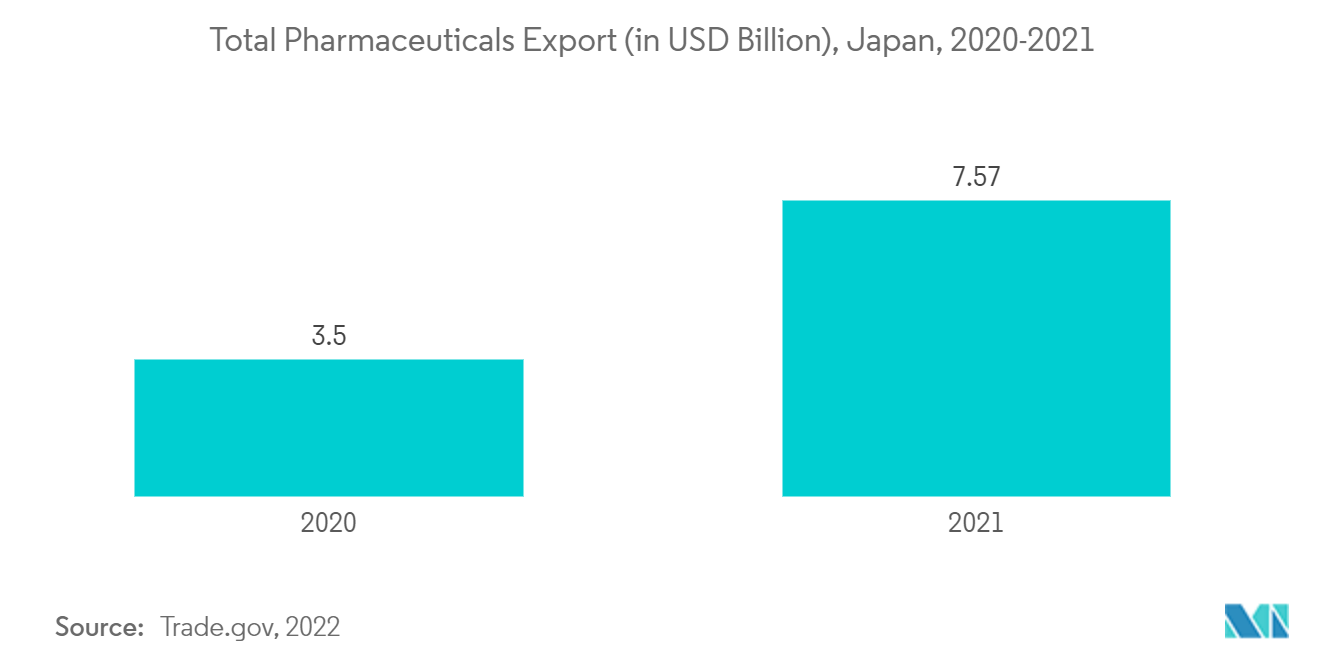

4.1.2 Фармацевтический импорт и экспорт

4.1.3 Эпидемиологические данные по основным заболеваниям

4.1.4 Нормативно-правовая база/Регулирующие органы

4.1.5 Лицензирование и авторизация на рынке

4.1.6 Анализ трубопровода

4.1.6.1 По фазе

4.1.6.2 От спонсора

4.1.6.3 По болезни

4.1.7 Статический обзор

4.1.7.1 Количество больниц

4.1.7.2 Занятость в фармацевтическом секторе

4.1.7.3 Расходы на НИОКР

4.1.8 Легкость ведения бизнеса

4.2 Драйверы рынка

4.2.1 Рост численности гериатрического населения и увеличение бремени хронических заболеваний

4.2.2 Увеличение объемов исследований и разработок наряду с ростом инвестиций в НИОКР

4.3 Рыночные ограничения

4.3.1 Сценарий жесткого регулирования

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – млн долларов США)

5.1 По терапевтической категории

5.1.1 Противоаллергические средства

5.1.2 Кровь и кроветворные органы

5.1.3 Сердечно-сосудистая система

5.1.4 Дерматологические препараты

5.1.5 Генито мочевая система

5.1.6 Дыхательная система

5.1.7 Органы чувств

5.1.8 Другие терапевтические категории

5.2 По типу рецепта

5.2.1 Отпускаемые по рецепту лекарства

5.2.1.1 Фирменный

5.2.1.2 Дженерики

5.2.2 Безрецептурные препараты

6. КОНКУРЕНТНЫЙ ЛАНДШАФТ И ПРОФИЛИ КОМПАНИИ

6.1 Профили компании

6.1.1 Takeda Pharmaceutical Company Limited

6.1.2 Astellas Pharma Inc.

6.1.3 Pfizer Inc.

6.1.4 Chugai Pharmaceutical Co. Ltd

6.1.5 Merck & Co. Inc.

6.1.6 Daiichi Sankyo Company Limited

6.1.7 Bayer AG

6.1.8 GlaxoSmithKline PLC

6.1.9 Eli Lilly and Company

6.1.10 Novartis International AG

6.1.11 Sanofi SA

6.1.12 Catalent Inc.

6.1.13 Eisai Co. Ltd

6.1.14 Johnson and Johnson (Janssen Global Services)

6.1.15 Aspen Holdings

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация фармацевтической промышленности Японии

В рамках настоящего отчета фармацевтические препараты подразделяются на лекарства, отпускаемые по рецепту и без рецепта. Эти лекарства могут быть приобретены отдельными лицами по рецепту врача или без него, и они безопасны для употребления для лечения различных заболеваний с согласия врача или без него.

Японский фармацевтический рынок сегментирован по терапевтическим категориям (противоаллергические средства, препараты крови и органов кроветворения, сердечно-сосудистая система, дерматология, мочеполовая система, дыхательная система, органы чувств и другие терапевтические категории), типу рецепта (рецептурные препараты (фирменные препараты и дженерики) и безрецептурные препараты). В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| По терапевтической категории | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| По типу рецепта | ||||||

| ||||||

|

Часто задаваемые вопросы по исследованиям фармацевтического рынка Японии

Насколько велик фармацевтический рынок Японии?

Ожидается, что объем фармацевтического рынка Японии достигнет 88,00 млрд долларов США в 2024 году и будет расти со среднегодовым темпом 0,88% и достигнет 91,94 млрд долларов США к 2029 году.

Каков текущий размер фармацевтического рынка Японии?

Ожидается, что в 2024 году объем фармацевтического рынка Японии достигнет 88,00 миллиардов долларов США.

Кто является ключевыми игроками на фармацевтическом рынке Японии?

Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co., Ltd., Merck & Co., Inc., Daiichi Sankyo Company, Limited — крупнейшие компании, работающие на фармацевтическом рынке Японии.

В какие годы охватывает фармацевтический рынок Японии и каков был размер рынка в 2023 году?

В 2023 году объем фармацевтического рынка Японии оценивался в 87,23 миллиарда долларов США. В отчете рассматривается исторический размер фармацевтического рынка Японии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер фармацевтического рынка Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о фармацевтической промышленности Японии

Статистические данные о доле, размере и темпах роста доходов на японском фармацевтическом рынке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Japan Pharma включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.