Анализ фармацевтического 3PL рынка Японии

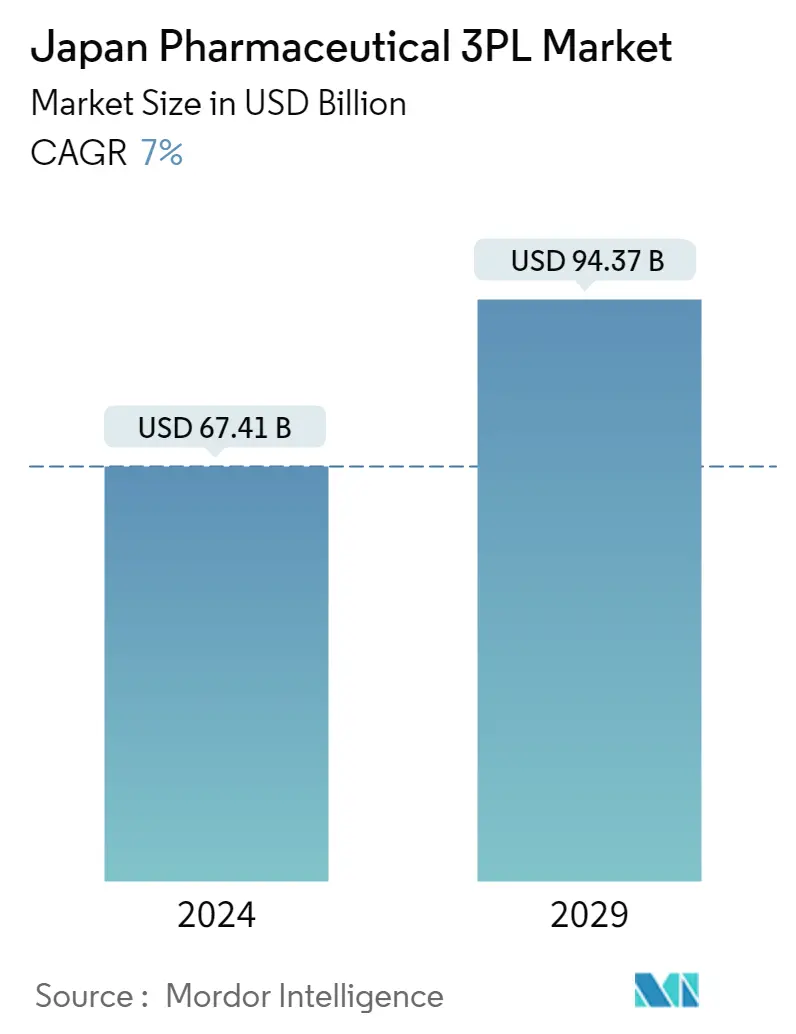

Размер японского фармацевтического рынка 3PL оценивается в 67,41 млрд долларов США в 2024 году и, как ожидается, достигнет 94,37 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 7% в течение прогнозируемого периода (2024-2029 гг.).

- Рынок сторонней логистики фармацевтической отрасли растет, поскольку все больше и больше людей готовы пользоваться услугами онлайн-доставки. Эта тенденция привела к росту спроса на сторонние логистические решения. Япония является ведущей силой на фармацевтическом рынке сторонней логистики, при этом правительство предоставляет стимулы. Японское агентство по фармацевтике и медицинскому оборудованию в партнерстве с Министерством здравоохранения, труда и социального обеспечения Японии и фармацевтическими компаниями создало платформу для онлайн-обмена информацией и оказания консультационных услуг пациентам.

- Спрос на логистические услуги с контролируемой температурой для доставки биологических препаратов через международные границы и расширение дистрибьюторских сетей биофармацевтических компаний для увеличения продаж способствуют расширению рынка. Это служит мотивацией. Фармацевтические логистические организации заметили значительный рост использования автоматизированных систем хранения и поиска в развивающихся странах. Ограничивая перебои в поставках и уделяя приоритетное внимание важнейшим методам лечения, крупные игроки рынка сыграли значительную роль в борьбе с COVID-19.

- Например, компания Nippon Express имеет стандартную сертификацию ВВП ВОЗ для Восточно-Японского фармацевтического центра в Куки, префектура Сайтама. Это связано с тем, что они ориентированы на хранение и транзит с двумя температурными зонами, чтобы удовлетворить спрос на высококачественную логистику. Центр имеет сертификат ВВП стандарта ВОЗ (Всемирной организации здравоохранения) на хранение и транспортировку лекарств в двух температурных зонах (комнатная температура 15-25°С, холодильное хранение 2-8°С).

Тенденции японского фармацевтического рынка 3PL

В стране растет рынок дженериков

Рынок непатентованных лекарств в Японии растет быстрыми темпами, и за последние несколько лет появляется все больше и больше фармацевтических компаний. Японские дженерики в настоящее время являются одним из наиболее быстрорастущих сегментов фармацевтической промышленности, поскольку рост продолжительности жизни и старение населения заставляют существующих поставщиков искать новые решения. Япония – страна, известная своими высокими технологиями и сильной рыночной конкуренцией. Он также имеет один из самых высоких расходов на здравоохранение на душу населения в мире.

По сравнению с другими развитыми рынками, такими как США и ЕС, проникновение непатентованных лекарств в Японии всегда было ниже. Однако с начала века число людей, принимающих дженерики, быстро выросло из-за изменения государственной политики.

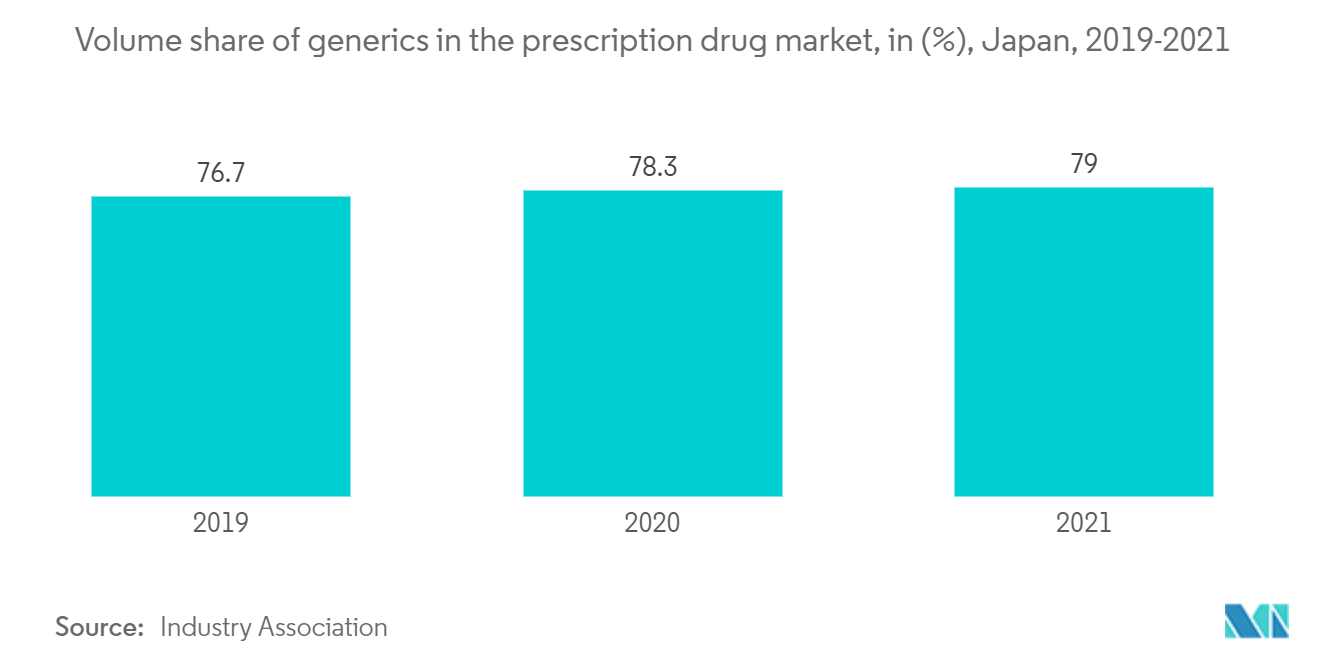

В ответ на старение населения страны и рост стоимости фирменных лекарств правительство приняло закон о сокращении медицинских расходов и переводе денег с недорогих дженериков на инновационные продукты. К сентябрю 2020 года правительство поставило цель достичь 80% проникновения непатентованных лекарств, хотя оно достигло лишь примерно 2% от этой цели. На японском рынке рецептурных лекарств по состоянию на сентябрь 2021 года доля дженериков составляла около 79%.

Дженерики были хорошим рынком для предприятий и частных лиц, которым нужны были фирменные лекарства по низким ценам. Создавая дженерики более дорогих брендов, фармацевтические компании пытались придать им вкус, внешний вид, запах и даже ощущение, как у более дорогих брендов. Эти подражательные версии были названы в честь самых популярных названий лекарств от крупных производителей, поэтому покупатели с трудом могли отличить дженерик от его фирменного аналога.

В стране растет импорт фармацевтической продукции

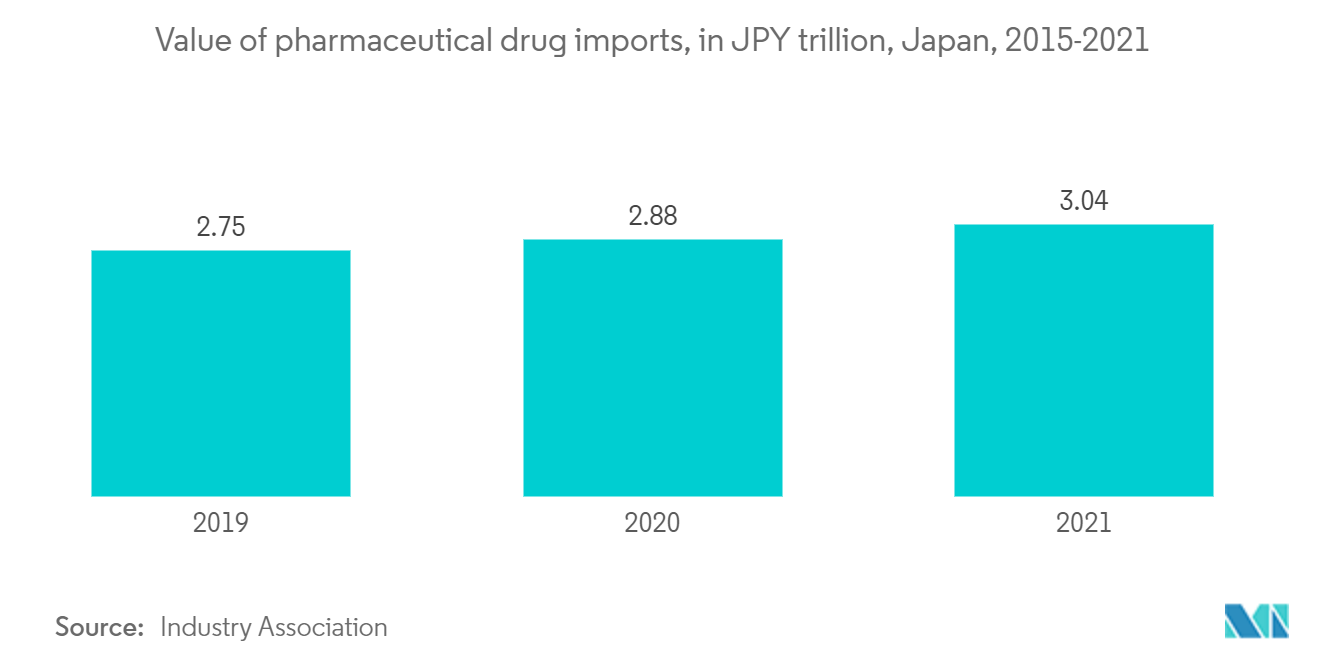

Япония является экспортным рынком для американских фармацевтических препаратов и третьим по величине фармацевтическим рынком в мире. Сектор здравоохранения позиционировался правительством Японии (GOJ) с 2013 года как движущая сила роста в рамках стратегии экономического возрождения и роста страны. Фармацевтическая промышленность Японии, наряду со сферой здравоохранения, в последнее время вызвала новый интерес. Этот повышенный интерес к японской отрасли здравоохранения отчасти обусловлен пандемией COVID-19, которая подчеркнула ценность инновационных товаров здравоохранения. Необходимость укрепления среды разработки лекарств в Японии является важным дополнительным фактором, повышающим интерес к фармацевтической промышленности страны. Около 20% всего фармацевтического импорта в Японию приходится на американскую продукцию, включая продукцию, произведенную на месте американскими предприятиями, а также продукцию, лицензия на которую была предоставлена японским производителям.

Ожидается, что к 2025 году фармацевтический рынок Японии будет сокращаться со скоростью 0,2–1,2% в год, в то время как мировой фармацевтический рынок, как ожидается, будет расширяться со скоростью 4,4%. Сопутствующее падение рынка непатентованных лекарств в Японии является одним из факторов, способствующих ожидаемому спаду в фармацевтическом секторе страны. Однако ожидается, что японский рынок запатентованных лекарств, на котором блистают товары американских корпораций, будет продолжать расширяться в течение этого времени.

Обзор японской фармацевтической 3PL-индустрии

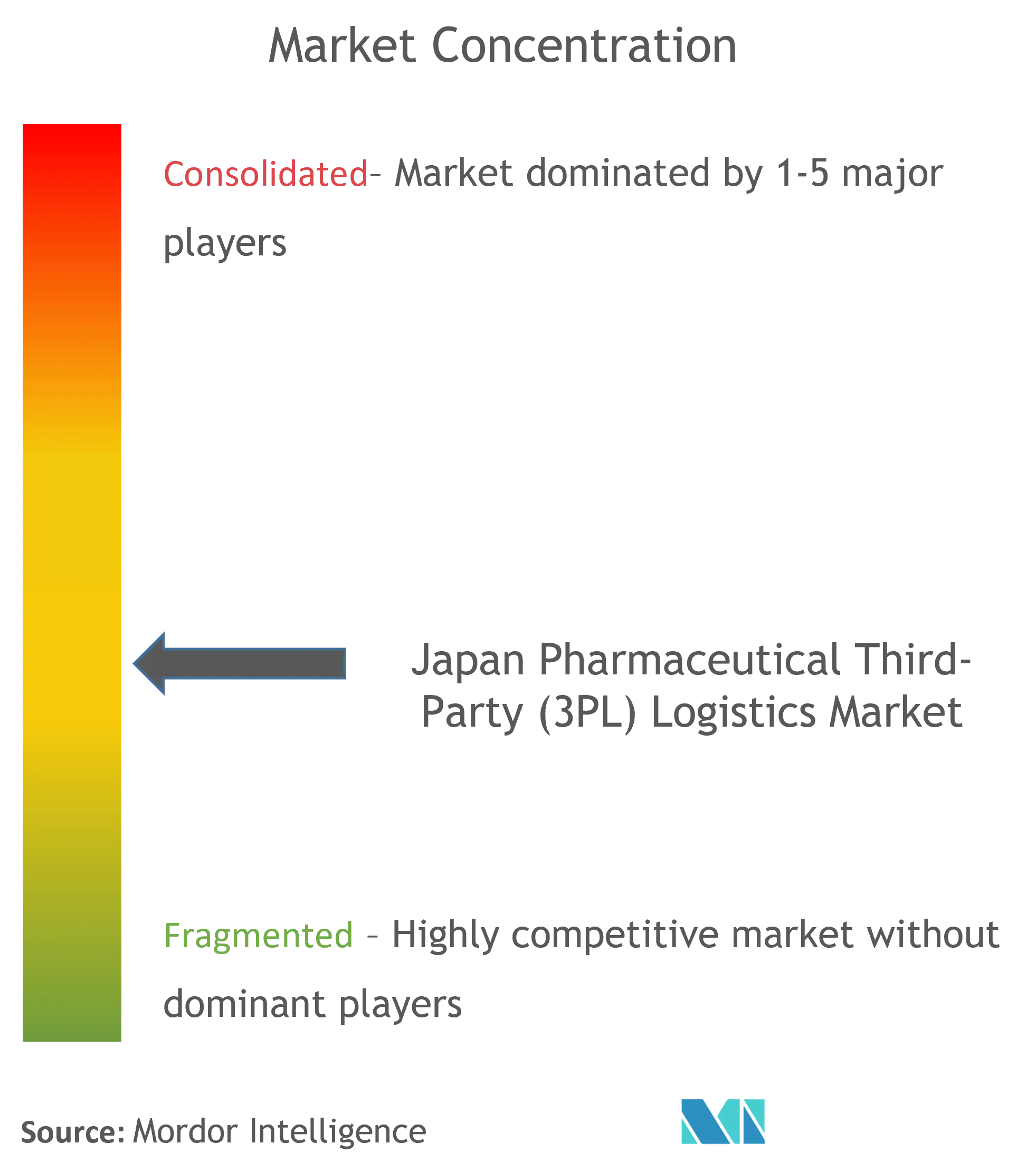

Рынок сторонней фармацевтической логистики (3PL) в Японии очень конкурентен. Учитывая деликатность транспортируемых товаров, фармацевтическая логистика требует высокой степени специализации, разрешений регулирующих органов, передовых технологий, большего сетевого покрытия и большого опыта; следовательно, в отрасли сравнительно меньше конкурентов. DHL Logistics, Nippon Express, Kuehne + Nagel и Kerry Logistics — одни из ведущих компаний рынка. Эти фирмы получают конкурентное преимущество, предоставляя возможности для более быстрой доставки и складирования со специализированными складскими помещениями.

Лидеры японского фармацевтического рынка 3PL

-

Suzuken Group

-

Nippon Express

-

DHL Logistics

-

Kuehne + Nagel

-

Kerry Logistics

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости японского фармацевтического 3PL рынка

- Май 2023 г.: Nippon Express, седьмой по величине сторонний поставщик логистических услуг в мире по валовой выручке, согласился приобрести австрийскую логистическую компанию Cargo-Partner за 1,5 миллиарда долларов, продвигая свою стратегию стать глобальным мегагрузовым экспедитором.

- Декабрь 2022 г.: Японская фармацевтическая фирма JCR Pharmaceuticals специализируется на разработке, производстве и маркетинге фармацевтических препаратов для лечения редких и наследственных заболеваний. В рамках своей деловой поездки в Японию министр экономики Франц Файо 2 декабря подписал контракт с JCR Pharmaceuticals на строительство европейской логистической платформы компании в Люксембурге. Контракт был подписан в Токио.

Сегментация фармацевтической 3PL-индустрии Японии

В отчете количественно определен размер японского фармацевтического рынка 3PL. В отчете представлен тщательный анализ японского фармацевтического рынка 3PL, охватывающий самые последние технологические достижения, рыночные тенденции, а также подробные сведения о ключевых сегментах рынка и конкурентной среде отрасли. В анализе также было учтено и учтено влияние COVID-19.

Японский фармацевтический рынок 3PL сегментирован по услугам (управление внутренними перевозками, управление международными перевозками, а также складирование и распределение с добавленной стоимостью) и по контролю температуры (контролируемая логистика/логистика холодовой цепи по сравнению с неконтролируемой/нехолодовой логистикой). В отчете представлен размер рынка и прогнозы фармацевтического рынка 3PL Японии в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Управление внутренними перевозками |

| Международный транспортный менеджмент |

| Складирование и дистрибуция с добавленной стоимостью |

| Контролируемая логистика/холодовая цепь |

| Неконтролируемая логистика/нехолодовая цепь |

| По услуге | Управление внутренними перевозками |

| Международный транспортный менеджмент | |

| Складирование и дистрибуция с добавленной стоимостью | |

| Контроль температуры | Контролируемая логистика/холодовая цепь |

| Неконтролируемая логистика/нехолодовая цепь |

Часто задаваемые вопросы по исследованию рынка 3PL фармацевтической продукции Японии

Насколько велик японский фармацевтический рынок 3PL?

Ожидается, что объем японского фармацевтического рынка 3PL достигнет 67,41 млрд долларов США в 2024 году и вырастет в среднем на 7%, достигнув 94,37 млрд долларов США к 2029 году.

Каков текущий размер японского фармацевтического рынка 3PL?

Ожидается, что в 2024 году объем японского фармацевтического рынка 3PL достигнет 67,41 миллиарда долларов США.

Кто являются ключевыми игроками на рынке фармацевтических 3PL Японии?

Suzuken Group, Nippon Express, DHL Logistics, Kuehne + Nagel, Kerry Logistics — крупнейшие компании, работающие на японском фармацевтическом рынке 3PL.

В какие годы охватывается японский фармацевтический рынок 3PL и каков был размер рынка в 2023 году?

В 2023 году объем японского фармацевтического рынка 3PL оценивался в 63 миллиарда долларов США. В отчете рассматривается исторический размер японского фармацевтического рынка 3PL за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер японского фармацевтического рынка 3PL на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет японской фармацевтической 3PL-индустрии

Статистические данные о доле японского фармацевтического 3PL-рынка в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. 3PL-анализ Japan Pharmaceutical включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)