Объем рынка бумажной упаковки Японии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 6.00 % |

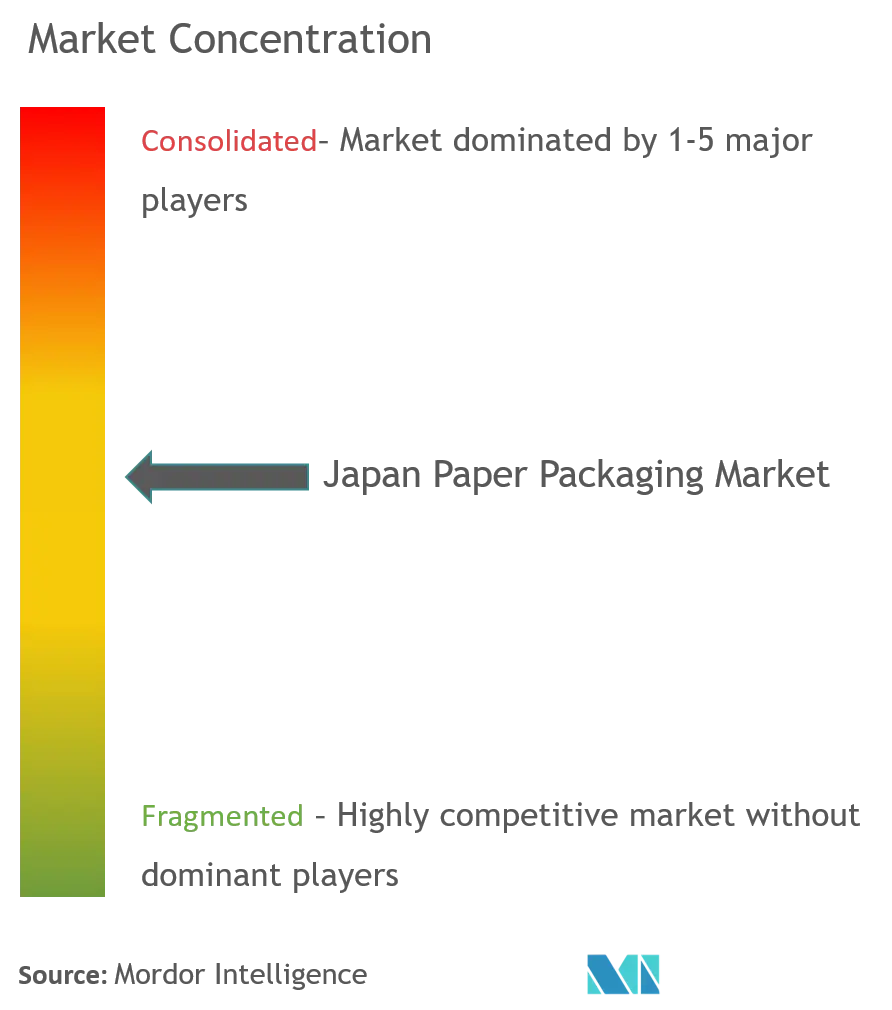

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка бумажной упаковки Японии

По оценкам, среднегодовой темп роста японского рынка бумажной упаковки составит около 6,0% в течение прогнозируемого периода.

- Япония является вторым по величине производителем пластиковых отходов на душу населения в мире, сразу после США. Ожидается, что жесткие международные правила в Японии побудят производителей извлечь выгоду из растущего спроса на экологически устойчивые упаковочные материалы, такие как бумажная упаковка, которые можно использовать в различных отраслях.

- Судя по всему, крупные поставщики пластиковых пакетов в регионе, такие как Fukusuke Kogyo, испытывают снижение спроса на полиэтиленовые пакеты в продуктовых магазинах, поскольку по закону покупатели обязаны платить за пакеты напрямую, и компания ожидает стать свидетелем снижения спроса на полиэтиленовые пакеты в продуктовых магазинах. скоро третье снижение заказа. Кроме того, компания объявила, что инвестирует в разработку материалов, чтобы снизить воздействие на окружающую среду и производственные затраты.

- Кроме того, крупные компании-производители бумаги в регионе, такие как Nippon Paper, стремятся извлечь выгоду из снижения спроса на пластик и объявили о расширении производства барьерных материалов на основе бумаги, которые защищают продукцию от воздуха и воды. По данным Nippon Paper, с годами спрос на упаковочные материалы из бумаги и картона вырос в качестве замены более экономичным пластикам. В настоящее время на долю упаковочных материалов на бумажной основе приходится 70% общего объема продаж.

- Недавняя вспышка COVID-19 и объявление режима самоизоляции привели к резкому росту спроса на предметы первой необходимости в продезинфицированной упаковке. Кроме того, недавнее исследование, проведенное Медицинским журналом Новой Англии, предполагает, что на бумаге вирус может выжить только до 24 часов. картонной упаковке по сравнению с 72 часами использования пластиковой упаковки, что способствует дальнейшему росту рынка.

Тенденции рынка бумажной упаковки Японии

Перерабатывающая пищевая промышленность и производство напитков будут стимулировать спрос на рынке

- Япония считается одним из крупных потребителей бумажной продукции в различных отраслях промышленности, включая газетную бумагу, упаковку, полиграфию и связь, санитарию и другие различные применения. В последнее время наблюдается тенденция к использованию бумаги в упаковочной промышленности, среди прочего, из-за осведомленности потребителей об экологически безопасной упаковке, проблем, связанных с вырубкой лесов и доступностью сырья.

- Например, производители продуктов питания в регионе начали осознавать недостатки пластиковой упаковки и готовятся перейти на бумажную упаковку.

- Кроме того, в соответствии с объявлением о плане Nestle Japan к 2025 году использовать 100% перерабатываемую упаковку, Nestle Japan выпустила новую упаковку для своих знаменитых миниатюрных шоколадных батончиков KitKat, в которой вместо пластиковых материалов используется бумага для оригами. Кроме того, новая бумажная упаковка должна пройти сертификацию Лесного попечительского совета и полностью пригодна для вторичной переработки.

- Кроме того, чтобы противостоять экологическим проблемам и способствовать устойчивому развитию, компания планирует ежегодно сокращать производство около 380 метрических тонн пластика, поскольку она планирует выпускать дополнительные бумажные пакеты для других своих продуктов, таких как KitKat нормального размера, мультиупаковки и одиночные пакеты. двухслойные бумажные обертки для индивидуальных KitKat к 2021 году.

- Кроме того, неправительственные организации проводят кампании, такие как PlasticMonsters, в которых около 1 834 646 человек подали петицию о прекращении производства одноразового пластика, нацеленную на такие бренды, как Nestle и Unilever, ответственные за отказ от переработки 90% пластика. Этот фактор заставляет компании переходить на экологически чистую упаковку. Nestle, Япония, в настоящее время изучает возможность создания новой упаковки для других брендов и продуктов. Компания также активно изучает материалы для дальнейшего снижения нагрузки на окружающую среду, поскольку ежедневно продает около 4 миллионов продуктов.

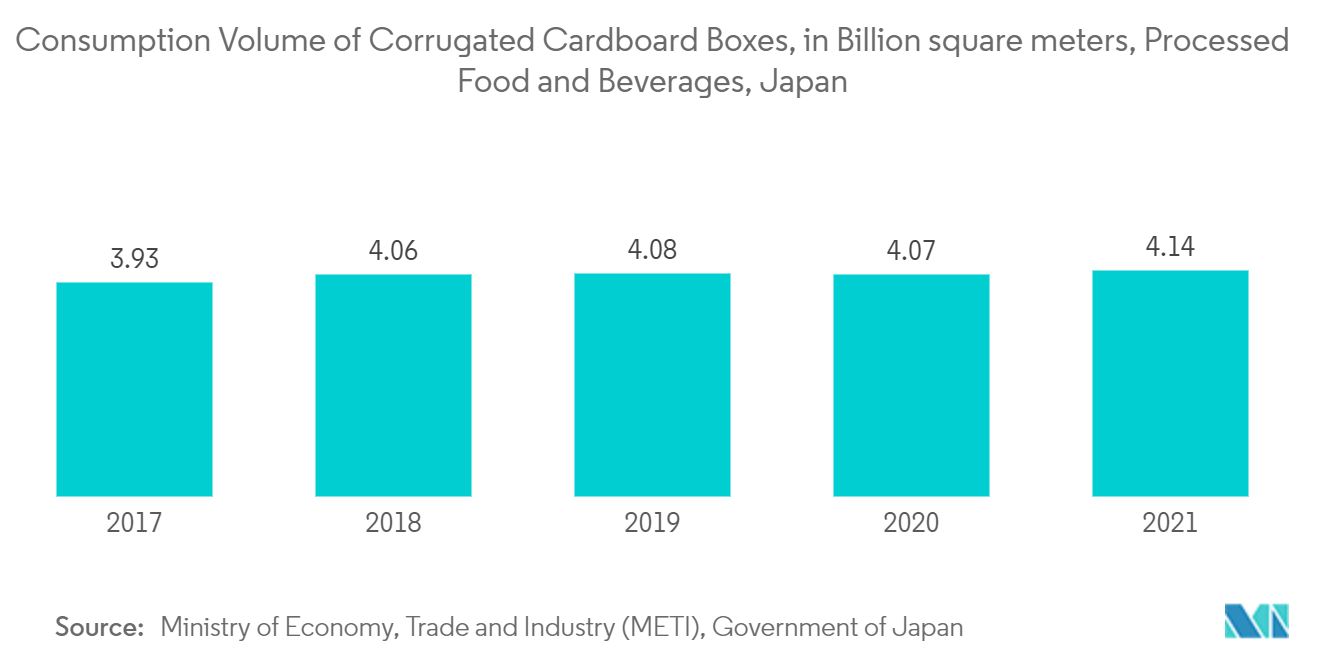

- По данным Министерства экономики, торговли и промышленности Японии, в 2021 году объем потребления коробок из гофрокартона для пищевых продуктов и напитков в Японии составил около 4,1 млрд квадратных метров. Объем потребления гофроящиков незначительно увеличился по сравнению с примерно 3,9 млрд квадратных метров в 2017 году.

Сегмент гофроящиков будет занимать основную долю рынка

- Ожидается, что сегмент коробок из гофрокартона будет занимать значительную долю рынка благодаря биоразлагаемым и нетоксичным свойствам коробок из гофрокартона, а также их легкому весу и долговечности, что делает их одним из наиболее предпочтительных вариантов упаковки.

- Известно, что Япония имеет один из самых быстрорастущих рынков электронной коммерции в мире со стабильным ростом на протяжении многих лет и присутствием таких мировых гигантов, как Rakuten и Amazon. В стране также есть сайты электронной коммерции супермаркетов, такие как Ito-Yokado и Markets, которые способствуют внедрению коробок из гофрированного картона для таких продуктов, как напитки и обработанные пищевые продукты.

- Кроме того, в Японии уровень сбора коробок из гофрированного картона, как сообщается, достигает 95%, плюс уровень переработки на фабриках по производству гофрокартона составляет 90%, что заставляет производителей сокращать затраты и улучшать перерабатывающие мощности. Кроме того, дополнительная гибкость коробок из гофрированного картона, которые можно использовать в качестве наружного материала и перерабатывать внутри сложных конструкций, стимулирует их спрос в регионе.

- Кроме того, на фоне COVID-19 производители гофрокоробов по всему миру работают над тем, чтобы сохранить поток транспортной упаковки производителям основных продуктов, включая продукты питания, медицинские и другие фармацевтические продукты, что еще больше способствует росту рынка.

- Однако из-за насыщения рынка такими материалами, как упаковка из гофрированного картона, а также многочисленных производителей коробок из гофрокартона в Японии, местные поставщики стремятся к глобальному расширению. Например, Nippon Paper, одна из крупнейших целлюлозно-бумажных компаний Японии, приобрела австралийское и новозеландское подразделение Orora по производству картонных коробок. В рамках своей стратегии роста компания также приобрела несколько предприятий по производству бумажных стаканчиков и упаковки для пищевых продуктов во Вьетнаме и Индии.

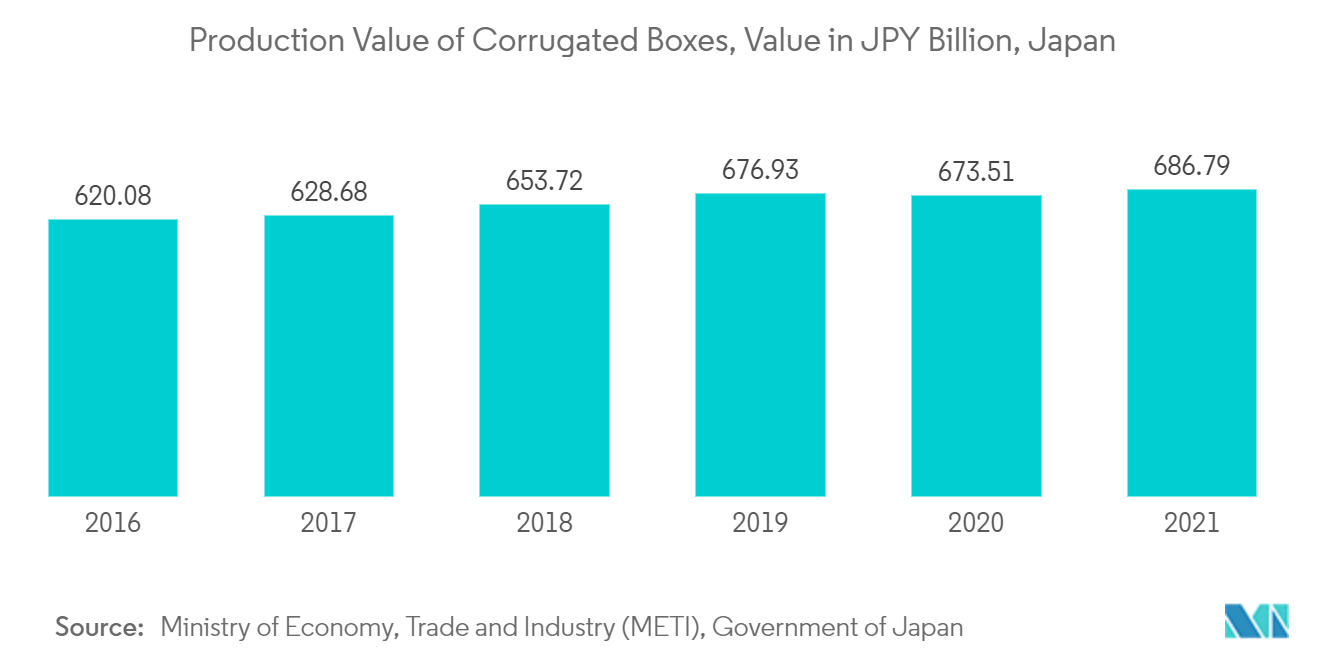

- По данным Министерства экономики, торговли и промышленности Японии, в 2021 году стоимость производства гофроящиков в Японии составила около 686,8 млрд японских иен. Объем производства увеличился по сравнению с примерно 620,1 миллиарда иен в 2016 году.

Обзор индустрии бумажной упаковки Японии

Рынок умеренно фрагментирован, на нем присутствуют такие игроки, как DS Smith, Graphic Packaging, International Paper Company, Rengo, Sappi и LimitedTetra Laval, которые играют жизненно важную роль в масштабировании роста спроса, используя снижающийся спрос на пластиковую упаковку. и предпочтение клиентов бумажной упаковке. Чтобы захватить долю рынка, поставщики разрабатывают стратегии своих бизнес-моделей, расширяя линейки продуктов и участвуя в сотрудничестве и приобретениях, уделяя особое внимание устойчивому развитию.

- Ноябрь 2021 г. компании Nippon Paper Industries Co., Ltd. и Yousual Co., Ltd., представляющие собой сменные бумажные контейнеры, согласились сотрудничать в расширении бизнеса SPOPS, и SPOPS был принят в 6 предметах первой необходимости Yoursual. В то же время две компании решили провести совместный маркетинг SPOPS для потребителей и способствовать рассмотрению разработки стратегии. Yousual стремится расширить бизнес SPOPS, предоставляя маркетинговые знания, а Nippon Paper Industries предоставляет технические знания и поддержку.

- Сентябрь 2021 г. Rengo Co., Ltd. объявляет, что Vina Kraft Paper Co., Ltd., ее совместное предприятие во Вьетнаме, приняло решение построить новую производственную базу по производству тарного картона. Благодаря новому фабрике Vina Kraft Paper прочно укрепит свои позиции лидера на рынке тарного картона во Вьетнаме и будет стремиться к устойчивому развитию и росту. Кроме того, это также укрепит внутреннюю интегрированную систему производства тарного картона и коробок из гофрированного картона во Вьетнаме.

Лидеры рынка бумажной упаковки Японии

-

DS Smith

-

Graphic Packaging International, LLC

-

International Paper Company

-

Rengo Co., Ltd

-

Mondi Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бумажной упаковки Японии

- Декабрь 2021 г. компания Nippon Paper Industries, Ltd. получила сертификат противовирусной обработки SIAA, установленный Советом по технологиям антибактериальной продукции для противовирусной бумаги NPI. Это первое приобретение в категории Неорганические материалы, такие как бумага и изделия. Поскольку этот продукт можно печатать и обрабатывать так же, как обычную бумагу для печати, это продукт, который может обеспечить безопасность и защищенность в различных приложениях. был выпущен в сентябре 2020 года и используется в футлярах для масок, блокнотах, конвертах и т. д.

- Ноябрь 2021 г. AMETEK Surface Vision и Rengo Co. Ltd объединились, чтобы помочь Rengo Co. Ltd улучшить качество производства бумаги в рамках модернизации производственного предприятия. AMETEK Surface Vision установила систему SmartAdvisor с 12 камерами рядом с существующей системой SmartView. Кроме того, был также применен инструмент SmartSync, который объединяет возможности многокамерного видеомониторинга SmartAdvisor с гибкостью и проверенным качеством контроля поверхности SmartView.

Отчет о рынке бумажной упаковки Японии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ цепочки создания стоимости/цепочки поставок

4.5 Привлекательность отрасли: анализ пяти сил Портера

4.5.1 Угроза новых участников

4.5.2 Переговорная сила покупателей

4.5.3 Рыночная власть поставщиков

4.5.4 Угроза продуктов-заменителей

4.5.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Продукт

5.1.1 Картон

5.1.2 Контейнерная доска

5.1.3 Гофрированный картон

5.1.4 Другие продукты

5.2 Отрасль конечных пользователей

5.2.1 Еда и напитки

5.2.2 Личная гигиена

5.2.3 Домашний уход

5.2.4 Здравоохранение

5.2.5 Розничная торговля

5.2.6 Другие отрасли промышленности

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 DS Smith

6.1.2 Graphic Packaging International Corporation

6.1.3 International Paper Company

6.1.4 Rengo

6.1.5 Sappi Limited

6.1.6 Mondi Group

6.1.7 Oji Paper

6.1.8 Smurfit Kappa

6.1.9 Metsa Group

6.1.10 WestPack

6.1.11 Amcor PLC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии бумажной упаковки Японии

Отчет о японском рынке бумажной упаковки дает представление о движущих силах рынка и проблемах, с которыми он сталкивается. Также представлены возможности текущего рыночного сценария, основанные на различных типах упаковки и продукции, а также детальный анализ на следующие пять лет.

Кроме того, он предлагает полную разбивку рынка на уровне страны, чтобы дать полную картину рынка бумажной упаковки, с информацией о крупных поставщиках бумажной упаковочной продукции, их существующих долях на рынке и стратегиях, которые они принимают, а также об основных продуктах. , финансовые показатели, последние события и профили этих поставщиков.

Рынок бумажной упаковки Японии сегментирован по продуктам (картон, тарный картон и гофрокартон) и по отраслям (продукты питания и напитки, средства личной гигиены, товары для дома, здравоохранение и розничная торговля).

| Продукт | ||

| ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка бумажной упаковки в Японии

Каков текущий размер японского рынка бумажной упаковки?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста японского рынка бумажной упаковки составит 6%.

Кто являются ключевыми игроками на рынке бумажной упаковки в Японии?

DS Smith, Graphic Packaging International, LLC, International Paper Company, Rengo Co., Ltd, Mondi Group — крупнейшие компании, работающие на японском рынке бумажной упаковки.

Какие годы охватывает рынок бумажной упаковки в Японии?

В отчете рассматривается исторический размер рынка японской бумажной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер японского рынка бумажной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии бумажной упаковки Японии

Статистические данные о доле, размере и темпах роста доходов на рынке бумажной упаковки в Японии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ японской бумажной упаковки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.