Объем рынка пищевых подсластителей в Японии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

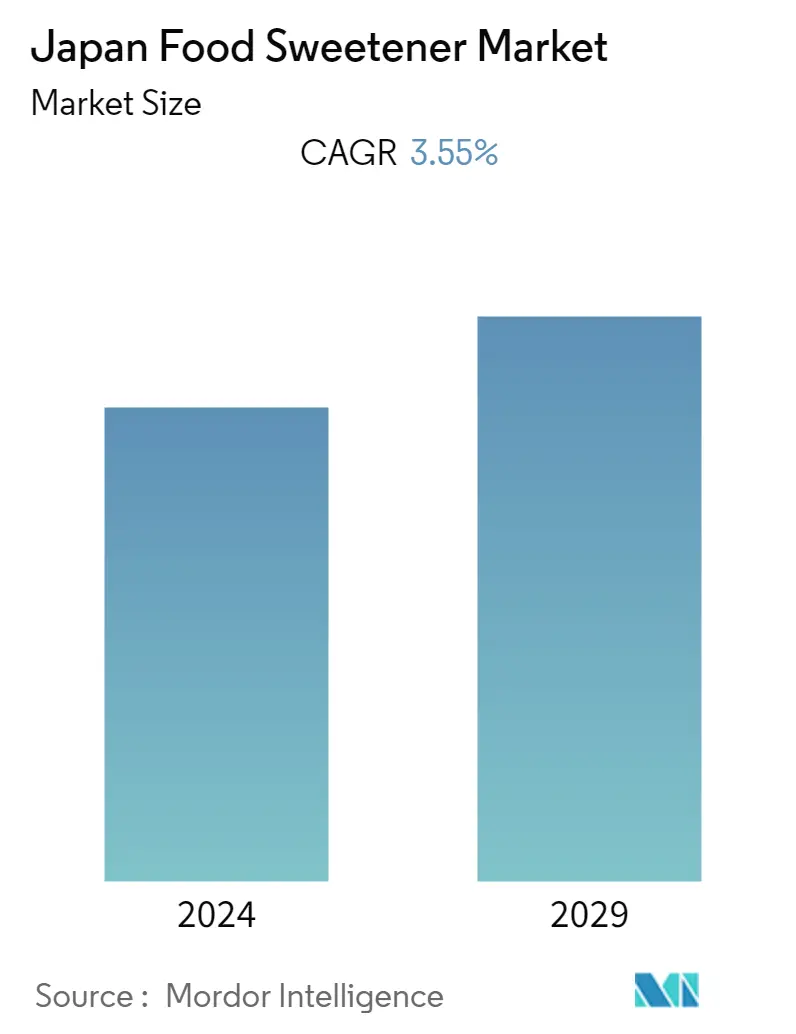

| CAGR | 3.55 % |

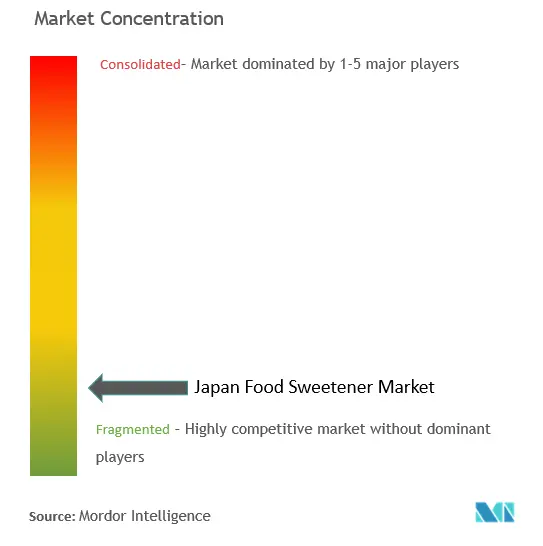

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пищевых подсластителей Японии

Ожидается, что среднегодовой темп роста рынка пищевых подсластителей Японии составит 3,55% в течение прогнозируемого периода.

- Поскольку люди становятся более заботливыми о своем здоровье, растет спрос на альтернативы сахару. Многие люди ищут низкокалорийные подсластители, которые могут обеспечить такой же сладкий вкус без негативного воздействия сахара на здоровье, такого как увеличение веса и повышенный риск развития диабета. Склонность к низкокалорийным напиткам, таким как диетическая кола и низкокалорийные напитки, а также низкокалорийным продуктам, таким как йогурт, мороженое и десерты на основе зерновых, приобрела популярность в Японии. С ростом предпочтений к натуральным ингредиентам стевия быстро растет на рынке.

- Высокий уровень потребления подсластителей в сочетании с развивающимся экономическим статусом страны делает ее привлекательным рыночным направлением. Меняющиеся предпочтения потребителей стимулируют спрос на более здоровые и безопасные продукты питания с высокой пищевой ценностью. Возросший спрос на заменители сахара привел к увеличению спроса на подсластители, такие как кукурузный сироп с высоким содержанием фруктозы и сироп тапиоки, среди производителей продуктов питания и напитков. Сироп тапиоки, в частности, приобрел популярность в последние годы благодаря своим питательным свойствам и безглютеновому статусу.

Тенденции рынка пищевых подсластителей в Японии

Увеличение числа диабетиков в стране

- Из-за возросшего сознания здоровья и стремления к шоколаду/кондитерским изделиям без сахара или с низким содержанием сахара пищевые подсластители в последние годы приобрели коммерческий импульс. Ожирение во взрослом возрасте является значимым фактором риска, который приводит к ухудшению здоровья и ранней смерти, включая сердечно-сосудистые заболевания, распространенные виды рака, диабет и остеоартрит. В результате предпочтения людей постепенно меняются в сторону здоровой диеты с низким содержанием углеводов и сахара.

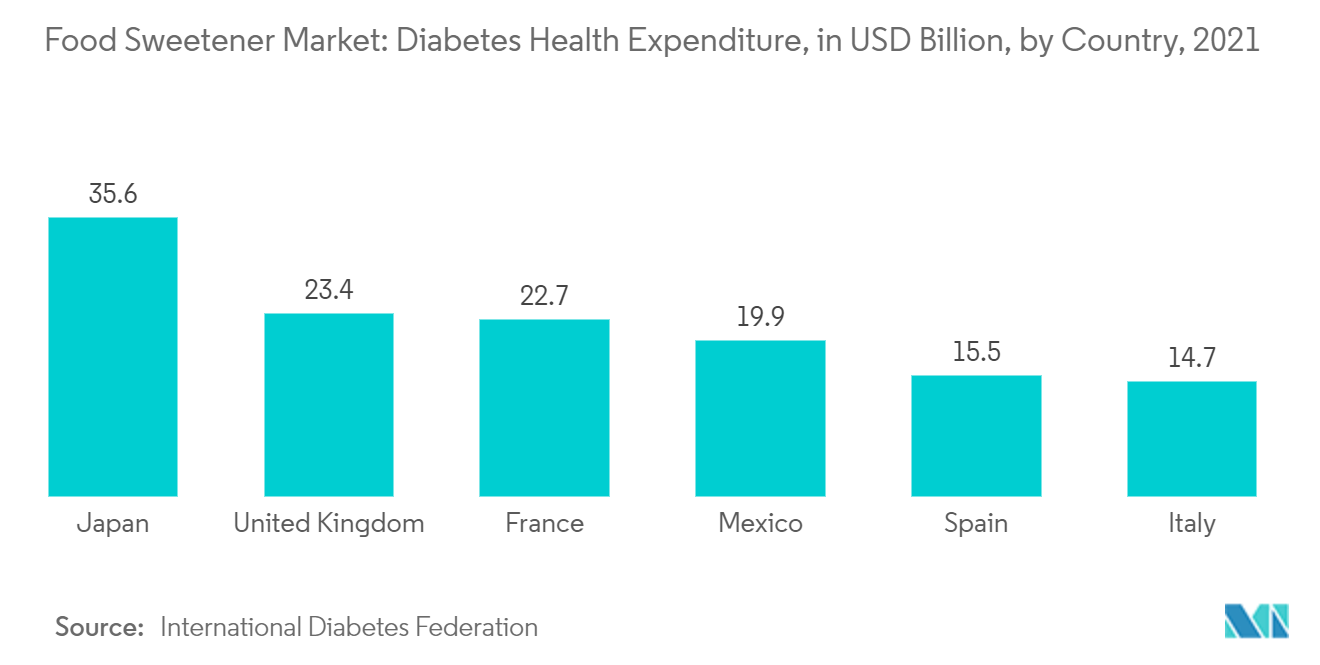

- Диабет является серьезной проблемой здравоохранения в Японии, и пожилое население особенно уязвимо к развитию этого заболевания. По данным Международной диабетической федерации (IDF), расходы на здравоохранение, связанные с диабетом, в Японии в 2021 году составили около 35,6 млрд долларов США, что подчеркивает значительные экономические последствия этого заболевания.

- Всемирный банк сообщает, что в 2021 году примерно 6,6% населения Японии страдали диабетом, что является значительным числом людей. Одним из основных диетических факторов, способствующих заболеванию, является высокое содержание сахара во многих обработанных пищевых продуктах, что может способствовать ожирению и увеличивать риск развития диабета.

- В результате в Японии растет спрос на низкокалорийные подсластители, поскольку люди ищут альтернативы сахару, которые могут помочь им контролировать уровень сахара в крови и снизить риск развития диабета. Низкокалорийные подсластители, такие как стевия и экстракт архата, становятся все более популярными в Японии и используются в различных продуктах питания и напитках в качестве заменителя сахара.

Кукурузный сироп с высоким содержанием фруктозы занимает заметную долю на рынке

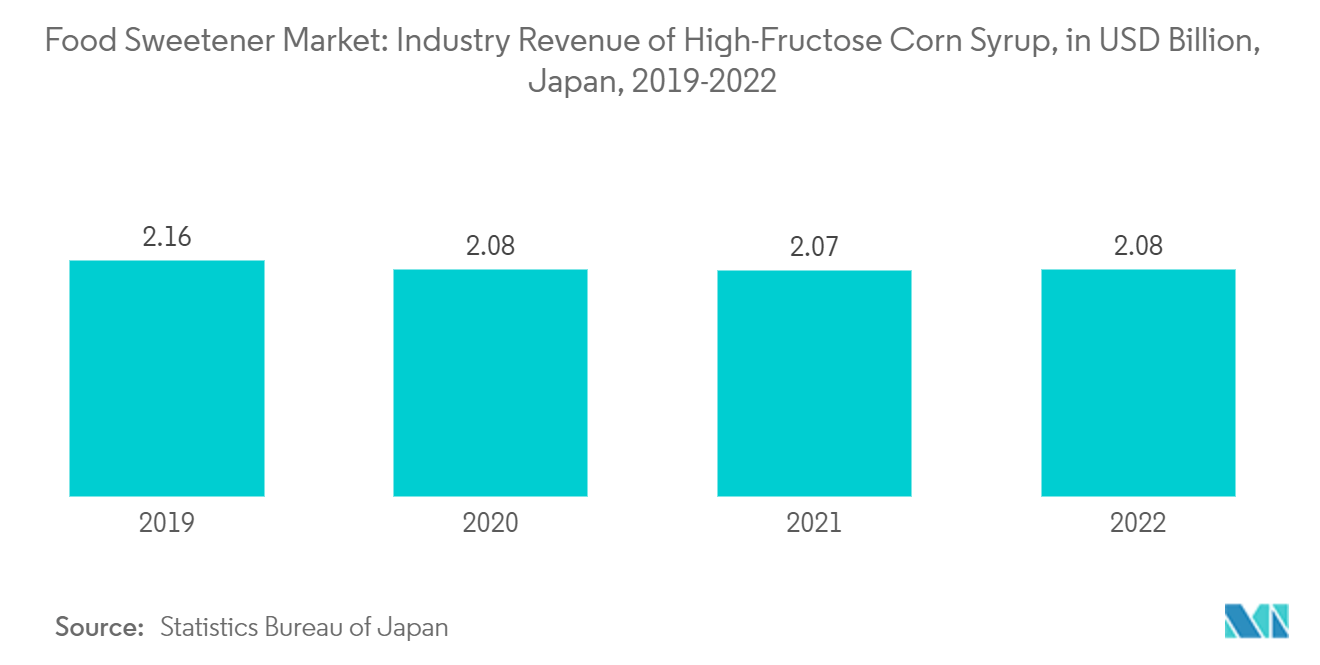

- Потребители начали придавать большее значение продуктам питания, которые помимо вкуса предлагают им функциональные преимущества, что увеличивает спрос на здоровые, натуральные и органические сиропы и подсластители. Кроме того, тенденция роста натуральных и органических продуктов привела к увеличению спроса на кукурузный сироп с высоким содержанием фруктозы (HFCS) в стране.

- Растет спрос на ингредиенты с чистой этикеткой, потребители становятся все более осознанными в отношении того, что они потребляют, и предпочитают качество количеству. Согласно базе данных корпоративной статистики Продовольственной и сельскохозяйственной организации США (FAOSTAT), производство кукурузы в Японии в 2021 году составило примерно 166,5 тонны.

- В последние годы наблюдается растущая тенденция к использованию натуральных и органических продуктов питания, поскольку потребители становятся более заботливыми о своем здоровье и обеспокоены воздействием производства продуктов питания на окружающую среду. Пищевые компании реагируют на эту тенденцию, включая в свою продукцию натуральные и органические пищевые ингредиенты, например, используя натуральные подсластители, такие как мед или стевия, вместо искусственных подсластителей или используя натуральные консерванты вместо синтетических консервантов.

- В Японии кукурузный сироп с высоким содержанием фруктозы широко используется в пищевой промышленности, поскольку его можно использовать в низких дозах в напитках, леденцах и крупах. Например, рыночные доли Coca-Cola и Pepsi резко сократились из-за использования аспартама. Таким образом, компании широко используют кукурузный сироп с высоким содержанием фруктозы в своей продукции. Вышеупомянутые факторы способствовали росту рынка.

Обзор японской индустрии пищевых подсластителей

Японский рынок пищевых подсластителей фрагментирован, и в этой отрасли действуют несколько активных игроков, таких как Tate Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated и DuPont de Nemours Inc., среди других. Ведущие компании пищевой промышленности сосредоточены на выпуске инновационных, низкокалорийных продуктов на основе натуральных ингредиентов, чтобы удовлетворить растущий спрос потребителей на более здоровые варианты питания. Чтобы увеличить присутствие своего бренда, эти компании применяют такие стратегические подходы, как слияния, расширения, поглощения, партнерские отношения и разработка новых продуктов.

Лидеры рынка пищевых подсластителей Японии

-

Tate & Lyle PLC

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

DuPont de Nemours Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пищевых подсластителей Японии

- Ноябрь 2022 г. Tate Lyle PLC выпустила в Японии и по всему миру новый подсластитель Erytesse Erythritol. Он имеет 70% сладости сахарозы и аналогичный временной профиль с нулевым содержанием калорий. Его можно использовать в различных категориях, включая напитки, молочные продукты, хлебобулочные и кондитерские изделия.

- Март 2022 г. компания Cargill объявила о своей стратегии по подслащению своих продуктов на основе стевии за счет коммерческой доступности своей флагманской технологии подсластителей на основе стевии EverSweet + ClearFlo в Японии и по всему миру. Подсластители компании теперь можно смешивать с другими натуральными вкусами. Эта смесь может обеспечить изменение вкуса, лучшую растворимость, стабильность состава и более быстрое растворение.

- Июль 2021 г. Ingredion Incorporated объявила о завершении приобретения PureCircle Limited, ведущего мирового производителя и новатора растительных подсластителей и ароматизаторов на основе стевии для пищевой промышленности и производства напитков. PureCircle привносит глобальные инновации и производственный опыт, что позволяет Ingredion использовать свою глобальную модель выхода на рынок, возможности разработки рецептур и широкий портфель ингредиентов в Японии и по всему миру.

Отчет о рынке пищевых подсластителей в Японии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза замещающих продуктов и услуг

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Сахароза

5.1.2 Крахмальные подсластители и сахарные спирты

5.1.2.1 Декстроза

5.1.2.2 Кукурузный сироп с высоким содержанием фруктозы

5.1.2.3 Мальтодекстрин

5.1.2.4 Сорбитол

5.1.2.5 Ксилит

5.1.2.6 Другие подсластители крахмала и сахарные спирты

5.1.3 Высокоинтенсивные подсластители (HIS)

5.1.3.1 Сукралоза

5.1.3.2 Аспартам

5.1.3.3 Сахарин

5.1.3.4 Цикламат

5.1.3.5 Ацесульфам калия (Ace-K)

5.1.3.6 Неотам

5.1.3.7 Стевия

5.1.3.8 Другие высокоинтенсивные подсластители

5.2 Приложение

5.2.1 Хлебобулочные и кондитерские изделия

5.2.2 Молочные продукты и десерты

5.2.3 Напитки

5.2.4 Мясо и мясные продукты

5.2.5 Супы, соусы и заправки

5.2.6 Другие приложения

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Cargill, Incorporated

6.3.2 Kerry Group plc

6.3.3 Corbion NV

6.3.4 ООО "Гермес Подсластители"

6.3.5 Tate & Lyle PLC

6.3.6 Archer Daniels Midland Company

6.3.7 Sanxinyuan Food Industry Corporation Limited

6.3.8 A&Z Food Additives Company Limited

6.3.9 Ingredion Incorporated

6.3.10 DuPont de Nemours Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии пищевых подсластителей в Японии

Подсластители — это различные натуральные и искусственные вещества, придающие сладкий вкус продуктам питания и напиткам.

Рынок пищевых подсластителей в Японии сегментирован по типам и приложениям. В зависимости от типа рынок сегментирован на сахарозу, крахмальные подсластители и сахарные спирты, а также высокоинтенсивные подсластители (HIS). Крахмальные подсластители и сахарные спирты подразделяются на декстрозу, кукурузный сироп с высоким содержанием фруктозы (HFCS), мальтодекстрин, сорбит и другие крахмальные подсластители и сахарные спирты. Высокоинтенсивные подсластители (HIS) подразделяются на сукралозу, аспартам, сахарин, неотам, стевию, цикламат, ацесульфам калия (Ace-K) и другие виды применения. В зависимости от применения рынок сегментирован на хлебобулочные и кондитерские изделия, молочные продукты и десерты, мясо и мясные продукты, супы, соусы и заправки и другие приложения.

Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Приложение | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка пищевых подсластителей в Японии

Каков текущий размер рынка пищевых подсластителей в Японии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста японского рынка пищевых подсластителей составит 3,55%.

Кто являются ключевыми игроками на рынке пищевых подсластителей в Японии?

Tate & Lyle PLC, Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, DuPont de Nemours Inc. — крупнейшие компании, работающие на японском рынке пищевых подсластителей.

В какие годы охватывается рынок пищевых подсластителей Японии?

В отчете рассматривается исторический размер рынка пищевых подсластителей Японии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пищевых подсластителей Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности пищевых подсластителей Японии

Статистические данные о доле, размере и темпах роста доходов на рынке пищевых подсластителей в Японии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пищевых подсластителей в Японии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.