Размер японского рынка энергетических напитков

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

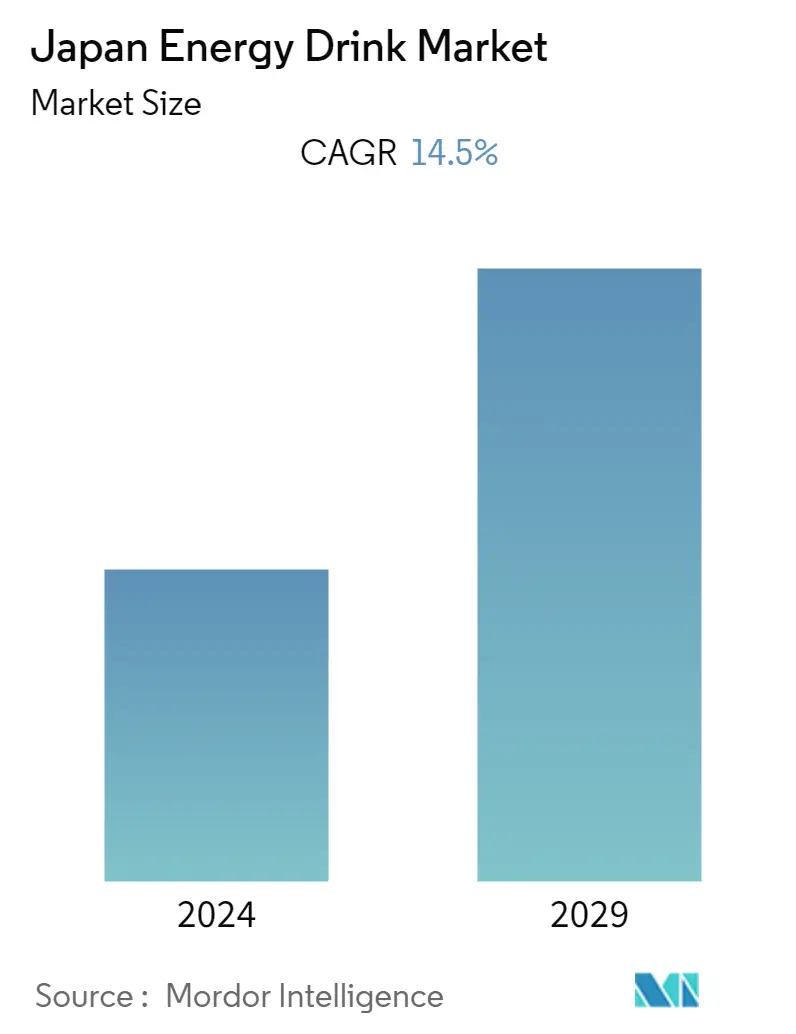

| CAGR | 14.50 % |

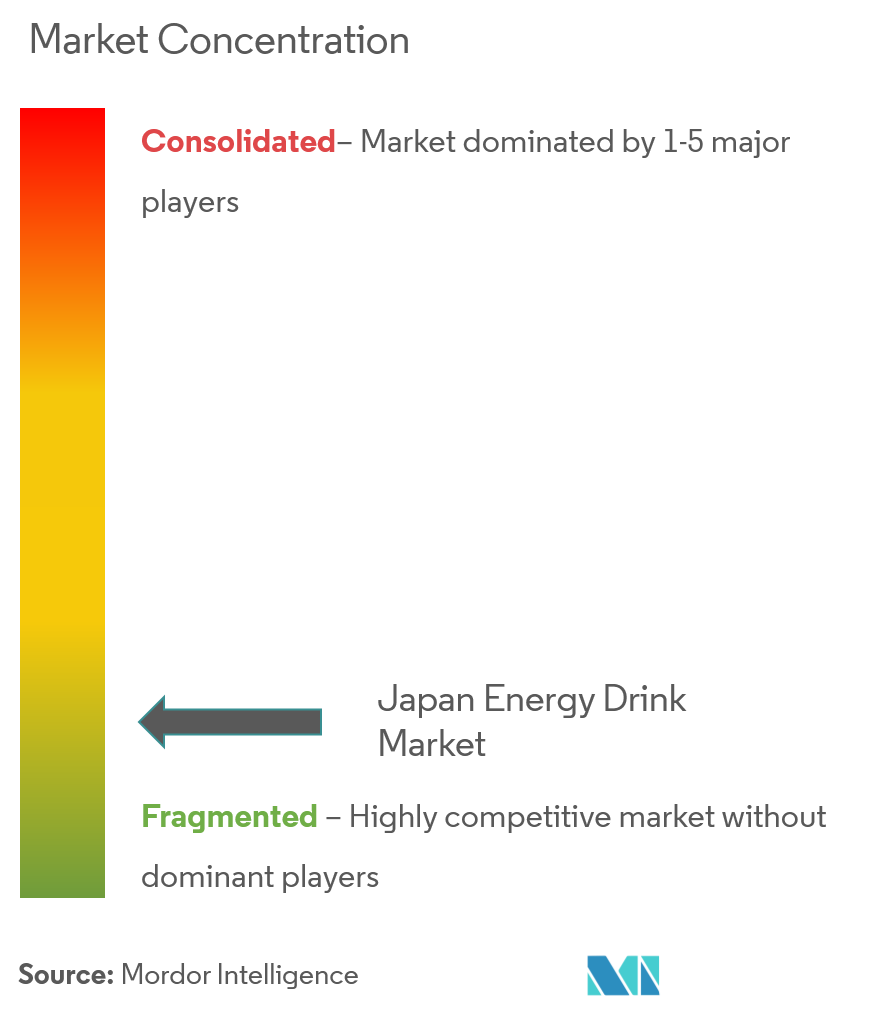

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка энергетических напитков Японии

По оценкам, среднегодовой темп роста японского рынка энергетических напитков составит 14,5% в течение следующих пяти лет.

- С точки зрения упаковки сегмент баночных энергетических напитков считается наиболее предпочтительным и наиболее потребляемым из-за его легкой доступности и удобства, поскольку продолжительный рабочий график и беспокойный образ жизни становятся нормой. Таким образом, работающее население, являющееся одним из основных потребителей энергетических напитков, помогло спросу на энергетические напитки остаться на плаву.

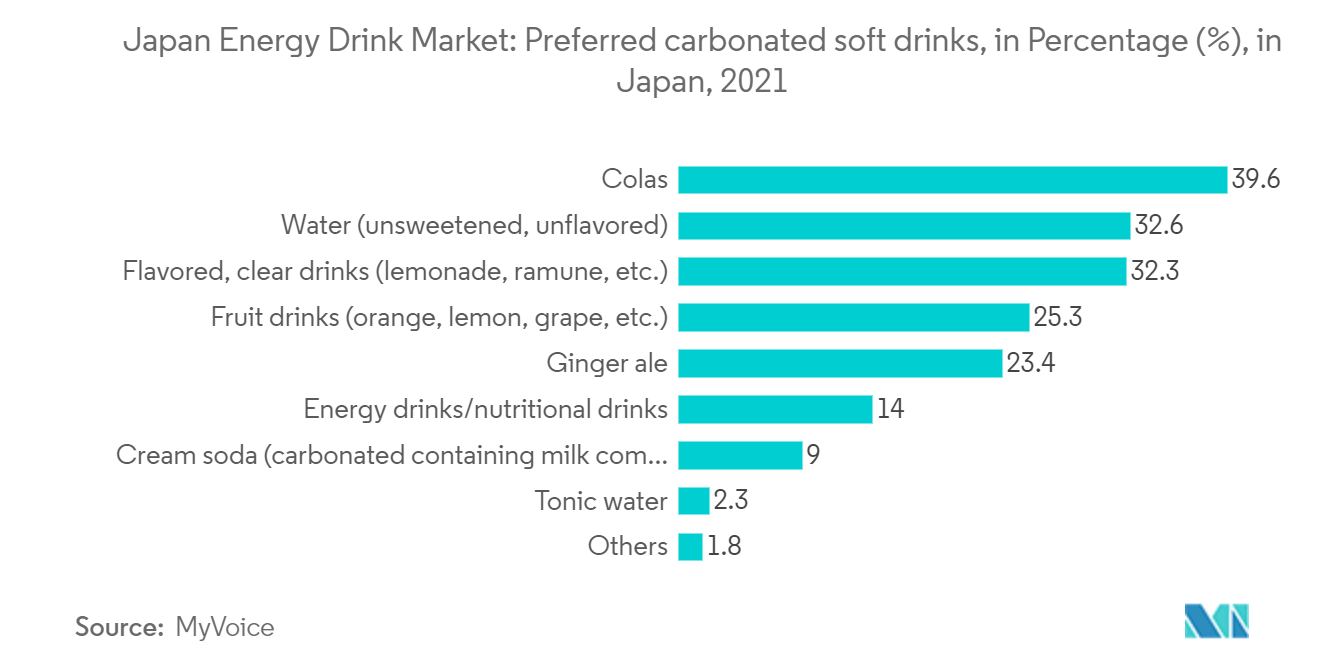

- В Японии консервированные энергетические напитки считаются наиболее предпочтительным и широко потребляемым продуктом из-за их доступности и удобства. Рынок энергетических напитков удовлетворяет спрос и изменяющиеся потребительские предпочтения большого количества миллениалов в стране, поскольку они считают, что энергетические напитки превосходят другие газированные напитки с точки зрения пользы для здоровья. Таким образом, такие факторы являются движущей силой изучаемого рынка.

- Кроме того, растущие изменения в образе жизни потребителей повысили осведомленность о здоровье, а осведомленность о продуктах для здоровья и хорошего самочувствия, как ожидается, будет способствовать расширению рынка в ближайшие годы. Кроме того, популярность продуктов среди подростков способствует расширению отрасли.

- Однако передозировка кофеина может привести к гипертонии, тошноте, возбуждению и другим проблемам со здоровьем, которые ограничивают рост рынка энергетических напитков. С другой стороны, прогнозируется, что сдвиг потребительских предпочтений в сторону потребления напитков и здорового образа жизни откроет прибыльный потенциал для развития рынка на протяжении всего прогнозируемого периода.

- Кроме того, повышение осведомленности потребителей о необходимости поддержания хорошего здоровья снижает частоту заболеваний кишечника, таких как язвы, гастроэзофагеальная рефлюксная болезнь (ГЭРБ), гастроэнтерит и т. д., ускоряя потребление энергетических напитков. Производители энергетических напитков утверждают, что их продукция увеличивает энергию.

- Популярность энергетических напитков, которые обеспечивают немедленную энергию наряду с умственной и физической стимуляцией, является одним из основных факторов, способствующих росту рынка энергетических напитков. Таурин – еще один важный компонент, необходимый для роста скелетных мышц и сердечно-сосудистой системы. Прогнозируется, что рост японского рынка энергетических напитков в первую очередь будет обусловлен этими факторами.

Тенденции японского рынка энергетических напитков

Беспокойный образ жизни приводит к высокому спросу на энергетические напитки

- В Японии кароси является серьезной социальной проблемой. Это состояние, которое приводит к болезням и психическим расстройствам, вызванным переутомлением, распространяется во всем мире. По совместным оценкам Всемирной организации здравоохранения (ВОЗ) и Международной организации труда (МОТ), к 2021 году более 745 000 человек ежегодно умирают из-за удлиненного рабочего дня. По данным Министерства здравоохранения, труда и социального обеспечения Японии, доля оплачиваемых отпусков, взятых в Японии в 2021 году, составила 56,6%. Культура японского бизнеса затрудняет возможность взять отпуск. В Японии один из самых продолжительных рабочих часов в мире. По данным правительственного опроса, примерно четверть японских компаний требовали от своих сотрудников работать более 80 часов сверхурочно, а в 12% компаний сотрудники превышали отметку в 100 часов в месяц.

- Таким образом, из-за повышения осведомленности потребителей о своем здоровье большинство японских потребителей переходят на более здоровые альтернативы безалкогольным и газированным напиткам из-за своего беспокойного образа жизни, что, в свою очередь, привело к росту спроса на функциональные напитки, такие как энергетические напитки. напитки, особенно через киоски, торговые автоматы и легкодоступные специализированные розничные магазины.

- Растущее потребление готовых к употреблению напитков (RTD) в соответствии с напряженным графиком потребителей из-за их рабочего образа жизни привело к смещению их предпочтений в сторону консервированных, обработанных или готовых к употреблению напитков, что стимулирует рынок функциональных напитков в Японии..

- Например, в феврале 2022 года ITO EN North America, бруклинская компания по производству зеленого чая и новатор в области здоровых напитков, представила функциональный энергетический напиток на растительной основе под своим отмеченным наградами брендом матча LOVE+. Новая линия матча LOVE ENERGY + представляет собой инновационную смесь зеленого чая и матча с функциональными ингредиентами, которые приносят пользу телу и разуму, успокаивают, повышают иммунитет и помогают сосредоточиться. Каждый сорт содержит 50 мг натурального кофеина для мягкого придания энергии, а также содержит уникальные свойства зеленого чая и матча.

Инновации в упаковке, повышающие спрос на энергетические напитки

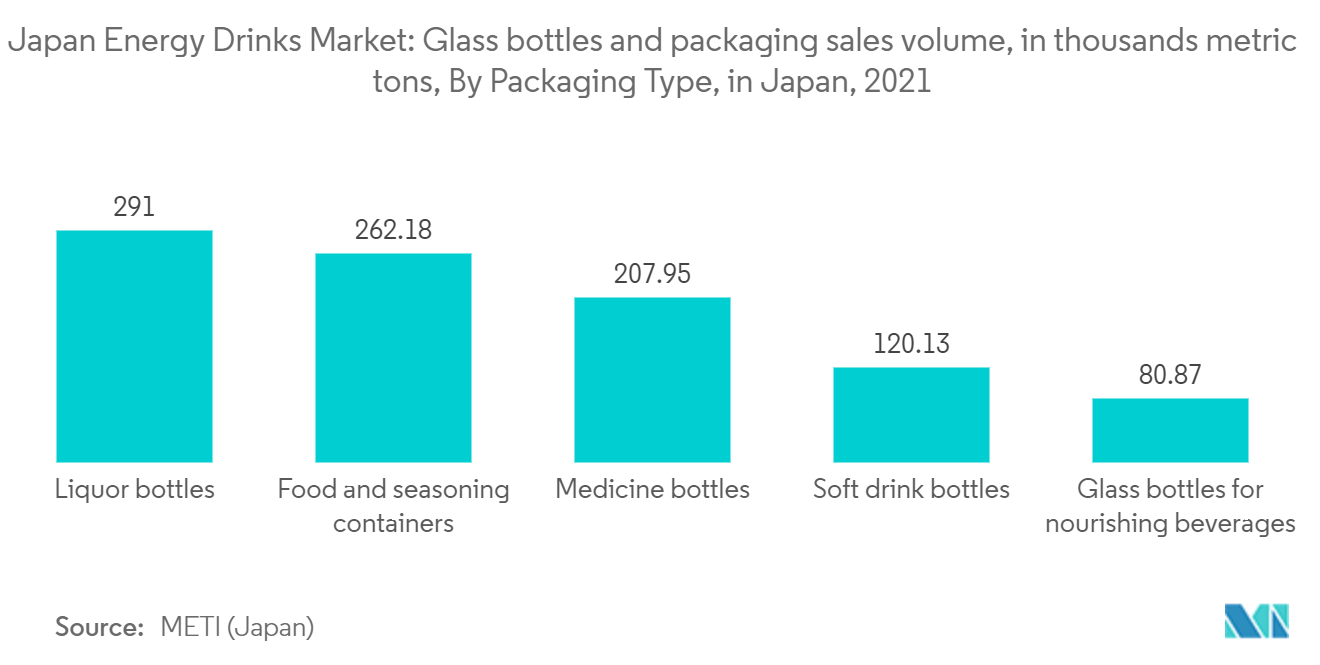

- Энергетические напитки как категория продуктов широко распространены в магазинах по всей стране благодаря более длительному сроку хранения, разнообразию размеров упаковки и удобству. В Японии энергетические напитки известны как фармацевтические препараты, квазилекарства и газированные напитки с инновационной упаковкой, призванной привлечь новые поколения потребителей. Однако несколько гигантских производителей энергетических напитков тратят огромные суммы на упаковку продукции в соответствии с мерами безопасности.

- Например, Red Bull использует технологию круговой упаковки во всех своих продуктах, чтобы обеспечить экологичность и сократить использование пластика. Население Японии тратит значительные суммы на сектор общественного питания, и в стране наблюдается приличный уровень потребления энергетических напитков.

- Например, в октябре 2021 года японская контрактная упаковочная компания Cosmo Foods собирается пополнить свой портфель картонной упаковкой, установив на своем заводе в Комоно высокоскоростную машину для розлива комбинированных бутылок SIG. Совместное предприятие DNP SIG Combibloc Co., Ltd (50 на 50) привносит в Японию настоящие инновации в области упаковки и высокопроизводительную технологию розлива с помощью уникальной картонной упаковки Combismile от SIG, которую можно брать с собой в дорогу. Copacker Cosmo Foods станет первой компанией в Японии, которая установит современную высокоскоростную машину для розлива комбинированных бутылок от SIG. Это заложит курс на предоставление модных напитков в современных, удобных и экологичных упаковочных решениях, разработанных специально для потребления на ходу занятым потребителям.

Обзор японской индустрии энергетических напитков

Японский рынок энергетических напитков отличается высокой конкуренцией, и большую часть его доли занимают ключевые игроки, в том числе The Coca-Cola Company, Rockstar Inc., Red Bull GmbH, Taisho Pharmaceutical Holdings и Otsuka Pharmaceutical Co. Ltd. Производители сосредоточив внимание на создании более широких каналов сбыта, чтобы справиться с растущей конкуренцией и растущим потребительским спросом на энергетические напитки в стране. Кроме того, ключевые игроки полагаются на онлайн-каналы распространения для маркетинга и брендинга своей продукции. Развитая дистрибьюторская сеть и производственный опыт дают производителям преимущество в расширении ассортимента своей продукции по всей стране.

Лидеры японского рынка энергетических напитков

-

The Coca-Cola Company

-

Red Bull GmbH

-

Otsuka Pharmaceutical Co. Ltd

-

Rockstar Inc.

-

Taisho Pharmaceutical Holdings

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости японского рынка энергетических напитков

- Апрель 2021 г. Red Bull выпустила новый летний фруктовый напиток из кактуса. Новейший морс кактуса от бренда обладает свежим и восхитительным вкусом красных ягод, вдохновленным растениями пустыни. Этот совершенно новый вкус был выпущен с целью получить рыночную стоимость на существующем рынке и привлечь потребителей.

- Март 2021 г. Monster Beverages выпустила в Японии свой новейший напиток Super Cola. Этот энергетический напиток сочетает в себе запатентованную энергетическую формулу Monster со вкусом колы, придающую газированный вкус. Целью этого запуска было удовлетворение потребительского спроса на аромат колы и расширение линейки продуктов компании.

Отчет о рынке энергетических напитков Японии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Алкоголик

5.1.2 Безалкогольный

5.2 Тип упаковки

5.2.1 Бутылки (пластик и стекло)

5.2.2 Банки

5.3 Канал распределения

5.3.1 Супермаркеты/гипермаркеты

5.3.2 Специализированные магазины

5.3.3 Круглосуточные магазины/продуктовые магазины

5.3.4 Розничные интернет-магазины

5.3.5 Другие каналы сбыта

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 The Coca-Cola Company

6.3.2 Red Bull GmbH

6.3.3 Otsuka Pharmaceutical Co. Ltd

6.3.4 Taisho Pharmaceutical Co. Ltd

6.3.5 Monster Beverage Corporation

6.3.6 Rockstar Inc.

6.3.7 PepsiCo Inc.

6.3.8 Osotspa Ltd

6.3.9 Suntory Holdings Ltd

6.3.10 Takeda Consumer Healthcare Company Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. О НАС

Сегментация японской индустрии энергетических напитков

Энергетические напитки содержат стимулирующие соединения, обычно кофеин, которые обеспечивают физическую и умственную стимуляцию.

Японский рынок энергетических напитков сегментирован по типу, упаковке и каналам сбыта. По типу рынок сегментирован на алкогольный и безалкогольный. По упаковке рынок сегментирован на бутылки и банки, а по каналам сбыта рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины, магазины повседневного спроса/продуктовые магазины, розничные интернет-магазины и другие каналы сбыта.

В отчете представлены размер и прогноз рынка в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип | ||

| ||

|

| Тип упаковки | ||

| ||

|

| Канал распределения | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка энергетических напитков Японии

Каков текущий размер японского рынка энергетических напитков?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста японского рынка энергетических напитков составит 14,5%.

Кто являются ключевыми игроками на рынке энергетических напитков Японии?

The Coca-Cola Company, Red Bull GmbH, Otsuka Pharmaceutical Co. Ltd, Rockstar Inc., Taisho Pharmaceutical Holdings — крупнейшие компании, работающие на японском рынке энергетических напитков.

Какие годы охватывает рынок энергетических напитков Японии?

В отчете рассматривается исторический размер рынка энергетических напитков Японии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка энергетических напитков Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о индустрии энергетических напитков Японии

Статистические данные о доле, размере и темпах роста доходов на рынке энергетических напитков Японии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ японских энергетических напитков включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.