Анализ строительного рынка Японии

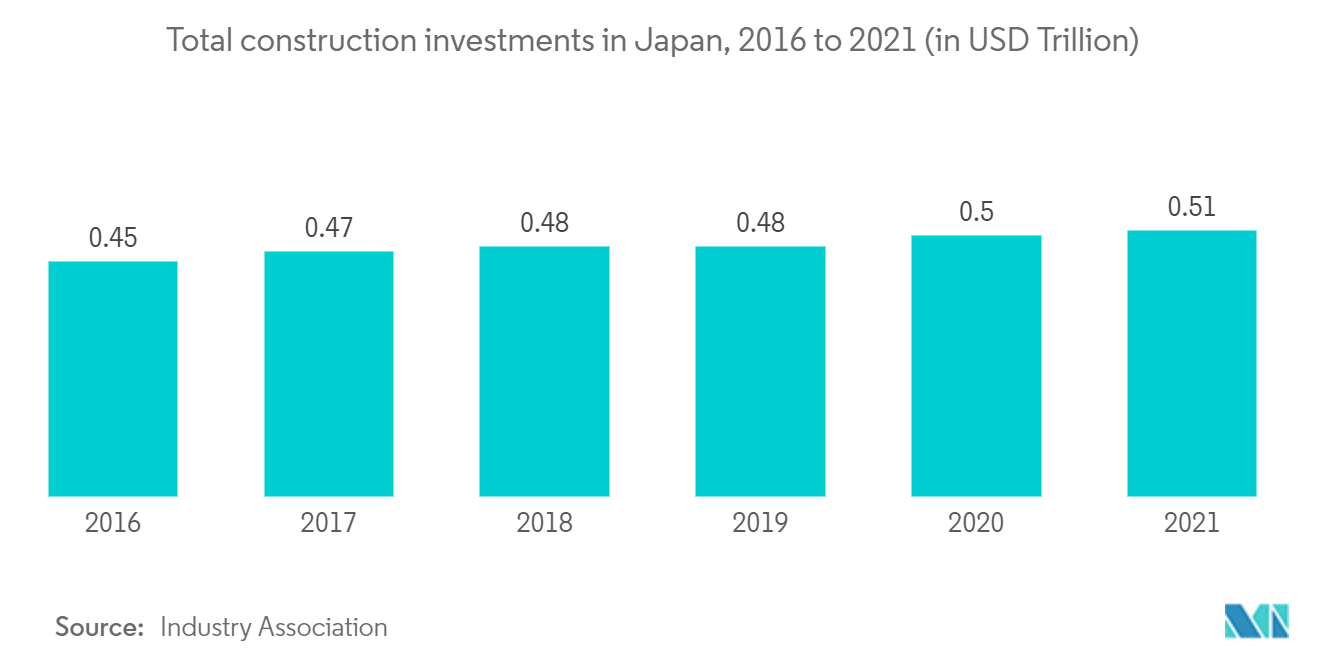

Объем строительного рынка Японии оценивается в 609,27 млрд долларов США в 2024 году и, как ожидается, достигнет 716,66 млрд долларов США к 2029 году, среднегодовой темп роста составит 3,30% в течение прогнозируемого периода (2024-2029 гг.).

- Строительная отрасль является важной опорой японской экономики, на которую в 2021 году пришлось около 5,5% валового внутреннего продукта (ВВП). Восстановление после Великого восточно-японского землетрясения и Олимпийских игр в Токио способствовало общей тенденции роста отрасли за последние 10 лет. годы. Хотя в Японии зарегистрировано более 470 000 строительных фирм, в отрасли доминирует Super Zenecon, группа из пяти крупных генеральных подрядчиков, а именно Obayashi Corporation, Tasei Corporation, Kajima Corporation, Shimizu Corporation и Taneka Corporation. Их годовой объем продаж превышает 1 триллион иен, и они работают в различных отраслях, включая строительство, архитектурное проектирование и исследования и разработки.

- Японская строительная индустрия за последние 10 лет оправилась от периода застоя, который длился с тех пор, как в 1990-х годах лопнул экономический пузырь. Восстановлению частично способствовали усилия по восстановлению, последовавшие за Великим землетрясением в Восточной Японии в 2011 году. Олимпийские игры в Токио в 2021 году послужили основным генератором спроса в последние годы. Ожидается, что развитие линии маглева Тюо Синкансэн и другие строительные проекты, запланированные к Всемирной выставке в Осаке в 2025 году, будут иметь аналогичный эффект.

- Правительство инвестирует около 15 триллионов иен (0,12 триллиона долларов США) в рамках своего пятилетнего плана ускорения предотвращения стихийных бедствий, смягчения их последствий и повышения национальной устойчивости, что, вероятно, повысит спрос на строительные работы в ближайшие годы.

- Высокий международный спрос на японский экспорт и рекордный пакет финансовых стимулов на сумму 55,7 триллиона иен (490 миллиардов долларов США), одобренный правительством, способствуют строительному производству страны. Правительство Японии инвестирует 774 миллиарда иен (6,8 миллиарда долларов США) в полупроводниковый сектор, поддерживая рост и уделяя приоритетное внимание расширению местного производства полупроводников следующего поколения.

Тенденции строительного рынка Японии

Увеличение развития инфраструктуры, стимулирующее рынок

Городская инфраструктура Японии является одной из лучших в мире. Стратегия развития инфраструктуры Японии представляла собой ответ на множество этапов, каждый из которых подчеркивал важность достижения баланса между экономическим ростом и устойчивостью. В августе 2022 года правительство Японии распорядилось построить новую атомную электростанцию. Примечательно, что строительство и развитие новой атомной электростанции поможет стране снизить зависимость от импорта энергоносителей в условиях глобального энергетического кризиса.

Токио рассматривает возможность партнерства с Индией в рамках международных инициатив по развитию инфраструктуры. Совместное планирование, разработка и реализация инфраструктурных проектов в таких странах, как Непал, где обе страны уже участвуют в проектах, могут помочь Нью-Дели и Токио максимизировать их эффект. Менее инновационные и более доступные цифровые решения Индии подходят для развивающихся стран, особенно в Юго-Восточной Азии. Развитие инфраструктуры является приоритетом для японского бизнеса и государственных учреждений в Восточной Африке, Вьетнаме, Индонезии и Камбодже.

Пекин усилил свое влияние в этом регионе, используя инфраструктурную помощь благодаря китайской инициативе Пояс и путь. Однако заявления о дипломатии долговой ловушки мешают китайскому спонсорству. Четыре страны создали рабочую группу по инфраструктуре, поскольку сейчас она является важнейшим аспектом растущего дипломатического соперничества в этом регионе.

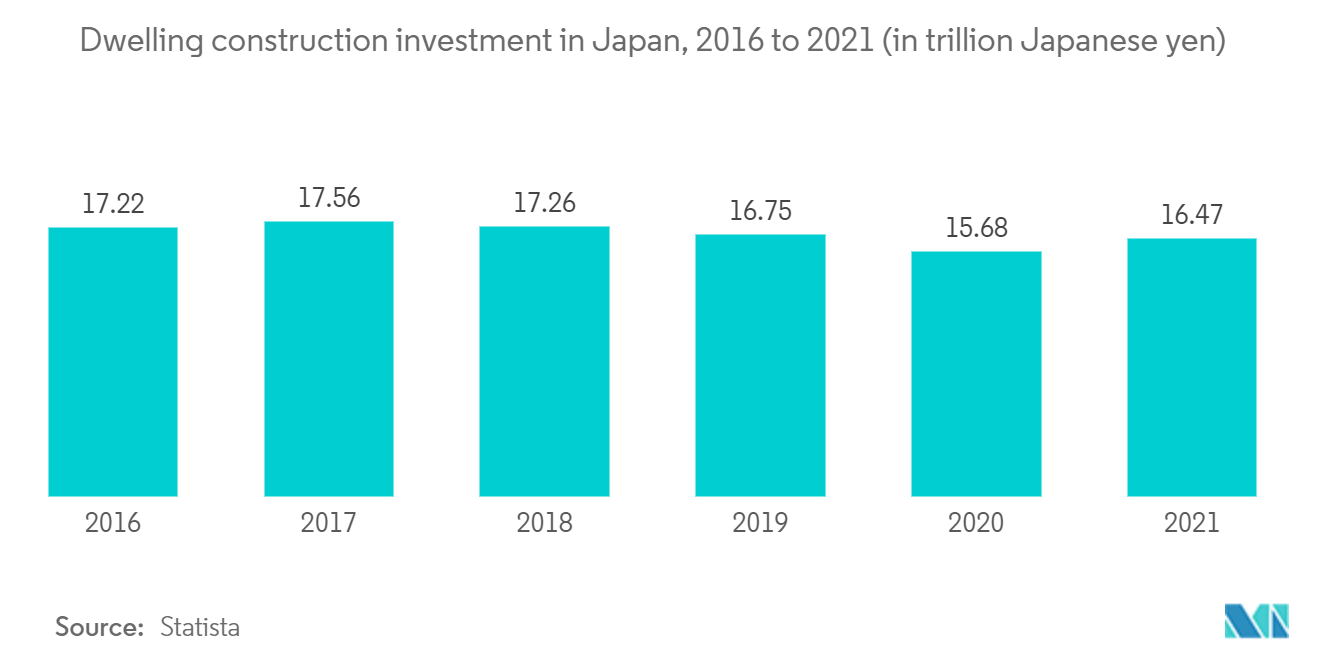

Государственное финансирование используется в качестве драйвера развития сектора жилищного строительства Японии

Правительство Японии в течение последних нескольких лет предоставляет жилищные субсидии семьям с детьми. В 2022 году ожидается усиление этой тенденции. Министерство земель намерено расширить перечень мер после принятия ряда мер и мер, таких как налоговые льготы для лиц, которые берут ипотечные кредиты для помощи при покупке жилья, чтобы облегчить финансовое бремя домовладения в Японии.

В 2021 году правительство приняло меры, чтобы помочь семьям с детьми покупать дома, предоставляя стимулы для строительства новых домов. Примечательно, что правительство предложило льготы по этой схеме в размере от 600 000 до 1 000 000 иен за единицу. Инициатива началась в ноябре 2021 года после получения финансирования в размере 54,2 млрд иен (0,42 млрд долларов США) в рамках дополнительного бюджета на 2021 финансовый год.

Правительство выделило на программу дополнительно 60 миллиардов иен (0,46 миллиарда долларов США) в 2022 году. Правительство также продлило крайний срок с конца октября 2022 года до конца марта 2023 года, поскольку ожидается, что на получение субсидий будет подано 120 000 заявок.. В течение следующих 3-4 лет эти правительственные инициативы могут способствовать расширению сектора жилищного строительства за счет снижения спроса со стороны японских покупателей жилья.

Обзор строительной отрасли Японии

Рынок фрагментирован и, как ожидается, будет расти в течение прогнозируемого периода из-за увеличения инвестиций в строительство и предстоящих крупных проектов в стране. Однако рынок дает шансы малому и среднему бизнесу благодаря росту государственных расходов в отрасли. В течение прогнозируемого периода строительный рынок Японии имеет потенциал для расширения, что может повысить конкурентоспособность рынка.

Ключевыми игроками японского строительного рынка являются Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation, The Zenitaka Corp., Sumitomo Mitsui Construction Co. Ltd и Toshiba Corp.

Лидеры строительного рынка Японии

-

Obayashi Corp.

-

Mitsubishi Heavy Industries Ltd

-

Nippon Concrete Industries

-

Takada Corporation,

-

The Zenitaka Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости строительного рынка Японии

Октябрь 2022 г.: Mitsubishi Heavy Industries Ltd совместно с Kansai Electric Power Co., Hokkaido Electric Power Co., Shikoku Electric Power Co. и Kyushu Electric Power Co. объявила о планах по созданию ядерного реактора следующего поколения. На своих ядерных объектах все четыре энергокомпании используют реакторы Mitsubishi Heavy. Пять предприятий создадут новую форму реактора с водой под давлением (PWR), называемую усовершенствованным легководным реактором, который считается более безопасным, чем нынешние типы, которые планируется использовать к середине 2030-х годов.

Июнь 2022 г.: SafeAI и Siemens объявили о партнерстве для Obayashi Corporation по созданию парка автономных тяжелых транспортных средств с нулевым уровнем выбросов. SafeAI и Siemens будут сотрудничать с Obayashi Corp., мировым лидером в строительстве со штаб-квартирой в Японии, чтобы строить более умные, безопасные, устойчивые и эффективные строительные площадки. Ранее в 2022 году было установлено, что парк строительных грузовиков, принадлежащих и эксплуатируемых Obayashi Corp., массой от 45 до 65 тонн, необходимо модифицировать для обеспечения автономности и нулевых выбросов.

Май 2022 г.: Государственно-частное партнерство, разрабатывающее проект, определило проектные и строительные компании, которые будут работать на железной дороге бассейна реки Уинта стоимостью 1,35 миллиарда долларов США, что свидетельствует о реализации давно ожидаемых планов по строительству поезда в штате Юта. 13 мая компания Rio Grande Pacific Corp. заявила, что AECOM представит окончательный проект, помимо туннелей для железной дороги длиной 88 миль. Железная дорога будет построена совместным предприятием Skanska и WW Clyde, а Obayashi Corp. будет заниматься окончательным проектированием и строительством туннелей.

Сегментация строительной отрасли Японии

Под строительством понимается строительство коммерческой, институциональной или жилой инфраструктуры, такой как мосты, здания, дороги и другие сооружения. В современном строительстве используются различные материалы, среди которых глина, камень, древесина, кирпич, бетон, металлы и пластмассы.

Строительный рынок Японии сегментирован по секторам (жилой, коммерческий, промышленный, инфраструктурный (транспорт), энергетический и коммунальный).

В отчете представлены размеры рынка и прогнозы в стоимости (долларах США) для всех вышеуказанных сегментов. В отчете также рассматривается влияние COVID-19 на рынок.

| Жилой |

| Коммерческий |

| Промышленный |

| Инфраструктура (Транспорт) |

| Энергетика и коммунальные услуги |

| По секторам | Жилой |

| Коммерческий | |

| Промышленный | |

| Инфраструктура (Транспорт) | |

| Энергетика и коммунальные услуги |

Часто задаваемые вопросы по исследованию строительного рынка Японии

Насколько велик строительный рынок Японии?

Ожидается, что объем строительного рынка Японии достигнет 609,27 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,30% и достигнет 716,66 млрд долларов США к 2029 году.

Каков текущий размер строительного рынка Японии?

Ожидается, что в 2024 году объем строительного рынка Японии достигнет 609,27 млрд долларов США.

Кто являются ключевыми игроками на строительном рынке Японии?

Obayashi Corp., Mitsubishi Heavy Industries Ltd, Nippon Concrete Industries, Takada Corporation,, The Zenitaka Corp. — крупнейшие компании, работающие на строительном рынке Японии.

В какие годы охватывает этот строительный рынок Японии и каков был размер рынка в 2023 году?

В 2023 году объем строительного рынка Японии оценивался в 589,81 миллиарда долларов США. В отчете рассматривается исторический размер рынка строительного рынка Японии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер строительного рынка Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет строительной отрасли Японии

Статистические данные о доле, размере и темпах роста доходов на строительном рынке Японии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Japan Construction включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.