Анализ рынка логистики холодовой цепи Японии

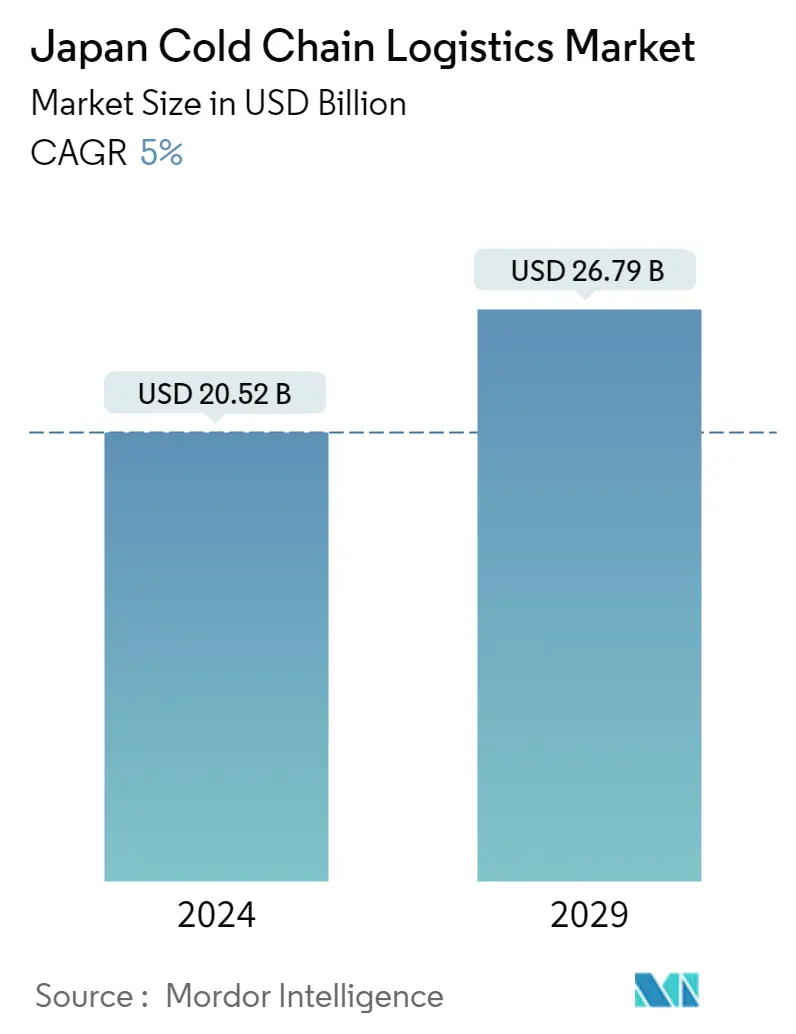

Объем японского рынка логистики холодовой цепи оценивается в 20,52 млрд долларов США в 2024 году и, как ожидается, достигнет 26,79 млрд долларов США к 2029 году, а среднегодовой темп роста составит 5% в течение прогнозируемого периода (2024-2029 гг.).

В связи с пандемией COVID-19 Министерство торговли Японии сообщило о росте продаж в аптеках на 7,5% в годовом сопоставлении в марте 2020 года. Наряду с этим Ассоциация супермаркетов Японии в ответ на добровольный карантин и необходимость готовить дома , отразил рост спроса и продаж продуктов питания в супермаркетах на 7,4% в годовом сопоставлении в марте 2020 года. Все эти факторы привели к негативному влиянию на рынок логистики холодовой цепи в Японии. COVID-19 повлиял на работу холодильной цепи в Японии, в том числе усилив обеспокоенность по поводу безопасности пищевых продуктов.

Япония считается зрелым рынком логистики холодовой цепи, и на нем доминируют несколько игроков. Быстрый прогресс в области биофармацевтики и регенеративной медицины в последнее время увеличил спрос на холодную фармацевтическую цепочку в Японии. Ожидается, что эта тенденция сохранится с внедрением вакцины против COVID-19 и других методов лечения. Логистика холодовой цепи в Японии изначально была создана для производства свежих, охлажденных и замороженных продуктов питания. Логистика холодовой цепи фокусируется на своевременном распределении продуктов в условиях постоянно контролируемой температуры и влажности.

Большинство холодильных складов в Японии принадлежат и управляются крупными корпорациями, занимающимися холодильной цепью, и лишь небольшое их количество доступно для аренды. Достижения в использовании электронной коммерции для продажи замороженных и охлажденных товаров ускорят развитие холодильного хранения в регионах со скрытыми потребностями.

Ожидается, что такие факторы, как увеличение количества холодильных складов и рост фармацевтического сектора, будут способствовать росту японского рынка логистики холодовой цепи. Некоторые из проблем на рынке — это неравномерное распределение мощностей холодильных хранилищ, отсутствие надлежащей логистической поддержки и необходимость крупных капиталовложений.

Тенденции рынка логистики холодовой цепи Японии

Современные домохозяйства повышают спрос на замороженные продукты

Спрос на охлажденные/замороженные продукты питания растет как решение для современных семей, таких как независимые пожилые граждане, увеличение числа домохозяйств с двойным доходом и одиноких людей, а также опасность потери продуктов питания и увеличения общей нехватки рабочей силы в сфере производства продуктов питания и продуктов питания. индустрия напитков.

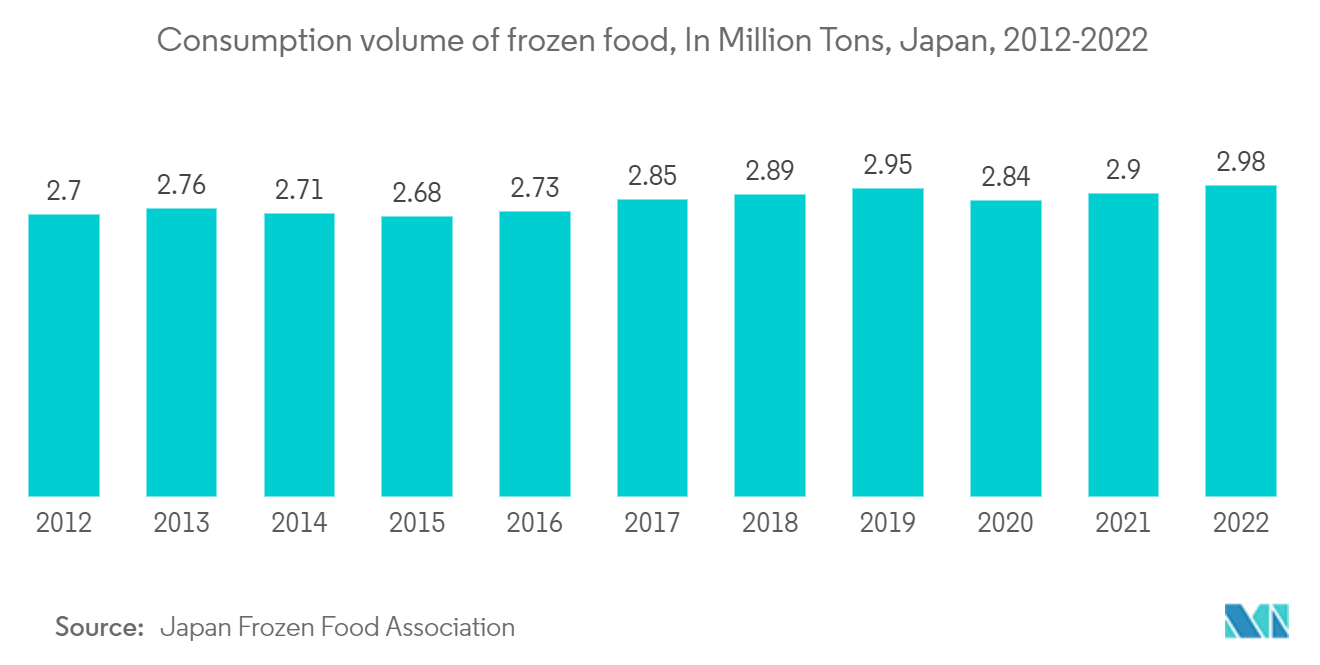

В 2021 году объем потребления замороженных продуктов питания в Японии составил около 2,9 млн тонн (0,020 млн тонн долларов США). Популярные замороженные продукты, производимые в Японии, включают пельмени (гёдза), крокеты и лапшу из пшеничной муки (удон). В последние годы японские продукты питания также стали популярными во всем мире, особенно сельскохозяйственная продукция.

Поскольку население Японии стареет, переход к здоровой продолжительности жизни является общим желанием людей, помогающих продавать замороженные продукты. Значительно возросла она также в супермаркетах, гипермаркетах и аптеках. Замороженные продукты питания в Японии стали более разнообразными благодаря достижениям в области холодильных технологий и растущему спросу на продукты для еды дома в условиях пандемии COVID-19.

На рынке росли дорогие деликатесы из известных ресторанов и аутентичные копии блюд из-за границы, что побудило универмаги и супермаркеты активизировать усилия по расширению торговых площадей.

Рост фармацевтического сектора в Японии

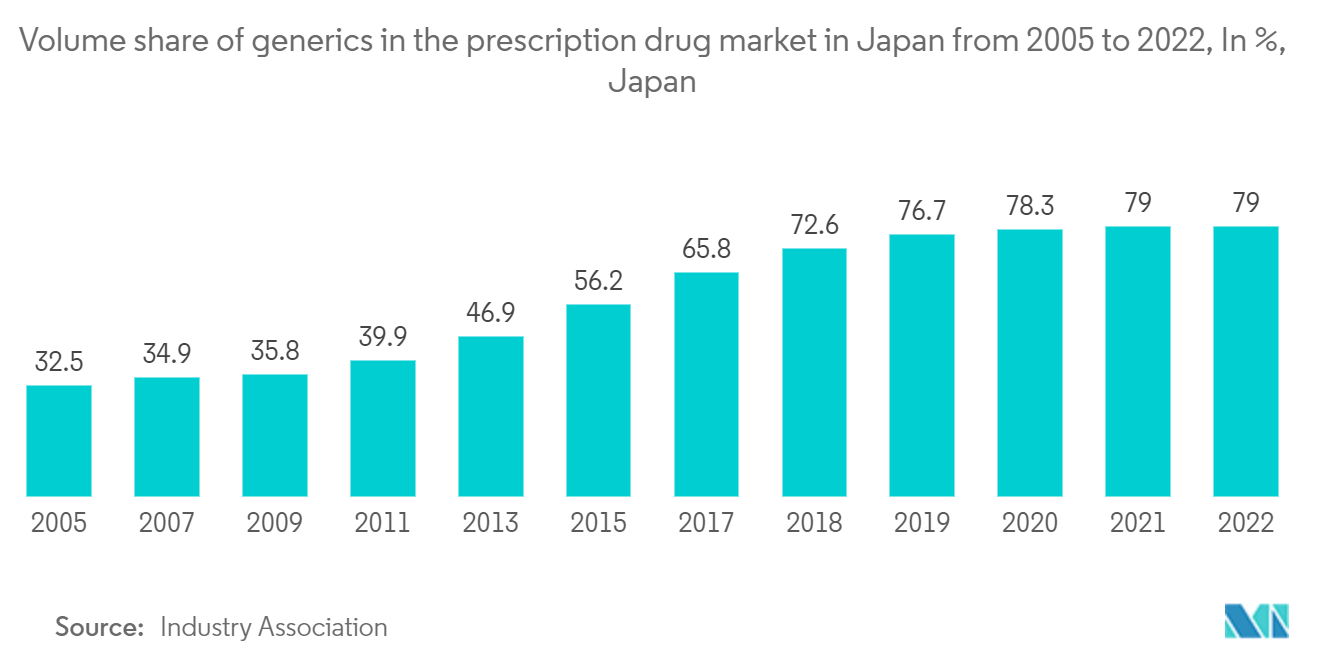

Япония является одним из крупнейших фармацевтических рынков в мире, в первую очередь из-за старения населения. Он также входит в число крупнейших производителей и импортеров современных медицинских учреждений, поддерживаемых активными правительственными инициативами по продвижению непатентованных лекарств.

Сектор отечественных биологических препаратов занимает второе место после США. В сочетании с вниманием правительства к поддержке более дешевых продуктов-подражателей это влечет за собой огромные возможности для биоаналогов. Хотя производители инновационных лекарств уже давно извлекают выгоду из щедрых периодов эксклюзивности в Японии, страна догоняет другие зрелые рынки по проникновению дженериков.

Доверие к системе отражается в том факте, что отечественные производители лекарств все чаще выходят на мировой рынок со своей продукцией. Поскольку доля зарубежных продаж ведущих японских компаний неуклонно растет, спрос на холодильные складские и транспортные средства также растет. Еще одним критическим фактором повышения интереса к фармацевтическому сектору Японии является необходимость улучшения японской экосистемы разработки лекарств.

Рост случаев заражения COVID-19 в стране увеличил спрос на рецептурные лекарства и вакцины. Это повлияло на спрос на фармацевтическую продукцию. Растущий импорт вакцин против COVID-19 увеличил спрос на фармацевтическую продукцию. Например, в мае 2021 года правительство Японии подписало контракт с Pfizer-BioNTech на импорт 194 миллионов (1,33 миллиона долларов США) доз вакцины к концу 2021 года. В 2021 году японский рынок рецептурных лекарств оценивался примерно в 10,6 триллиона иен ( По данным IQVIA, в 2020 году этот показатель составлял примерно 10,4 триллиона иен (0,079 триллиона долларов США) по сравнению с 0,080 триллиона долларов США.

Обзор отрасли логистики холодовой цепи Японии

Рынок относительно фрагментирован, на нем присутствует множество местных и международных игроков, включая Nippon Express, Yamato, Sagawa Express Co., Ltd, Itochu Logistics Corp. и Kintetsu World Express. Конкуренция на рынке касается затрат, платы за хранение и площади, а также роста цен на упаковку и упаковочные материалы. Поставщики услуг все еще работают над развитием возможностей стандартизации процессов. Отсутствие стандартизации, связанной с температурой хранения и рабочими процедурами, является еще несколькими серьезными проблемами, с которыми сталкивается отрасль. Качество и гибкость имеющихся холодных складских площадей вызывают серьезную озабоченность.

Лидеры рынка логистики холодовой цепи Японии

Nippon Express

Yamato Transport Co.

Sagawa Express Co.,Ltd

Kintetsu World Express

Itochu Logistics Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи Японии

- Апрель 2023 г.: GLP начала строительство полностью охлаждаемых холодильных складов площадью 55 000 квадратных метров в Японии. GLP Pte Ltd (GLP) будет специально созданной логистической компанией в Японии для GLP KOSHIOSHIMA и GLP ROKKO V, чтобы удовлетворить растущие потребности мировой индустрии холодовой цепи.

- Декабрь 2022 г.: DHL Supply Chain объявила о партнерстве в области логистических операций с Hologic Japan, Inc., глобальной компанией по производству медицинского оборудования. Компании объявили о запуске услуг логистического центра Сагамихара. Логистический центр Сагамихара предлагает оптимальное расположение в логистической сети медицинского оборудования (готовой продукции) Hologic благодаря своей близости к Восточной Японии.

Сегментация логистической отрасли холодовой цепи Японии

Логистика холодовой цепи включает в себя транспортировку продуктов с контролируемой температурой, таких как чувствительные к температуре продукты питания, оборудование и биофармацевтические продукты. Японский рынок логистики холодовой цепи сегментирован по услугам (хранение, транспортировка, услуги с добавленной стоимостью (шоковая заморозка, маркировка, управление запасами и т. д.)), типу температуры (охлаждение и заморозка) и применению (садоводство (свежие фрукты и овощи) ), молочные продукты (молоко, мороженое, масло и т. д.), мясо, рыба, птица, обработанные пищевые продукты, фармацевтика, науки о жизни, химикаты и другие применения). В отчете представлен размер рынка и прогнозы японского рынка логистики холодовой цепи в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Хранилище |

| Транспорт |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) |

| Охлажденный |

| Замороженный |

| Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) |

| Мясо, Рыба, Птица |

| Обработанные пищевые продукты |

| Фармацевтика, науки о жизни и химия |

| Другие приложения |

| По услугам | Хранилище |

| Транспорт | |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) | |

| По типу температуры | Охлажденный |

| Замороженный | |

| По применению | Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) | |

| Мясо, Рыба, Птица | |

| Обработанные пищевые продукты | |

| Фармацевтика, науки о жизни и химия | |

| Другие приложения |

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи Японии

Насколько велик японский рынок логистики холодовой цепи?

Ожидается, что объем японского рынка логистики холодовой цепи достигнет 20,52 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5% и достигнет 26,79 млрд долларов США к 2029 году.

Каков текущий размер японского рынка логистики холодовой цепи?

Ожидается, что в 2024 году объем японского рынка логистики холодовой цепи достигнет 20,52 млрд долларов США.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Японии?

Nippon Express, Yamato Transport Co., Sagawa Express Co.,Ltd, Kintetsu World Express, Itochu Logistics Corp. — основные компании, работающие на японском рынке логистики холодовой цепи.

В какие годы охватывается рынок логистики холодовой цепи Японии и каков был размер рынка в 2023 году?

В 2023 году объем рынка логистики холодовой цепи Японии оценивался в 19,54 миллиарда долларов США. В отчете рассматривается исторический размер рынка логистики холодовой цепи Японии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики холодовой цепи Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли логистики холодовой цепи Японии

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи Японии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи Японии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.