Размер и доля глобального рынка ионной хроматографии

Анализ глобального рынка ионной хроматографии от Mordor Intelligence

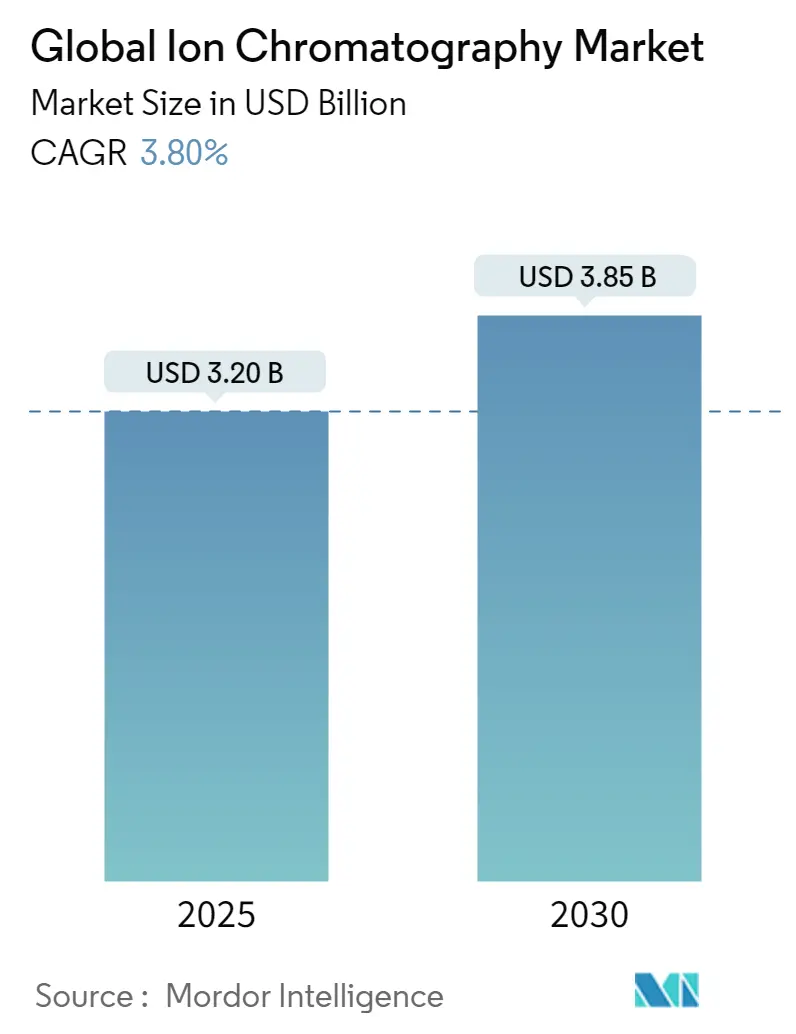

Рынок ионной хроматографии оценивается в 3,20 млрд долл. США в 2025 году и прогнозируется к достижению 3,85 млрд долл. США к 2030 году, растя со среднегодовым темпом роста 3,8%. Расширяющиеся потребности в контроле качества в фармацевтике, ужесточающиеся экологические нормативы и растущее тестирование чистоты электролитов литиевых батарей поддерживают стабильный спрос даже при созревании технологии. Широта применения теперь охватывает фармацевтические монографии, мониторинг ПФАС, тестирование безопасности пищевых продуктов и оценку материалов батарей, каждая из которых извлекает выгоду из способности ионной хроматографии количественно определять множественные ионные виды с высокой точностью. Поставщики отвечают автоматизированной генерацией элюента, миниатюризированными габаритами и сочетанием ИХ-МС для упрощения рабочих процессов и повышения селективности. Конкурентная интенсивность сосредоточена на технологическом лидерстве, а не на цене, в то время как ограничения цепочки поставок специализированных смол и нехватка подготовленных хроматографистов сдерживают более быстрый рост.

Ключевые выводы отчета

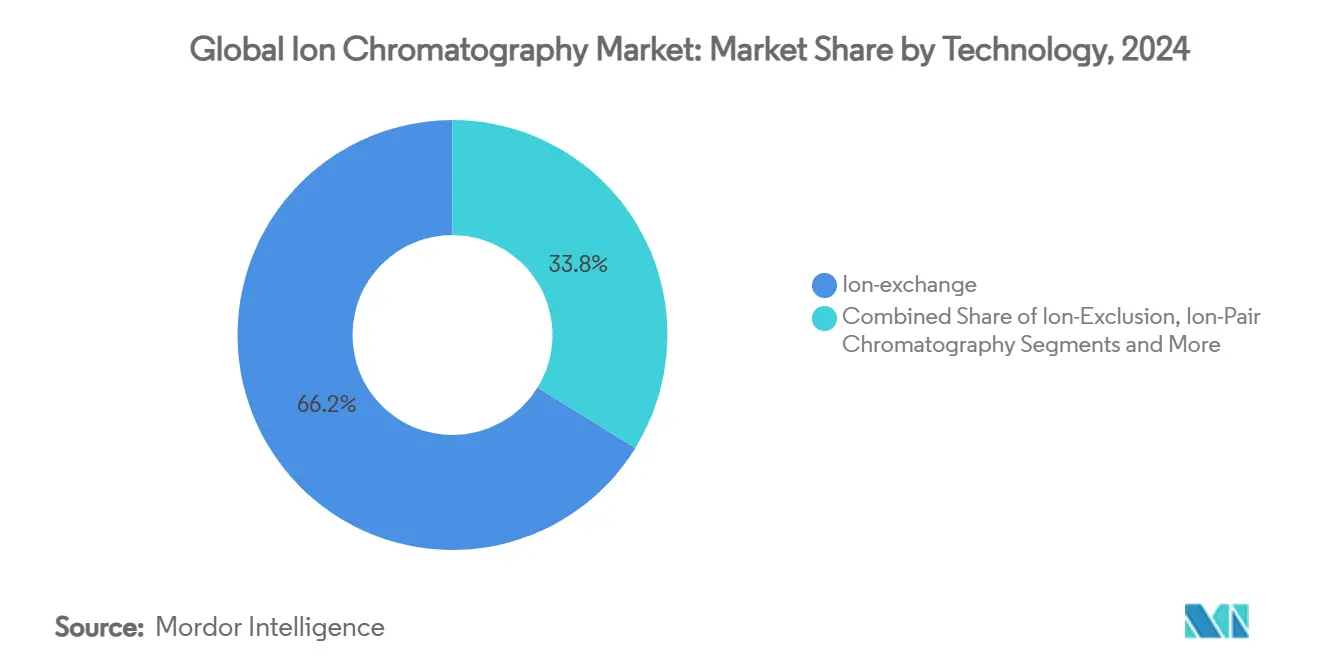

- По технологии ионообменная хроматография лидировала с 66,2% доли рынка ионной хроматографии в 2024 году; ион-парная хроматография прогнозируется к расширению со среднегодовым темпом роста 9,5% до 2030 года.

- По типу детектора кондуктометрическое детектирование сохранило 52,6% размера рынка ионной хроматографии в 2024 году, тогда как ИХ-МС детекторы настроены на рост со среднегодовым темпом роста 11,2%.

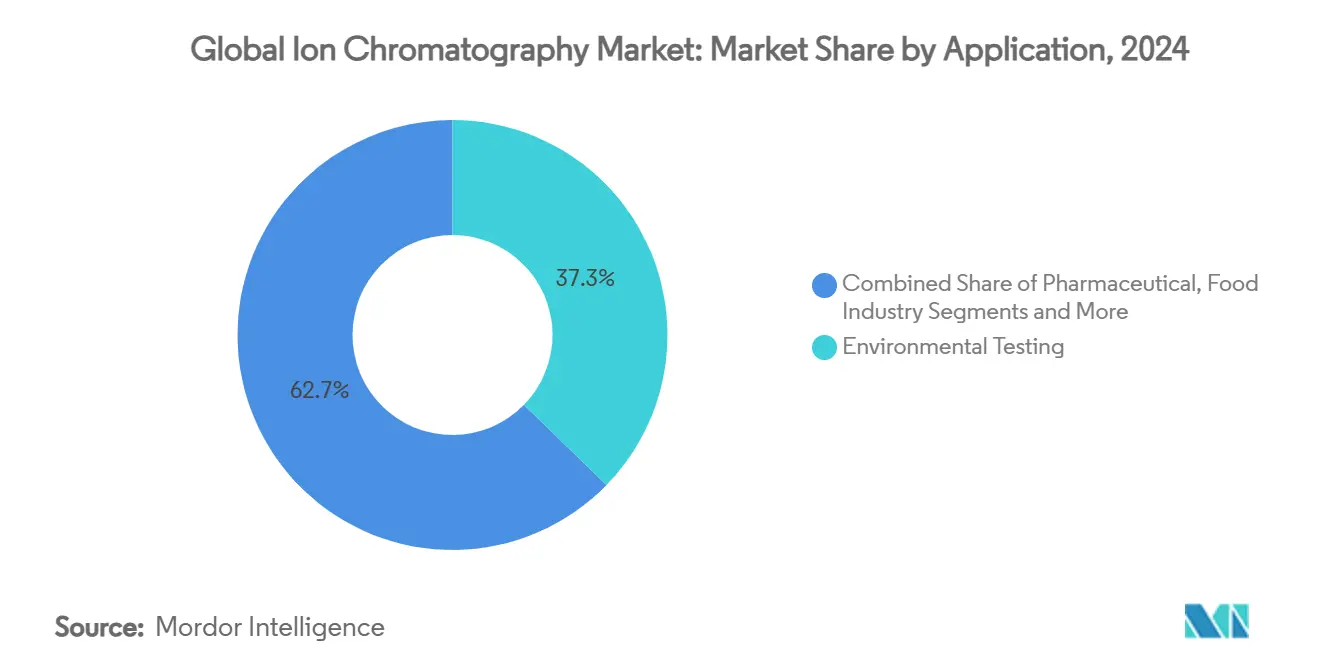

- По применению экологическое тестирование составило 37,3% размера рынка ионной хроматографии в 2024 году; анализ электролитов литиевых батарей развивается со среднегодовым темпом роста 11,9% до 2030 года.

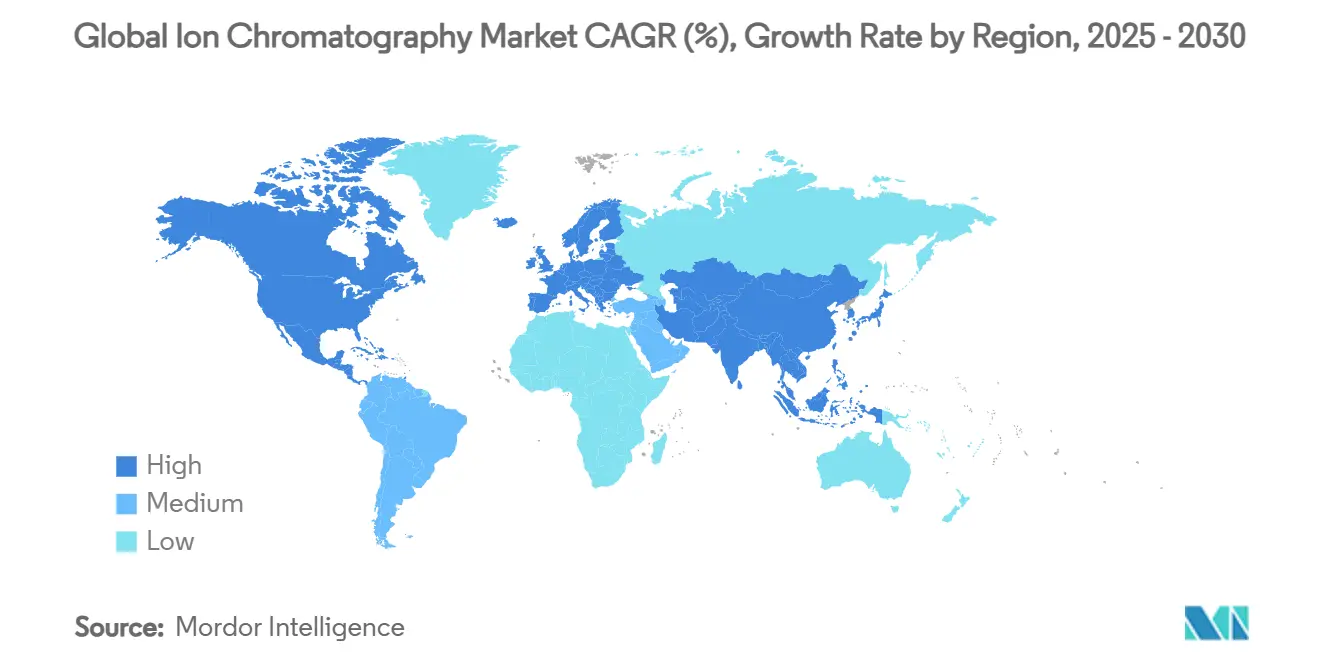

- По географии Северная Америка командовала 31,8% размера рынка ионной хроматографии в 2024 году, в то время как Азиатско-Тихоокеанский регион прогнозируется к росту со среднегодовым темпом роста 9,9% до 2030 года.

Тренды и аналитические данные глобального рынка ионной хроматографии

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущие потребности контроля качества в фармацевтике и биофармацевтике | +0.80% | Северная Америка, Европа | Среднесрочная перспектива (2-4 года) |

| Ужесточение правил экологического мониторинга | +0.90% | Северная Америка, Европейский союз | Долгосрочная перспектива (≥ 4 лет) |

| Рост принятия в лабораториях безопасности пищевых продуктов | +0.50% | Азиатско-Тихоокеанский регион, глобально | Среднесрочная перспектива (2-4 года) |

| Быстрая миниатюризация приборов и ИХ-МС | +0.70% | Северная Америка, Европа, АТЭС | Краткосрочная перспектива (≤ 2 лет) |

| Тестирование чистоты электролитов литиевых батарей | +0.60% | Азиатско-Тихоокеанский регион, Северная Америка | Краткосрочная перспектива (≤ 2 лет) |

| Микрочиповая ИХ для точечных проверок воды | +0.40% | Развивающиеся рынки, глобально | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущие требования контроля качества в фармацевтике и биофармацевтике

Регуляторы модернизировали более 50 монографий Фармакопеи США для указания методов ионной хроматографии, заменяя устаревшие техники титрования и атомно-абсорбционной спектроскопии и сокращая время аналитического оборота. Руководящие принципы Q2(R2) и Q14 Международного совета по гармонизации, завершенные в 2024 году, явно одобряют ионную хроматографию, давая лабораториям регуляторную определенность.[1]Food and Drug Administration, "ICH Q2(R2) Validation of Analytical Procedures," fda.gov Производители лекарств теперь используют эту технику для профилирования заряженных примесей и демонстрации биоподобия, выходя за рамки простого соответствия. Принятие ускоряется, поскольку ИХ одновременно измеряет анионы, катионы и активные ингредиенты в одном прогоне, способствуя целостности данных. Поставщики капитализируют, интегрируя автоматизированную генерацию элюента для стандартизации глобальных сетей контроля качества.

Ужесточение правил экологического мониторинга

Метод EPA 1633, завершенный в 2024 году, принуждает лаборатории обнаруживать 40 соединений ПФАС на уровне менее нг/л, порог, который надежно достигается только продвинутыми платформами ионной хроматографии. Дополнительный метод 1621 количественно определяет общий адсорбируемый органический фтор, стимулируя двойные рабочие процессы ИХ и ЖХ-МС. Предлагаемое Европой ограничение ПФАС охватывает до 12 000 веществ, создавая каскад соответствия по государствам-членам. Высокое разрешение разделения различает прекурсоры от продуктов деградации, аналитическое требование, укрепляющее принятие ИХ. Объемы экологического тестирования прогнозируются к росту, поскольку вода, почва и промышленные стоки подпадают под более строгие лимиты.[3]United States Environmental Protection Agency, "Method 1633: PFAS in Wastewater, Surface Water, Groundwater, and Soils," epa.gov

Рост принятия в глобальных лабораториях безопасности пищевых продуктов

Регуляторные компендиумы теперь перечисляют ионную хроматографию для одновременного определения нитратов, сульфатов и галидов в сложных матрицах.[2]Ruiz-Gonzalez, Antonio "Ion-Selective Electrodes in the Food Industry: Development Trends in the Potentiometric Determination of Ionic Pollutants", MDPI, May 21, 2024 Азиатские власти ужесточают лимиты остатков, поскольку индустриализация повышает риски загрязнения, побуждая лаборатории переходить от ион-селективных электродов к ИХ для более низких пределов обнаружения. Автоматизированная подготовка образцов сокращает трудозатраты, смягчая нехватку квалифицированных техников. Высокая специфичность также способствует спецификации тяжелых металлов, поддерживая сертификацию продуктов питания экспортного качества. По мере роста трансграничной торговли гармонизированные методы катализируют более широкое развертывание компактных высокопроизводительных систем.

Быстрая миниатюризация приборов и сочетание ИХ-МС

Настольные приборы теперь занимают на 40% меньше места на скамье, чем предыдущие модели, но сохраняют чувствительность менее ppb через интеграцию ИХ-МС. Структурное подтверждение разделенных ионов оснащает фармацевтические и экологические лаборатории для идентификации неизвестных с регуляторной уверенностью. Автоматизированная генерация элюента исключает ручную подготовку, сокращая вариабельность. Облачно-подключенные платформы передают диагностические данные для проактивного обслуживания, сокращая незапланированные простои. Доступ к продвинутым возможностям детектирования расширяется по мере снижения капитальных затрат на компактные устройства.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие капитальные затраты на системы ИХ | -0.70% | Глобально, особенно влияя на развивающиеся рынки | Среднесрочная перспектива (2-4 года) |

| Нехватка подготовленных хроматографистов | -0.50% | Северная Америка и Европа острая, Азиатско-Тихоокеанский регион развивающийся | Долгосрочная перспектива (≥ 4 лет) |

| Доступность альтернативных методов (например, ИСП-МС) | -0.40% | Глобально, с более высоким воздействием на чувствительные к стоимости рынки | Среднесрочная перспектива (2-4 года) |

| Нарушения цепочки поставок смол-классов | -0.30% | Глобально, с концентрацией в специализированных приложениях | Краткосрочная перспектива (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие капитальные затраты на системы ИХ

Продвинутая платформа ИХ-МС превышает 200 000 долл. США, ограничивая принятие среди небольших лабораторий. Расходные материалы, включая высокочистые элюенты и колонки, добавляют повторяющиеся затраты в 50 000 долл. США в год для высокопроизводительных площадок. Годовые контракты на обслуживание часто достигают 15-20% стоимости прибора, давя на бюджеты там, где поддержка поставщика в полевых условиях ограничена. Лаборатории среднего объема борются за достижение экономии от масштаба до тех пор, пока пропускная способность не превысит 500 образцов в месяц. Лизинг смягчает первоначальные расходы, но увеличивает затраты на весь срок службы и ограничивает настройку методов.

Нехватка подготовленных хроматографистов

Опытные хроматографисты зарабатывают премию к зарплате 25-30% по сравнению с общими аналитическими химиками. Компетентность в разработке методов, устранении неполадок и интерпретации данных требует 6-12 месяцев, продлевая введение в должность. Академические учебные программы все еще подчеркивают традиционные аналитические методы, оставляя пробел в конвейере. Спрос на двойную экспертизу ИХ-МС интенсифицирует нехватку, поскольку персонал должен освоить как науку о разделении, так и основы масс-спектрометрии. Лаборатории сообщают о задержках проектов и затратах на сверхурочные при прохождении внешних учебных курсов.

Сегментный анализ

По технологии: доминирование ионного обмена обеспечивает стабильность рынка

Ионообменная хроматография обеспечила 66,2% доли рынка ионной хроматографии в 2024 году, подчеркивая её центральную роль в фармацевтических, экологических и пищевых рабочих процессах безопасности. Универсальная химия смол сегмента приспосабливается к анионным, катионным и смешанно-режимным разделениям, делая её выбором по умолчанию для рутинных анализов, где существуют установленные стандартные методы. В течение 2024-2025 годов модернизация методов фармакопеями усилила спрос на ионный обмен, поскольку компании обновили досье валидации. Между тем, ион-парная хроматография прогнозируется к росту со среднегодовым темпом роста 9,5%, поскольку аналитики преследуют методы, способные разделять цвиттер-ионы и гидрофильные активные вещества, которые бросают вызов селективности ионного обмена. Ионоисключающая хроматография сохраняет релевантность для мониторинга органических кислот в напитках, предлагая предсказуемое удержание на основе констант диссоциации кислоты. Аналитики ожидают инкрементальных инноваций в химии смол, а не разрушительных сдвигов, обеспечивая технологии оставаться стабильным доходным якорем в рамках рынка ионной хроматографии.

Зрелость рынка проявляется в устойчивом доходе от расходных материалов: сроки жизни смол в среднем составляют 1500 инъекций до потери ёмкости, требующей замены, блокируя лаборатории в периодических покупках. Инновации, такие как подложки с низким падением давления, улучшают долговечность колонок и снижают износ насосов, косвенно сокращая затраты на обслуживание. Патентная активность, примером которой являются 110 грантов США Кристофера А. Поля, защищает собственные составы смол и подавляет коммодитизацию. Одновременно открытые платформы разрешают совместимость колонок третьих сторон, давая чувствительным к стоимости лабораториям гибкость. Сосуществование собственных и открытых экосистем формирует стратегии закупок, поскольку организации балансируют гарантию производительности с ценовой дисциплиной на рынке ионной хроматографии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчёта

По типу детектора: надёжность кондуктометрии против точности ИХ-МС

Кондуктометрические детекторы составили 52,6% размера рынка ионной хроматографии в 2024 году, отражая их универсальный ионный отклик, доступность и простоту использования для высокообъёмного рутинного тестирования. Улучшенные алгоритмы температурной компенсации минимизируют дрейф, повышая целостность данных в многосменных операциях. УФ/видимые детекторы сохраняются в нишевых фармацевтических приложениях, где хромофорные примеси требуют мониторинга, хотя рост остаётся скромным. ИХ-МС детекторы, однако, прогнозируются к расширению со среднегодовым темпом роста 11,2%, поскольку лаборатории приоритизируют структурное выяснение, а регуляторные власти требуют однозначной идентификации, особенно для ПФАС и фармацевтических деградантов.

Принятие ИХ-МС повышает сложность прибора, требуя вакуумных систем, массовых калибрантов и расширенных навыков оператора. Поставщики смягчают барьеры через интуитивное программное обеспечение и автоматизированные рутины настройки. Гибридные приборы теперь интегрируют одновременное кондуктометрическое и масс-спектрометрическое детектирование, позволяя количественную оценку и подтверждение в одной инъекции, сохраняя объём образца. Технологическая миграция поднимает средние продажные цены, укрепляя доходы на установленную базу, несмотря на более медленный объёмный рост. Со временем ожидается, что экономия от масштаба сожмёт ценовые премии, расширяя доступ в среднеразмерных лабораториях на рынке ионной хроматографии.

По применению: лидерство экологического тестирования на фоне батарейного бума

Экологическое тестирование командовало 37,3% размера рынка ионной хроматографии в 2024 году, поскольку программы мониторинга качества воды, почвы и воздушных аэрозолей интенсифицировались. Надзор за ПФАС, перхлоратом и броматом доминирует в объёмах образцов, с лабораториями, модернизирующими унаследованные системы для достижения пределов обнаружения менее нг/л. Анализ электролитов литиевых батарей появляется как самое быстрорастущее применение со среднегодовым темпом роста 11,9% до 2030 года, стимулируемое масштабированием производства электромобилей. Производители связывают профили примесей ИХ с метриками производительности элементов, встраивая технику в линейный контроль процесса для синтеза и переработки электролитов.

Фармацевтический контроль качества поддерживает значительную установленную базу, расширяясь стабильно, поскольку конвейеры биоподобных препаратов требуют надёжной характеристики примесей. Тестирование безопасности пищевых продуктов набирает обороты в развивающихся экономиках, где регуляторы повышают внимание к ионным загрязнителям. Мониторинг химических процессов образует устойчивую нишу, применяя ИХ для контроля анионных каталитических ядов и обеспечения консистентности продукта. Разнообразие приложений подушкует рынок ионной хроматографии против циклических спадов в любом отдельном секторе конечного использования, обеспечивая сбалансированные пути роста.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчёта

Географический анализ

Северная Америка лидировала с 31,8% размера рынка ионной хроматографии в 2024 году благодаря строгому законодательству ПФАС, передовому фармацевтическому производству и раннему принятию систем ИХ-МС. Лимиты ПФАС менее нг/л Агентства по охране окружающей среды США стимулируют непрерывные обновления приборов, в то время как программы биоподобных препаратов Канады поддерживают спрос на утончённое тестирование примесей epa.gov. Растущая промышленная база Мексики, поддерживаемая недавними расширениями поставщиков, добавляет инкрементальные возможности. Доступность квалифицированной рабочей силы поддерживает высокую аналитическую пропускную способность, хотя трудовые затраты повышают общую стоимость владения.

Азиатско-Тихоокеанский регион прогнозируется к росту со среднегодовым темпом роста 9,9% до 2030 года, движимый обширным фармацевтическим производством, строгими экологическими мандатами и доминированием региона в производстве литиевых батарей. Китайские заводы элементов интегрируют мониторинг чистоты электролитов во время масштабирования, в то время как Япония и Южная Корея встраивают ИХ в НИОКР твердотельных батарей. Сектор дженериков Индии инвестирует в ИХ для выравнивания с глобальными экспортными стандартами, а страны Юго-Восточной Азии приоритизируют надзор за качеством воды, поскольку урбанизация ускоряется. Стратегии локализации поставщиков, такие как региональное производство смол, смягчают риски цепочки поставок и сокращают время реагирования на обслуживание.

Европа предлагает зрелый, но стабильный спрос, закреплённый общеевропейскими правилами по воде и фармацевтике. Германия, Франция и Великобритания поддерживают высокую пенетрацию приборов, тогда как южные и восточные государства-члены модернизируют унаследованные платформы для соответствия гармонизированным предложениям ПФАС. Сильные академические сотрудничества продвигают разработку методов, а финансовые стимулы для зелёных технологий стимулируют принятие ИХ в проектах возобновляемой энергии. Устойчивость цепочки поставок укрепляется локализованным производством колонок, сокращая зависимость от трансконтинентальной логистики.

Конкурентная среда

Рынок ионной хроматографии демонстрирует умеренную концентрацию, с Thermo Fisher Scientific, Metrohm, Waters Corporation, Shimadzu и Dionex (бренд Thermo Fisher), удерживающими самые большие установленные базы. Конкурентная дифференциация сосредоточена на собственной химии колонок, автоматизационных функциях и поддержке соответствия. Приобретение Thermo Fisher Scientific на 4,1 млрд долл. США бизнеса очистки и фильтрации Solventum в 2025 году расширило его портфель расходных материалов и охват кросс-продаж. Metrohm углубляет фармацевтические сотрудничества, валидируя методы монографий с Фармакопеей США, усиливая доверие на площадках контроля качества. Waters Corporation использует свою валовую маржу 59,7% для финансирования непрерывных НИОКР в гибридных технологиях детектирования.

Мексиканская дочерняя компания Shimadzu 2024 года подчёркивает стратегии географического расширения, нацеленные на захват высокорастущих развивающихся рынков. Запуск timsMetabo™ Bruker подчёркивает тренд к интегрированным платформам, адаптированным для ПФАС и экологических метаболитов. Более мелкие фирмы сосредотачиваются на приложенческих нишах, таких как микрочиповая ИХ или специализированные смолы, часто формируя OEM-партнерства с основными производителями приборов.

Надёжность цепочки поставок стала стратегической опорой; завод смол Purolite в Пенсильвании, открытый в 2024 году, облегчает узкие места в производительности и изолирует североамериканских клиентов от геополитических нарушений. Поставщики дополняют аппаратное обеспечение облачной аналитикой, предиктивным обслуживанием и модулями документации соответствия, встраивая затраты на переключение и усиливая клиентскую лояльность. Активы интеллектуальной собственности, особенно окружающие синтез смол и технологию генерации элюента, создают входные барьеры и поддерживают ценовую власть на рынке ионной хроматографии

Лидеры глобальной индустрии ионной хроматографии

-

Bio-Rad Laboratories Inc

-

Metrohm AG

-

Agilent Technologies Inc

-

Danaher Corporation (Cytiva)

-

Mitsubishi Chemical Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Bruker Corporation запустила платформу timsMetabo для обнаружения ПФАС и экологических загрязнителей, объединяя ионно-подвижностную масс-спектрометрию с хроматографическим разделением для повышения чувствительности менее ppb

- Апрель 2025: Thermo Fisher Scientific завершила приобретение бизнеса очистки и фильтрации Solventum за 4,1 млрд долл. США для углубления портфелей биопроизводства и аналитических приборов.

- Октябрь 2024: Agilent Technologies представила серию InfinityLab LC с умной автоматизацией и улучшениями устойчивости в лабораторных операциях.

- Июнь 2024: Purolite расширила мощности смол биопроцессинга новым заводом в Пенсильвании, добавив более 150 квалифицированных рабочих мест.

Область отчёта о глобальном рынке ионной хроматографии

Данный отчёт оценивает глобальный рынок ионной хроматографии. Он включает детальный анализ технологии, который включает ионообменную хроматографию, ионоисключающую хроматографию и ион-парную хроматографию. Ионная хроматография является хорошо установленной техникой для анализа анионов и катионов в жидких, газообразных и твёрдых образцах. Рынок ионной хроматографии сегментирован по технологии (ионообменная хроматография, ионоисключающая хроматография, ион-парная хроматография), по применению (экологическое тестирование, фармацевтическая промышленность, пищевая промышленность, химическая промышленность, другие применения) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Рыночный отчёт также покрывает оценочные размеры рынка и тренды для 17 различных стран в основных регионах, глобально. Отчёт предлагает стоимость (в млн долл. США) для вышеуказанных сегментов.

| Ионообменная хроматография |

| Ионоисключающая хроматография |

| Ион-парная хроматография |

| Кондуктометрические детекторы |

| УФ/видимые детекторы |

| Масс-спектрометрические детекторы (ИХ-МС) |

| Другие детекторы |

| Экологическое тестирование |

| Фармацевтическая промышленность |

| Пищевая и напитковая промышленность |

| Химическая и нефтехимическая промышленность |

| Другие |

| Северная Америка | Соединённые Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По технологии | Ионообменная хроматография | |

| Ионоисключающая хроматография | ||

| Ион-парная хроматография | ||

| По типу детектора | Кондуктометрические детекторы | |

| УФ/видимые детекторы | ||

| Масс-спектрометрические детекторы (ИХ-МС) | ||

| Другие детекторы | ||

| По применению | Экологическое тестирование | |

| Фармацевтическая промышленность | ||

| Пищевая и напитковая промышленность | ||

| Химическая и нефтехимическая промышленность | ||

| Другие | ||

| По географии | Северная Америка | Соединённые Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчёте

Какова текущая стоимость рынка ионной хроматографии?

Рынок ионной хроматографии находится на уровне 3,20 млрд долл. США в 2025 году и прогнозируется к достижению 3,85 млрд долл. США к 2030 году.

Какой технологический сегмент доминирует на рынке ионной хроматографии?

Ионообменная хроматография лидирует с 66,2% доли рынка в 2024 году благодаря её универсальности в фармацевтических, экологических и пищевых приложениях безопасности.

Почему ИХ-МС детекторы набирают популярность?

ИХ-МС детекторы предлагают непревзойдённую селективность и структурное подтверждение, стимулируя среднегодовой темп роста 11,2%, поскольку лаборатории сталкиваются с более строгими требованиями ПФАС и идентификации примесей.

Какое применение растёт быстрее всего в рамках рынка ионной хроматографии?

Анализ электролитов литиевых батарей расширяется со среднегодовым темпом роста 11,9%, стимулируемый спросом на электромобили и потребностью в ультрачистых батарейных материалах.

Как экологические регулирования повлияют на будущий спрос?

Недавно завершённые методы ПФАС, требующие обнаружения менее нг/л, и предстоящие ограничения ЕС будут стимулировать устойчивые инвестиции в продвинутые системы ионной хроматографии, способные соответствовать строгим лимитам.

Какой основной вызов ограничивает более широкое принятие?

Высокие капитальные затраты на продвинутые платформы ИХ-МС и нехватка подготовленных хроматографистов остаются основными барьерами для более быстрого принятия, особенно на развивающихся рынках.

Последнее обновление страницы: