| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 101.22 Billion |

| Размер Рынка (2029) | USD 133.42 Billion |

| CAGR (2024 - 2029) | 5.68 % |

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка инфраструктуры Индонезии

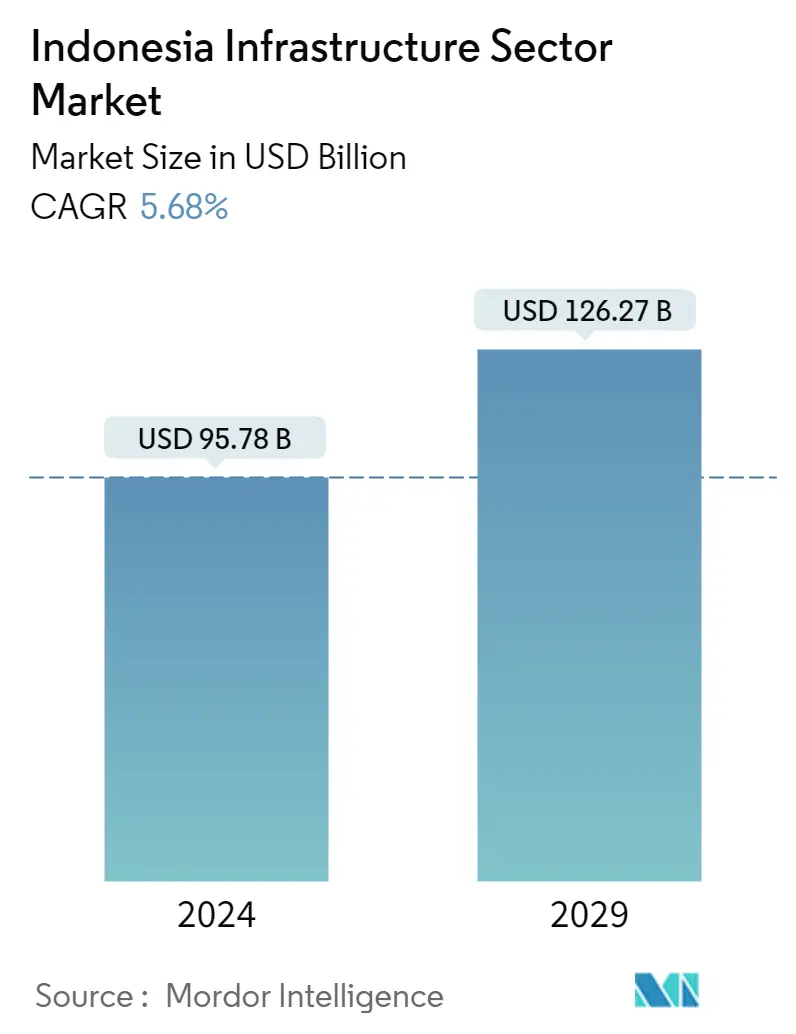

Размер рынка инфраструктурного сектора Индонезии оценивается в 95,78 млрд долларов США в 2024 году и, как ожидается, достигнет 126,27 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 5,68% в течение прогнозируемого периода (2024-2029 гг.).

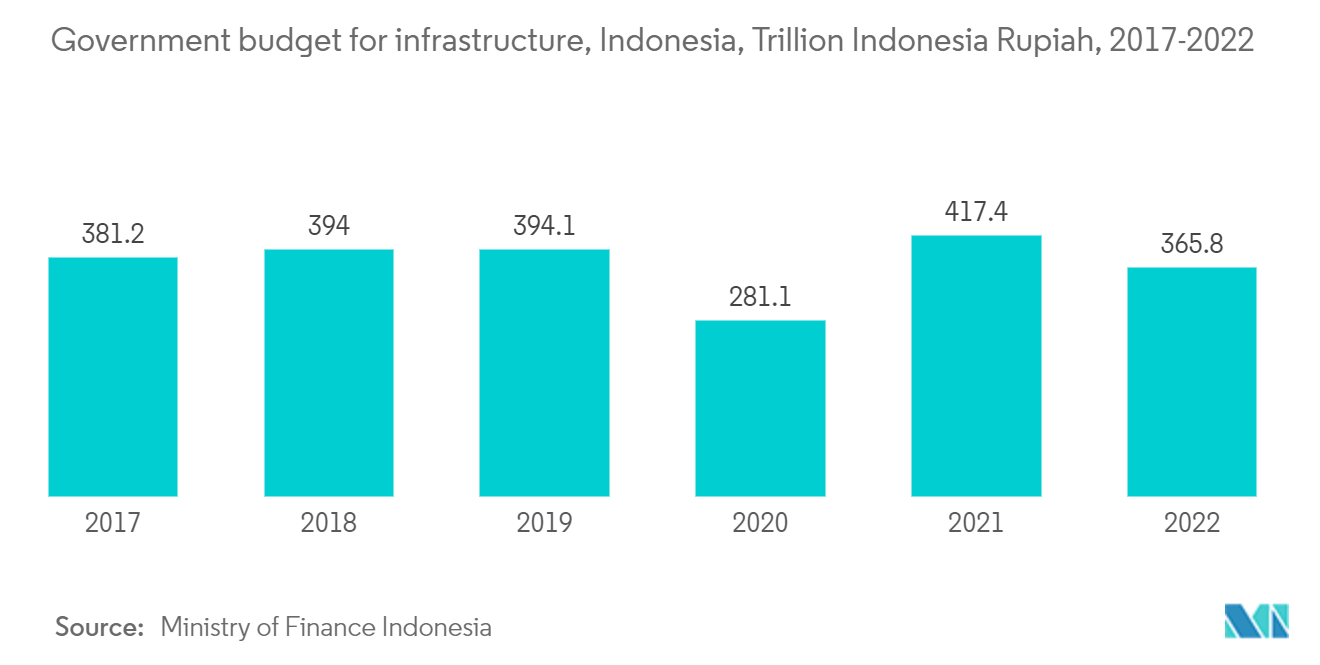

- Правительство Индонезии увеличило инвестиции в инфраструктуру на 429,7 млрд долларов США в 2020-2024 годах, что на 20% больше, чем 359,2 млрд долларов США в 2015-2019 годах. После спада, вызванного кризисом Covid-19, производство совокупного сырья в Индонезии значительно выросло в 2021 году. Правительство Индонезии инициировало программу модернизации базовой инфраструктуры, включая дороги, аэропорты и морские порты, что, вероятно, будет стимулировать спрос на строительные материалы. В государственном бюджете страны на 2021 год на развитие инфраструктуры было выделено 414 трлн индонезийских рупий (28,5 млрд долларов США), что на 47% больше, чем в бюджете 2020 года.

- По словам представителя Volvo Construction Equipment, несколько текущих важных проектов повышают спрос на заполнители и карьерное оборудование в стране.

- Финансирование инфраструктуры через схему сотрудничества правительства и частного сектора охватило 83 проекта с общим объемом инвестиций 40 миллиардов долларов США. По схеме финансирования расходов негосударственного бюджета сформировано около 30 проектов на общую сумму 50 млрд долларов США.

- В 2021 году Министерство PUPR продолжило реализацию своих приоритетных и стратегических инициатив по улучшению национальных приоритетных достижений, включая инфраструктуру, сбалансированный региональный рост, а также устойчивость продовольствия, энергии и жизненного климата в инфраструктурном секторе. Эти национальные приоритеты реализуются посредством управления водными ресурсами путем улучшения количества, качества и доступности воды, что обеспечивается продолжающимся строительством плотин (49 плотин).

- Ожидается, что большая численность населения и высокий внутренний спрос в Индонезии приведут к благоприятному экономическому росту в индонезийском инфраструктурном секторе. Индонезия с населением 250 миллионов человек, более половины из которых проживает в городах, имеет значительный внутренний рынок. Кроме того, растущий и богатый средний класс способствует росту ВВП, причем около 60% ВВП приходится на частное потребление.

Тенденции рынка инфраструктуры Индонезии

Увеличение стоимости гражданского строительства

- Строительная промышленность является четвертым по величине вкладом в ВВП Индонезии. Среди всех азиатских стран Индонезия имеет один из самых высоких уровней инвестиций в строительство. Цель правительства по созданию инфраструктуры архипелага для улучшения связи помогла бизнесу процветать. Остров Ява, самый густонаселенный остров Индонезии и место расположения ее столицы Джакарты, был центром инфраструктурного развития страны на протяжении последних нескольких десятилетий.

- Несмотря на расширение соседних островов, общая стоимость завершенных проектов развития по-прежнему более чем в 40 раз превышает стоимость Бали и в 30 раз превышает стоимость Папуа. Правительство Индонезии строит платные дороги по всей стране, чтобы уменьшить неравенство в развитии. Транссуматринская платная дорога, крупнейший инфраструктурный проект Индонезии, соединяет северную и южную половины Суматры, второго по величине острова архипелага и шестого по величине острова в мире.

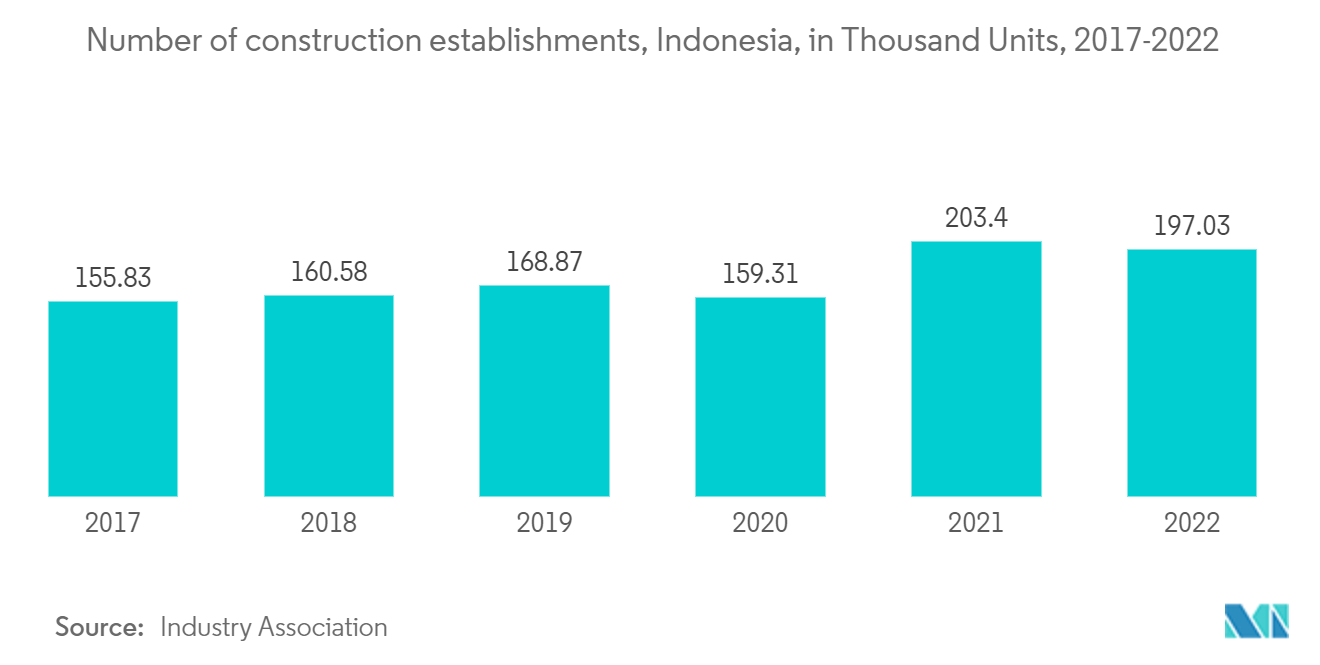

- Более 80% строительных предприятий Индонезии — это малые предприятия, которые зависят в первую очередь от местной рабочей силы. Большинство строителей Индонезии проживают на Западной Яве. Найти постоянную работу на стройке в Индонезии по-прежнему редкость, поскольку большинство работников являются поденщиками по контракту, у которых нет диплома и формального образования. В последние годы правительство Индонезии помогло этим работникам получить формальную сертификацию, необходимую для продвижения по карьерной лестнице.

Планы правительства по развитию инфраструктуры

- Увеличение географического разнообразия, вероятно, является новой тенденцией в развитии инфраструктуры в Индонезии. Хотя строительная деятельность в последние годы была сосредоточена в Джакарте и прилегающих провинциях Бантен и Западная Ява, администрация Джокови стремится децентрализовать деловую деятельность за пределами Явы. В ходе последнего раунда переговоров с Пекином в Джакарте было предложено множество проектов, в том числе четыре гидроэлектростанции в Северном Калимантане и угольные электростанции, промышленные парки, порты и другие объекты в Центральном Калимантане, Северной Суматре, Северном Сулавеси и на Курортный остров Бали.

- Правительство Индонезии поручило государственному предприятию Pelindo II создать и расширить нынешнюю гавань Танджунг Приок в Северной Джакарте, главном торговом порту Индонезии, с целью улучшения качества и количества ее инфраструктуры. Этот новый порт, который будет работать как порт самого высокого уровня, будет называться Новый порт Приок или Порт Калибару. Проект начался в 2012 году и, по оценкам, будет завершен к концу текущего года. Правительство Индонезии выделило на инфраструктуру около 365,8 триллиона индонезийских рупий (26,5 миллиарда долларов США) в 2022 году, что означает снижение более чем на 50 триллионов индонезийских рупий (0,32 миллиарда долларов США). Общая стоимость завершенного гражданского строительства в Индонезии в 2020 году составила 752,7 триллиона индонезийских рупий (90,89 миллиарда долларов США).

Обзор инфраструктурной отрасли Индонезии

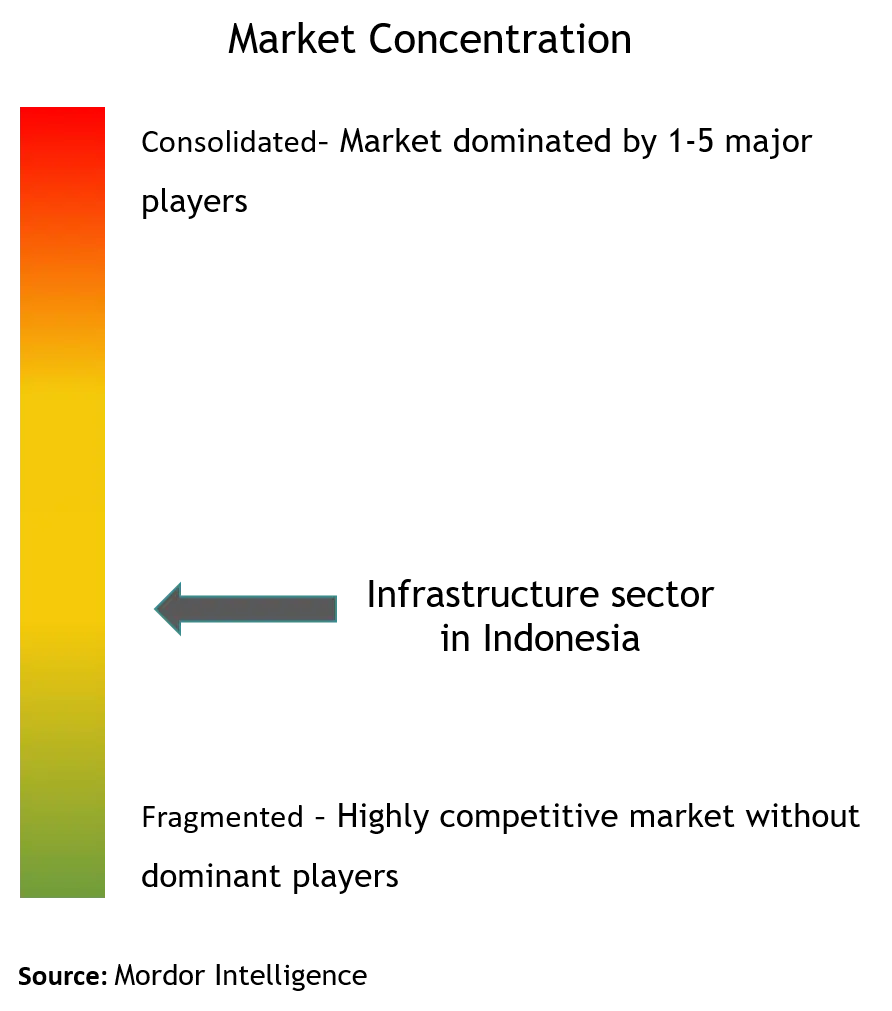

Рынок инфраструктурного сектора Индонезии фрагментирован многими региональными и местными игроками и, как ожидается, будет расти в течение прогнозируемого периода из-за быстрого роста инфраструктурных проектов в стране. Одними из крупнейших игроков на рынке являются PT. Acset Indonusa TBK, PT. Адхи Карья (Персеро) ТБК, PT. Брантас Абипрайя (Персеро), PT. Хутама Карья (Персеро), PT. Индонезия Пондаси Рая ТБК и многие другие. Правительство Индонезии ускорило развитие общественной инфраструктуры за последние восемь раз. Несколько секторов, таких как транспорт и энергетика, являются приоритетными для стимулирования роста прибыльных инвестиций. Правительство сотрудничает с бизнес-реалиями (используя ГЧП) в этих стратегических системах, привлекая государственные и частные иностранные инвестиции.

Лидеры рынка инфраструктуры Индонезии

-

PT. Acset Indonusa TBK

-

PT. Adhi Karya (Persero) TBK

-

PT. Brantas Abipraya (Persero)

-

PT. Hutama Karya (Persero)

-

PT. Indonesia Pondasi Raya TBK

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инфраструктуры Индонезии

- Декабрь 2022 г.: Японский банк международного сотрудничества (JBIC) подписал меморандум о взаимопонимании (МОВ) с PT Pupuk Indonesia (Persero). В задачи Меморандума входит развитие сотрудничества в секторах, использующих водород и аммиак в качестве источников топлива. JBIC стремится ускорить структурирование проектов по развитию цепочки поставок водорода и аммиака в качестве источника топлива. Подписание меморандума также будет способствовать реализации многочисленных инициатив, в том числе концепции Азиатского сообщества с нулевыми выбросами (AZEC), например, посредством обеспечения безопасности производственных баз и цепочки поставок водорода и аммиака.

- Апрель 2023 г.: Reservoir Link Energy Bhd заключила соглашение с PT Unilever Oleo Chemical Indonesia (PTUOI) на право строительства, ввода в эксплуатацию и эксплуатации новой станции очистки сточных вод на территории PTUOI, расположенной в Сей Мангкей, Северная Суматра, Индонезия.. Срок действия соглашения составит десять лет, начиная с даты начала коммерческой деятельности.

Сегментация инфраструктурной отрасли Индонезии

Инфраструктура является основой внутренней и международной торговли, а также промышленного и сельскохозяйственного производства. Это фундаментальная организационная и физическая основа, необходимая для успешной работы фирмы. Базовая инфраструктура в организации или стране включает связь и транспорт, канализацию, воду, систему здравоохранения и образования, безопасную питьевую воду и денежную систему. Полный анализ рынка инфраструктуры зарядки электромобилей в Соединенном Королевстве, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции в сегментах рынка, динамику рынка и географическое положение. Тенденции и влияние COVID-19 рассматриваются в отчете.

Сектор инфраструктуры в Индонезии сегментирован по сегментам инфраструктуры (социальная инфраструктура, транспортная инфраструктура, инфраструктура добычи, инфраструктура коммунальных услуг и производственная инфраструктура). Размер рынка и прогнозные значения (в долларах США) для всех вышеуказанных сегментов.

| По сегменту инфраструктуры | Социальная инфраструктура |

| Транспортная инфраструктура | |

| Инфраструктура добычи | |

| Производственная инфраструктура | |

| Коммунальная инфраструктура |

Часто задаваемые вопросы по исследованию рынка инфраструктуры Индонезии

Насколько велик рынок инфраструктурного сектора Индонезии?

Ожидается, что объем рынка инфраструктурного сектора Индонезии достигнет 95,78 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,68% и достигнет 126,27 млрд долларов США к 2029 году.

Каков текущий размер рынка инфраструктурного сектора Индонезии?

Ожидается, что в 2024 году объем рынка инфраструктурного сектора Индонезии достигнет 95,78 миллиардов долларов США.

Кто являются ключевыми игроками на рынке инфраструктурного сектора Индонезии?

PT. Acset Indonusa TBK, PT. Adhi Karya (Persero) TBK, PT. Brantas Abipraya (Persero), PT. Hutama Karya (Persero), PT. Indonesia Pondasi Raya TBK — основные компании, работающие на рынке инфраструктурного сектора Индонезии.

Какие годы охватывает рынок сектора инфраструктуры Индонезии и каков был размер рынка в 2023 году?

В 2023 году объем рынка инфраструктурного сектора Индонезии оценивался в 90,34 миллиарда долларов США. В отчете рассматривается исторический размер рынка инфраструктурного сектора Индонезии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка инфраструктурного сектора Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Construction Reports

Popular Real Estate and Construction Reports

Отчет об инфраструктурной отрасли Индонезии

Статистические данные о доле рынка, размере и темпах роста доходов в секторе инфраструктуры Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сектора инфраструктуры Индонезии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.