Объем рынка карбамида

| Период исследования | 2019 - 2029 |

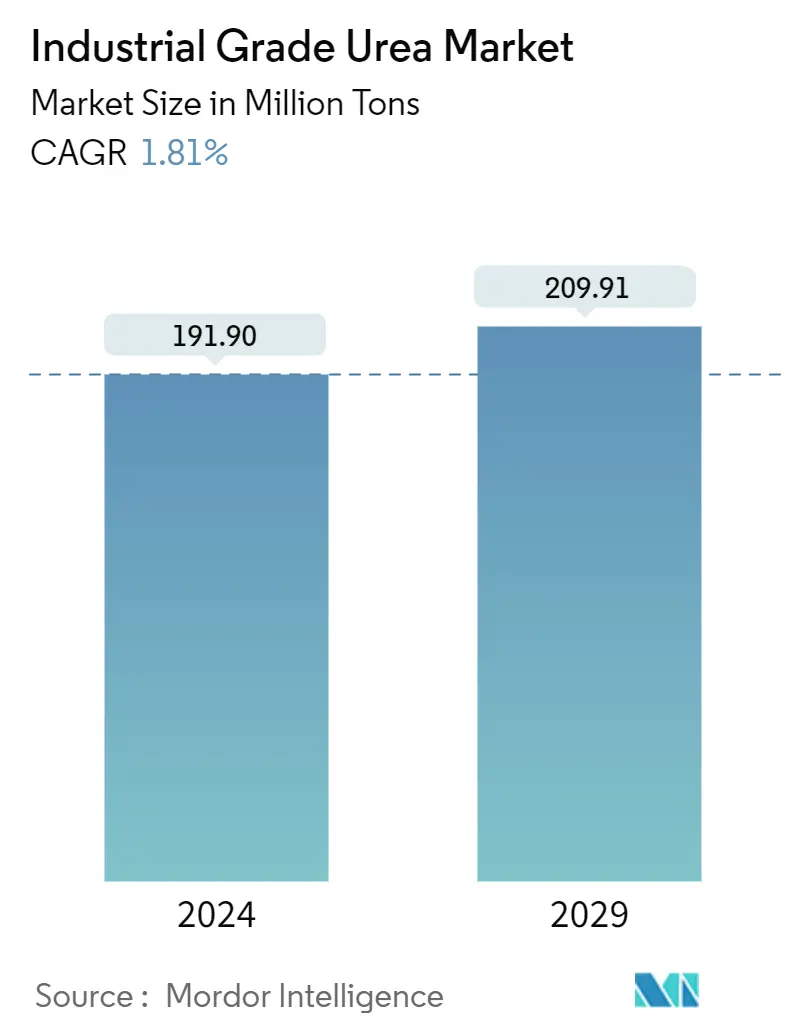

| Объем Рынка (2024) | 191.90 млн. тонн |

| Объем Рынка (2029) | 209.91 млн. тонн |

| CAGR(2024 - 2029) | 1.81 % |

| Самый Быстрорастущий Рынок | Ближний Восток и Африка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

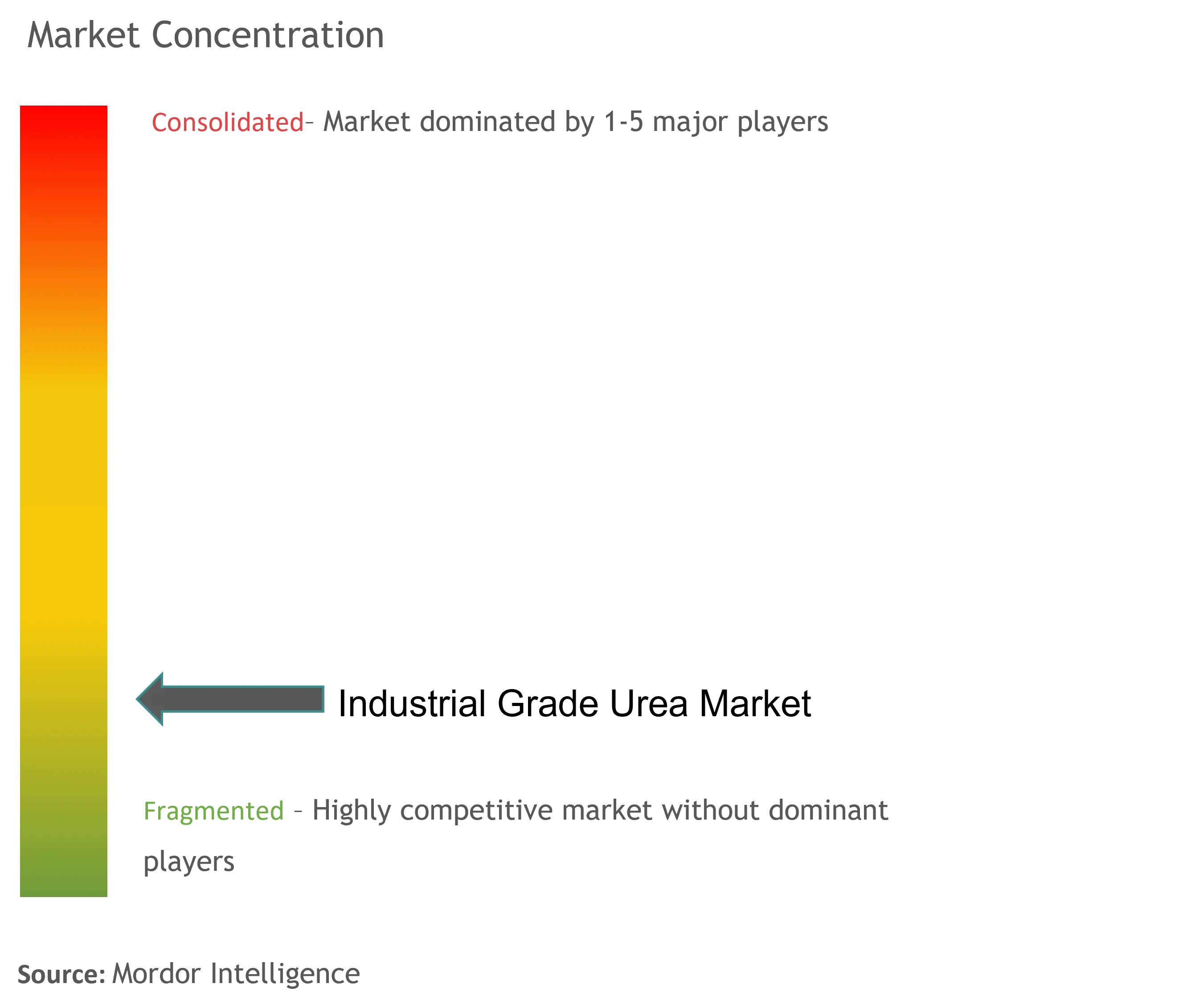

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка карбамида

Объем рынка промышленного карбамида оценивается в 191,90 млн тонн в 2024 году и, как ожидается, достигнет 209,91 млн тонн к 2029 году, увеличиваясь в среднем на 1,81% в течение прогнозируемого периода (2024-2029 гг.).

Учитывая ситуацию с пандемией COVID-19, несколько стран были вынуждены уйти на карантин, что привело к тому, что люди свели к минимуму использование личного транспорта. Кроме того, временно остановились автомобильные заводы, что привело к снижению потребления катализаторов на основе карбамида. Однако в 2021 году рынок восстановился. Ожидается, что в ближайшие годы он будет расти значительными темпами.

- Ожидается, что в краткосрочной перспективе высокая применимость технического карбамида, растущий спрос со стороны автомобильного сектора и увеличение использования в сегменте удобрений будут стимулировать рост рынка.

- Беспорядочное использование карбамида в критически важных регионах и колебания цен, вероятно, будут препятствовать росту рынка.

- Использование промышленного карбамида в экологически чистом строительстве, вероятно, создаст возможности для рынка в ближайшие годы.

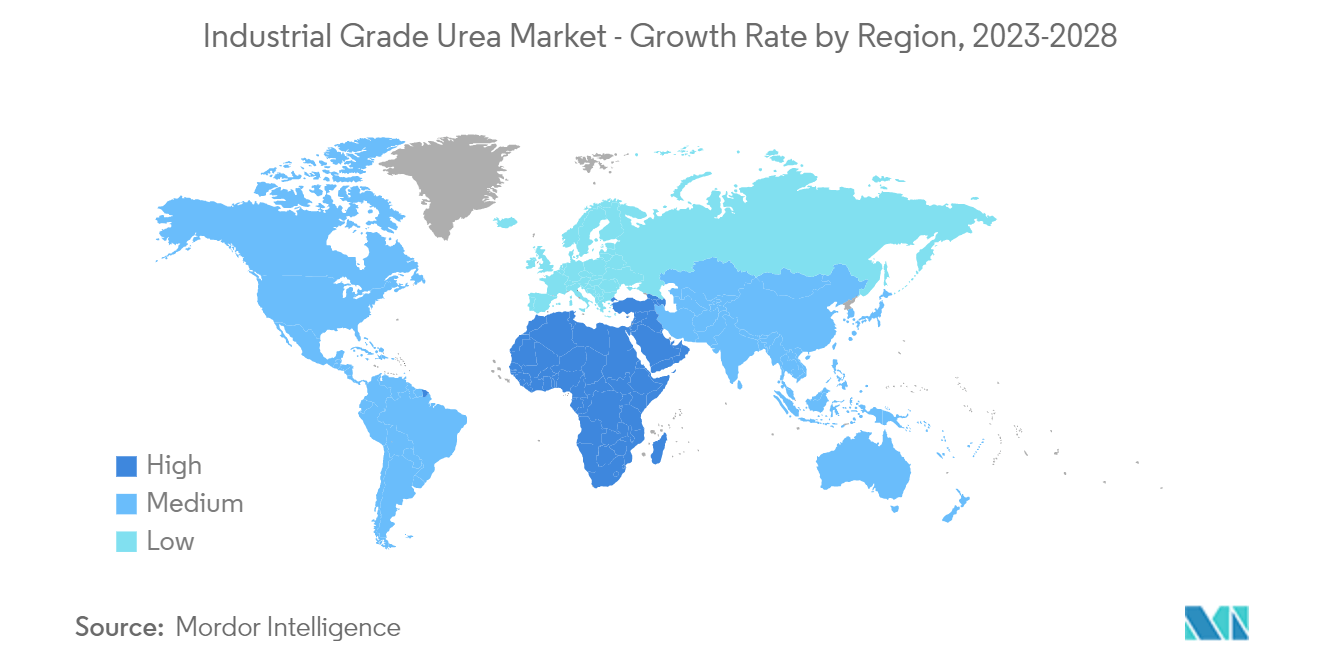

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке. Тем не менее, на Ближнем Востоке и в Африке, вероятно, будет наблюдаться самый высокий среднегодовой темп роста в течение прогнозируемого периода.

Тенденции рынка карбамида

Сельскохозяйственный сегмент будет доминировать на рынке

- Мочевина (NH2)2CO представляет собой бесцветное органическое химическое соединение, известное как карбамид. Он хорошо растворяется в воде и имеет pKa, близкий к нулю. Более 90% мирового производства карбамида используется в качестве азотного удобрения. Карбамид имеет самое высокое содержание азота среди всех твердых азотистых удобрений, находящихся в общем употреблении (46,7%). Поэтому у него самые низкие затраты на транспортировку единицы азотных питательных веществ.

- В почве он гидролизуется обратно до аммиака и углекислого газа. Бактерии окисляют аммиак в почве до нитратов, которые растения могут поглощать. Карбамид также используется во многих составах многокомпонентных твердых удобрений. Мочевина хорошо растворяется в воде, поэтому очень подходит для использования в растворах удобрений (в сочетании с аммиачной селитрой КАС), например, в удобрениях для внекорневой подкормки. Для использования в удобрениях предпочтительны гранулы из-за их более узкого гранулометрического состава, что является преимуществом при механическом внесении.

- Азотные удобрения являются эффективными методами повышения урожайности и рентабельности сельскохозяйственных культур, особенно в нечерноземной зоне и влажных районах. Азотные удобрения специально используются в качестве добавок для сельскохозяйственных культур и в основном используются в сельском хозяйстве для сбора урожая.

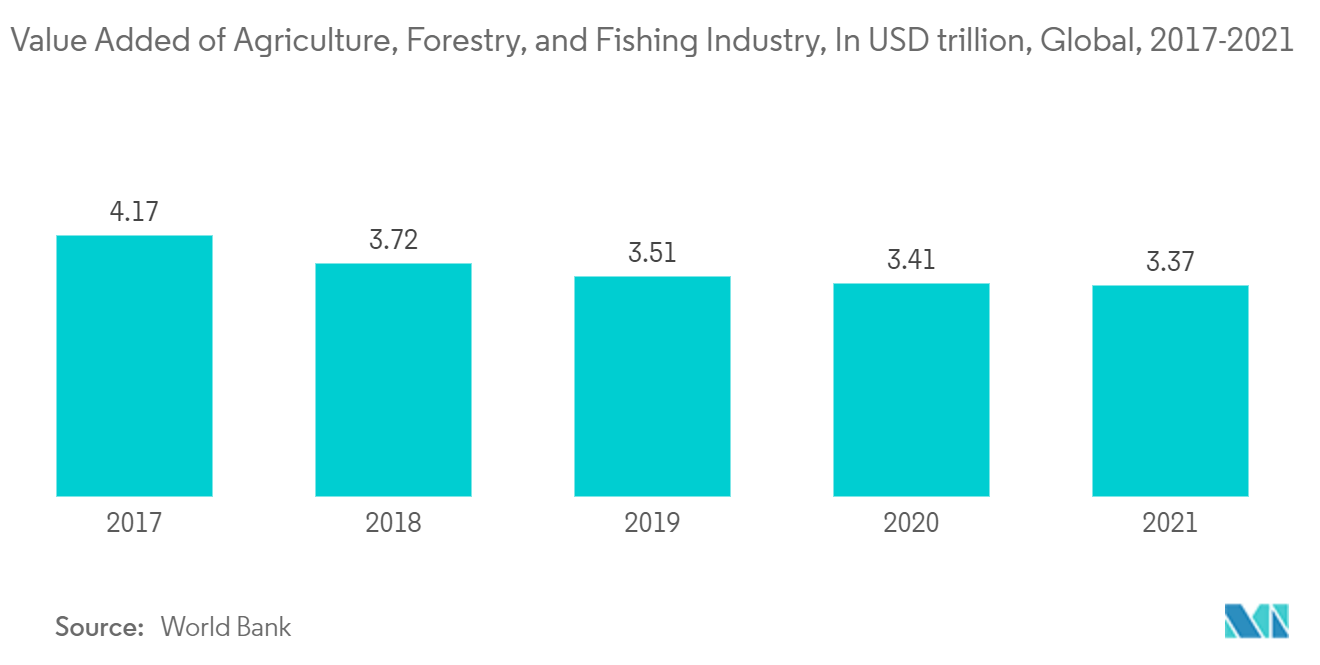

- По данным Всемирного банка, общая стоимость сельской, лесной и рыбной отраслей в 2021 году составила 4,17 трлн долларов США по сравнению с 3,72 трлн долларов США в предыдущем году.

- В настоящее время Азиатско-Тихоокеанский регион в значительной степени зависит от азотных удобрений. Тем не менее, использование азотных удобрений, плохое управление питанием, снижение плодородия почв, нехватка дополнительных средств производства и слабые системы маркетинга и распределения являются одними из проблем, вызывающих беспокойство в сельскохозяйственном секторе Азиатско-Тихоокеанского региона. Несмотря на это, спрос на азотные удобрения по-прежнему будет доминировать на рынке удобрений в регионе в течение следующих нескольких лет, что, вероятно, продолжит стимулировать потребление на рынке карбамида.

- Кроме того, сельское хозяйство является основным источником средств к существованию во всем мире. В таких странах, как Индия и США, наблюдается положительный рост в сельскохозяйственном секторе. Таким образом, ожидается, что спрос на аммиак будет стимулировать рынок в течение прогнозируемого периода.

- На 22 финансовый год правительство Индии поставило рекордную цель для фермеров увеличить производство продовольственного зерна на 2% до 307,31 млн тонн продовольственного зерна. В 21 финансовом году производство было зафиксировано на уровне 303,34 млн тонн при целевом показателе в 301 млн тонн. Таким образом, ожидается, что эти факторы увеличат спрос на удобрения, стимулируя исследуемый рынок.

- Кроме того, в 2021 году в американской сельскохозяйственной отрасли был зафиксирован самый высокий годовой уровень экспорта, когда-либо зарегистрированный. Данные о торговле за 2021 год, опубликованные Министерством торговли, показывают, что экспорт сельскохозяйственной и пищевой продукции из США в мир составил 177 миллиардов долларов США, превысив общий показатель 2020 года на 18%, что обусловлено более высокими ценами и большими объемами по мере укрепления мирового спроса.

- В недавнем прошлом в сельскохозяйственном секторе стран Латинской Америки и Карибского бассейна наблюдался значительный рост. По данным Организации экономического сотрудничества и развития (ОЭСР) и Продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО), ожидается, что сельскохозяйственное и рыбное производство вырастет на 17% в течение прогнозируемого периода. Ожидается, что около 53% этого роста будет обеспечено за счет увеличения производства сельскохозяйственных культур.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- На Азиатско-Тихоокеанский регион приходится самая высокая доля рынка, за ним следует Северная Америка.

- С ростом населения в таких странах, как Индия и Китай, происходят изменения в сельском хозяйстве. Это увеличивает потребление азотных удобрений, тем самым стимулируя рынок.

- Помимо сельскохозяйственной промышленности, потребление также растет с развитием химической, автомобильной и медицинской промышленности.

- Китайские власти создают новые препятствия для экспортеров удобрений на фоне растущих опасений по поводу роста цен на энергоносители и производство продуктов питания, что может усугубить глобальный ценовой шок и продовольственную инфляцию.

- Китай является одним из крупнейших производителей карбамидоформальдегидной смолы в мире. Карбамидоформальдегидные смолы используются в строительстве в качестве клеев для склеивания фанеры, ДСП и других изделий из дерева.

- По данным Национального бюро статистики, в 2021 году производство зерна составило 682,9 млн тонн по сравнению с 650 млн тонн в прошлом году, увеличившись на 2%. Посевные площади под кукурузой выросли на 5 процентов по сравнению с прошлым годом, а производство выросло на 4,6 процента. Ожидается, что растущее использование удобрений для повышения производительности, чтобы не отставать от сокращающихся посевных площадей, будет стимулировать рынок в стране.

- Китай экспортировал 849 000 тонн карбамида с июля 2022 года по сентябрь 2022 года по сравнению с 303 000 тонн и 421 000 тонн в 1 квартале 2022 года и 2 квартале 2022 года соответственно.

- По данным OICA, Китай обладает самой значительной в мире базой автомобильного производства общий объем производства автомобилей в 2021 году составил 26,08 млн единиц, что на 3% больше по сравнению с 25,23 млн единиц, произведенных в прошлом году.

- В 2021 году розничные продажи удобрений в Индии упали на 12,4% в апреле-июле по сравнению с четырьмя месяцами прошлого года. Продажи всех основных питательных веществ снизились, а карбамид показал наибольшее снижение на 12,8%.

- По данным Ассоциации производителей удобрений Индии, в 2020-21 гг. общий объем производства удобрений составил 43,49 млн т, показав рост на 1,7% по сравнению с 2019-20 годом. В 2020-21 гг. производство карбамида составило 24,60 млн т, комплексных удобрений NP/NPK - 9,32 млн т, а SSP - 4,92 млн т, увеличившись на 0,6%, 7,6% и 15,8% соответственно по сравнению с 2019-20 гг. Тем не менее, производство DAP на уровне 3,77 млн т резко сократилось на 17,1% за тот же период.

- Кроме того, Индия является одним из крупнейших производителей автомобилей в мире. По данным OICA, в 2021 году производство автомобилей в стране составило 4,4 млн единиц, увеличившись на 30% по сравнению с 3,38 млн единиц, произведенных за аналогичный период прошлого года.

Обзор отрасли карбамида

Рынок промышленного карбамида фрагментирован, где в отрасли работают многие игроки, занимающие небольшую долю в мировых производственных мощностях. Некоторые из основных игроков на рынке включают Industries Qatar, SABIC, OCI NV, YARA и CF Industries Holdings Inc., среди прочих.

Лидеры рынка карбамида

-

SABIC

-

Yara

-

OCI NV

-

Industries Qatar

-

CF Industries Holdings Inc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка карбамида

- Ноябрь 2022 г. OCI NV инвестировала 5 млрд долларов США в расширение своего комплекса в Восточном Техасе. Компания планирует добавить завод, который использует аммиак и углекислый газ для производства 2200 метрических тонн карбамида в день.

- Июнь 2022 г. Pupuk Kaltim объявила о своих планах расширить свою деятельность, построив завод в заливе Бинтуни в Западном Папуа в Индонезии, который будет производить карбамид, увеличив свои общие производственные мощности.

- Май 2022 г. Indian Farmers' Fertiliser Cooperative Limited (IFFCO) расширила свой бизнес, установив первую установку по производству нанокарбамида (жидкой) IFFCO в Калоле, штат Гуджарат, Индия, с инвестициями в размере 175 крор индийских рупий (~ 21,52 млн долларов США).

Рыночная статистика

Отчет по рынку карбамида - Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Высокая применимость технического карбамида

4.1.2 Растущий спрос со стороны автомобильного сектора

4.1.3 Увеличение использования в сегменте удобрений

4.2 Ограничения

4.2.1 Неизбирательное использование мочевины в ключевых регионах

4.2.2 Колебания цен

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

4.5 Анализ сырья

4.6 Технологический снимок

4.6.1 Производственный процесс

4.6.2 Патентный анализ

4.7 Тенденции импорта-экспорта

4.8 Анализ регуляторной политики

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Оценка

5.1.1 Удобрения

5.1.2 Кормить

5.1.3 Технический

5.2 Отрасль конечных пользователей

5.2.1 сельское хозяйство

5.2.2 Химическая

5.2.3 Автомобильная промышленность

5.2.4 Медицинский

5.2.5 Другие отрасли конечных пользователей

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Страны АСЕАН

5.3.1.6 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Франция

5.3.3.3 Великобритания

5.3.3.4 Италия

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния, поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ доли рынка (%)

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Acron

6.4.2 BASF SE

6.4.3 CF Industries Holdings Inc.

6.4.4 China National Petroleum Corporation

6.4.5 Chambal Fertilisers & Chemicals Ltd

6.4.6 EuroChem Group

6.4.7 IFFCO

6.4.8 Industries Qatar

6.4.9 Koch Fertilizer LLC

6.4.10 Notore Chemical Industries PLC

6.4.11 Nutrien Ltd

6.4.12 OCI

6.4.13 Paradeep Phosphates Ltd

6.4.14 Petrobras

6.4.15 PT Pupuk Kalimantan Timur (PKT)

6.4.16 SABIC

6.4.17 The Chemical Company

6.4.18 URALCHEM JSC

6.4.19 Yara

6.4.20 NATIONAL FERTILIZERS LIMITED

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Использование промышленного карбамида в экологически чистом строительстве

Сегментация отрасли карбамида

Карбамид широко используется в карбамидоформальдегидной (УФ) смоле, непрозрачном термореактивном полимере. Изготавливается в основном из мочевины и метана (формальдегида).

Рынок промышленного карбамида сегментирован по сортам, отраслям конечного потребителя и географическому положению. По сортам рынок сегментирован на удобрения, корма и технические. По отраслям конечного потребителя рынок сегментирован на сельское хозяйство, химическую, автомобильную, медицинскую и другие отрасли конечного пользователя. В отчете также представлен объем рынка и прогнозы по рынку карбамида в 15 странах в основных регионах. Для каждого сегмента размер рынка и прогнозы были сделаны на основе объема (килотонны).

| Оценка | ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Часто задаваемые вопросы об исследованиях рынка карбамида

Насколько велик рынок промышленного карбамида?

Ожидается, что объем рынка промышленного карбамида достигнет 191,90 млн тонн в 2024 году и будет расти в среднем на 1,81% и достигнет 209,91 млн тонн к 2029 году.

Каков текущий объем рынка промышленного карбамида?

Ожидается, что в 2024 году объем рынка промышленного карбамида достигнет 191,90 млн тонн.

Кто является ключевыми игроками на рынке промышленного карбамида?

SABIC, Yara, OCI NV, Industries Qatar, CF Industries Holdings Inc являются основными компаниями, работающими на рынке промышленного карбамида.

Какой регион является самым быстрорастущим на рынке промышленного карбамида?

По оценкам, на Ближнем Востоке и в Африке в течение прогнозируемого периода (2024-2029 гг.) будет наблюдаться самый высокий среднегодовой темп роста.

Какой регион имеет наибольшую долю на рынке промышленного карбамида?

В 2024 году на Азиатско-Тихоокеанский регион приходится наибольшая доля рынка промышленного карбамида.

Какие годы охватывает этот рынок промышленного карбамида и каков был объем рынка в 2023 году?

В 2023 году объем рынка промышленного карбамида оценивался в 188,43 млн тонн. Отчет охватывает исторический объем рынка промышленного карбамида за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка промышленного карбамида на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Каковы ключевые факторы, влияющие на рынок промышленного карбамида?

Ключевыми факторами, определяющими рынок промышленного карбамида, являются а) Карбамид остается важнейшим азотным удобрением для повышения урожайности сельскохозяйственных культур и повышения плодородия почвы б) Растущий спрос в развивающихся странах в связи с расширением сельскохозяйственной деятельности и инфраструктурных проектов

Отраслевой отчет по карбамидным удобрениям

Промышленный карбамид играет важную роль во многих секторах, особенно в сельском хозяйстве и автомобилестроении, что еще больше усиливается благодаря росту экологически сознательных решений и строгим экологическим нормам. Несмотря на экологические проблемы, связанные с его производством, универсальность карбамида в приложениях двойного назначения, от сокращения автомобильных выбросов до составов медицинских препаратов, повышает спрос на него. Азиатско-Тихоокеанский регион лидирует по темпам роста рынка благодаря увеличению сельскохозяйственной деятельности и развитию автомобилестроения. Такие проблемы, как опасность для здоровья, связанная с чрезмерным использованием карбамида, сохраняются, но потенциальная роль карбамида в экологически чистом строительстве указывает на многообещающее расширение рынка. Выводы Mordor Intelligence™ подчеркивают важность анализа карбамида для понимания динамики рынка, прогнозируя заметную траекторию роста карбамидных удобрений, подпитываемую постоянными инновациями и более широким глобальным спросом. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.