Анализ рынка пластиковой упаковки Индонезии

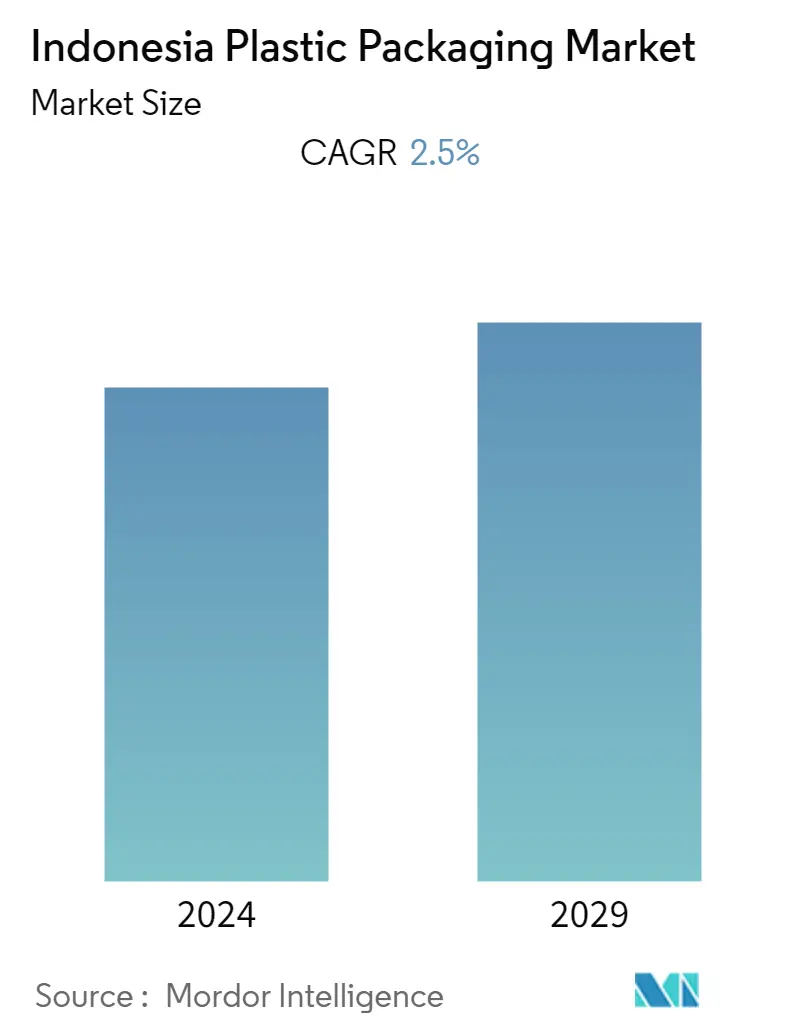

Ожидается, что среднегодовой темп роста индонезийского рынка пластиковой упаковки составит 2,5% в течение прогнозируемого периода. В связи с пандемией COVID-19 компании по производству продуктов питания и напитков разрабатывают ответные меры и эффективные планы, которые помогут снизить риск и подготовиться к тому, как они будут справляться с последствиями коронавируса. Эти планы включают создание междисциплинарной группы реагирования на кризисы из персонала всех аспектов бизнеса для выявления, оценки и управления представленными рисками.

- Растущие технологические достижения и применение упаковки конечными пользователями являются важными факторами, способствующими росту изучаемого рынка. На большей части территории Индонезии население растет, и увеличивается использование упаковки на человека. Он также растет благодаря тенденциям потребительского поведения, таким как рост использования товаров повседневного спроса и все более широкое использование пластика в качестве заменителя других упаковочных материалов.

- Пластиковая упаковка открыла новые пути функционирования упаковочной отрасли. Прочные, легкие и удобные упаковочные решения расширили использование пластика в качестве упаковочного материала во всем регионе.

- Цена на упаковку из ПВД в настоящее время в регионе низкая, а это значит, что дополнительные затраты на использование материала окажут минимальное влияние на продавцов. Также увеличился спрос на хирургические маски, изготовленные из таких материалов, как полипропилен, полиизопрен и полиуретан.

- Пластиковое загрязнение стало глобальной проблемой. Несколько типов исследований показали неблагоприятное воздействие пластика на окружающую среду. В связи с этим Индонезия также ввела правила по сокращению использования пластика. Индонезийский рынок пластиковой упаковки сталкивается с серьезными проблемами из-за роста цен на пластиковую смолу. Это приводит к увеличению отставания в возмещении более высоких затрат на смолу и снижению прибыльности среди авторитетных местных игроков.

- Кроме того, для финансирования мер по борьбе с пандемией COVID-19 правительство Индонезии ввело пакет финансовых стимулов на сумму триллионы рупий и увеличило дефицит государственного бюджета выше установленного законом предела в 3%. Ожидается, что нынешние игроки рынка гибкой упаковки в стране выиграют от этого. Однако выход на безубыточность для новичков может доставить неслыханные трудности. Российско-украинская война также оказывает влияние на упаковочную экосистему в целом.

Тенденции рынка пластиковой упаковки Индонезии

В сегменте средств по уходу за кожей наблюдается значительный рост

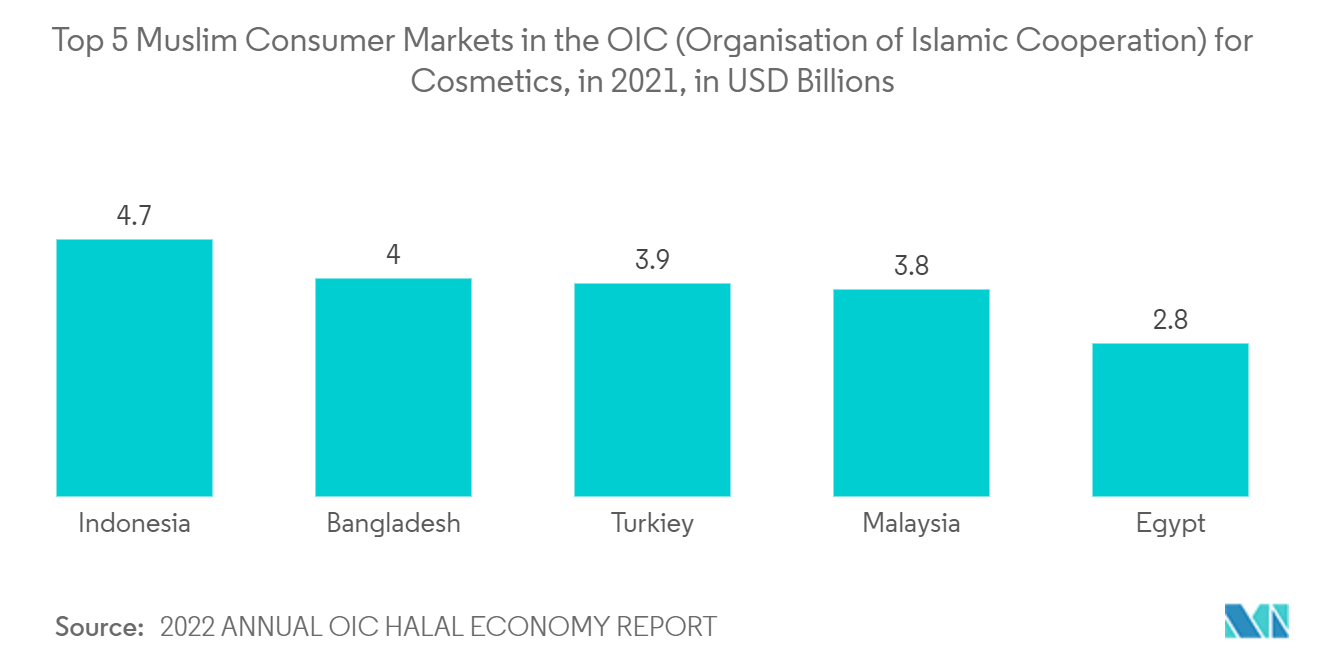

- В упаковке средств по уходу за кожей используются различные пластиковые косметические баночки для удовлетворения различных потребностей в упаковке. В Индонезии растет потребность в упаковке средств по уходу за кожей. Различные бренды средств по уходу за кожей в регионе сталкиваются с растущей конкуренцией, а поставщики упаковки предлагают различные бренды, отличающиеся дизайном благодаря простоте использования, удобству и расширенным возможностям.

- Пластик является популярным материалом в упаковке средств по уходу за кожей из-за его низкой стоимости, легкого веса, гибкости, долговечности и других факторов. Кроме того, он не имеет запаха и имеет приятный внешний вид. Что касается средств личной гигиены, пластик является предпочтительным материалом для изготовления небьющихся и непроливаемых бутылочек, банок, тюбиков, крышек и укупорочных средств.

- Новые технологии розлива и разработка термостойких бутылок из ПЭТ открыли на рынке новые возможности и возможности. Хотя ПЭТ-бутылки распространены во многих сегментах, напитки, предметы гигиены, косметика и моющие средства преимущественно продаются в бутылках, изготовленных из полиэтилена (ПЭ).

- До пандемии COVID-19 в 2020 году супермаркеты были основным методом распространения косметического сектора Индонезии. Однако пандемия привела к тому, что распространение косметики перешло от обычных предприятий к онлайн-торговым площадкам. Учитывая, что клиенты, похоже, предпочитают простоту доставки товаров к входной двери через службы доставки, такие как Gojek Instant Service, эта тенденция, по прогнозам, сохранится.

- Некоторые бренды решают сократить потребление одноразового пластика, используя переработанный ПЭТ, следуя примеру других отраслей. Aveda, например, теперь использует 100% переработанный ПЭТ в 85% своих ПЭТ-бутылок и банок для ухода за кожей и укладки волос, а также использует биопластик из сахарного тростника.

Увеличение использования легкой упаковки

- Легкость материала способствовала росту производства пластика в Индонезии. Стекло намного тяжелее пластика, а значит, при транспортировке потребуется больше поездок. Это приводит к более значительному воздействию на окружающую среду. Стекло также намного тяжелее для конечного потребителя, тогда как пластик легкий и его легче переносить.

- Спрос на алюминиевые банки для напитков также значителен. Средний вес пустой алюминиевой банки составляет 14,9 грамма. Хотя эти материалы легкие по весу, вероятность повреждения банок с напитками во время транспортировки высока по сравнению с пластиковыми бутылками. Поэтому легкий вес пластика способствовал его использованию в производстве бутылок и контейнеров.

- Более того, ожидается, что из всех видов пластика использование ПЭТ поможет изготовить самые легкие бутылки и контейнеры. По данным PETRA, ПЭТ — это прозрачный, прочный и легкий пластик, который широко используется для упаковки продуктов питания и напитков, особенно безалкогольных напитков, соков и воды удобного размера.

- Oji Holdings Corporation и PT Purinusa Ekapersada, азиатская целлюлозно-бумажная компания, решили создать совместное предприятие стоимостью 35 миллионов долларов США для строительства нового конвертерного завода в Индонезии. Новая компания PT Oji Sinar Mas Packaging будет производить гофрированный картон и контейнеры для удовлетворения растущего внутреннего спроса Индонезии.

Обзор индустрии пластиковой упаковки Индонезии

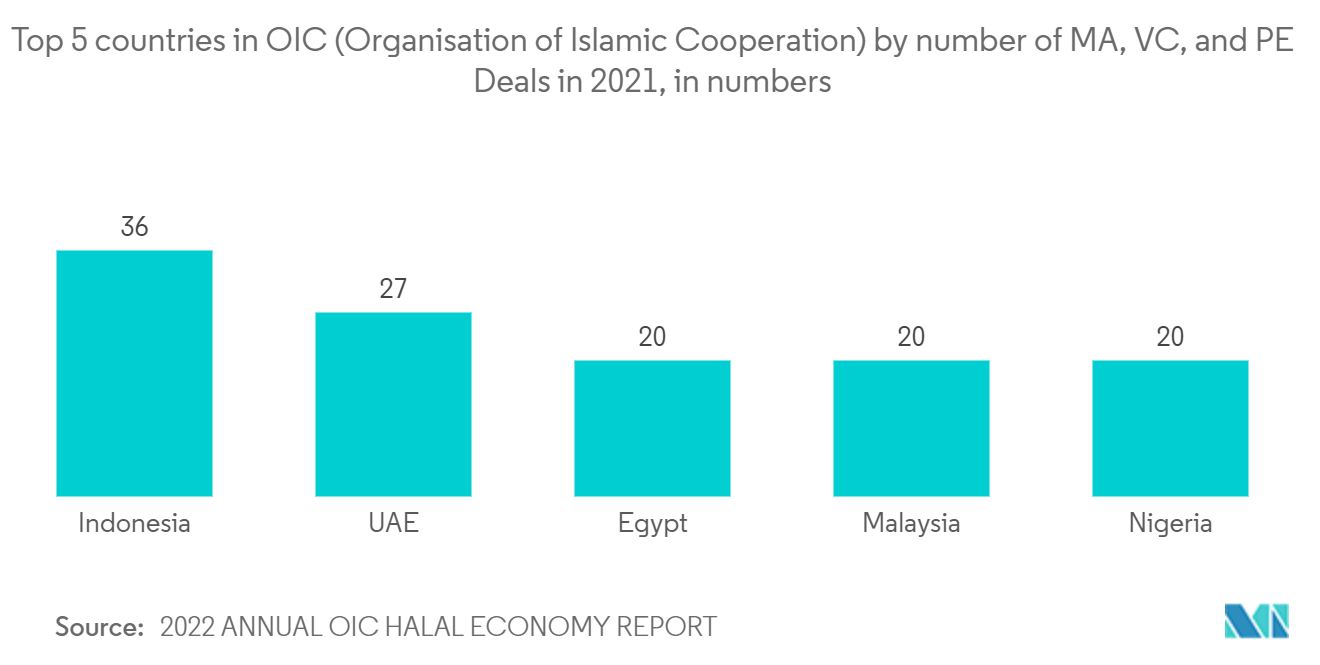

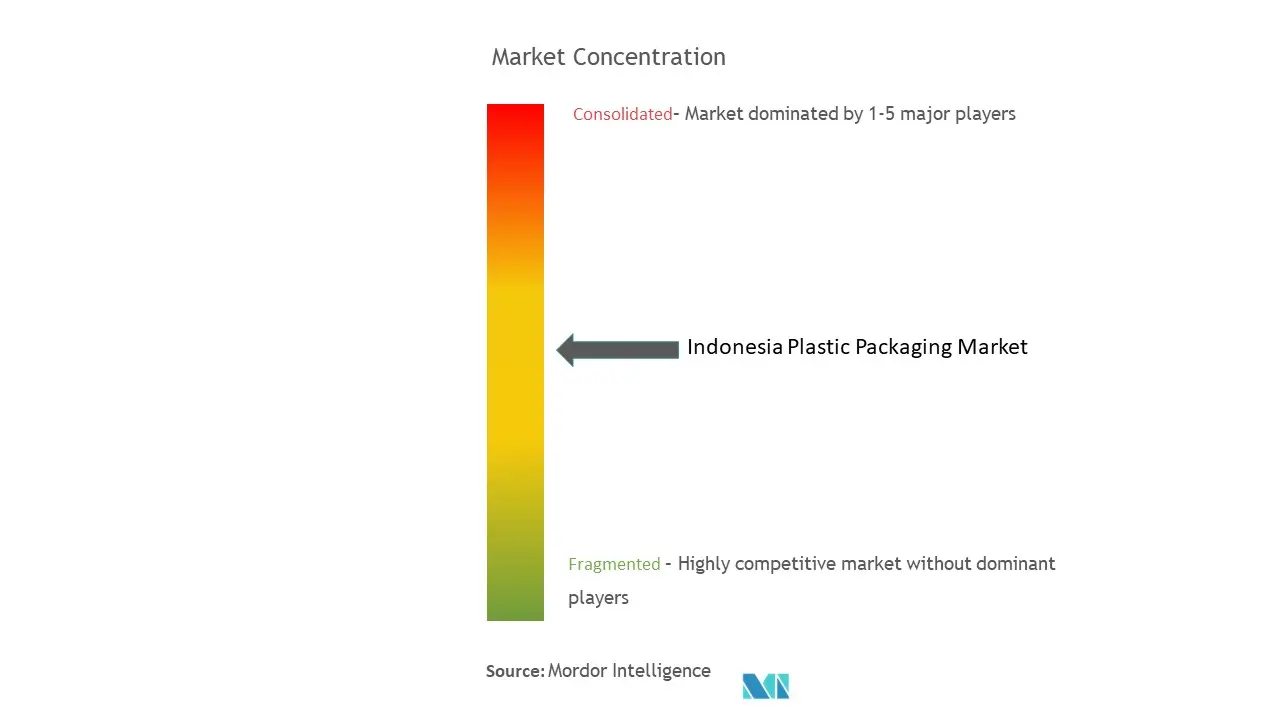

Поскольку спрос на пластиковую упаковку в индонезийском регионе значительно растет, рынок умеренно сконцентрирован за счет присутствия таких крупных игроков, как Amcor, Coveris Holding, Berry Global, Sealed Air Corporation и Constantia Flexibles, среди других.

- Сентябрь 2022 г. Toyobo Co. Ltd, японский производитель волокна и текстиля, заявила, что откроет в Индонезии второй завод по производству полиэфирных пленок для упаковки на заводе Pt. Триас Тойобо Астрия. Тойобо и известный индонезийский кинопродюсер Пт. Триас Сентоза создала TTA как совместное предприятие для удовлетворения растущего спроса на экологически чистую кинопродукцию. Инвестиции в размере 10 миллиардов иен (~ 73,97 миллионов долларов США) будут направлены на увеличение производственных мощностей TTA в четыре раза. Toyobo намерена начать строительство завода весной 2024 года и ввести его в эксплуатацию к концу 2025 года.

Лидеры рынка пластиковой упаковки Индонезии

Amcor Plc

Coveris Holding

Berry Global

Constantia Flexibles

Wipak Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пластиковой упаковки Индонезии

- Ноябрь 2022 г. Группа CMA CGM, глобальный игрок в области морской, наземной и воздушной логистики, представила EASY RECYCLING, инновационное решение по переработке отходов, которое позволяет своим клиентам, осуществляющим поставки в Джакарту, Индонезия, утилизировать использованную бумажную и пластиковую упаковку. В Джакарте только клиенты CMA CGM будут иметь доступ к EASY RECYCLING в рамках пилотного проекта, цель которого в конечном итоге распространить эту услугу на другие азиатские страны.

- Июль 2022 г. Компания Coca-Cola Euro-Pacific Partners (CCEP) построила в Индонезии первый завод по переработке пищевого ПЭТ-пластика. На заводе Amandina Bumi Nusantara, совместном предприятии компании по производству жесткой упаковки Dynapack Asia и CCEP, также находится некоммерческая организация Mahija Parahita Nusantara, основанная обеими организациями. Поощряя рост микропредприятий по сбору мусора, которые поставляют сырье для предприятия, фонд помогает построить инфраструктуру сбора мусора.

Сегментация индустрии пластиковой упаковки Индонезии

Пластиковая упаковка — часть многогранной системы обеспечения продукции от точки производства до точки потребления. Его основная цель — защитить и обеспечить безопасную и надежную доставку продукта конечному пользователю. Его роль в экономике замкнутого цикла состоит в том, чтобы поддерживать ценность продукта столько, сколько необходимо, и помогать удалять отходы продукта. Индонезийский рынок пластиковой упаковки отслеживается на основе потребления на внутреннем рынке и сегментируется по типу упаковки (жесткая пластиковая упаковка и гибкая пластиковая упаковка), по вертикали конечного пользователя (продукты питания, напитки, здравоохранение, средства личной гигиены и бытовая техника, а также другие конечные потребители). - по вертикалям пользователей) и по типам продуктов (бутылки и банки, пакеты и сумки, лотки и контейнеры, пленки и обертки и другие типы продуктов). Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

Часто задаваемые вопросы по исследованию рынка пластиковой упаковки в Индонезии

Каков текущий размер рынка пластиковой упаковки в Индонезии?

Прогнозируется, что среднегодовой темп роста рынка пластиковой упаковки Индонезии составит 2,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке пластиковой упаковки в Индонезии?

Amcor Plc, Coveris Holding, Berry Global, Constantia Flexibles, Wipak Group — основные компании, работающие на рынке пластиковой упаковки Индонезии.

Какие годы охватывает рынок пластиковой упаковки Индонезии?

В отчете рассматривается исторический размер рынка пластиковой упаковки Индонезии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пластиковой упаковки Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии пластиковой упаковки Индонезии

Статистические данные о доле, размере и темпах роста доходов на рынке пластиковой упаковки Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пластиковой упаковки в Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.