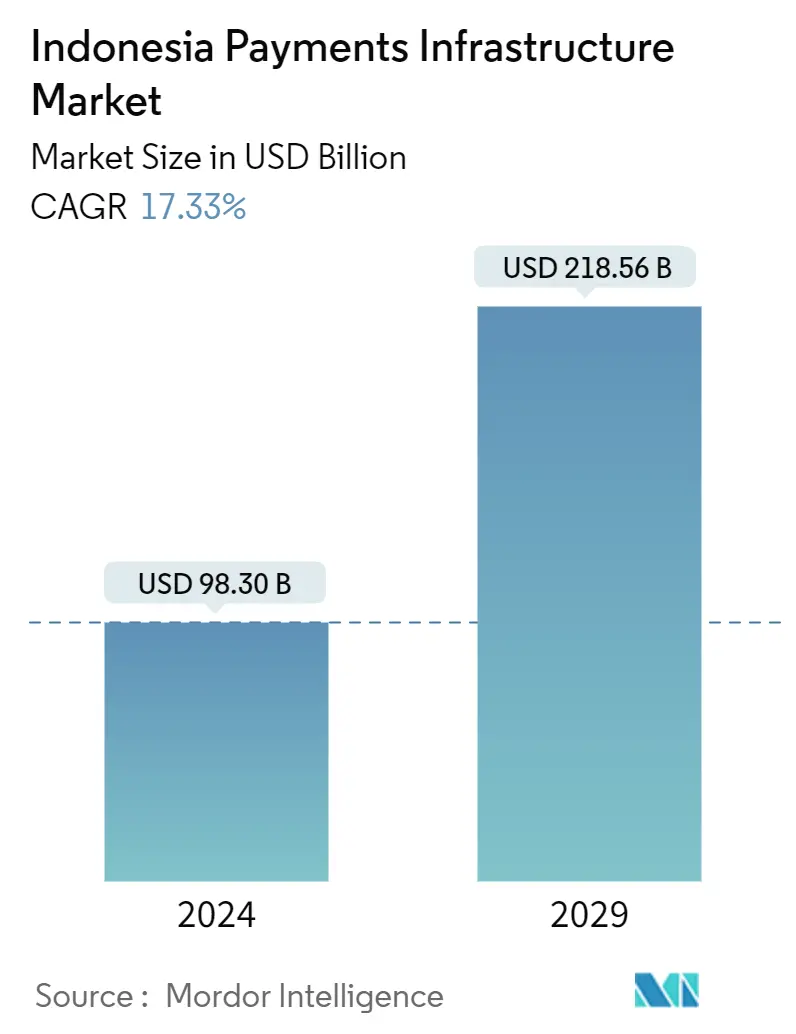

Размер рынка платежной инфраструктуры Индонезии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 98.30 млрд долларов США |

| Размер рынка (2029) | USD 218.56 млрд долларов США |

| CAGR(2024 - 2029) | 17.33 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка платежной инфраструктуры Индонезии

Объем рынка платежной инфраструктуры Индонезии оценивается в 98,30 млрд долларов США в 2024 году и, как ожидается, достигнет 218,56 млрд долларов США к 2029 году, а среднегодовой темп роста составит 17,33% в течение прогнозируемого периода (2024-2029 гг.).

Пандемия COVID-19 радикально изменила способ совершения покупок потребителями, затронув несколько отраслей рынка. В секторе розничной торговли произошли радикальные изменения из-за пандемии. Потребители стали чаще использовать различные методы продаж, такие как самовывоз, виртуальные консультации, бесконтактные платежи и социальную коммерцию, то есть покупки через социальные сети. По мнению экспертов розничной торговли и опросов покупателей, ожидается, что это новое поведение сохранится в течение прогнозируемого периода. Следовательно, ожидается, что спрос на импровизацию цифровой платежной инфраструктуры увеличится из-за изменения в покупательском поведении, вызванного пандемией.

- За последнее десятилетие страна стала свидетелем волн цифровизации и ее распространения по отраслям. Поскольку присутствие подключенных устройств становится неизбежным, экономический и финансовый ландшафт существенно изменился. Кроме того, в условиях нынешней цифровизации отраслей потребители все чаще требуют быстрых, доступных и безопасных финансовых услуг. Такие тенденции существенно увеличили потребность в развитии способов оплаты во всем мире.

- Кроме того, из-за пандемии в Индонезии наблюдается всплеск внедрения цифровых технологий среди потребителей и ускоренный рост платформ цифровых платежей и электронной коммерции. По данным Банка Индонезии (BI), в 2020 году объем транзакций с электронными деньгами достиг 201 триллиона индонезийских рупий (13,95 миллиардов долларов США), увеличившись на 38,62% по сравнению со 145 триллионами индонезийских рупий (10,07 миллиардов долларов США) в 2019 году. Внедрение цифровых и безналичных платежей Методы, в свою очередь, стимулировали рост использования POS-терминалов на различных платежных шлюзах.

- В условиях растущей инфраструктуры цифровых платежей в стране экономические и финансовые власти сталкиваются с политическими проблемами в цифровую эпоху. Банк Индонезии, в частности, обеспечивает надлежащий баланс между усилиями по оптимизации возможностей, предоставляемых цифровыми инновациями, и усилиями по смягчению присущих им рисков.

- Для этого Видение платежной системы Индонезии и План платежной системы Индонезии на 2025 год предоставили однозначное направление с точки зрения использования цифровизации при одновременной реализации мандата Банка Индонезии в отношении валюты в обращении, денежно-кредитной политики и стабильности финансовой системы. План включает пять концепций развития платежных систем Индонезии до 2025 года, которые в дальнейшем воплощаются в пять крупных инициатив и воплощаются в 23 ключевых результата, реализуемых поэтапно с 2019 по 2025 год.

- С помощью Плана платежных систем Индонезии до 2025 года страна стремится сделать цифровые инновации доступными для 91,3 миллиона человек, не имеющих доступа к банковским услугам, и 62,9 миллиона ММСП в Индонезии, чтобы формировать экономику и финансы на устойчивой основе. Таким образом, все усилия направлены на более сильную и более равномерно распределенную Индонезию в будущем.

Тенденции рынка платежной инфраструктуры Индонезии

Электронный сбор данных (EDC)

- Машины электронного сбора данных (EDC)/POS-терминалы используются для приема платежей во всех торговых точках. По сути, это устройства, используемые для безналичных расчетов.

- Системы POS-терминалов превратились из терминалов/устройств, ориентированных на транзакции, в системы, которые могут интегрироваться с CRM компании и другими финансовыми решениями. Таким образом, эта эволюция дала конечным пользователям возможность бизнес-аналитики лучше управлять своими потоками доходов и запасами. Благодаря функциональным преимуществам, которые предлагают передовые POS-системы, компании заменили свое традиционное программное обеспечение для выставления счетов на POS-системы, тем самым обеспечив рост рынка.

- Кроме того, мобильные POS-терминалы (mPOS) быстро превратились в важный инструмент, позволяющий торговцам любого размера принимать платежи по картам. Они все чаще используются для платежей, управления запасами, печати счетов и предложения программ лояльности в различных отраслях промышленности.

- Ожидается, что такие тенденции будут стимулировать стратегическое сотрудничество и инновации поставщиков решений в стране. С недавним приобретением MOKA компанией Gojek, похоже, на горизонте появляется возможность подключения между службой онлайн-доставки и POS-терминалом. До этого Pawoon сделала первый шаг к интеграции, подключив транзакции GrabFood к своей системе.

- Кроме того, ожидается, что новые инновации в устройствах, созданные игроками, нацеленными на малый и средний бизнес, будут способствовать значительному росту рынка. В декабре 2020 года Gojek, оператор суперприложений в Юго-Восточной Азии, анонсировал свое новое POS-устройство GoBiz Plus, предназначенное для микро- и малого и среднего бизнеса (SMB). в Индонезии.

- Устройство является результатом сотрудничества с PT Bank Central Asia и служит расширением торгового суперприложения GoBiz. GoBiz Plus помогает продавцам принять безналичные методы оплаты для офлайн-транзакций и внедрить новые цифровые стратегии. Компания заявила, что ее услуги помогли более 900 000 ритейлеров получить доступ к цифровым операциям.

- Кроме того, игроки инвестируют в цифровые решения, которые интегрируются с POS-решениями. В ноябре 2020 года Smart POS-терминал Z90 помог финтех-компании LinkAja продвигать мобильные платежи. Кроме того, гигант Юго-Восточной Азии по перевозке пассажиров и доставке еды Grab возглавил раунд инвестиций серии B в индонезийскую компанию по цифровым платежам LinkAja. Ожидается, что такие шаги будут способствовать значительному росту рынка в стране.

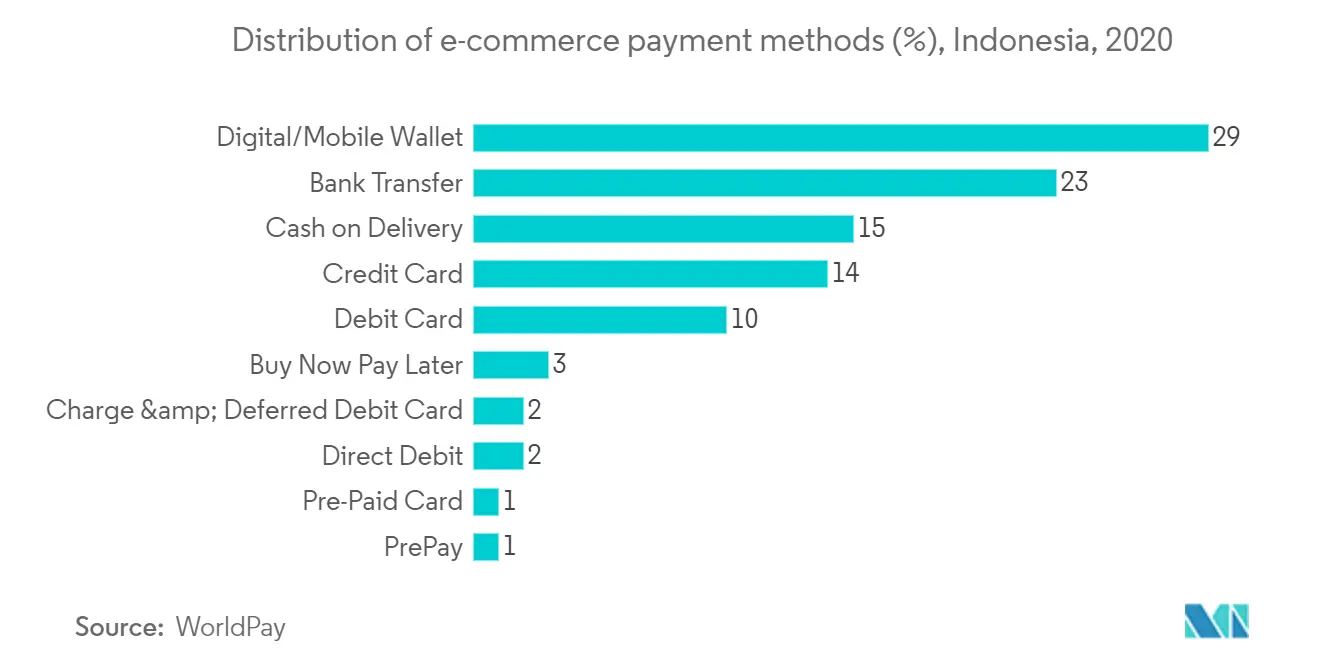

Потребительские платежи

- База пользователей цифровых методов оплаты в стране растет, и потребители все чаще используют эту технологию на регулярной основе. Ожидается, что растущее число транзакций электронной коммерции и пользователей электронной коммерции в стране станет основным фактором изменения ландшафта потребительских платежей.

- Согласно исследованию, представленному Statista, ожидается, что число пользователей электронной коммерции в Индонезии вырастет до 221 миллиона в 2025 году, что представляет собой значительный рост с 2017 года, когда количество пользователей электронной коммерции составляло примерно 70,1 миллиона пользователей.

- Paypal, Apple Pay, Visa Checkout и Google Pay — одни из крупнейших компаний, которые имеют значительную долю активных пользователей. Помимо этого, признание пользователями цифровых платежей растет в геометрической прогрессии, и все больше и больше пользователей готовы использовать эти способы оплаты.

- Согласно опросу, проведенному WorldPay, в феврале 2020 года около 84% пользователей электронных платежей заявили, что используют транзакции электронных платежей для оплаты онлайн-покупок. Удобство и практичность были основными причинами, по которым индонезийцы выбрали электронные платежные операции.

- Кроме того, по состоянию на 2020 год OVO заняла первое место среди наиболее используемых платформ цифровых платежей в Индонезии, за ним следуют Gopay и DANA. Безопасность платформы и ее расширенное обслуживание клиентов были основными причинами, по которым потребители предпочитали эти платежные платформы.

- В то время как GoPay связан с Gojek и используется исключительно для транзакций внутри приложения, OVO заключила партнерские отношения с крупнейшим конкурентом Gojek, Grab, и одной из крупнейших платформ электронной коммерции в Индонезии, Tokopedia, чтобы помочь сохранить свою позицию наиболее используемого мобильного телефона в стране. платежный сервис/приложение. Ожидается, что подобные инициативы и сотрудничество со стороны поставщиков платежных платформ будут еще больше стимулировать рост внедрения цифровых методов оплаты потребителями.

Обзор отрасли платежной инфраструктуры Индонезии

Рынок платежной инфраструктуры Индонезии умеренно концентрирован. Конкурентная конкуренция на изучаемом рынке умеренная, преобладает большое количество игроков. Несмотря на то, что на изученном рынке было несколько компаний, фирмы должны продолжать внедрять инновации в свою продукцию, чтобы получить устойчивое конкурентное преимущество над своими конкурентами и обеспечить дифференциацию продукции.

- Март 2021 г. — Поставщик инфраструктуры цифровых платежей в Юго-Восточной Азии Xendit привлек финансирование в размере 64,6 млн долларов США. Предприятия, от небольших киосков (варунгов) до малого и среднего бизнеса, а также крупных игроков, таких как Transferwise и Grab, используют индонезийскую технологию Xendit на основе API для обработки платежей, запуска торговых площадок, выплаты заработной платы и обнаружения мошенничества.

- Октябрь 2021 г. — PT Jalin Payment Nusantara и PT Bank Pembangunan Daerah Jawa Timur Tbk подписали Соглашение о сотрудничестве (PKS) с целью расширения объема услуг по переключению банковских операций для сегмента Банка регионального развития. Bankjatim — первый банк BPD из третьей книги, присоединившийся к Jalin, с общими активами 95,48 трлн индонезийских рупий.

Лидеры рынка платежной инфраструктуры Индонезии

-

Xendit

-

Olsera.com

-

Edgeworks Solutions Pte Ltd

-

PT Cashlez Worldwide Indonesia

-

PT. indopay merchant services

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка платежной инфраструктуры Индонезии

- Март 2021 г. — PAX Technology представила IM10, новейшее устройство автоматической оплаты, которое позволит использовать QR-коды и бесконтактные платежи в любой бесконтактной среде. IM10 — новейшее дополнение к серии IM, универсальное платежное устройство небольшого размера.

- Май 2021 г. — Gojek и Tokopedia объявили о своем слиянии и образовали GoTo Group с планами провести IPO и двойной листинг в Нью-Йорке и Джакарте к концу 2021 г.

Отчет о рынке платежной инфраструктуры Индонезии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. РЫНОЧНАЯ ИНФОРМАЦИЯ

3.1 Обзор рынка

3.2 Благоприятные и ограничивающие факторы платежной индустрии Индонезии

3.3 Потребительские платежи

4. АНАЛИЗ ТРАДИЦИОННОЙ ПЛАТЕЖНОЙ ИНФРАСТРУКТУРЫ

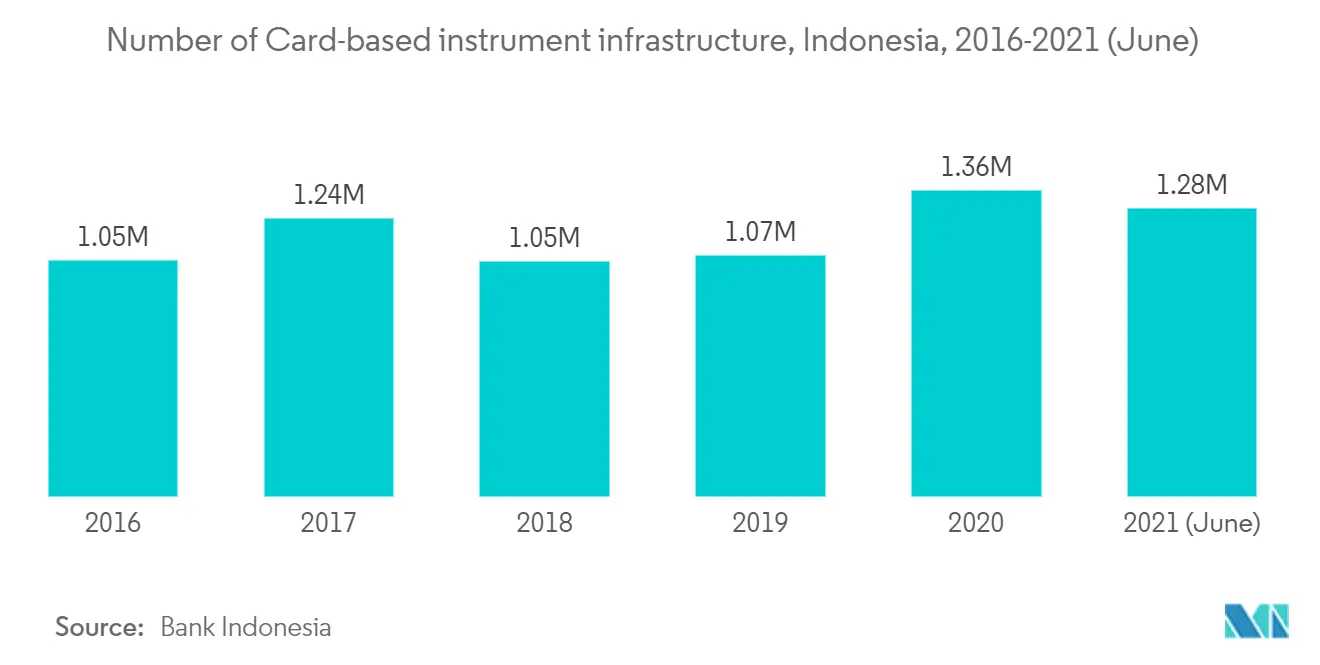

4.1 Инфраструктура карточных инструментов (2016–2021 гг.)

4.1.1 банкомат

4.1.2 Электронный сбор данных (EDC)

4.1.3 Торговец

4.2 Электронные деньги

4.2.1 Сделки (объем и стоимость, 2016-2021 гг.)

4.2.2 Инструментальная инфраструктура (2016-2021 гг.)

5. ПРАВИЛО ЭЛЕКТРОННЫХ ПЛАТЕЖЕЙ

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 GHL Indonesia (GHL Systems Bhd)

6.1.2 PT Cashlez Worldwide Indonesia

6.1.3 Moka POS (Go-Jek)

6.1.4 Equip POS (HashMicro Pte Ltd)

6.1.5 Xendit

6.1.6 Pawoon Indonesia

6.1.7 Olsera.com

6.1.8 Edgeworks Solutions Pte Ltd

6.1.9 Centerm

6.1.10 Ingenico

6.1.11 Pax Technology

6.1.12 PT. indopay merchant services

6.1.13 Inti Prima Mandiri Utama (iPaymu)

6.1.14 PT Jalin Pembayaran Nusantara

7. БУДУЩЕЕ РЫНКА

Сегментация отрасли платежной инфраструктуры Индонезии

Объем отчета включает в себя:.

Часто задаваемые вопросы по исследованию рынка платежной инфраструктуры Индонезии

Насколько велик рынок платежной инфраструктуры Индонезии?

Ожидается, что объем рынка платежной инфраструктуры Индонезии достигнет 98,30 млрд долларов США в 2024 году, а среднегодовой темп роста составит 17,33% и достигнет 218,56 млрд долларов США к 2029 году.

Каков текущий размер рынка платежной инфраструктуры Индонезии?

Ожидается, что в 2024 году объем рынка платежной инфраструктуры Индонезии достигнет 98,30 млрд долларов США.

Кто являются ключевыми игроками на рынке платежной инфраструктуры Индонезии?

Xendit, Olsera.com, Edgeworks Solutions Pte Ltd, PT Cashlez Worldwide Indonesia, PT. indopay merchant services — основные компании, работающие на рынке платежной инфраструктуры Индонезии.

Какие годы охватывает рынок платежной инфраструктуры Индонезии и каков был размер рынка в 2023 году?

В 2023 году объем рынка платежной инфраструктуры Индонезии оценивался в 81,26 миллиарда долларов США. В отчете рассматривается исторический размер рынка платежной инфраструктуры Индонезии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка платежной инфраструктуры Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли платежной инфраструктуры Индонезии

Статистические данные о доле, размере и темпах роста доходов на рынке платежной инфраструктуры Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ платежной инфраструктуры Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.