Размер и доля рынка здравоохранения и медицинского страхования Индонезии

Анализ рынка здравоохранения и медицинского страхования Индонезии от Mordor Intelligence

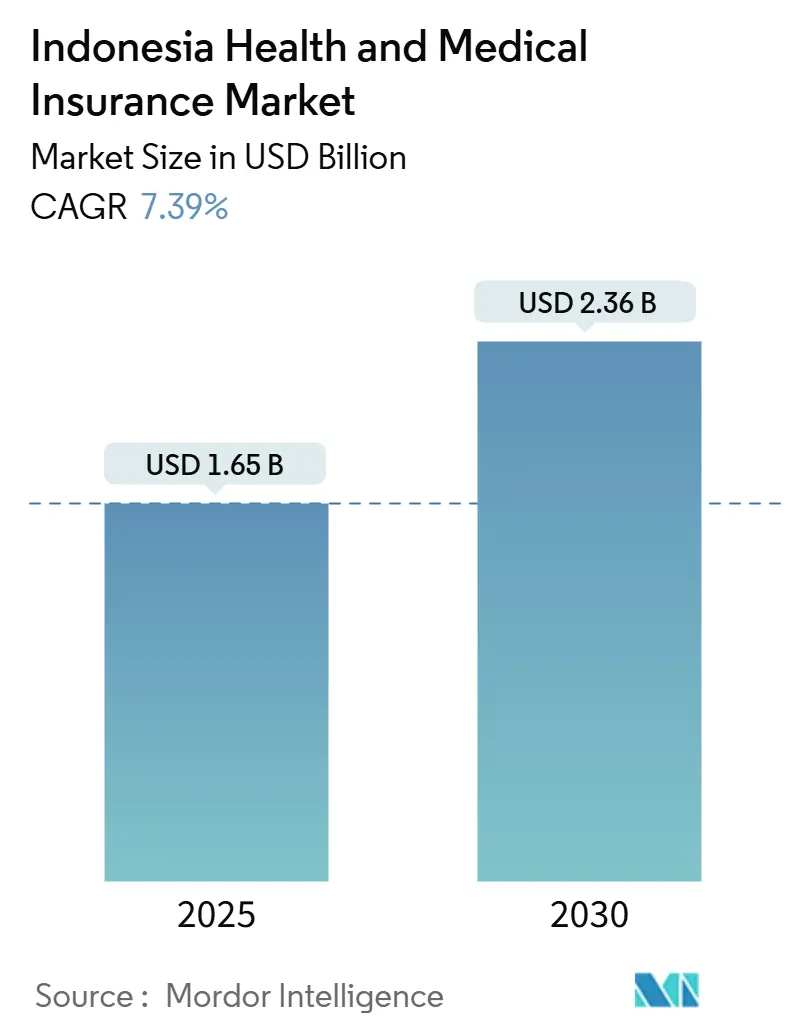

Размер рынка здравоохранения и медицинского страхования Индонезии оценивается в 1,65 млрд долл. США в 2025 году и, по прогнозам, достигнет 2,36 млрд долл. США к 2030 году, расширяясь с CAGR 7,39% за период 2025-2030 годов. Траектория роста обусловлена почти всеобщим государственным покрытием, устойчивой двузначной инфляцией медицинских расходов, растущей готовностью среднего класса платить за премиальное обслуживание и быстрой цифровизацией распространения. Государственные/социальные схемы страхования продолжают доминировать в объемах премий, однако частные групповые контракты с работодателями и микрополисы, продаваемые через электронные кошельки, захватывают дополнительный спрос. Более строгие правила от Отoritas Jasa Keuangan (OJK) повышают доверие потребителей, в то время как альянсы банкострахования и платформы insurtech расширяют географический охват, несмотря на архипелажные логистические ограничения Индонезии.[1]Otoritas Jasa Keuangan, "POJK 22/2024 Laporan Berkala," ojk.go.id. Конкурентная интенсивность усиливается, поскольку ведущие участники оцифровывают андеррайтинг и урегулирование убытков, а хорошо финансируемые стартапы масштабируют низкотарифные полисы, которые дополняют льготы Jaminan Kesehatan Nasional (JKN).

Ключевые выводы отчета

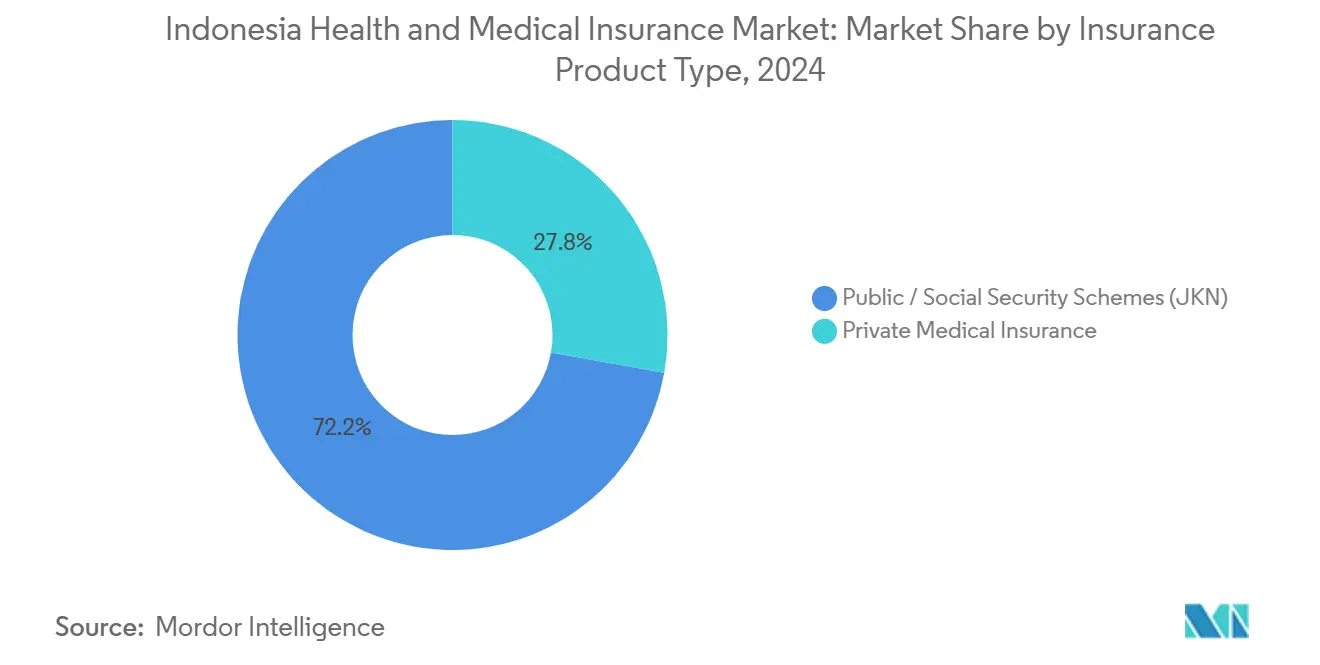

- По типу страхового продукта государственные/социальные схемы страхования лидировали с 72,19% доли рынка здравоохранения и медицинского страхования Индонезии в 2024 году, тогда как групповое покрытие частного медицинского страхования развивается с CAGR 8,92% до 2030 года.

- По сроку покрытия краткосрочные полисы составляли 76,81% размера рынка здравоохранения и медицинского страхования Индонезии в 2024 году, а долгосрочные полисы, по прогнозам, будут расширяться с CAGR 7,53% до 2030 года.

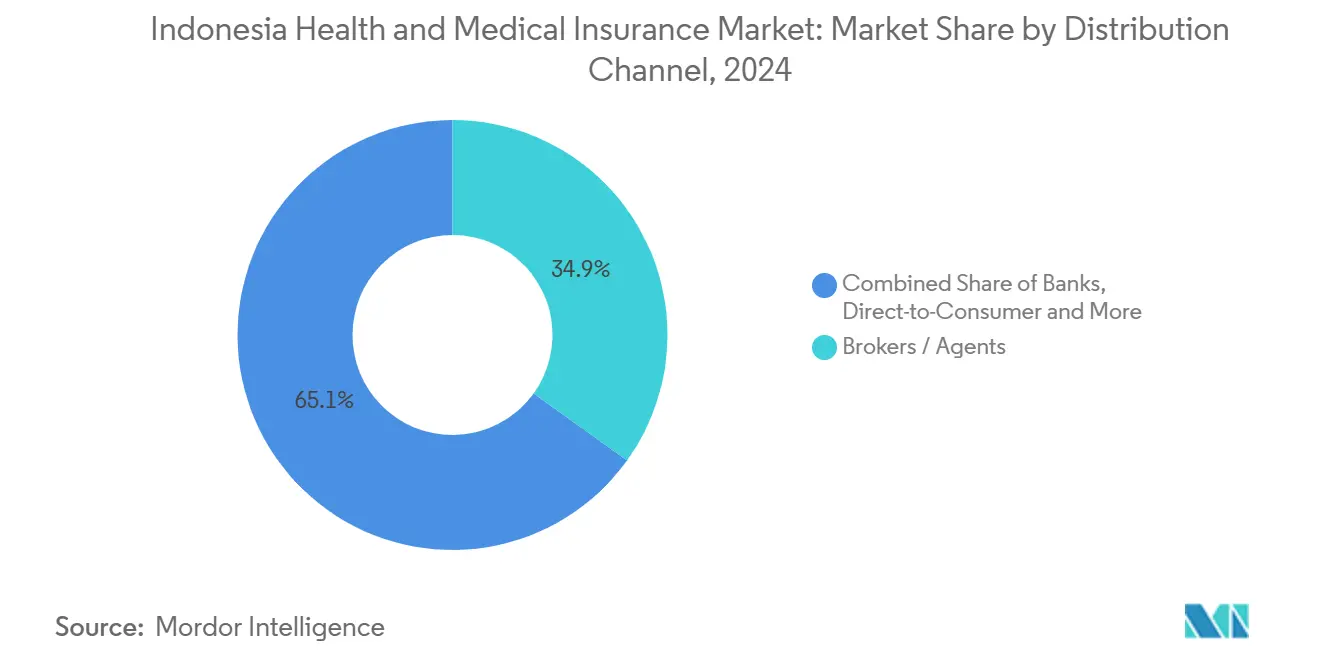

- По каналу распространения брокеры и агенты удерживали 34,93% доли выручки в 2024 году, в то время как прямые продажи потребителям растут быстрее всего с CAGR 8,12% до 2030 года.

- По конечному пользователю индивидуальное покрытие представляло 52,82% премий в 2024 году; МСП являются самым быстрорастущим сегментом конечных пользователей с CAGR 9,12% до 2030 года.

Тенденции и аналитика рынка здравоохранения и медицинского страхования Индонезии

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Расширение почти всеобщего покрытия JKN | +1.0% | Национальное, сильнее в сельских провинциях | Средний срок (2-4 года) |

| Растущий спрос среднего класса на частные планы | +1.2% | Городские центры (Джакарта, Сурабая, Бандунг) | Краткий срок (≤ 2 лет) |

| Двузначная инфляция медицинских расходов | +1.5% | Национальное, концентрированное в промышленных зонах | Краткий срок (≤ 2 лет) |

| Более строгие правила поведения OJK | +0.8% | Национальное, сильнее на городских рынках | Средний срок (2-4 года) |

| Распространение через цифровые банки и электронные кошельки | +0.9% | Национальное, ранние успехи на Яве, Суматре и Калимантане | Средний срок (2-4 года) |

| Финансируемые правительством ежегодные медосмотры в 2025 году | +0.6% | Национальное, приоритет недостаточно обслуживаемым провинциям | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Расширение почти всеобщего покрытия JKN

Государственная схема достигла 95,75% покрытия населения к концу 2023 года, создав знакомство с концепциями страхования среди пользователей-новичков и повысив использование формальных медицинских услуг. Переход к основанной на доходах системе Kontribusi dan Rujukan Iuran Sehat (KRIS), запланированный на 30 июня 2025 года, заменяет прежнюю трехуровневую классовую систему, потенциально повышая взносы для более высокооплачиваемых и усиливая интерес к дополнительным частным планам. Финансируемые BPJS ежегодные медицинские осмотры, начинающиеся в 2025 году, должны выявить ранее недиагностированные хронические заболевания, расширив пулы рисков для специализированного частного покрытия. Правило периодической отчетности OJK (POJK 22/2024) одновременно ужесточает надзор за платежеспособностью, повышая доверие к частным страховщикам.[2]Otoritas Jasa Keuangan, "Peraturan OJK 12/2024 tentang Strategi Anti-Fraud," ojk.go.id.В совокупности эти меры преобразуют охват государственного сектора в возможности частного сектора.

Растущий спрос среднего класса на частные дополнительные планы

Городские домохозяйства среднего дохода все чаще рассматривают премиальное обслуживание как необходимость, а не роскошь, потому что они хотят сократить время ожидания и получить доступ к сетям частных больниц. Основанные на доходах взносы JKN в рамках KRIS усиливают ценностное предложение дополнительных продуктов, которые ограничивают личные расходы, предлагая услуги консьерж-типа. Страховщики отвечают модульными покрытиями, такими как возвратные планы больничных выплат, оцененные около 100 000 индонезийских рупий в месяц, нацеленные на семьи, зарабатывающие свыше 8 миллионов индонезийских рупий ежемесячно. Партнеры банкострахования используют детализированные данные о клиентах для предварительного одобрения заявителей, увеличивая коэффициенты конверсии и снижая затраты на привлечение. Тенденция усиливается данными о выездном медицинском туризме, которые выявляют пробелы в местной третичной помощи, побуждая состоятельных индонезийцев обеспечить всестороннюю внутреннюю защиту.

Двузначная инфляция медицинских расходов усиливает групповое покрытие работодателями

Медицинская инфляция в Индонезии в 2025 году, превышающая 19%, создает давление на бюджеты заработной платы и заставляет фирмы улучшать страховые льготы, чтобы оставаться конкурентоспособными в секторах с дефицитом талантов, таких как производство и технологии. Коэффициенты потерь по убыткам, превышающие 105% в начале 2024 года, спровоцировали переоценку премий, однако работодатели в основном поглотили рост затрат, чтобы сохранить объем покрытия. Таким образом, групповые продукты захватывают самые быстрые доли роста, особенно среди МСП, которые исторически не предлагали льгот, но теперь сталкиваются с проблемами удержания. Ведущие перевозчики внедрили комплексные программы велнеса и цифровые услуги сортировки, чтобы сгладить тенденции претензий и оправдать более высокие премии. Большая актуарная изощренность, включая обнаружение мошенничества на основе ИИ, поддерживает прибыльность группового андеррайтинга, несмотря на инфляционные препятствия.

Распространение через цифровые банки и электронные кошельки открывает микрострахование

Проникновение смартфонов превышает 89%, и повсеместность электронных кошельков ускоряет прямое выставление полисов потребителям.[3]Source: Bank Indonesia, "Survei Konsumen 2024," bi.go.id. Микропремии всего 3000 индонезийских рупий в неделю, оплачиваемые через вычеты одним кликом, резонируют с работниками гиг-экономики и сельскими мелкими фермерами, ранее недоступными для агентов. Одобрения регулятивной песочницы разрешают двигатели ценообразования в реальном времени, которые поглощают записи телемедицинских консультаций, обеспечивая мгновенные расчеты микрозаявок. Такой беспрепятственный опыт строит доверие среди покупателей-новичков и масштабируется национально, поскольку цифровые банки перекрестно продают защиту клиентам с высокими транзакциями. Импульс роста сильнейший на Яве, но раннее принятие на вторичных островах сигнализирует о национальном потенциале.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Дефициты финансирования JKN | -1.0% | Национальное, острое на внешних островах | Краткий срок (≤ 2 лет) |

| Ускоряющаяся медицинская инфляция | -0.8% | Национальное, концентрированное в крупных городах | Краткий срок (≤ 2 лет) |

| Затраты на соблюдение локализации данных и закона PDP | -0.5% | Национальное, большее влияние на цифровых страховщиков | Средний срок (2-4 годы) |

| Низкая страховая грамотность в сельских провинциях | -0.4% | Сельские провинции, восточная Индонезия | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Дефициты финансирования JKN создают давление на возмещения поставщикам

BPJS Kesehatan зафиксировал дефицит в 20 триллионов индонезийских рупий в 2024 году, и актуарные проекции указывают на потенциальный дефолт, если структурные пробелы сохранятся до 2026 года. Больницы, сталкивающиеся с задержками возмещений, все чаще отдают приоритет частно застрахованным пациентам, сокращая мощности для бенефициаров JKN. Эта ситуация заставляет домохозяйства с низкими доходами ездить дальше или терпеть более длинные очереди за помощью, подрывая цели всеобщего покрытия. Капитальный ремонт KRIS стремится залатать пробел через основанные на доходах взносы, однако политическая чувствительность вокруг повышения премий может задержать полное восстановление затрат. Поставщики, тем временем, обращаются к частным страховщикам для стабилизации денежных потоков, эффективно расширяя разрыв в качестве государственной и частной помощи. Со временем устойчивые дефициты могут спровоцировать нормирование льгот или более высокие доплаты, снижая воспринимаемую ценность JKN.

Ускоряющаяся медицинская инфляция сжимает маржу страховщиков

Медицинская инфляция значительно превышает общую потребительскую инфляцию, размывая встроенные маржи прибыли в многолетних контрактах. Более резкие, чем ожидалось, кривые затрат заставляют страховщиков переоценивать чаще, но правила защиты потребителей OJK (POJK 12/2024) ограничивают резкие скачки премий, создавая временные несоответствия между растущими претензиями и признанием доходов. Некоторые перевозчики отвечают сужением таблиц льгот, введением более высоких доплат и ограничением сетей поставщиков для контроля затрат. Эти меры могут снизить привлекательность полисов для покупателей среднего дохода, привыкших к безналичному доступу в топ-больницах. Устойчивая инфляция также усложняет точность резервирования, повышая требования к капиталу платежеспособности и связывая ликвидность, которая могла бы иначе финансировать рост. Если не остановить, сжатие маржи может отпугнуть новых участников, замедляя конкурентные инновации.

Сегментный анализ

По типу страхового продукта: Государственное доминирование стимулирует частные инновации

Государственные/социальные схемы страхования контролировали 72,19% доли рынка здравоохранения и медицинского страхования Индонезии в 2024 году, подчеркивая масштаб всеобщего мандата JKN. Частное групповое покрытие медицинского страхования, по прогнозам, будет расширяться с CAGR 8,92%, позиционируя сегмент как главный двигатель роста размера рынка здравоохранения и медицинского страхования Индонезии за период 2025-2030 годов. Усиливающаяся конкуренция работодателей за квалифицированную рабочую силу и необходимость хеджирования против высокой медицинской инфляции поощряют корпорации финансировать всеобъемлющие частные покрытия, которые обходят ограничения мощности государственного сектора. Частные перевозчики дифференцируются через доступ к специалистам, безналичные сети и шариатосовместимые опции, которые соответствуют демографическому профилю Индонезии.

Созревание рынка также видно в индивидуальном покрытии полисов, где городские профессионалы переходят с базовых планов больничных выплат на премиальные продукты возмещения, предлагающие прямое выставление счетов в учреждениях высшего уровня. Сдвиг KRIS, который устраняет основанные на классах комнаты, дополнительно подталкивает домохозяйства с высокими доходами к частным люксам и международному референсному покрытию. Стратегические альянсы банкострахования, такие как Prudential-Bank Syariah Indonesia, расширяют шариатские варианты более чем на 20 миллионов клиентов исламского банкинга, расширяя охват частных страховщиков за пределы традиционных агентских каналов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По сроку покрытия: Краткосрочная гибкость встречает долгосрочную безопасность

Краткосрочные контракты составляли 76,81% премий 2024 года, отражая потребительское предпочтение к планам с низкими обязательствами и возможностью возобновления, которые сидят рядом с пожизненными льготами JKN. Тем не менее, долгосрочные полисы, по прогнозам, обеспечат более быстрое расширение с CAGR 7,53%, поддерживаемое растущей финансовой грамотностью, налогово-вычитаемыми групповыми льготами и объединением медицинских райдеров со страхованием жизни. Работодатели принимают покрытия более длительной продолжительности, чтобы заблокировать текущие медицинские раскрытия и обеспечить предсказуемые траектории премий, в то время как антимошенническое правило OJK (POJK 12/2024) повышает уверенность в святости контракта.

Молодые семьи все чаще взвешивают защиту от будущего против рисков хронических заболеваний, стимулируя принятие планов с гарантированным возобновлением, которые замораживают условия андеррайтинга. Тем временем экспатрианты и сегменты высокого достатка предпочитают многолетние полисы международной медицинской эвакуации для решения географической хрупкости через 17 000 островов Индонезии. Вместе эти тенденции медленно наклоняют портфельную смесь к контрактам более длительного срока, даже если краткосрочные полисы сохраняют объемное доминирование.

По каналу распространения: Цифровое разрушение бросает вызов традиционным сетям

Брокеры и агенты сохранили командную долю 34,93% в 2024 году из-за глубоко укоренившегося личного доверия и сложности настройки групповых полисов. Тем не менее, онлайн-каналы прямых продаж потребителям растут с CAGR 8,12%, отчасти потому что ориентированные на смартфоны миллениалы обходят посредников и ценят мгновенное выставление полисов. Размер рынка здравоохранения и медицинского страхования Индонезии, приписываемый банкострахованию, также растет, поскольку банки добывают данные о транзакциях для предварительной квалификации перспектив, поднимая коэффициенты конверсии перекрестных продаж выше 15%.

Платформы Insurtech партнерствуют с электронными кошельками, чтобы предложить покрытия размером с укус, встроенные при оформлении заказа, снижая стоимость распространения до простых рупий за полис. Каналы, спонсируемые работодателем, поддерживают масштаб через мастер-соглашения, которые упрощают администрирование возобновления. Нишевые аффинити-соглашения с профессиональными ассоциациями и флотами поездок завершают канальную смесь, демонстрируя, как дизайн продукта все больше адаптируется к контексту распространения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По сегменту конечных пользователей: Индивидуальное доминирование уступает корпоративному росту

Частные лица представляли 52,82% написанных премий 2024 года, отражая огромное трудоспособное население Индонезии, акклиматизированное к страхованию через JKN. Тем не менее, МСП составляют самый высокий импульс роста с CAGR 9,12%, движимый плотными рынками труда и желанием соответствовать многонациональным эталонам льгот. Размер рынка здравоохранения и медицинского страхования Индонезии, зафиксированный МСП, готов расширяться, особенно в производственных коридорах через Яву и Суматру, где текучесть работников несет высокие затраты на переподготовку.

Крупные корпорации поддерживают стабильный рост премий через периодические обновления льгот и велнес-дополнения. Микропредприниматели и работники гиг-экономики формируют следующий фронтир, доступный через микрополисы в среднем 20 000 индонезийских рупий ежемесячно. Толчок OJK к упрощенным формулировкам полисов и цифровым процессам KYC снижает трение при адаптации, поддерживая расширение в неформальные трудовые сегменты, в настоящее время находящиеся вне схем работодателей.

Географический анализ

Ява доминировала в объемах частных премий 2024 года, захватывая примерно 60% рынка здравоохранения и медицинского страхования Индонезии, несмотря на размещение 56% населения. Плотность премий наивысшая в Большой столичной области Джакарты, где располагаемый доход домохозяйств превышает национальное среднее более чем в два раза, а штаб-квартиры корпораций группируются вокруг интегрированных больниц и специализированных клиник. Вторичные города, такие как Сурабая и Бандунг, также опережают национальный рост, поскольку растущая состоятельность питает спрос на частные дополнительные покрытия, которые гарантируют одноместные комнаты и быстрые референции к специалистам.

Суматра занимает второе место по вкладу в премии, поддерживаемая работодателями нефти, газа и агробизнеса, которые финансируют групповые покрытия для обширной рабочей силы на месте. Горнодобывающие узлы Калимантана добавляют карманы высокоценного корпоративного спроса, часто требующие райдеров медицинской эвакуации, потому что третичная помощь концентрируется на Яве. Эти географические нюансы усиливают потребность перевозчиков калибровать сетевой дизайн и ценообразование к местным структурам затрат поставщиков, особенно где дефицит специалистов раздувает тарифы.

Восточные провинции, Папуа, Малуку и Нуса-Тенггара остаются недопроникнутыми, поскольку пробелы в инфраструктуре здравоохранения ограничивают жителей JKN и правительственными аутрич-клиниками. Инициатива национального превентивного скрининга 2025 года стремится выявить латентные хронические состояния, создавая опциональность для страховщиков создать низкотарифные райдеры хронических заболеваний. Развертывание цифровой телемедицины смягчает географическую фрагментацию; платформы, связанные с более чем 20 000 медицинских профессионалов, теперь покрывают свыше 140 городов, обеспечивая удаленные консультации, которые питают непосредственно в модули претензий микрострахования.

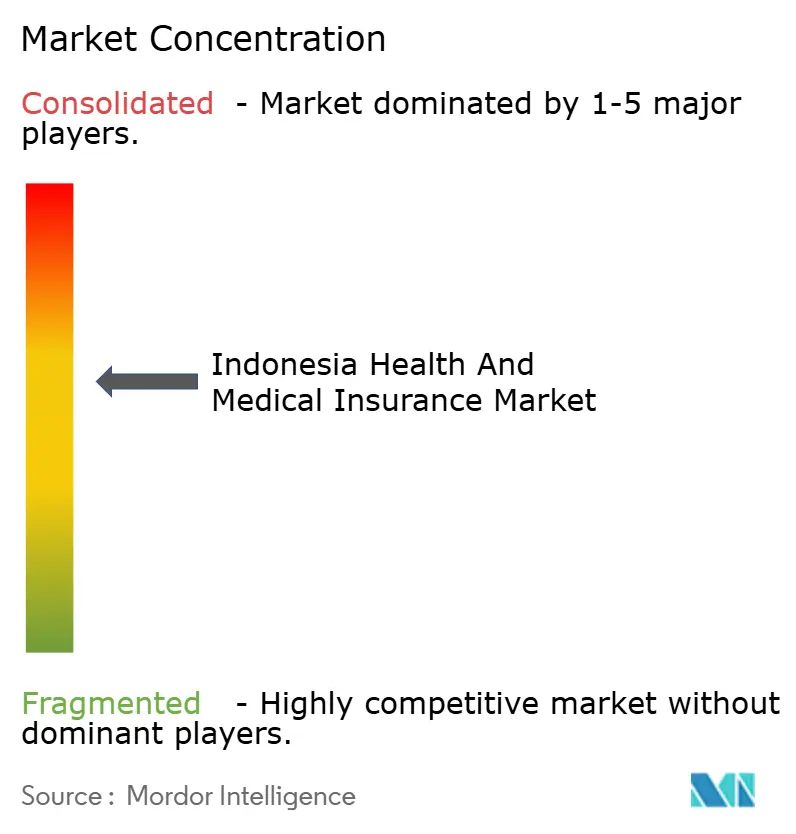

Конкурентная среда

Администрирование JKN BPJS Kesehatan гарантирует доминирование государственного сектора, однако частная арена показывает умеренную концентрацию. Крупные многонациональные компании, включая Prudential Indonesia, Allianz Life Indonesia и AIA Financial Indonesia, используют агентские армии, превышающие 300 000 лицензированных агентов коллективно, и удерживают сильные франшизы банкострахования с топ-10 кредиторами. Только агентская сеть Prudential зафиксировала 277 миллионов долл. США в годовом премиальном эквиваленте в 2023 году, захватывая близко к 29% агентских продаж нового бизнеса.

Стратегические альянсы формируют конкурентные траектории. Сентябрьская 2024 сделка Prudential-Bank Syariah Indonesia предоставляет Prudential доступ к 20 миллионам клиентов исламского финансирования через 1000 отделений, дополняя его прямой канал. Аналогично, другие участники ведут переговоры об эксклюзивных пактах распространения с государственными банками для сохранения рыночной позиции, поскольку цифровые инсургенты снижают затраты на приобретение. Перевозчики также инвестируют в лаборатории андеррайтинга на основе ИИ для ускорения выставления полисов и сокращения утечки претензий, что подтверждается запуском AI Lab Prudential в августе 2024 года.

Цифрово-нативные игроки, такие как Qoala, Lifepal и DANA Insurance, строят масштаб через модели низкого касания, обрабатывая более 115 000 ежегодных претензий и увеличивая валовые написанные премии в 2,5 раза с 2022 года. Их успех ускоряет сотрудничество страховщик-финтех, поскольку традиционные перевозчики ищут интеграцию API для микропродуктового размещения внутри супер-приложений электронной коммерции и поездок. Антимошеннические и транспарентные правила OJK гармонизируют потребительские гарантии через участников и стартапы, сохраняя равные условия игры, одновременно одобряя технологически поддерживаемые инновации.

Лидеры отрасли здравоохранения и медицинского страхования Индонезии

-

Allianz Life Indonesia

-

Prudential Indonesia

-

AIA Financial Indonesia

-

AXA Mandiri Financial Services

-

Sequis Life

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Январь 2025: Правительство Индонезии издало президентское постановление 161/2024 для реструктуризации Министерства здравоохранения, упрощения надзора JKN и мандатирования более тесной государственно-частной координации.

- Сентябрь 2024: Prudential Indonesia и Bank Syariah Indonesia заключили партнерство банкострахования для маркетинга шариатосовместимых покрытий 20 миллионам клиентов через 1000+ отделений, с развертыванием, запланированным на начало 2025 года.

- Сентябрь 2024: OJK отозвал разрешение Allianz Life Indonesia на работу шариатского подразделения, направив передачу исламских активов вновь сформированной PT Asuransi Allianz Life Syariah Indonesia под более строгие правила управления.

- Август 2024: Prudential запустил AI Lab в Сингапуре с Google Cloud для повышения точности андеррайтинга и обработки претензий через 24 рынка, включая Индонезию.

Объем отчета о рынке здравоохранения и медицинского страхования Индонезии

Медицинское страхование обеспечивает покрытие медицинских, хирургических, рецептурных лекарств и других медицинских расходов, понесенных застрахованным. Страхование может возместить застрахованному расходы, понесенные от болезни или травмы, или заплатить поставщику помощи напрямую. Полный фоновый анализ индонезийского рынка медицинского страхования, который включает оценку возникающих рыночных тенденций по сегментам, значительные изменения в рыночной динамике, рыночные идеи и обзор рынка, освещается в отчете. Рынок здравоохранения и медицинского страхования Индонезии был сегментирован по типу продукта (одиночные/индивидуальные продукты медицинского страхования, групповые продукты медицинского страхования), по поставщику (государственное/социальное медицинское страхование, частное медицинское страхование) и по каналу распространения (агенты, брокеры, банки, онлайн-продажи, другие каналы распространения). Отчет предлагает размер рынка и прогнозы для здравоохранения и медицинского страхования Индонезии в стоимостном выражении (млрд долл. США) для всех вышеупомянутых сегментов.

| Частное медицинское страхование (PMI) | Индивидуальное покрытие полисов |

| Групповое покрытие полисов | |

| Государственные / социальные схемы страхования |

| Краткосрочное (< 12 месяцев) |

| Долгосрочное (≥ 12 месяцев) |

| Брокеры / Агенты |

| Банки (Банкострахование) |

| Прямые продажи потребителям (онлайн / телефон) |

| Спонсируемые работодателем (компании) |

| Другие каналы (Аффинити, ассоциации) |

| Частные лица |

| МСП |

| Крупные корпорации |

| По типу страхового продукта | Частное медицинское страхование (PMI) | Индивидуальное покрытие полисов |

| Групповое покрытие полисов | ||

| Государственные / социальные схемы страхования | ||

| По сроку покрытия | Краткосрочное (< 12 месяцев) | |

| Долгосрочное (≥ 12 месяцев) | ||

| По каналу распространения | Брокеры / Агенты | |

| Банки (Банкострахование) | ||

| Прямые продажи потребителям (онлайн / телефон) | ||

| Спонсируемые работодателем (компании) | ||

| Другие каналы (Аффинити, ассоциации) | ||

| По сегменту конечного пользователя | Частные лица | |

| МСП | ||

| Крупные корпорации |

Ключевые вопросы, освещенные в отчете

Каков размер рынка здравоохранения и медицинского страхования Индонезии в 2025 году?

Размер рынка здравоохранения и медицинского страхования Индонезии составляет 1,65 млрд долл. США в 2025 году и, по прогнозам, будет расти с CAGR 7,39% до 2030 года.

Что обеспечивает самый сильный рост в сегментах частного медицинского страхования Индонезии?

Финансируемые работодателем групповые покрытия расширяются быстрее всего, поддерживаемые 19% медицинской инфляцией и конкурентными рынками талантов, которые толкают МСП и крупные корпорации улучшать льготы.

Как цифровое распространение меняет доступ к страхованию по всей Индонезии?

Прямые онлайн-продажи потребителям растут с CAGR 8,12%, поскольку электронные кошельки, цифровые банки и API insurtech обеспечивают мгновенное выставление микрополисов по всей стране.

Какие регулятивные изменения наиболее значимы для страховщиков в 2025 году?

Сдвиг с основанного на классах JKN к основанному на доходах KRIS к 30 июня 2025 года и новые правила поведения OJK (POJK 12/2024 и POJK 22/2024) ужесточают требования к платежеспособности, отчетности и борьбе с мошенничеством.

Какие регионы за пределами Явы показывают растущий спрос на частное страхование?

Суматра и Калимантан показывают заметные успехи благодаря работодателям ресурсного сектора, в то время как программы превентивной помощи, как ожидается, стимулируют будущий спрос в восточных провинциях.

Каков конкурентный прогноз для insurtech в Индонезии?

Хорошо финансируемые insurtech, обрабатывающие свыше 115 000 ежегодных претензий, быстро масштабируются, заставляя традиционных страховщиков формировать партнерства или запускать собственные цифровые подразделения для сохранения доли.

Последнее обновление страницы: