Объем рынка логистики электронной коммерции в Индонезии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | > 5.00 % |

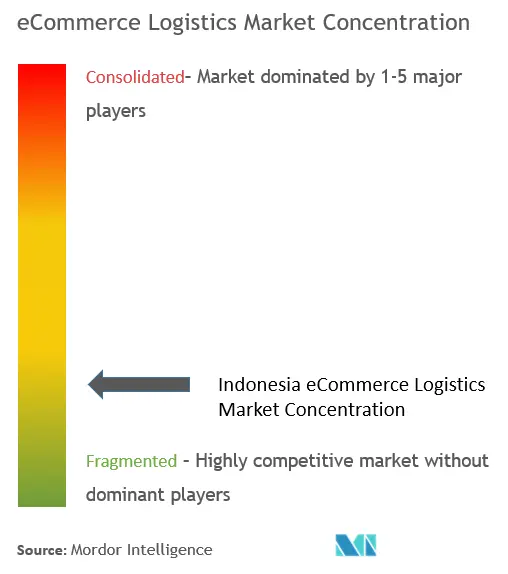

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка логистики электронной коммерции в Индонезии

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка логистики электронной коммерции в Индонезии составит более 5%.

- Индонезия с ее огромным населением обладает большим рыночным потенциалом. Во время пандемии COVID-19 объем транзакций в электронной коммерции увеличился на 23% до прогнозируемых 32 млрд долларов США. Общий объем продаж на онлайн-рынке Индонезии в 2020 году достиг 44 млрд долларов США, при этом на сектор электронной коммерции приходится 72% от общей стоимости цифровой экономики. Это увеличило спрос на логистические услуги электронной коммерции, что свидетельствует о том, что рынок очень хорошо работал во время COVID-19.

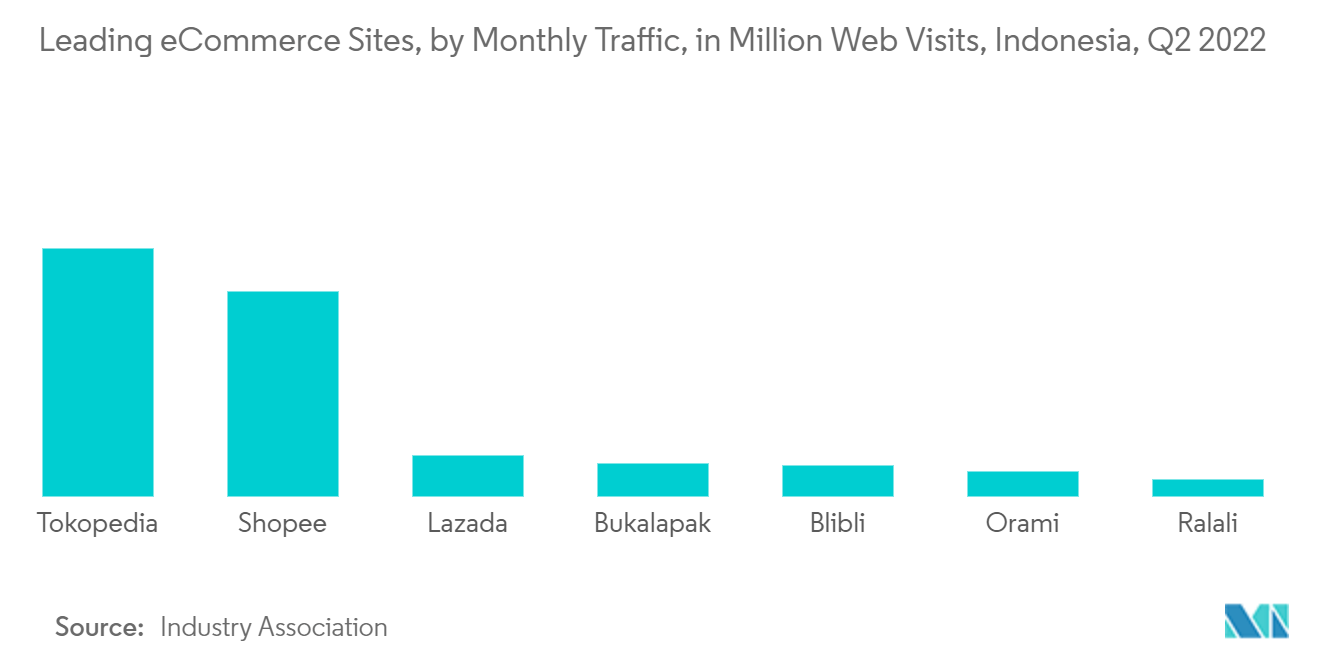

- Индонезия с населением 273,5 миллиона человек является одним из самых перспективных рынков электронной коммерции в Юго-Восточной Азии в мире, в основном из-за того, что молодое поколение принимает онлайн-покупки как более удобный и доступный способ совершения покупок. Крупные и малые трансграничные платформы электронной коммерции в стране также повышают интерес людей к покупкам в Интернете, предлагая выплаты кэшбэка. Это делает электронную коммерцию еще более популярной. Индонезия имеет крупнейшую цифровую экономику в регионе, составляя около 40% всего рынка. Он является домом для таких единорогов, как Gojek (такси), Tokopedia (электронная коммерция), Bukalapak (электронная коммерция) и OVO (цифровые платежи), которые решительно возглавляют цифровизацию страны. Они привлекли инвесторов со всего мира, особенно крупные технологические компании, желающие добиться успеха в регионе. По данным Министерства связи и информационных технологий Индонезии, около 21 миллиона индонезийских малых и средних предприятий, или 32% от общего числа, продают свою продукцию на онлайн-рынках. К 2024 году правительство надеется подключить к интернету не менее 30 миллионов представителей малого и среднего бизнеса. Все эти факторы способствуют росту рынка.

- Однако, по сравнению с соседними странами, проникновение интернета в Индонезии остается низким. В то время как коммерческая сеть 5G была запущена в нескольких городских районах, на многих островах и в сельских районах доступ к интернету ограничен или вообще отсутствует. Совершенствование логистической инфраструктуры по-прежнему остается сложной задачей в стране, насчитывающей около 17 000 островов и обширную морскую акваторию. Качество рабочей силы в Индонезии в корне недостаточно для удовлетворения потребностей цифровой индустрии. Примерно 87% рабочей силы имеют только начальное и среднее образование. По сравнению с другими странами Ассоциации государств Юго-Восточной Азии (АСЕАН), безналичные платежи в Индонезии все еще относительно слабо развиты. Еще одним барьером для развития электронной коммерции в стране является регуляторная неопределенность. Несмотря на то, что правительство заявило о своем намерении провести реформы, изменить некоторые политики, ориентированные на внутренний рынок, будет сложно. Поэтому ожидается, что режим регулирования останется непредсказуемым. Это те вызовы, которые Индонезии необходимо преодолеть, чтобы добиться быстрого роста рынка.

Тенденции рынка логистики электронной коммерции в Индонезии

Живая коммерция способствует расширению рынка

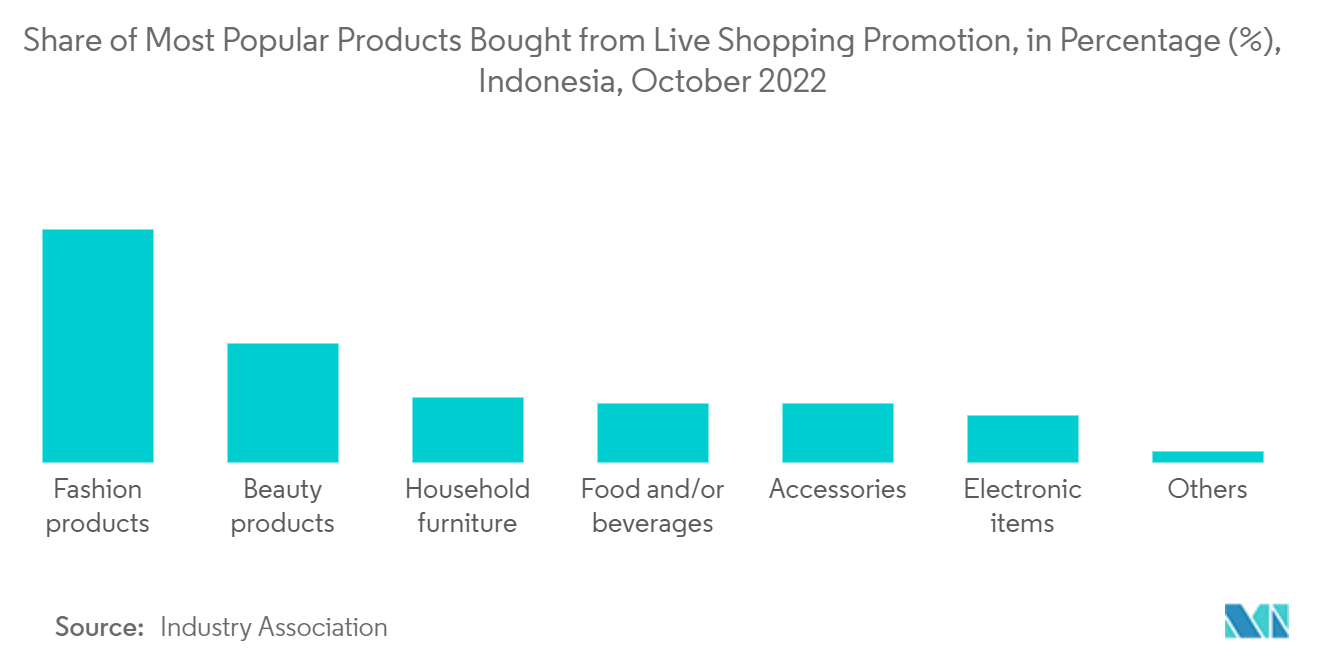

Живая коммерция — это продажа товаров в Интернете через живое видео, в то время как покупатели взаимодействуют с брендом в режиме реального времени. Живая коммерция превратилась в прибыльную отрасль в цифровых экосистемах Индонезии и Юго-Восточной Азии в целом, особенно после того, как Китаю удалось масштабировать систему до одной из своих самых сильных кампаний по продажам. Несколько отраслей промышленности внедрили живые покупки для продвижения своей продукции. Согласно опросу о покупках в реальном времени в Индонезии, проведенному в октябре 2022 года, 69% респондентов в Индонезии приобретали товары с помощью коммерции в прямом эфире. 57% индонезийских респондентов использовали платформу электронной коммерции для просмотра покупок в режиме реального времени. Платформы электронной коммерции в Индонезии используют покупки в режиме реального времени, чтобы улучшить взаимодействие с клиентами и увеличить продажи. Shopee была ведущей платформой электронной коммерции для покупок в реальном времени. 69% индонезийских респондентов использовали TikTok для просмотра покупок в прямом эфире. Привлекательная скидка была основной причиной, по которой индонезийцы совершали покупки по акциям в реальном времени, о чем заявили 66% респондентов. Модные товары были самыми популярными товарами, которые индонезийцы покупали в рамках рекламных акций. 50% индонезийских респондентов заявили, что они заинтересованы в покупке товаров в рамках акции в реальном времени.

В то время как крупные бренды, как правило, используют живые покупки для продвижения новых продуктов или продаж, преимущества этого подхода проявляются по-разному для мелких продавцов. Для этих продавцов видео — это фронтенд-воронка, которая привлекает новых потенциальных покупателей и служит приглашением для клиентов узнать их бренды и продукты поближе. Для новых продавцов средняя прямая трансляция может увеличить количество просмотров товаров и посещений магазинов на 40% и 20% соответственно, при этом привлекая 29% их заказов за день. В целом, прямая трансляция также может привести к увеличению количества просмотров страниц с информацией о товаре до 625 раз, увеличению посещений магазина в 262 раза и до 100% ежедневных заказов магазина. В некоторых случаях небольшим брендам удавалось привлечь более 80 000 зрителей с помощью контента, созданного в рамках их усилий по покупкам в прямом эфире. Для почти 65 миллионов малых и средних предприятий (МСБ) Индонезии, почти 98% из которых являются микропредприятиями с годовым объемом продаж менее 300 миллионов индонезийских рупий (19 500 долларов США), эта тенденция может открыть двери для новых клиентов на фоне стремления правительства к цифровизации. Учитывая это, в ближайшие годы в Индонезии будет наблюдаться огромный рост живой коммерции. С этим ростом живой коммерции индонезийский рынок логистики электронной коммерции будет продолжать расширяться.

Государственное регулирование может негативно повлиять на рынок

Рост электронной коммерции в Индонезии оказал большое влияние на экономику всей страны. Однако данные также показывают, что на рынке электронной коммерции в Индонезии доминируют иностранные товары, что опасно для отечественной экономики. Индонезийский институт наук (LIPI) провел опрос, связанный с онлайн-коммерцией (e-commerce) в Индонезии, которая наводнена 90% иностранных товаров. Это оказывает влияние; Резко увеличился импорт товаров через электронную торговлю. Подразумевается, что конкурентоспособность отечественной продукции ослабевает. Тенденция импорта товаров через электронную коммерцию требует особого внимания со стороны государства. По данным таможни, в течение 2018 года среднее количество товаров, импортируемых через электронную коммерцию, увеличивалось на 10,5% в месяц, в то время как с точки зрения стоимости транзакций оно подскочило на 22% по сравнению с предыдущим годом. Есть несколько причин, по которым импортные товары хорошо продаются на индонезийском рынке электронной коммерции. Во-первых, потребители покупают товары из-за рубежа, потому что продукт редко встречается на рынке. Во-вторых, цена товара оценивается покупателями относительно низко. На самом деле, некоторые платформы электронной коммерции в Индонезии предоставляют иностранным продавцам возможность открывать интернет-магазины в стране. По мнению некоторых отраслевых экспертов, если это не будет предпринято немедленно, это еще больше поставит под угрозу непрерывность бизнеса онлайн-производителей и продавцов в Индонезии.

Правительство Индонезии предпринимает шаги в этом направлении. Индонезия планирует ограничить въезд в страну онлайн-ритейлеров, особенно электронной коммерции, сообщил министр кооперативов и МСП Индонезии. Министерство предложило внести изменения в Постановление министра торговли No 50/2020 о разрешениях на ведение бизнеса, маркетинге и надзоре за торговлей через электронные системы (PMSE). Министр подчеркнул, что этот план необходим для того, чтобы лучше поддерживать продукцию, которая реализуется внутри страны. В настоящее время существует множество иностранных игроков электронной коммерции, которые могут напрямую осуществлять продажи в стране Юго-Восточной Азии, но продукты не соответствуют Индонезийскому национальному стандарту (SNI) или регистрационному разрешению от Агентства по контролю за продуктами и лекарствами (BPOM). По словам министра, любая международная электронная коммерция в принципе должна быть допущена на индонезийский рынок, но должна быть обязана учредить компанию в Индонезии. В министерстве надеются, что по мере внедрения политики ограничений в будущем микро-, малые и средние предприятия не останутся в стороне или не смогут конкурировать с импортной продукцией, продаваемой на зарубежных платформах электронной коммерции, которая в основном дешевле по сравнению с отечественными товарами. Правительство надеется, что по мере внедрения политики ограничений в будущем микро-, малые и средние предприятия не останутся в стороне или не смогут конкурировать с импортной продукцией, продаваемой на зарубежных платформах электронной коммерции. Однако это может привести к снижению спроса на электронную коммерцию и негативно повлиять на рынок.

Обзор отрасли логистики электронной коммерции в Индонезии

Индонезийский рынок логистики электронной коммерции фрагментирован по своей природе. Спрос на логистические услуги электронной коммерции быстро растет по всей стране, и компании становятся все более конкурентоспособными, чтобы воспользоваться этой возможностью. Крупные международные игроки делают стратегические инвестиции в создание региональной логистической сети, такие как открытие новых распределительных центров и умных складов. JNE Express, SiCepat Ekspres Indonesia, Ninja Xpress, J&T Express и POS Indonesia являются одними из основных игроков на рынке. Чтобы сохранить конкурентоспособность затрат, компании, работающие в Интернете, предпочитают работать со сторонними курьерскими службами, а не нанимать собственный персонал по доставке. Глобальные компании активно инвестируют в регион, чтобы извлечь выгоду из возможностей роста. DHL и UPS являются двумя крупнейшими глобальными игроками на рынке.

Лидеры рынка логистики электронной коммерции в Индонезии

-

JNE Express

-

SiCepat Ekspres Indonesia

-

Ninja Xpress

-

J&T Express

-

POS Indonesia

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики электронной коммерции в Индонезии

- Август 2022 г. Глобальный поставщик логистических услуг J&T Express объявил о расширении двух сортировочных центров в Индонезии для удовлетворения растущего спроса местного бизнеса и улучшения рабочей среды для сотрудников, а также о кампании бесплатной доставки для клиентов в рамках празднования седьмой годовщины компании в стране. Чтобы удовлетворить растущий спрос на услуги доставки, два модернизированных сортировочных склада в городах Мадиун и Банджармасин занимают площадь около 20 000 квадратных метров каждый, а площадь застройки составляет более 12 000 квадратных метров.

- Декабрь 2022 г. Сингапурская компания Ninja Van расширяет свои возможности по доставке посылок в Индонезии, объединившись с местным перевозчиком Trigana Air. В рамках партнерства самолет Boeing 737-300 грузоподъемностью до 15,5 тонн будет доставлять посылки из Джакарты, столицы Индонезии, расположенной на острове Ява, на Сулавеси, Калимантан и Суматру. Он работает ежедневно с 11 декабря. Компания также предлагает Logistics+, решение для управления цепочками поставок, предназначенное для малых и средних предприятий, которое включает в себя услуги по закупкам, оплате, финансированию, выполнению заказов и дистрибуции.

Отчет о рынке логистики электронной коммерции в Индонезии - Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Текущий рыночный сценарий

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Возможности рынка

4.5 Анализ цепочки создания стоимости / цепочки поставок

4.6 Привлекательность отрасли: анализ пяти сил Портера

4.6.1 Угроза новых участников

4.6.2 Переговорная сила покупателей/потребителей

4.6.3 Рыночная власть поставщиков

4.6.4 Угроза продуктов-заменителей

4.6.5 Интенсивность конкурентного соперничества

4.7 Правительственные инициативы и постановления

4.8 Технологические тенденции на рынке

4.9 Информация о рынке электронной коммерции

4.10 Понимание обратной/возвратной логистики

4.11 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услуге

5.1.1 Транспорт

5.1.2 Складирование и управление запасами

5.1.3 Дополнительные услуги (маркировка, упаковка)

5.2 По бизнесу

5.2.1 B2B

5.2.2 B2C

5.3 По месту назначения

5.3.1 Одомашненный

5.3.2 Международный/трансграничный

5.4 По продукту

5.4.1 Мода и одежда

5.4.2 Бытовая электроника

5.4.3 Бытовая техника

5.4.4 Мебель

5.4.5 Товары для красоты и личной гигиены

5.4.6 Другие товары (игрушки, продукты питания и т. д.)

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 JNE Express

6.2.2 SiCepat Ekspres Indonesia

6.2.3 Ninja Xpress

6.2.4 Lion Parcel

6.2.5 Wahana Express

6.2.6 Paxel

6.2.7 J&T Express

6.2.8 DHL Express

6.2.9 UPS

6.2.10 POS Indonesia*

7. БУДУЩЕЕ РЫНКА

Сегментация отрасли логистики электронной коммерции в Индонезии

Термин логистика электронной коммерции относится к услугам по транспортировке, складированию и дистрибуции, предоставляемым логистической компанией интернет-магазину. Рынок логистики электронной коммерции в Индонезии сегментирован по услугам (транспортировка, складирование и управление запасами, а также дополнительные услуги), по бизнесу (B2B и B2C), по направлению (внутренние и международные/трансграничные) и по продуктам (мода и одежда, бытовая электроника, бытовая техника, мебель, товары для красоты и личной гигиены и другие товары). В отчете представлены размеры рынка и прогнозы в стоимостном выражении (млрд долл. США) для всех вышеперечисленных сегментов.

| По услуге | ||

| ||

| ||

|

| По бизнесу | ||

| ||

|

| По месту назначения | ||

| ||

|

| По продукту | ||

| ||

| ||

| ||

| ||

| ||

|

Индонезия Исследование рынка логистики электронной коммерции Часто задаваемые вопросы

Каков текущий объем рынка логистики электронной коммерции в Индонезии?

Прогнозируется, что среднегодовой темп роста рынка логистики электронной коммерции в Индонезии составит более 5% в течение прогнозируемого периода (2024-2029 гг.)

Кто является ключевыми игроками на рынке логистики электронной коммерции в Индонезии?

JNE Express, SiCepat Ekspres Indonesia, Ninja Xpress, J&T Express, POS Indonesia являются основными компаниями, работающими на рынке логистики электронной коммерции Индонезии.

На какие годы распространяется этот рынок логистики электронной коммерции в Индонезии?

Отчет охватывает исторический объем рынка логистики электронной коммерции в Индонезии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка логистики электронной коммерции в Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли логистики электронной коммерции в Индонезии

Статистические данные о доле, размере и темпах роста рынка логистики электронной коммерции в Индонезии в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ логистики электронной коммерции в Индонезии включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.