Размер строительного рынка Индонезии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

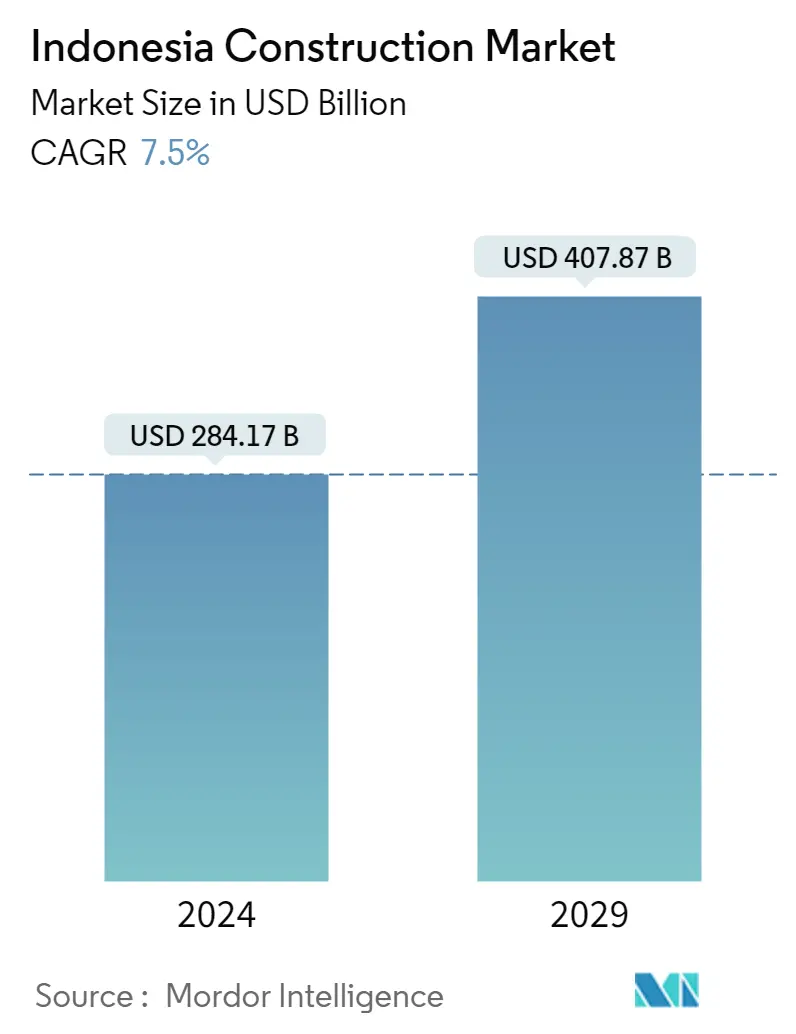

| Размер рынка (2024) | USD 284.17 млрд долларов США |

| Размер рынка (2029) | USD 407.87 млрд долларов США |

| CAGR(2024 - 2029) | 7.50 % |

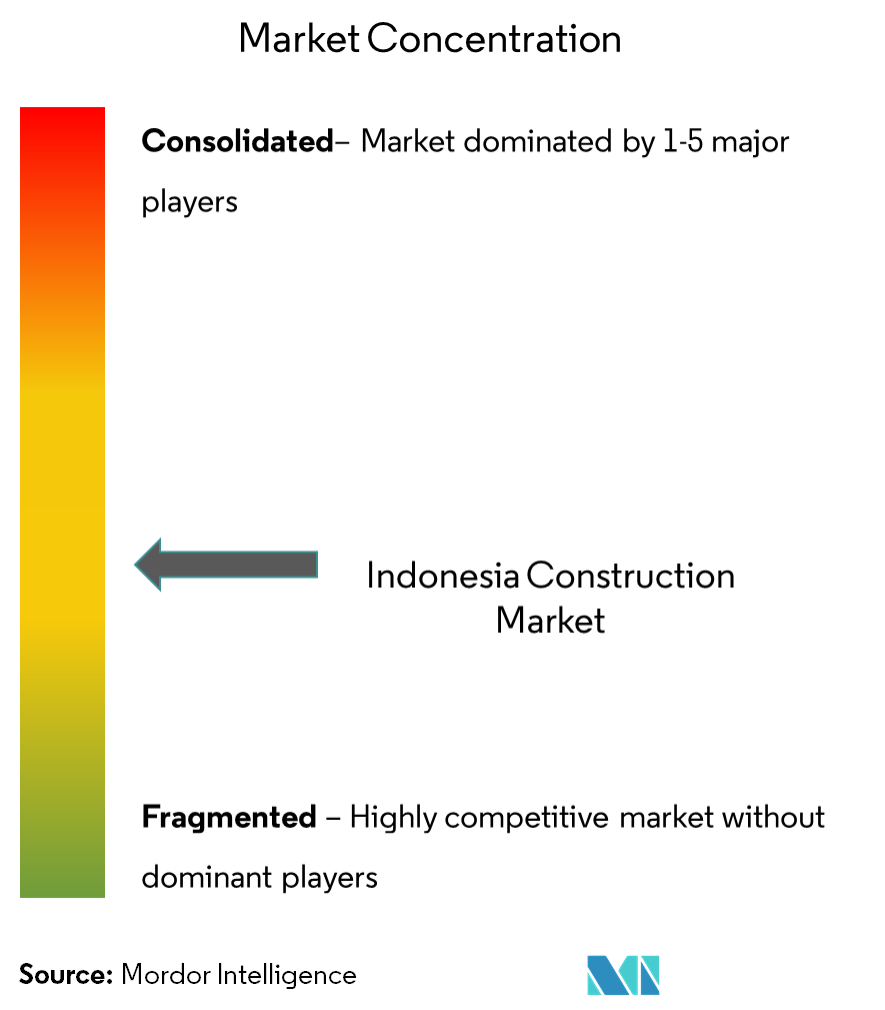

| Концентрация рынка | Середина |

Основные игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ строительного рынка Индонезии

Объем строительного рынка Индонезии оценивается в 284,17 млрд долларов США в 2024 году и, как ожидается, достигнет 407,87 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 7,5% в течение прогнозируемого периода (2024-2029 гг.).

Хотя эксперты рынка продолжают ожидать широкого восстановления инфраструктурного сектора Индонезии с 2022 года, возобновление случаев заболевания COVID-19 в последние месяцы и соответствующие ограничения на передвижение вызвали некоторые сбои в работе. Однако воздействие не будет таким серьезным, как в 2020 году или в некоторых других отраслях, поскольку строительство по-прежнему классифицировалось как важнейшая деятельность и ему было разрешено продолжаться.

Стоимость строительных проектов в 2022 году, по оценкам, достигнет 157,47 трлн индонезийских рупий (10,97 млрд долларов США), что обусловлено ростом жилищного и промышленного секторов. Тенденции в других категориях, таких как гостиницы, розничная торговля и офисы, начинают показывать положительный рост по сравнению с 2021 годом, что может стимулировать строительный рынок в ближайшие годы.

Ожидается, что на рынке жилья размер рынка квартир увеличится, а земельных домов немного уменьшится по сравнению с 2021 годом. В целом размер рынка земельных домов больше, чем квартир. Дома преобладают в районе Большой Джакарты, с преобладающими районами в пригородах Бекаси, Богора и Тангеранга. В то же время в провинции DKI Джакарта будут преобладать квартиры. Эти результаты показывают, что земельные дома продолжают тенденцию развития в пригородах, а квартиры начинают восстанавливаться.

Ожидается, что в 2022 году тенденция розничной торговли будет расти. Ожидается небольшой рост строительства торговых центров. Магазины и магазины розничной торговли могут продолжить тенденцию к росту в 2022 году. По оценкам, в 2022 году объем розничной торговли достигнет 17,17 триллиона индонезийских рупий (1,19 миллиарда долларов США).

Офисные проекты также демонстрируют тенденцию к увеличению, хотя и незначительно. Таким образом, общий объем строительных проектов в 2022 году оценивается в 15,14 триллиона индонезийских рупий (1,05 миллиарда долларов США). Развитие центров обработки данных может значительно увеличить его долю в 2022 году, т.е. до 4,59 триллиона индонезийских рупий (32,02 миллиона долларов США) от общей стоимости офисного строительства.

На отрасль повлияли задержки в реализации проектов и перераспределение части государственного бюджета на борьбу с COVID-19. Правительство перераспределило 20,4% своего бюджета на 2020 год (1,7 миллиарда долларов США) на меры по борьбе с COVID-19.

Индонезия является вторым наиболее продуктивным и прибыльным строительным рынком в Азии, где реализуется множество строительных проектов в жилом и нежилом секторах. Существует огромный спрос на жилую недвижимость, и сектор недвижимости растет в крупных городах по всей стране. Инвестиции в общественные работы являются ключевым моментом в плане правительства по обеспечению водных ресурсов, дорог и инфраструктуры населенных пунктов для долгосрочного развития.

Восприимчивая позиция Индонезии по отношению к китайской инициативе Пояс и путь (BRI) станет благом для ее строительной отрасли в течение следующего десятилетия и поможет поддержать нынешние быстрые темпы развития. Частный и иностранный капитал имеет решающее значение в преодолении растущего инфраструктурного разрыва страны.

Тенденции строительного рынка Индонезии

Растущие планы развития инфраструктуры

Данные за первую половину 2021 года показали некоторые признаки восстановления, хотя и гораздо более низкими темпами, чем первоначальные ожидания. До конца года картина остается неоднозначной. С момента своего пика в июле количество дел улучшилось, а ограничения начали ослабляться в Джакарте и некоторых частях Явы. Однако число случаев заболевания продолжает расти за пределами этих регионов.

Первоначально правительство выделило значительную часть (чуть менее 50%) бюджета на 2021 год на развитие инфраструктуры, хотя ему пришлось пересмотреть и перераспределить средства на здравоохранение. Таким образом, проекты, находящиеся на стадии подготовки к строительству, могут оказаться под сильным давлением, особенно проекты, финансируемые государством, что повлияет на рост экономики в оставшиеся месяцы года.

Расширение участия госпредприятий

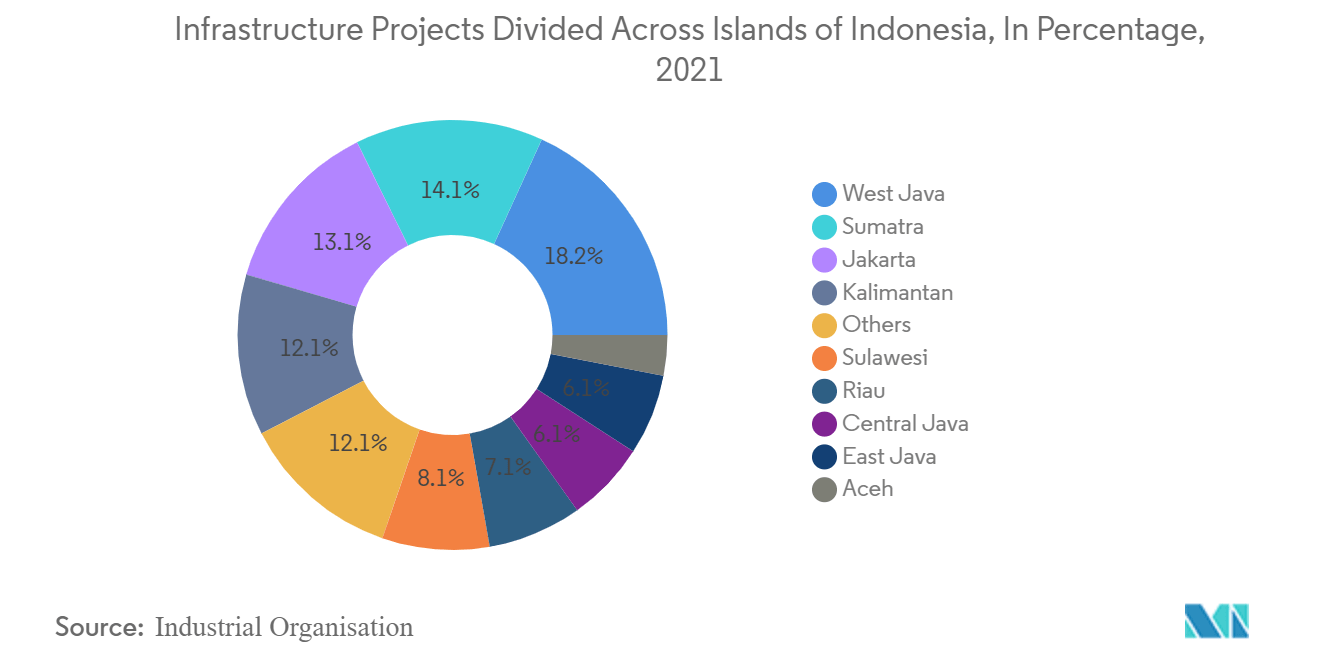

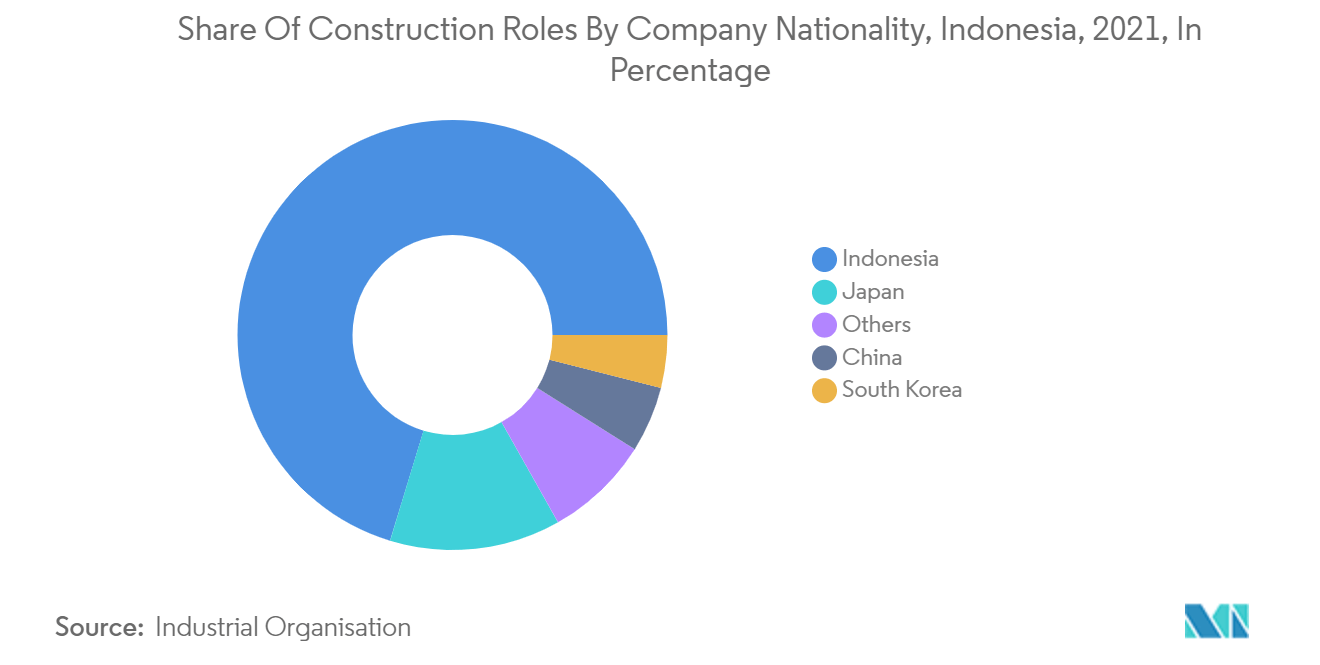

Роли присуждаются авторитетным индонезийским государственным предприятиям (ГП) и компаниям, таким как Wijaya Karya, Adhi Karya Waskita Karya и Pembangunan Perumahan. Эти государственные предприятия участвуют в крупных инфраструктурных проектах по всему рынку, таких как глубоководный порт Патимбан на Западной Яве или работы, связанные с системой массового скоростного транспорта Джакарты.

В соответствии с Национальным среднесрочным планом развития (RPJMN на 2020–2024 годы) правительство планирует к 2024 году инвестировать 6 квадриллионов индонезийских рупий (412 миллиардов долларов США) в развитие проектов транспортной, промышленной, энергетической и жилищной инфраструктуры. В ноябре 2020 года правительство объявило о выделить 42,38 триллиона индонезийских рупий (2,6 миллиарда долларов США) государственным предприятиям (ГП) в 2021 году, чтобы помочь повысить их роль в поддержке экономического восстановления страны путем создания большего количества рабочих мест и ведения предпринимательской деятельности.

Обзор строительной отрасли Индонезии

Строительный рынок Индонезии менее конкурентен, на нем присутствуют крупные местные и международные игроки. Строительный рынок Индонезии предоставляет возможности для роста в течение прогнозируемого периода, что, как ожидается, будет стимулировать рыночную конкуренцию. Рынок фрагментирован, поскольку многие новые участники сосредоточены на проектах по сбору пакетов, чтобы укрепить свои позиции среди ведущих игроков.

Лидеры строительного рынка Индонезии

-

Chiyoda Corp.

-

Wijaya Karya

-

Toyo Construction Co. Ltd

-

TBEA Co. Ltd

-

Hyundai Engineering & Construction Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости строительного рынка Индонезии

- Январь 2022 г. Chiyoda Corporation (Chiyoda) объявила о заключении Меморандума о взаимопонимании (MOU) с PT Pertamina (Persero) (Pertamina) для совместного изучения разработки и применения технологии улавливания, использования и хранения углерода (CCUS).

- Январь 2022 г. Hyundai Engineering объявила о победе в проекте LINE в Индонезии стоимостью 757 миллионов долларов США. Компания построит центр крекинга нафты (NCC) для комплекса LINE, сверхкрупного нефтехимического комплекса, который строится в районе Силегона в 90 км к северо-западу от Джакарты, столицы Индонезии.

Отчет о строительном рынке Индонезии – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Текущий сценарий экономического и строительного рынка

4.2 Технологические инновации в строительной сфере

4.3 Влияние правительственных постановлений и инициатив на отрасль

4.4 Обзор и комментарии к масштабам китайской инициативы «Пояс и путь»

4.5 Сравнение ключевых отраслевых показателей Индонезии с другими странами-членами АСЕАН (взгляд аналитика)

4.6 Сравнение показателей стоимости строительства Индонезии с другими странами-членами АСЕАН (взгляд аналитика)

4.7 Влияние COVID-19 на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы

5.2 Ограничения

5.3 Возможности

5.4 Анализ пяти сил Портера

5.4.1 Рыночная власть поставщиков

5.4.2 Переговорная сила потребителей/покупателей

5.4.3 Угроза новых участников

5.4.4 Угроза продуктов-заменителей

5.4.5 Интенсивность конкурентного соперничества

6. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости)

6.1 По секторам

6.1.1 Коммерческое строительство

6.1.2 Жилое Строительство

6.1.3 Промышленное строительство

6.1.4 Инфраструктурное (транспортное) строительство

6.1.5 Энергетическое и коммунальное строительство

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Обзор (концентрация рынка и основные игроки)

7.2 Профили компании

7.2.1 Chiyoda Corp.

7.2.2 Toyo Construction Co. Ltd

7.2.3 TBEA Co. Ltd

7.2.4 Hyundai Engineering & Construction Co. Ltd

7.2.5 Samsung C&T and Corporation

7.2.6 McConnell Dowell

7.2.7 Adhi Karya

7.2.8 PT PP (Persero)

7.2.9 Wijaya Karya

7.2.10 Waskita Karya

7.2.11 PT Jaya Konstruksi Manggala Pratama*

8. ОСНОВНЫЕ ПРОЕКТЫ РАЗВИТИЯ ИНФРАСТРУКТУРЫ (ОПИСАНИЕ ПРОЕКТА, СТОИМОСТЬ, РАСПОЛОЖЕНИЕ, СЕКТОР И ПОДРЯДЧИКИ)

8.1 Существующая инфраструктура

8.2 Текущие проекты

8.3 Предстоящие проекты

9. БУДУЩЕЕ СТРОИТЕЛЬНОГО СЕКТОРА ИНДОНЕЗИИ

10. ПРИЛОЖЕНИЕ

Сегментация строительной отрасли Индонезии

Строительный рынок включает в себя широкий спектр деятельности, охватывающий предстоящие, текущие и растущие строительные проекты в различных секторах, которые включают, помимо прочего, геотехнические (подземные сооружения) и надстройки в жилых, коммерческих и промышленных сооружениях, строительство инфраструктуры (например, дорог). , железные дороги и аэропорты), а также инфраструктуру, связанную с производством и передачей электроэнергии. Строительный рынок Индонезии сегментирован по секторам (коммерческое, жилищное, промышленное строительство, инфраструктурное (транспортное) строительство, а также энергетическое и коммунальное строительство). В отчете представлены размеры рынка и прогнозы стоимости строительного рынка Индонезии (млрд долларов США).

| По секторам | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию строительного рынка Индонезии

Насколько велик строительный рынок Индонезии?

Ожидается, что объем строительного рынка Индонезии достигнет 284,17 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,5% и достигнет 407,87 млрд долларов США к 2029 году.

Каков текущий размер строительного рынка Индонезии?

Ожидается, что в 2024 году объем строительного рынка Индонезии достигнет 284,17 млрд долларов США.

Кто являются ключевыми игроками на строительном рынке Индонезии?

Chiyoda Corp., Wijaya Karya, Toyo Construction Co. Ltd, TBEA Co. Ltd, Hyundai Engineering & Construction Co. Ltd — крупнейшие компании, работающие на строительном рынке Индонезии.

В какие годы охватывает строительный рынок Индонезии и каков был размер рынка в 2023 году?

В 2023 году объем строительного рынка Индонезии оценивался в 264,34 миллиарда долларов США. В отчете рассматривается исторический размер рынка строительного рынка Индонезии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер строительного рынка Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет строительной отрасли Индонезии

Статистические данные о доле, размере и темпах роста доходов на строительном рынке Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ строительства в Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.