Объем рынка угля Индонезии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

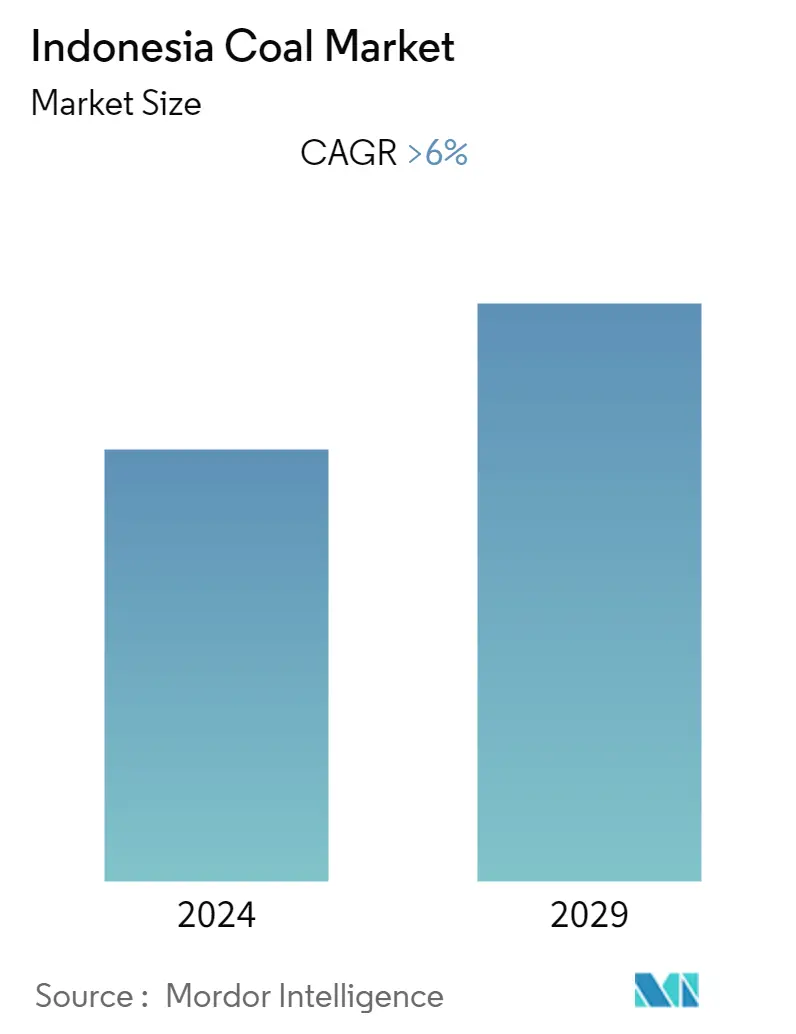

| CAGR | > 6.00 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка угля Индонезии

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста индонезийского рынка угля составит более 6%.

Ожидается, что в долгосрочной перспективе такие факторы, как увеличение спроса на электроэнергию и поддерживающая государственная политика, будут стимулировать рынок.

С другой стороны, растущая экологическая обеспокоенность по поводу использования угля является существенным сдерживающим фактором, препятствующим росту рынка.

Тем не менее, ожидается, что растущие способы добычи угля и извлечения прибыли из угля с использованием таких технологий, как технологии улавливания и хранения углерода, создадут огромные возможности для рынка угля Индонезии.

Тенденции рынка угля Индонезии

Электроэнергетика будет доминировать на рынке

- По данным на 2021 год, Индонезия обладает 3,2% мировых запасов угля, а запасы угля составляют около 34 869 миллионов тонн. По состоянию на 2021 год 66% общих запасов угля Индонезии составляли антрацит и битуминозный уголь, а оставшиеся 34% — суббитуминозный уголь и бурый уголь.

- Электростанции, использующие уголь для производства электроэнергии, предпочитают приобретать энергоэффективное, недорогое и содержащее меньше серы топливо в рамках стратегии по минимизации выбросов парниковых газов. Добыча угля в Индонезии ориентирована на менее энергоемкий и менее дорогой полубитуминозный уголь.

- В последние годы индонезийская экономика растет. В результате роста урбанизации и увеличения количества коммерческих и промышленных зданий, требующих большего доступа к энергии, спрос и потребление электроэнергии также возросли.

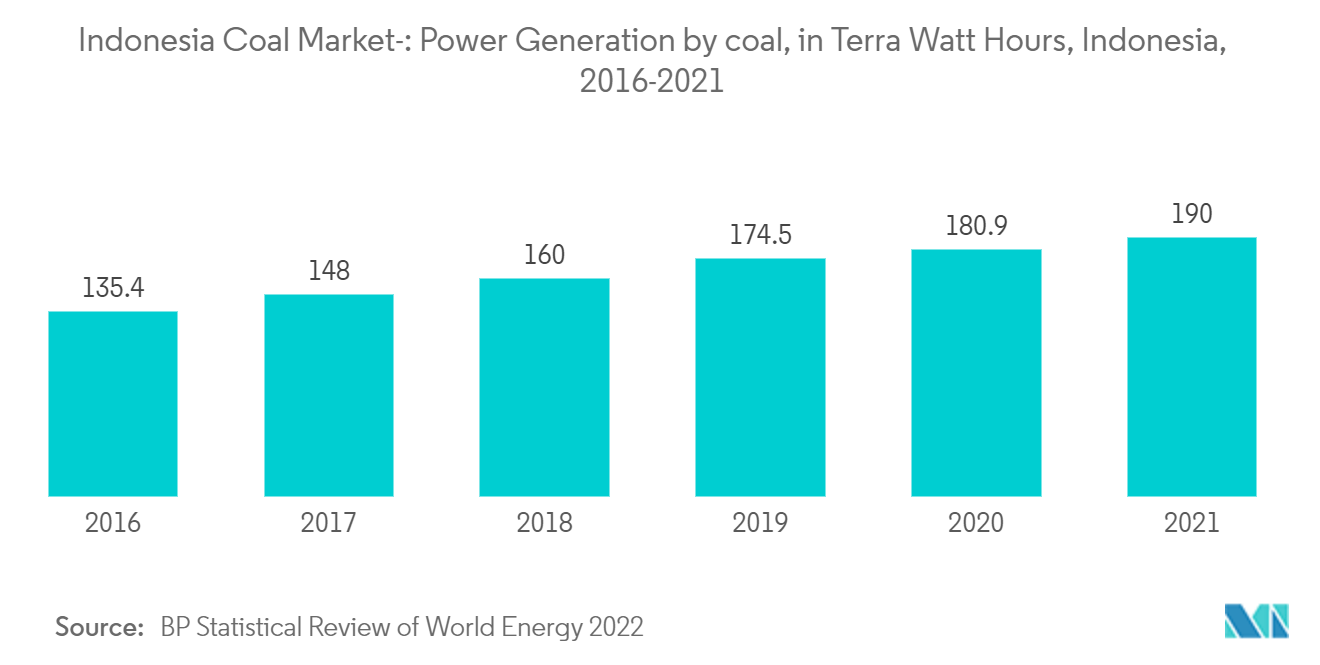

- В 2021 году Индонезия произвела 309,4 ТВтч электроэнергии. Из них 190 ТВтч было произведено за счет угля, что составляет 60% от общего объема производства электроэнергии. Ожидается, что в связи с увеличением объемов деятельности спрос на возросшую электроэнергию в краткосрочной перспективе будет удовлетворен за счет угля.

- Несмотря на то, что правительство Индонезии планирует прекратить строительство новых угольных электростанций с 2023 года, уже одобренные электростанции будут построены, чтобы способствовать росту угольного рынка.

- Таким образом, благодаря вышеизложенному ожидается, что электроэнергетическая отрасль будет доминировать на рынке угля в Индонезии.

Увеличение использования возобновляемых источников энергии для сдерживания рынка

- Спрос на электроэнергию в стране растет, что приводит к увеличению установки различных производств электроэнергии. Большая часть электроэнергии в стране вырабатывается из ископаемого топлива. В связи с ужесточением правил контроля выбросов правительство Индии начало переход от традиционных источников энергии к возобновляемым источникам энергии. Таким образом, предполагается, что в ближайшие годы большая часть установок по производству электроэнергии будет работать на основе возобновляемых источников энергии.

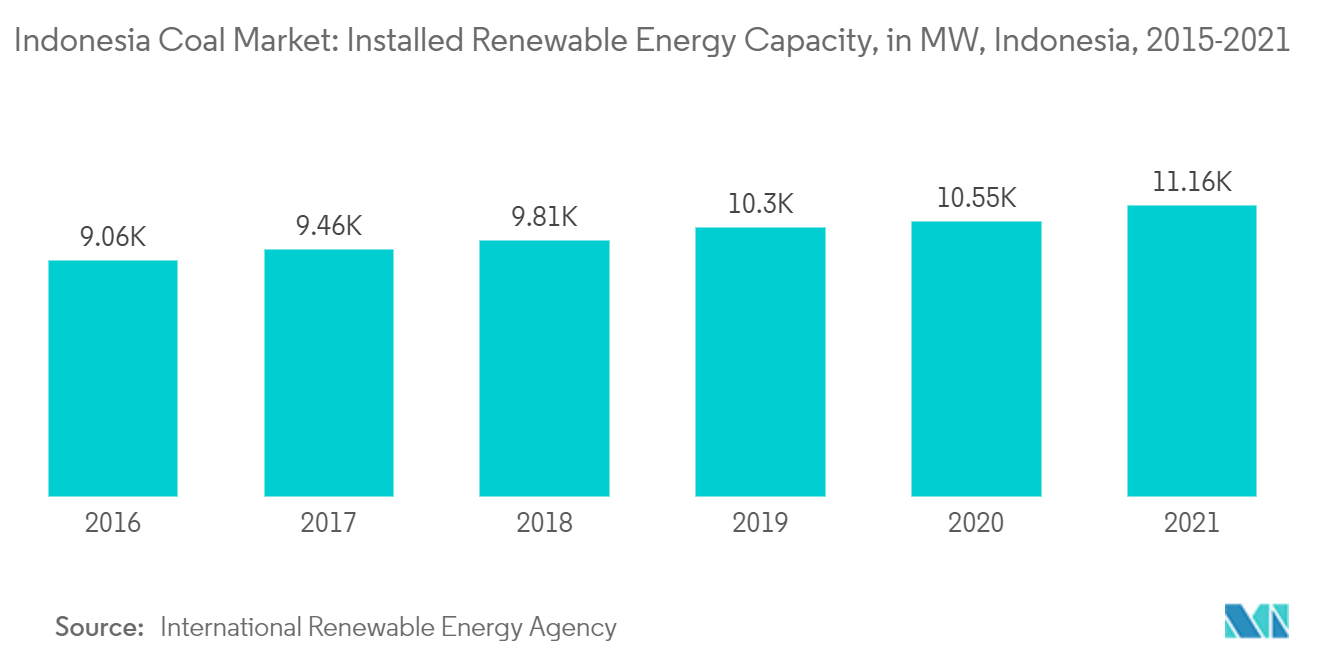

- В период с 2017 по 2021 год установленная мощность возобновляемых источников энергии увеличилась почти на 18%. Общая установленная мощность возобновляемых источников энергии составила 11 157 МВт в 2021 году по сравнению с 9 459 МВт в 2017 году. Ожидается, что темпы роста еще больше увеличатся в течение прогнозируемого периода.

- Правительство Индонезии поставило цель обеспечить долю возобновляемых источников энергии в 23% и 31% от общего объема производства электроэнергии к 2025 и 2050 годам соответственно. В настоящее время около 13% производства электроэнергии в стране приходится на возобновляемые источники энергии, в основном гидроэлектроэнергию и геотермальную энергию.

- По данным Министерства энергетики и минеральных ресурсов (МЭМР), Индонезия богата солнечной энергией, потенциал которой составляет около 207 ГВт. Правительство Индонезии уделяет приоритетное внимание развитию возобновляемых источников энергии. Таким образом, Индонезия становится свидетелем растущего внедрения возобновляемых источников энергии для удовлетворения своего спроса на электроэнергию и снижения выбросов.

- Более того, в сентябре 2022 года Индонезия объявила о планах закрыть в ближайшие три десятилетия угольные электростанции мощностью 15 ГВт, чтобы сократить выбросы углекислого газа. Ожидается, что это не только сократит выбросы углекислого газа, но и увеличит количество установок возобновляемой энергетики в стране.

- Например, в ноябре 2022 года саудовская энергетическая компания ACWA Power объявила, что они заключили контракт с индонезийской государственной коммунальной компанией PT Perusahaan Listrik Negara (PLN) на строительство двух плавучих солнечных фотоэлектрических (PV) электростанций. Контракт охватывает проект Saguling мощностью 60 МВт переменного тока и плавучую солнечную электростанцию Singkarak мощностью 50 МВт переменного тока. Оба проекта будут иметь общую мощность 110 МВт переменного тока и будут построены с общим объемом инвестиций в 105 миллионов долларов США.

- Аналогичным образом, многие другие электростанции, работающие на возобновляемых источниках энергии, находятся на различных стадиях развития, что сократит долю преобладающей выработки электроэнергии на основе угля и, следовательно, сдержит рост угольного рынка в стране.

Обзор угольной промышленности Индонезии

Индонезийский рынок угля фрагментирован. Некоторые из основных игроков на рынке (ничего особенного) включают PT Adaro Energy Tbk, PT Bumi Resources Tbk, PT Indo Tambangraya Megah Tbk, PT Bukit Asam Tbk и PT Bayan Resources Tbk.

Лидеры рынка угля Индонезии

-

PT Adaro Energy Tbk

-

PT Bumi Resources Tbk

-

PT Bayan Resources Tbk

-

PT Indo Tambangraya Megah Tbk

-

PT Bukit Asam Tbk

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка угля Индонезии

- В ноябре 2022 года правительство Индонезии объявило, что разрешит строительство новых угольных электростанций общей мощностью 13 гигаватт, которые уже выставлены на торги. Этот план изложен в 10-летнем энергетическом плане страны на 2021-2030 годы.

- В ноябре 2022 года Азиатский банк развития и частная энергетическая компания объявили, что объединяются для рефинансирования и досрочного вывода из эксплуатации угольной электростанции. Электростанция Cirebon 1 мощностью 660 мегаватт на Западной Яве будет рефинансирована по сделке на сумму от 250 до 300 миллионов долларов США при условии, что она будет выведена из эксплуатации за 10–15 лет до ее окончания. Срок полезного использования составит 40–50 лет в соответствии с условиями соглашения. меморандум о взаимопонимании.

Отчет о рынке угля Индонезии – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2028 года

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 ПЕСТИЛЬНЫЙ анализ

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Приложение

5.1.1 Электричество

5.1.2 Металлургическая промышленность

5.1.3 Другие приложения

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 PT Adaro Energy Tbk

6.3.2 PT Bumi Resources Tbk

6.3.3 PT Indo Tambangraya Megah Tbk

6.3.4 PT Bukit Asam Tbk

6.3.5 PT Bayan Resources Tbk

6.3.6 BlackGold Group

6.3.7 Golden Energy and Resources Limited

6.3.8 PT Bhakti Energi Persada

6.3.9 Adani Group

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация угольной промышленности Индонезии

Уголь представляет собой осадочное отложение, состоящее в основном из углерода и легко горючее. Уголь имеет черный или буровато-черный цвет и содержит более 50% углеродистого материала по массе и более 70% по объему (включая собственную влагу). Он состоит из остатков растений, уплотненных, затвердевших, химически измененных и метаморфизованных под воздействием тепла и давления на протяжении геологического времени. Уголь можно найти по всему миру. Однако это наиболее распространено в районах, где раньше процветали доисторические леса и болота, а затем были погребены и сжаты в течение миллионов лет.

Рынок сегментирован по электроэнергетике, металлургической промышленности и другим приложениям. В отчете представлены размер рынка и прогнозы доходов рынка угля Индонезии (в миллиардах долларов США) для всех вышеуказанных сегментов.

| Приложение | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка угля в Индонезии

Каков текущий размер рынка угля в Индонезии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке угля Индонезии среднегодовой темп роста составит более 6%.

Кто являются ключевыми игроками на рынке угля в Индонезии?

PT Adaro Energy Tbk, PT Bumi Resources Tbk, PT Bayan Resources Tbk, PT Indo Tambangraya Megah Tbk, PT Bukit Asam Tbk — основные компании, работающие на рынке угля Индонезии.

Какие годы охватывает рынок угля в Индонезии?

В отчете рассматривается исторический размер рынка угля Индонезии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка угля Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об угольной промышленности Индонезии

Статистические данные о доле рынка угля в Индонезии в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ угля в Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.