| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

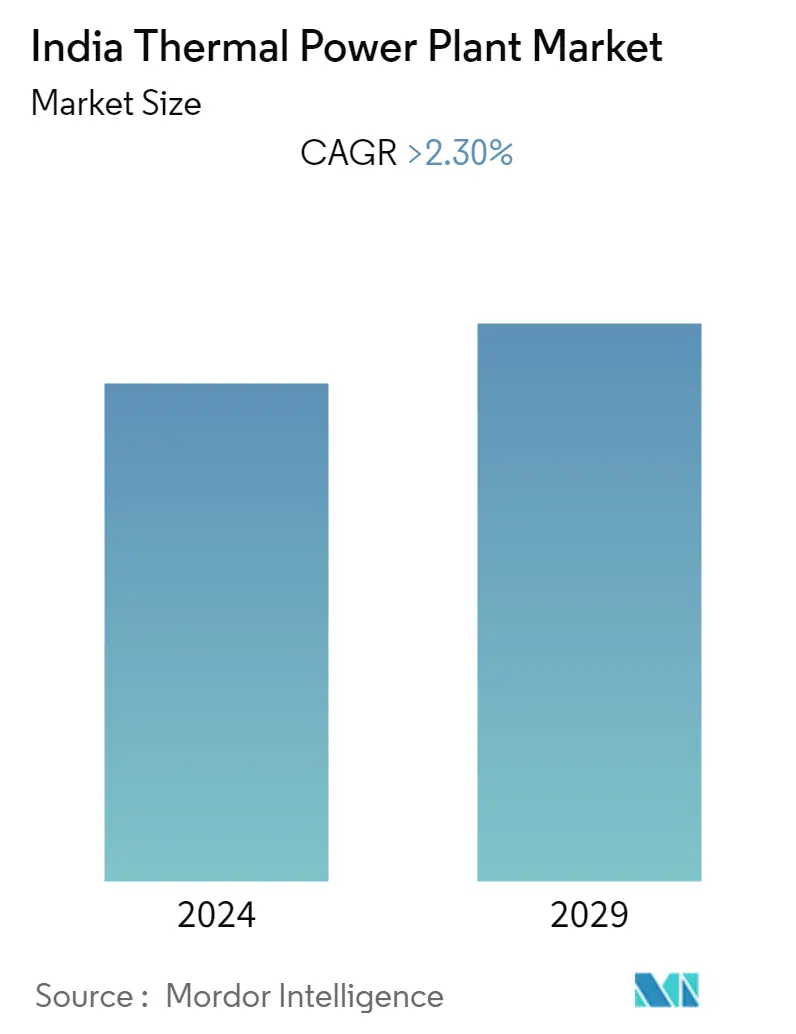

| CAGR | 2.30 % |

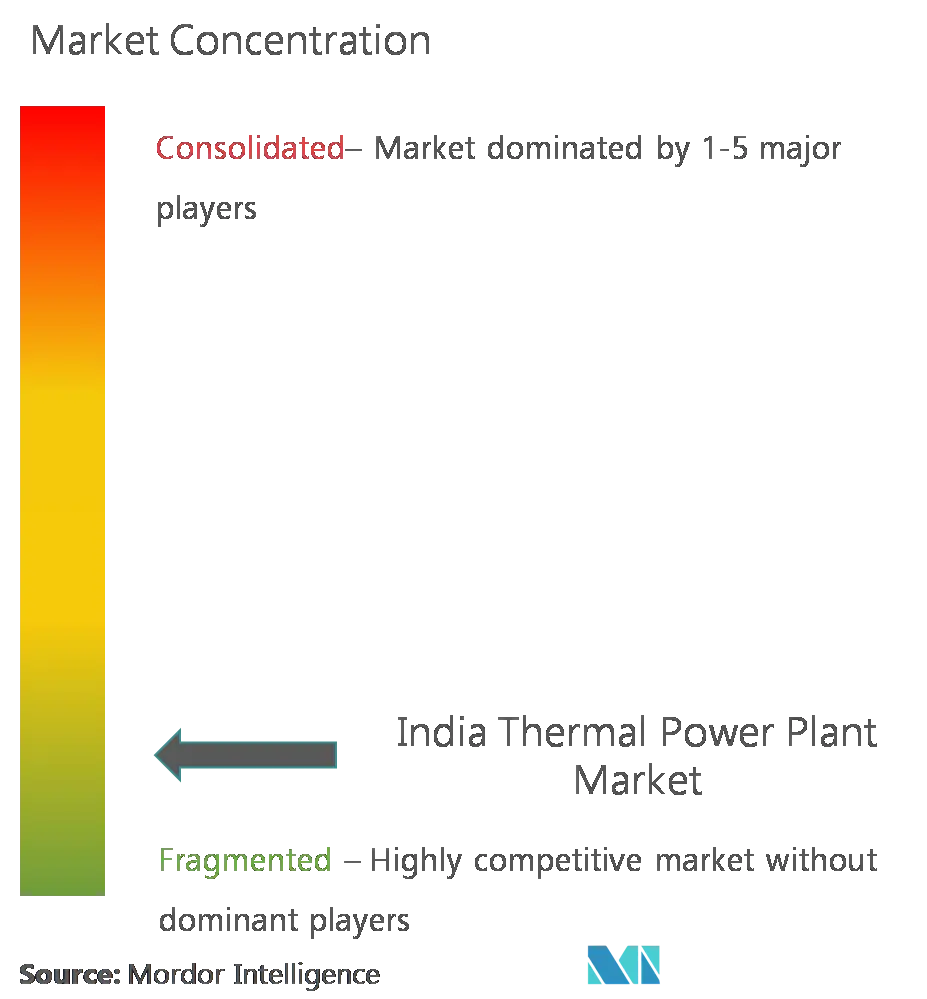

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка тепловых электростанций Индии

Ожидается, что среднегодовой темп роста рынка тепловых электростанций Индии в течение прогнозируемого периода составит более 2,3%.

Хотя исследуемый рынок пострадал от Covid-19 в 2020 году, в настоящее время он восстановился и достиг допандемического уровня.

- В среднесрочной перспективе такие факторы, как рост промышленных операций и несколько правительственных инициатив по обеспечению электроэнергией всей страны, вероятно, будут стимулировать индийский рынок тепловых электростанций.

- С другой стороны, ожидается, что растущая доля возобновляемых источников энергии в общем объеме производства энергии будет сдерживать рынок.

- Тем не менее, ожидается, что новые и эффективные технологии, такие как сверхкритические и ультрасверхкритические угольные электростанции, которые уменьшают количество загрязнений, заменят стареющие электростанции и создадут несколько возможностей для индийского рынка тепловых электростанций в будущем.

Тенденции рынка тепловых электростанций Индии

Угольный сегмент, как ожидается, будет доминировать на рынке

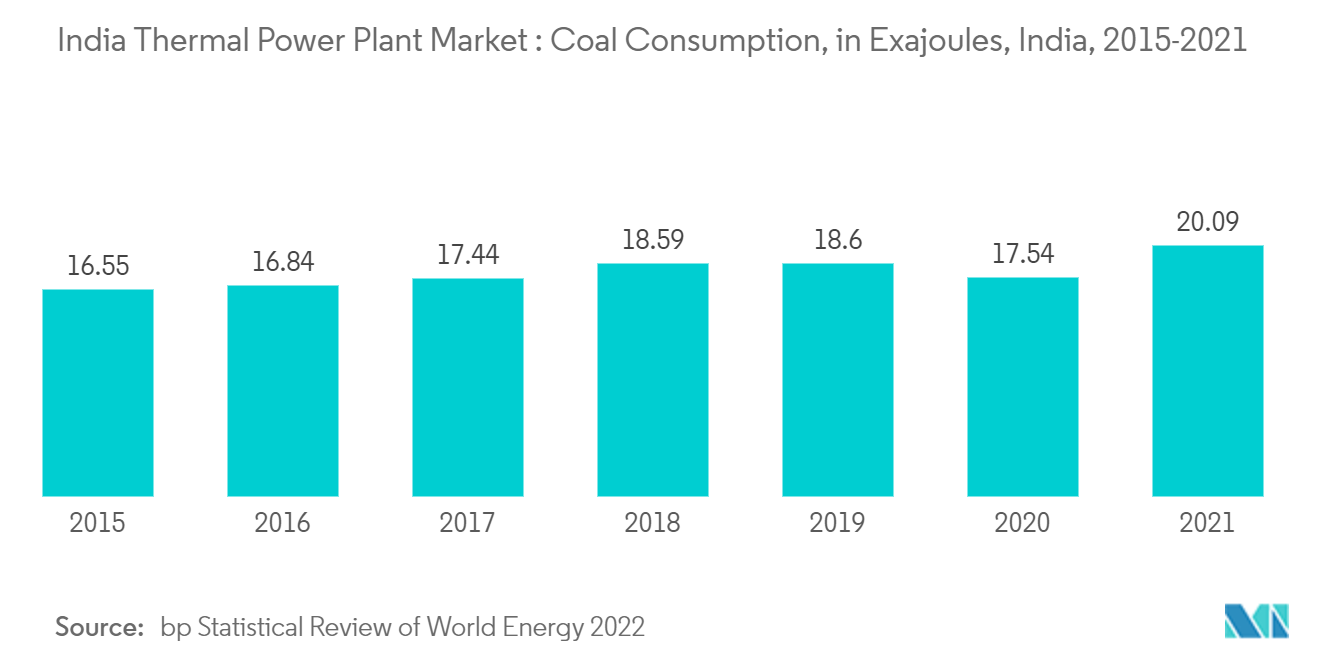

- Угольные электростанции вырабатывают энергию за счет сжигания угля. По состоянию на 2021 год страна была вторым по величине производителем угля в мире и использовала большую часть угля для производства электроэнергии. В 2021 году в стране было добыто около 13,47 эксаджоулей угля.

- Значительная доля энергии в стране поступает от угольных электростанций. Ожидается, что такие факторы, как быстрый рост индустриализации и урбанизации, будут стимулировать индийский рынок тепловых электростанций в течение прогнозируемого периода. Ожидается, что различные правительственные программы, такие как Энергия для всех, увеличат скачок электроэнергии в стране и будут стимулировать рынок тепловых электростанций.

- В 2021 году общее потребление энергии из угля в Индии составило 20,09 эксаджоуля, что превысило потребление страны в 2015 году, т.е. 16,55 эксаджоуля. Увеличение потребления угля свидетельствует о растущем использовании угля в стране. Энергетические компании широко используют уголь, поскольку он богат и экономичен для страны.

- Страна планирует ввести в эксплуатацию теплоэнергетический проект Уппур, расположенный в Раманатхапураме, штат Тамил Наду, мощностью 1600 МВт к 2023 году. Проект принадлежит компании Tamil Nadu Generation and Distribution Corporation Ltd. (TANGEDCO), а его инвестиционная стоимость составляет долларов США. 1,7 миллиарда.

- Всплеск спроса на угольную энергию заставил центральное правительство распорядиться, чтобы электроэнергетические компании не выводили из эксплуатации угольные электростанции до 2030 года. В январе 2023 года Министерство энергетики Союза опубликовало уведомление, всего через два года после того, как взяло на себя обязательство сократить потребление топлива..

- Следовательно, из-за таких факторов угольный сегмент, вероятно, будет доминировать на индийском рынке тепловых электростанций в течение прогнозируемого периода.

Ожидается, что увеличение количества проектов в области теплоэнергетики будет стимулировать рынок

- Энергетический сектор Индии переживает широкомасштабную трансформацию, поскольку страна сталкивается с резким спросом на электроэнергию. В некоторых частях Индии наблюдаются значительные отключения электроэнергии из-за растущего спроса на электроэнергию и дефицита поставок. Чтобы решить проблему надежности электроснабжения, правительство реализовало политику по увеличению выработки электроэнергии.

- Индия занимает второе место по численности населения, из-за чего происходит постоянный рост спроса на энергию, что требует увеличения количества промышленных операций. Ожидается, что постоянно растущий спрос на электроэнергию в жилых регионах страны будет стимулировать развитие рынка тепловых электростанций.

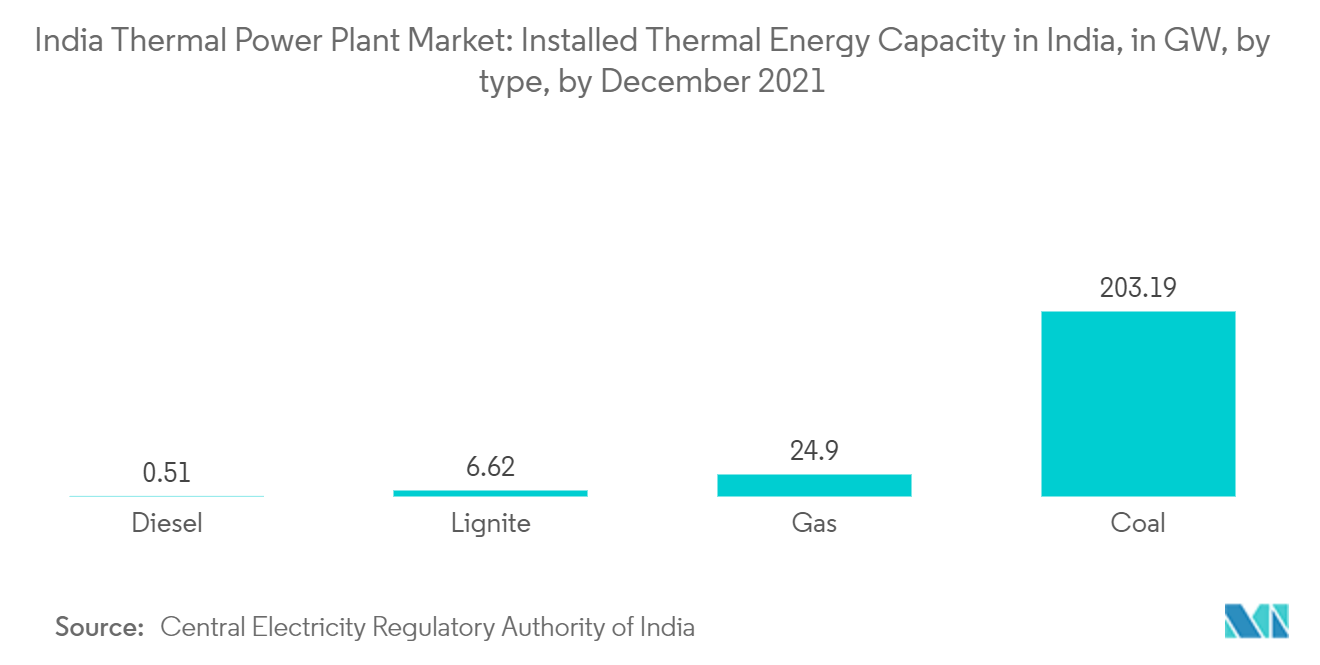

- По состоянию на декабрь 2021 года в стране произведено 203,190 ГВт электроэнергии из угля и 24,9 ГВт энергии на газовых электростанциях.

- В октябре 2022 года между NTPC Ltd и GE Gas Power был подписан меморандум о взаимопонимании (МоВ) для оценки возможности использования водорода при совместном сжигании природного газа и водорода на парогазовой электростанции NTPC Kawas в Гуджарате. В результате этого партнерства две компании будут совместно изучать возможности сокращения выбросов CO2 на газовой электростанции Кавас и дальнейшего внедрения этих решений на установленных блоках NTPC в Индии в больших масштабах.

- Следовательно, из-за таких факторов ожидается, что увеличение количества проектов в области теплоэнергетики будет стимулировать рынок тепловых электростанций в Индии в течение прогнозируемого периода.

Обзор отрасли тепловых электростанций Индии

Индийский рынок тепловых электростанций умеренно фрагментирован. Некоторые из ключевых игроков на рынке (в произвольном порядке) включают NTPC Limited, Adani Group, Государственную энергетическую компанию Махараштры, Индийскую ядерно-энергетическую корпорацию (NPCIL) и India Power Corporation Ltd. и другие.

Лидеры рынка тепловых электростанций Индии

-

Nuclear Power Corporation of India (NPCIL)

-

India Power Corporation Ltd

-

NTPC Limited

-

Adani Power Limited

-

Maharashtra State Power Generation Co. Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка тепловых электростанций Индии

- Февраль 2023 г. Правительство Индии повторно ввело в действие положение о чрезвычайной ситуации Закона об электроэнергии 2003 г., требующее от всех импортированных в Индию угольных электростанций (ICB) работать и вырабатывать электроэнергию на полную мощность в последующие летние месяцы. Согласно приказу Министерства энергетики, ожидается, что пиковая потребность в электроэнергии достигнет 229 гигаватт (ГВт) в апреле 2023 года, что требует от правительства принятия такого решения.

- Ноябрь 2022 г. В соответствии с контрактом на проектирование, закупки и строительство (EPC) компания Wärtsilä должна была построить собственную газовую электростанцию мощностью 15,5 МВт в Ченнаи, Тамил Наду, Индия, а также эксплуатировать и обслуживать станцию в течение пяти лет. Заказ разместил производитель линейного алкилбензола (LAB) и тяжелых химикатов Tamilnadu Petroproducts Limited (TPL), входящий в сингапурскую компанию AM International.

Сегментация отрасли тепловых электростанций Индии

Тепловая электростанция – это объект, который вырабатывает электроэнергию путем преобразования тепловой энергии в электрическую. Он использует различные виды топлива, такие как уголь, природный газ, нефть или ядерную энергию, для нагрева воды и производства пара, который, в свою очередь, приводит в движение турбину для выработки электроэнергии. Тепловая электростанция обычно состоит из котла, турбины, генератора и другого вспомогательного оборудования.

Индийский рынок тепловых электростанций сегментирован по видам топлива. По топливу рынок сегментирован на угольное, газовое, ядерное и другие виды топлива. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе мощности (МВт).

| Тип топлива | Уголь |

| Газ | |

| Ядерный | |

| Другие виды топлива |

Часто задаваемые вопросы по исследованию рынка тепловых электростанций в Индии

Каков текущий размер рынка тепловых электростанций в Индии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка тепловых электростанций Индии составит более 2,30%.

Кто являются ключевыми игроками на рынке тепловых электростанций в Индии?

Nuclear Power Corporation of India (NPCIL), India Power Corporation Ltd, NTPC Limited, Adani Power Limited, Maharashtra State Power Generation Co. Ltd — основные компании, работающие на рынке тепловых электростанций Индии.

Какие годы охватывает рынок тепловых электростанций Индии?

В отчете рассматривается исторический размер рынка тепловых электростанций Индии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка тепловых электростанций Индии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Power Reports

Popular Energy & Power Reports

Отчет об отрасли тепловых электростанций Индии

Статистические данные о доле рынка тепловых электростанций Индии в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ тепловых электростанций Индии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.