Размер и доля рынка офтальмологических устройств Индии

Анализ рынка офтальмологических устройств Индии от Mordor Intelligence

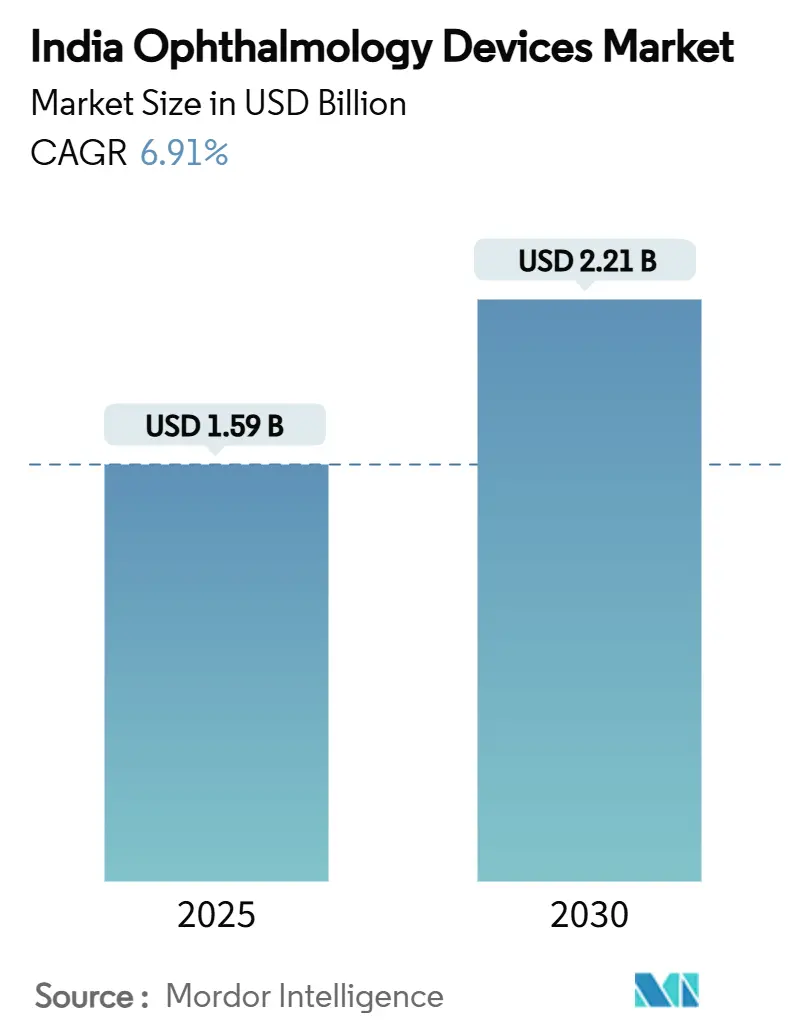

Размер рынка офтальмологических устройств Индии оценивается в 1,59 млрд долларов США в 2025 году и, по прогнозам, достигнет 2,21 млрд долларов США к 2030 году, увеличиваясь со среднегодовым темпом роста 6,91% в период с 2025 по 2030 год. Надежное государственное финансирование здравоохранения, растущее воздействие цифровых экранов и расширяющийся контингент пожилых людей объединяются для создания широкой, стабильной базы спроса, которая защищает рынок офтальмологических устройств Индии от краткосрочных экономических колебаний. Национальная программа профилактики и контроля слепоты (NPCB) и Фонд инфраструктуры здравоохранения Ayushman Bharat (AB-HIF) вместе обеспечивают крупномасштабные закупки устройств, в то время как частные больницы и амбулаторные хирургические центры стремятся к премиальным технологиям для привлечения городских пациентов. Местные стартапы теперь внедряют экономные инновации, которые снижают традиционные импортные цены до 50%, побуждая владельцев глобальных брендов локализовать производство и перепроектировать платформы среднего уровня для рынка офтальмологических устройств Индии. Конкурентная интенсивность смещается от чисто технических характеристик к времени безотказной работы обслуживания, обучению врачей и цифровой связности, сигнализируя о дуге зрелости, которая исторически требовала больше времени для развития на сопоставимых развивающихся рынках.

Ключевые выводы отчета

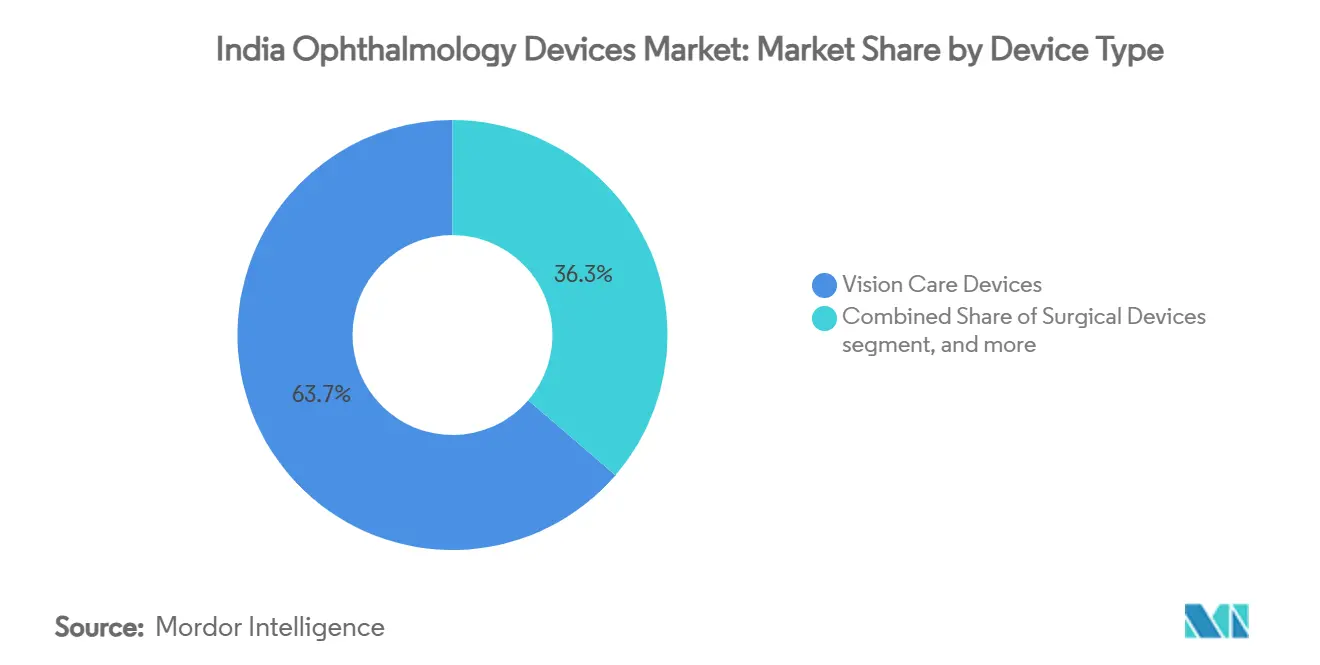

- По типу устройств устройства коррекции зрения лидировали с долей 63,71% рынка офтальмологических устройств Индии в 2024 году, тогда как диагностические и мониторинговые устройства прогнозируется будут расширяться со среднегодовым темпом роста 9,03% до 2030 года.

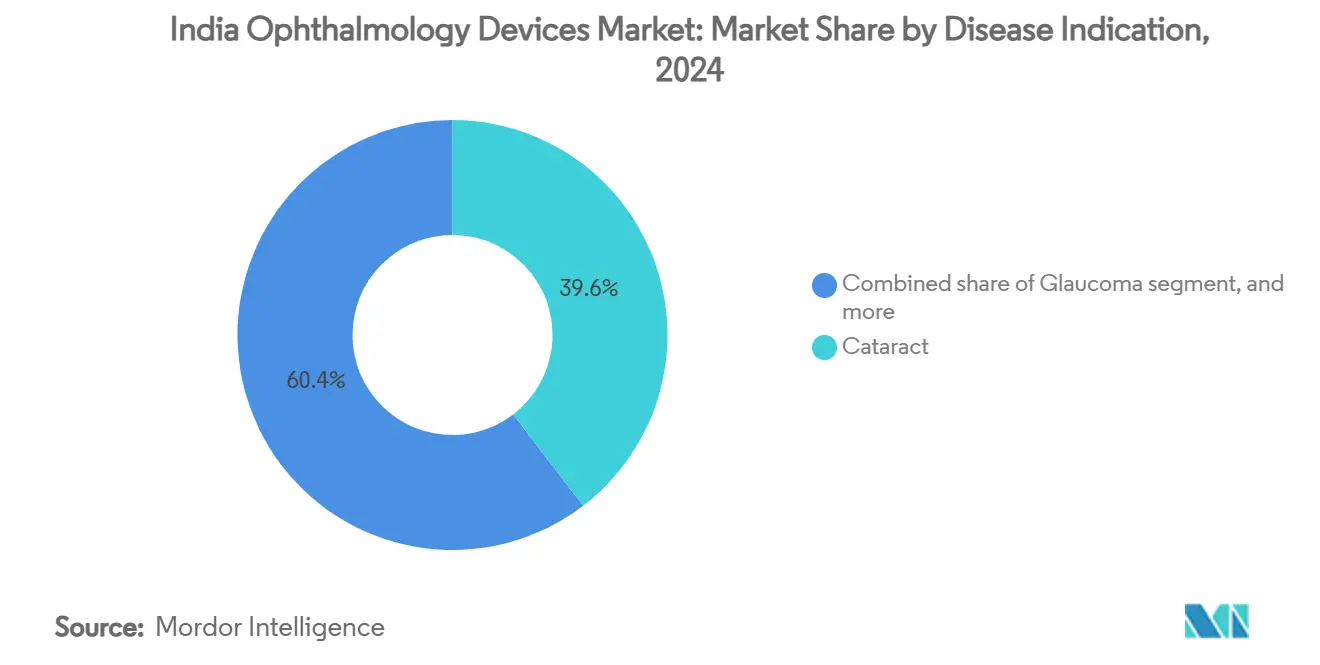

- По показаниям заболеваний решения для катаракты захватили 39,61% доли размера рынка офтальмологических устройств Индии в 2024 году, в то время как продукты для диабетической ретинопатии позиционируются для роста со среднегодовым темпом роста 8,20% до 2030 года.

- По конечным пользователям больницы составили 45,91% размера рынка офтальмологических устройств Индии в 2024 году; амбулаторные хирургические центры ожидается покажут самый быстрый среднегодовой темп роста 8,05% в период 2025-2030 годов.

Тенденции и аналитика рынка офтальмологических устройств Индии

Анализ влияния движущих факторов

| Движущий фактор | % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Национальная программа профилактики и контроля слепоты (NPCB), катализирующая государственные закупки устройств | +1,2 | Национальный, с акцентом на недостаточно обслуживаемые штаты | Среднесрочный (2-4 года) |

| Расширение Фонда инфраструктуры здравоохранения Ayushman Bharat, стимулирующего модернизацию офтальмологических операционных | +0,9 | Национальный, наиболее сильный в городах II/III уровня | Среднесрочный (2-4 года) |

| Быстрое внедрение фемтосекундной лазерной хирургии катаракты (FLACS) в городах I уровня | +0,7 | Мегаполисы и города I уровня | Краткосрочный (≤ 2 лет) |

| Всплеск миопии, вызванной экранами, среди детей 6-18 лет, стимулирующий рецептурные очки | +1,1 | Городские центры, особенно Южная и Западная Индия | Долгосрочный (≥ 4 лет) |

| Растущее проникновение финансируемых КСО мобильных лагерей глазной хирургии в сельской Западной Индии | +0,6 | Сельская Западная Индия, расширение на Центральную и Восточную | Среднесрочный (2-4 года) |

| Появление местных низкозатратных OCT и фундус-камер от стартапов (например, Remidio) | +0,8 | Национальный, раннее внедрение в Южной Индии | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Национальная программа профилактики и контроля слепоты, катализирующая государственные закупки устройств

NPCB выделила 2 506,9 крор рупий на проекты районного ухода за глазами в текущем плановом цикле, и тендеры теперь приоритизируют портативные щелевые лампы, ручные фундус-камеры и модульные факомашины для вторичных учреждений[1]Bhopal Memorial Hospital & Research Centre, "NPCB Budget Allocation," bmhrc.ac.in. Штаты, которые развертывают мобильные офтальмологические подразделения, сообщают о более коротких временах направления, побуждая частных поставщиков встраивать резервное питание от батарей и прочные корпуса в конструкции продуктов. Поток финансирования также предписывает квоты на обучение, поэтому производители, которые объединяют семинары на месте, получают конкурентное преимущество. В конечном счете, стабильное финансирование NPCB поддерживает базовый спрос по всему рынку офтальмологических устройств Индии, создавая видимость, которая помогает поставщикам обосновать местные сборочные линии.

Фонд инфраструктуры здравоохранения Ayushman Bharat, стимулирующий модернизацию офтальмологических операционных

Союзный бюджет выделяет более 90 000 крор рупий для AB-HIF в 2025 году, высвобождая капитал для модернизации операционных театров в 12 000 государственных больниц[2]Ministry of Health & Family Welfare, "Ayushman Bharat Health Infrastructure Fund Brief," mohfw.gov.in. Офтальмологические отделения используют эти гранты для установки сетевых микроскопов, стерилизационных модулей и систем контроля окружающей среды, которые снижают послеоперационные инфекции. Совместимое программное обеспечение интегрирует новое оборудование с Цифровой миссией Ayushman Bharat, предоставляя аналитику использования активов, которая влияет на будущие модели закупок. Когда коэффициенты использования становятся прозрачными, администраторы отдают предпочтение платформам с документированной историей времени безотказной работы, побуждая глобальных и отечественных поставщиков предоставлять проверенные метрики обслуживания для защиты доли рынка офтальмологических устройств Индии.

Быстрое внедрение фемтосекундной лазерной хирургии катаракты в городах I уровня

Столичные глазные сети маркетируют фемтосекундную лазерную хирургию катаракты (FLACS) как более щадящую альтернативу обычной факоэмульсификации, даже несмотря на то, что это добавляет примерно 70 000 рупий к счету за катаракту. Хирурги подчеркивают разрезы менее 2 мм и более быстрое восстановление зрения, чтобы позиционировать FLACS как премиальный пакет с торическими или мультифокальными интраокулярными линзами. По мере того как пациенты переходят на более высокий уровень, потребление одноразовых аксессуаров растет, увеличивая повторяющиеся доходы. Поставщики, которые предоставляют интегрированные лазерные, визуализационные и ИОЛ наборы, находят более сильную переговорную силу с ведущими сетями, способствуя наклону спроса, который поднимает рынок офтальмологических устройств Индии.

Всплеск миопии, вызванной экранами, среди детей 6-18 лет, стимулирующий рецептурные очки

Время, проведенное у экрана среди городских студентов, часто превышает 6 часов в день, и исследователи прогнозируют, что распространенность детской миопии может достичь 48,1% к 2050 году[3]Times of India, "Urban Screen Time and Myopia," timesofindia.indiatimes.com. Родители теперь ищут более ранние глазные осмотры, увеличивая посещаемость оптических магазинов и стимулируя внедрение ручных авторефрактометров для рефракции на месте. Фильтрация синего света и антиусталостные линзы становятся стандартными функциями допродаж, укрепляя устройства коррекции зрения как экономический якорь рынка офтальмологических устройств Индии.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Нехватка обученных витреоретинальных хирургов в городах II/III уровня | -0,8 | Города II/III уровня, Центральная и Восточная Индия | Среднесрочный (2-4 года) |

| Высокий 12% НДС на офтальмологическое капитальное оборудование, повышающий барьеры капитальных затрат для малых клиник | -0,6 | Национальный, наиболее ощутимый в малых городах | Краткосрочный (≤ 2 лет) |

| Чувствительная к цене потребительская база, ограничивающая внедрение ежедневных одноразовых контактных линз | -0,4 | Национальный, сильнее в сельских районах | Долгосрочный (≥ 4 лет) |

| Фрагментированная сеть послепродажного обслуживания за пределами столичных кластеров | -0,5 | Полугородские и сельские регионы по всей стране | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Нехватка обученных витреоретинальных хирургов в городах II/III уровня

В Индии около 1 400 зарегистрированных специалистов по сетчатке для более чем 1,4 миллиарда граждан, оставляя многие районы без адекватного хирургического покрытия. Больницы колеблются инвестировать в передовые витрэктомические консоли, когда квалифицированный персонал остается дефицитным, приглушая спрос на высокотехнологичные устройства за пределами мегаполисов. Производители оборудования отвечают интуитивными графическими интерфейсами и модулями удаленной поддержки, однако реальное расширение ждет реформ конвейера резидентуры. До тех пор дефицит талантов замедляет проникновение сложных систем в большие карманы рынка офтальмологических устройств Индии.

Высокий НДС на офтальмологическое капитальное оборудование, повышающий барьеры капитальных затрат для малых клиник

Офтальмологические капитальные товары по-прежнему привлекают 12% налог на товары и услуги, в отличие от стомических приспособлений, которые были снижены до 5% в 2024 году. Для клиник с одним креслом налог добавляет значительное напряжение к денежным потокам, поскольку право на входной кредит неясно, побуждая многих владельцев откладывать покупки. Крупные больничные сети используют скидки на объем и финансовые сделки, чтобы притупить влияние, расширяя конкурентный разрыв. Если будущие решения Совета НДС не снизят ставку, малые практики будут бороться за обновление флота, влияя на общую скорость на рынке офтальмологических устройств Индии.

Сегментный анализ

По типу устройств: доминирование коррекции зрения и диагностическое ускорение

Устройства коррекции зрения, от оправ до автоматизированных систем обработки линз, занимали 63,71% доли рынка офтальмологических устройств Индии в 2024 году. Рост организованных розничных сетей и корпоративных велнес-программ стимулирует спрос на инструменты быстрой рефракции и установки покрытия линз, которые позволяют выдачу в тот же визит. Параллельные платформы электронной коммерции направляют онлайн-покупателей в магазины для окончательной примерки, увеличивая трафик для киосков объективной рефракции. Приложения для измерения линз с поддержкой ИИ дополнительно сжимают время консультации, увеличивая пропускную способность без больших капитальных затрат.

Диагностические и мониторинговые устройства идут к среднегодовому темпу роста 9,03%, поскольку портативные OCT-сканеры, фундус-камеры, связанные со смартфонами, и домашние тонометрические наборы сочетают доступность с клинической точностью. Регуляторное принятие автономного ИИ, проиллюстрированное одобрением CDSCO Medios DR AI от Remidio в 2024 году, повышает доверие врачей. Инвестиционные потоки в облачные платформы, которые анализируют данные визуализации, обменивают авансовые маржи на оборудование на доходы от подписки. Хирургические устройства остаются меньшими, но захватывают высокозатратные траты, поскольку FLACS и микроинцизионные витрэктомические установки заменяют устаревшие факосистемы в справочных больницах. Поставщики используют сервисные контракты, которые гарантируют 95% времени безотказной работы, встраивая лояльность и повторяющиеся продажи запчастей в расчет размера рынка офтальмологических устройств Индии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По показаниям заболеваний: объем катаракты и скорость диабетической ретинопатии

Оборудование для катаракты сохраняет наибольший кусок размера рынка офтальмологических устройств Индии на уровне 39,61%, поскольку государственные больницы должны достигать хирургических целей, установленных под NPCB. Высокообъемные районные центры предпочитают двойные факорабочие станции, которые позволяют параллельные случаи, повышая ежедневную пропускную способность. Одноразовые инъекторные системы и складные интраокулярные линзы составляют основную часть расходов на расходные материалы, поддерживая следы обслуживания производителя в полугородских поясах.

Решения для диабетической ретинопатии обещают среднегодовой темп роста 8,20%, поскольку Индия принимает более 101 миллиона диабетиков. Скрининг ранней стадии теперь мигрирует в первичные клиники и мобильные фургоны, наделяя неофтальмологов способностью захватывать ретинальные изображения. Алгоритмы ИИ сортируют случаи по тяжести, освобождая дефицитных специалистов для сложных вмешательств. Сегменты глаукомы и возрастной макулярной дегенерации следуют позади, но собирают инкрементальный спрос через минимально инвазивные имплантаты и дозаторы пролонгированного высвобождения лекарств, подталкивая возможности перекрестных продаж по всему рынку офтальмологических устройств Индии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечным пользователям: масштаб больниц встречает гибкость ASC

Больницы захватили 45,91% размера рынка офтальмологических устройств Индии в 2024 году, движимые их способностью размещать сложные мультиспециальные клиники и получать гранты AB-HIF для модернизации операционных театров. Цифровые визуализационные наборы связывают операционные с учебными аудиториями, укрепляя роль больниц как узлов талантов и узлов направления услуг. Специализированные офтальмологические клиники занимают второе место; их гибкое управление позволяет им раньше испытывать инструменты сортировки ИИ, расширяя списки пациентов без пропорциональных добавлений персонала.

Амбулаторные хирургические центры регистрируют ожидаемый среднегодовой темп роста 8,05%, поскольку страховщики толкают процедуры, которые квалифицируются для выписки в тот же день, сокращая стоимость за случай до 40%. Поставщики отвечают компактными факомашинами и интегрированными стерилизационными модулями, которые подходят для ограниченных пространством мест. Мобильные глазные подразделения, часто финансируемые КСО, работают по схемам ступица-спица, которые обслуживают миграционные коридоры, встраивая прочные устройства в сельские модели доставки по всему рынку офтальмологических устройств Индии.

Конкурентный ландшафт

Глобальные производители, такие как Alcon, Johnson & Johnson Vision Care и Carl Zeiss Meditec, обеспечивают долгосрочную видимость через академии обучения хирургов, широкое распространение и мультимодальные портфолио. Мировые продажи Alcon выросли на 8% в 2023 году до 9,37 млрд долларов США, и часть этого роста пришла от настройки среднеценовых факоплатформ для индийских контрактов закупок. Эти действующие игроки входят в чувствительные к ценности уровни, запуская компактные рабочие станции, которые разделяют основную оптику с флагманскими линиями, но исключают премиальную автоматизацию, тем самым защищая маржу при защите их доли рынка офтальмологических устройств Индии.

Местные претенденты, возглавляемые Remidio, Sankara Health Innovation и Forus Health, поставляют интегрированные со смартфонами ретинальные камеры, низкозатратные OCT-установки и ИИ-скрининговые двигатели, которые работают в автономном режиме. Medios DR AI от Remidio получил одобрение CDSCO в 2024 году, и компания закрыла 25 миллионов долларов венчурного финансирования, повысив свою оценку до 67,5 миллионов долларов. Отечественные инновации разблокируют ценовые точки, которые клиники III уровня могут себе позволить без жертвования диагностической точностью, втягивая латентный спрос в формальный канал. Международные бренды реагируют, исследуя лицензионные или совместные производственные сделки для поддержания релевантности по всему рынку офтальмологических устройств Индии.

Дифференциация услуг приобретает известность. Больничные группы требуют гарантий времени безотказной работы выше 95% и ожидают, что удаленная диагностика решит незначительные сбои в течение 45 минут. Поставщики теперь размещают склады запчастей в восьми логистических узлах вместо трех, сокращая время оборота. Контракты на техническое обслуживание на основе подписки, когда-то необязательные, становятся предпосылкой для права на тендер. По мере улучшения качества восстановления появляется ценовой диапазон, где сертифицированные подержанные системы конкурируют с новыми низкозатратными устройствами, добавляя сложность к решениям по позиционированию на рынке. К 2030 году объединенная доля пяти ведущих производителей прогнозируется будет колебаться около 55%, сохраняя рынок офтальмологических устройств Индии в умеренно фрагментированной зоне, где могут процветать как глобальные, так и местные игроки.

Лидеры индустрии офтальмологических устройств Индии

-

Johnson & Johnson Vision Care

-

Carl Zeiss Meditec AG

-

Bausch + Lomb Corp.

-

Alcon Inc.

-

EssilorLuxottica SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Remidio получил одобрение CDSCO для ИИ-модулей, нацеленных на глаукому и возрастную макулярную дегенерацию, расширив свой регуляторно-одобренный портфолио.

- Апрель 2025: Центр специализации диабета доктора Мохана развернул внутренний ИИ-алгоритм, который отмечает ранние ретинальные поражения во время рутинных проверок диабета, повышая покрытие скрининга для своих 350 000 пациентов.

- Февраль 2025: Керала запустила Nayanamritham 2.0, первую в Индии общегосударственную ИИ-сеть скрининга глазных заболеваний, в партнерстве с Remidio и государственными органами здравоохранения.

- Октябрь 2024: Medios DR AI от Remidio, автономное решение для диабетической ретинопатии, получило разрешение CDSCO, разрешив общенациональное коммерческое внедрение.

Охват отчета о рынке офтальмологических устройств Индии

В соответствии с охватом отчета, офтальмологические устройства являются медицинскими устройствами, используемыми для выявления и лечения глазных дефектов или недостатков и глазных расстройств. Офтальмологические устройства предназначены для диагностических, хирургических и коррекционных целей зрения. Эти устройства непрерывно приобретают повышенную важность и принятие из-за высокой распространенности различных офтальмологических заболеваний, таких как глаукома, катаракта и другие проблемы, связанные со зрением. Рынок офтальмологических устройств Индии сегментирован по устройствам (хирургическое устройство, диагностическое и мониторинговое устройство, и коррекция зрения). Отчет предлагает стоимость (в млн долларов США) для вышеуказанных сегментов.

| Диагностические и мониторинговые устройства | OCT-сканеры |

| Фундус и ретинальные камеры | |

| Авторефрактометры и кератометры | |

| Системы корнеальной топографии | |

| Ультразвуковые визуализационные системы | |

| Периметры и тонометры | |

| Другие диагностические и мониторинговые устройства | |

| Хирургические устройства | Хирургические устройства для катаракты |

| Витреоретинальные хирургические устройства | |

| Рефракционные хирургические устройства | |

| Хирургические устройства для глаукомы | |

| Другие хирургические устройства | |

| Устройства коррекции зрения | Оправы и линзы очков |

| Контактные линзы |

| Катаракта |

| Глаукома |

| Диабетическая ретинопатия |

| Другие показания заболеваний |

| Больницы |

| Специализированные офтальмологические клиники |

| Амбулаторные хирургические центры (ASC) |

| Другие конечные пользователи |

| По типу устройств | Диагностические и мониторинговые устройства | OCT-сканеры |

| Фундус и ретинальные камеры | ||

| Авторефрактометры и кератометры | ||

| Системы корнеальной топографии | ||

| Ультразвуковые визуализационные системы | ||

| Периметры и тонометры | ||

| Другие диагностические и мониторинговые устройства | ||

| Хирургические устройства | Хирургические устройства для катаракты | |

| Витреоретинальные хирургические устройства | ||

| Рефракционные хирургические устройства | ||

| Хирургические устройства для глаукомы | ||

| Другие хирургические устройства | ||

| Устройства коррекции зрения | Оправы и линзы очков | |

| Контактные линзы | ||

| По показаниям заболеваний | Катаракта | |

| Глаукома | ||

| Диабетическая ретинопатия | ||

| Другие показания заболеваний | ||

| По конечным пользователям | Больницы | |

| Специализированные офтальмологические клиники | ||

| Амбулаторные хирургические центры (ASC) | ||

| Другие конечные пользователи | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка офтальмологических устройств Индии?

Рынок оценивается в 1,59 млрд долларов США на 2025 год.

Как быстро ожидается рост индустрии офтальмологических устройств Индии?

Прогнозируется среднегодовой темп роста 6,91% на 2025-2030 годы, доведя рынок до 2,21 млрд долларов США к 2030 году.

Какая категория устройств занимает наибольшую долю рынка офтальмологических устройств Индии?

Устройства коррекции зрения лидируют с долей 63,71% в 2024 году, движимые сильным спросом на очки и контактные линзы.

Почему диагностические и мониторинговые устройства быстро растут?

Интеграция ИИ и портативные конструкции обеспечивают более раннее выявление заболеваний, поддерживая прогнозируемый среднегодовой темп роста 9,03% до 2030 года.

Какие региональные рынки показывают наивысший потенциал роста?

Северные, Центральные и Северо-Восточные штаты демонстрируют высокий потенциал роста из-за расширяющейся инфраструктуры здравоохранения и программ телеофтальмологии.

Как местные производители влияют на конкуренцию?

Местные стартапы предлагают экономически эффективное оборудование с поддержкой ИИ, которое заставляет многонациональные бренды пересматривать ценообразование и стратегии послепродажного обслуживания, меняя конкурентную динамику.

Последнее обновление страницы: