| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

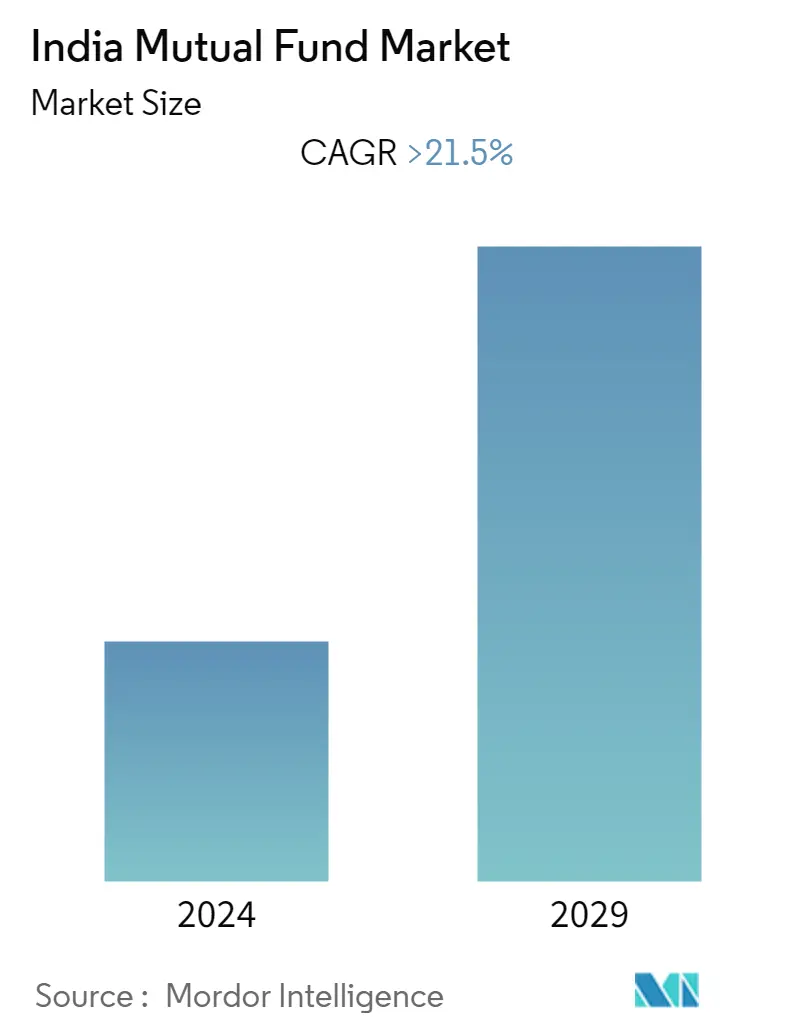

| CAGR | 21.50 % |

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка взаимных фондов Индии

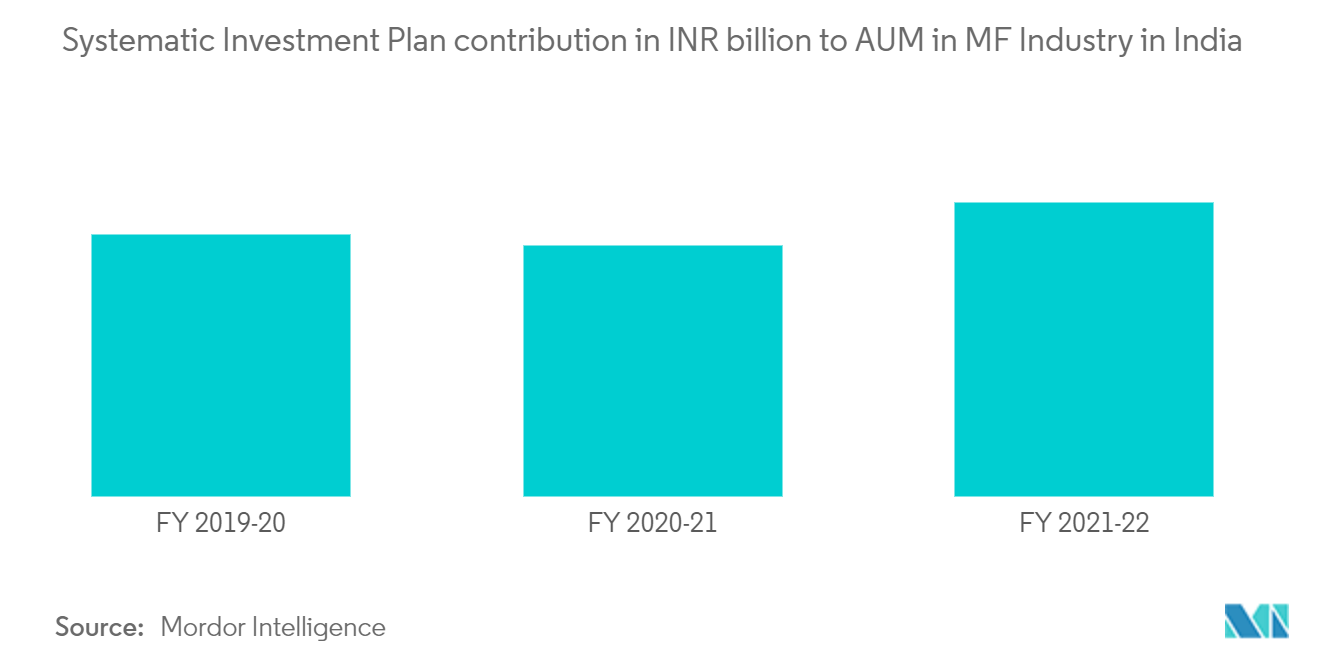

В результате ограничений, вызванных COVID-19, сборы SIP в отрасли взаимных фондов упали на 4% до 96 000 крор индийских рупий в 2020-2021 финансовом году. Это привело к неопределенности доходов. Многие инвесторы решили приостановить свои SIP из-за пандемии. С пика в 8641 крор рупий вклад падал 11 месяцев подряд, прежде чем достичь новых максимумов.

Средний размер активов под управлением (AAUM) индийских взаимных фондов на февраль 2022 года составил 38,56,140 крор индийских рупий. В мае 2014 года общий актив отрасли впервые превысил отметку в 10 триллионов индийских рупий (10 крор индийских рупий). Примерно за три года общий актив увеличился более чем в два раза, а в августе 2017 года он превысил 20 триллионов индийских рупий (20 крор индийских рупий). лакх крор) впервые. Размер AUM впервые превысил 30 триллионов индийских рупий (30 крор индийских рупий) впервые в ноябре 2020 года. По состоянию на 28 февраля 2022 года размер AUM отрасли составлял 37,56 триллиона индийских рупий (37,56 крор индийских рупий).

Растущее проникновение цифровых технологий, умные города и повышение скорости передачи данных также способствуют перемещению долей активов в сторону меньших городов и поселков. Увеличение вклада розничной торговли через SIP показывает уровень проникновения цифровых технологий в Индии.

Общее количество счетов (или фолио, как говорят взаимные фонды) по состоянию на 28 февраля 2022 года составляло 12,61 крор (126,1 млн единиц).

Тенденции рынка взаимных фондов Индии

Рост активов взаимных фондов

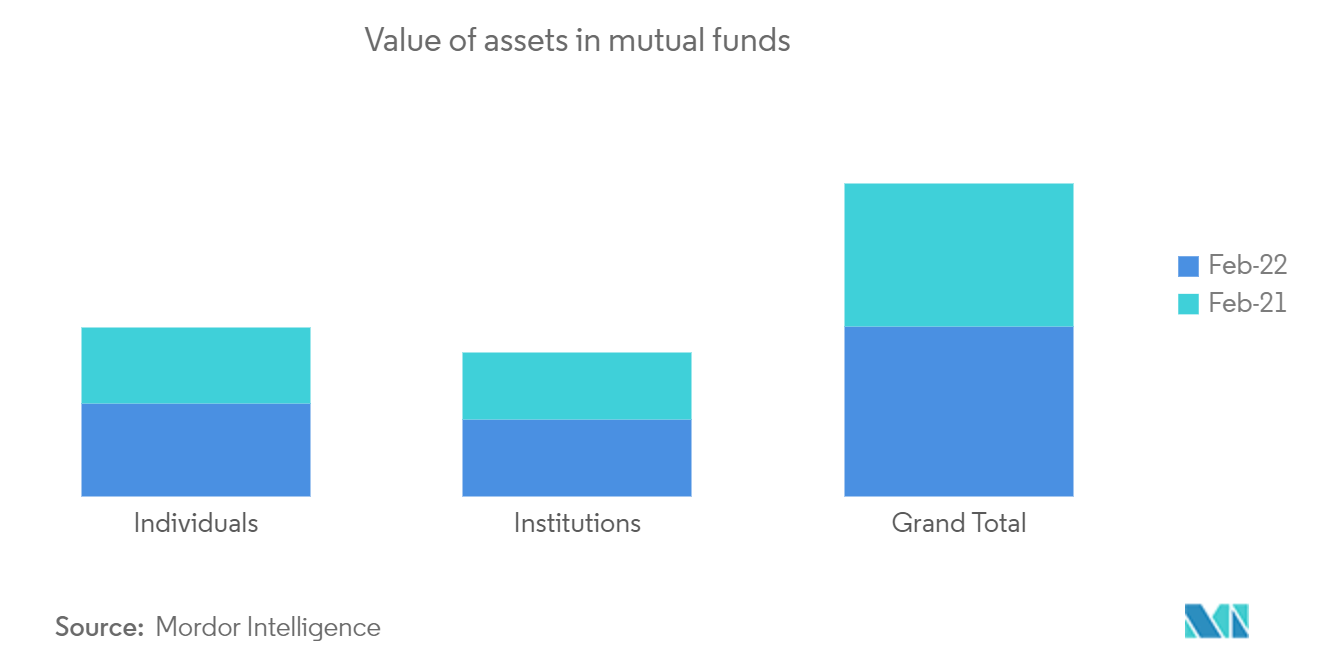

Хорошие результаты фондовых рынков и чистый приток в акционерные схемы привели к увеличению размера активов отрасли взаимных фондов (МФ). За квартал, завершившийся 31 декабря 2021 года, средняя стоимость активов под управлением (AAUM) отрасли составила 36,17 трлн индийских рупий, что означает рост почти на 30% за год.

Стоимость активов индивидуальных инвесторов во взаимных фондах увеличилась с 17,18 крор индийских рупий в феврале 2021 года до 21,02 крор индийских рупий в феврале 2022 года, увеличившись на 22,32%. Стоимость институциональных активов увеличилась с 15,11 крор индийских рупий в феврале 2021 года до 17,54 крор индийских рупий в феврале 2022 года, увеличившись на 16,08%.

SIP взаимных фондов зарегистрировали значительный рост

Благодаря большому количеству новых инвесторов, впервые выходящих на рынок, и простоте регистрации SIP через онлайн-порталы финансовых технологий, количество SIP и ежемесячных сборов увеличилось. Однако средняя стоимость билета на SIP снизилась. В декабре 2021 года средний размер билета SIP упал до 2303 индийских рупий за SIP по сравнению с 3313 индийских рупий в декабре 2017 года. С другой стороны, ежемесячные поступления от SIP увеличились на 77% до 11 005 крор индийских рупий в декабре 2021 года по сравнению с 6 222 крор индийских рупий. в декабре 2017 года.

По словам дистрибьюторов, количество SIP увеличилось на 41% за последний год, увеличившись с 3,47 крор текущих счетов до 4,91 крор счетов, поскольку на рынок пришло много новых инвесторов.

Обзор отрасли взаимных фондов Индии

Отчет включает обзор компаний MF, работающих в Индии и некоторых других странах. В нем представлены подробные профили нескольких крупных компаний, охватывающие предложения продуктов, регулирующие их правила, их штаб-квартиры и их финансовые показатели.

Лидеры рынка взаимных фондов Индии

-

HDFC Mutual Fund

-

ICICI Prudential Mutual Fund

-

SBI Mutual Fund

-

Aditya Birla Sun Life Mutual Fund

-

UTI Mutual Fund

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка взаимных фондов Индии

- В 2022 году взаимный фонд HDFC запустил два новых предложения фондов (NFO) индексный фонд HDFC NIFTY 100 и индексный фонд HDFC NIFTY 100 Equal Weight. По данным фонда, инвестиции ориентированы на инвесторов, стремящихся получить доход, сопоставимый с индексом NIFTY 100 и индексом равного веса NIFTY 100 соответственно. По состоянию на 31 декабря 2021 года на долю индийских компаний с большой капитализацией приходилось 68% площадей, зарегистрированных на индийских площадках, с точки зрения рыночной капитализации.

- В 2021 году ICICI Prudential Mutual Fund объявил о запуске ICICI Prudential FMCG ETF. С учетом ошибок мониторинга сервис обещает обеспечить доходность, которая примерно соответствует доходности, предоставляемой его эталонным индексом Nifty FMCG TRI Index в тех же пропорциях. Фонд будет торговаться как на BSE, так и на NSE.

Сегментация отрасли взаимных фондов Индии

Отчет дает понимание индийской индустрии взаимных фондов, нормативно-правовой базы, компаний МФ и их бизнес-моделей. В отчете также представлена подробная сегментация рынка с указанием типов продуктов, текущих рыночных тенденций, изменений в динамике рынка и возможностей роста. Кроме того, представлен углубленный анализ размера рынка и прогнозы для различных сегментов.

| По классу активов/типу схемы | Схемы, ориентированные на долг |

| Схемы, ориентированные на акционерный капитал | |

| Денежный рынок | |

| ETF и FoF | |

| По источникам средств | банки |

| Страховые компании | |

| Розничные инвесторы | |

| Индийские институциональные инвесторы | |

| FII и FPI | |

| Другие источники |

Часто задаваемые вопросы по исследованию рынка взаимных фондов Индии

Каков текущий размер рынка взаимных фондов Индии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке взаимных фондов Индии среднегодовой темп роста составит более 21,5%.

Кто являются ключевыми игроками на рынке взаимных фондов Индии?

HDFC Mutual Fund, ICICI Prudential Mutual Fund, SBI Mutual Fund, Aditya Birla Sun Life Mutual Fund, UTI Mutual Fund — крупнейшие компании, работающие на рынке взаимных фондов Индии.

Какие годы охватывает рынок взаимных фондов Индии?

В отчете рассматривается исторический размер рынка взаимных фондов Индии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка взаимных фондов Индии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Asset Management Reports

Popular Financial Services and Investment Intelligence Reports

Отчет взаимного фонда в Индии

Статистические данные о доле, размере и темпах роста доходов паевого инвестиционного фонда в Индии на 2024 год, предоставленные Mordor Intelligence™ Industry Reports. Анализ взаимного фонда в Индии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.