| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Объем Рынка (2024) | 185.59 kilotons |

| Объем Рынка (2029) | 271.43 kilotons |

| CAGR | 7.90 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка эпоксидной смолы в Индии

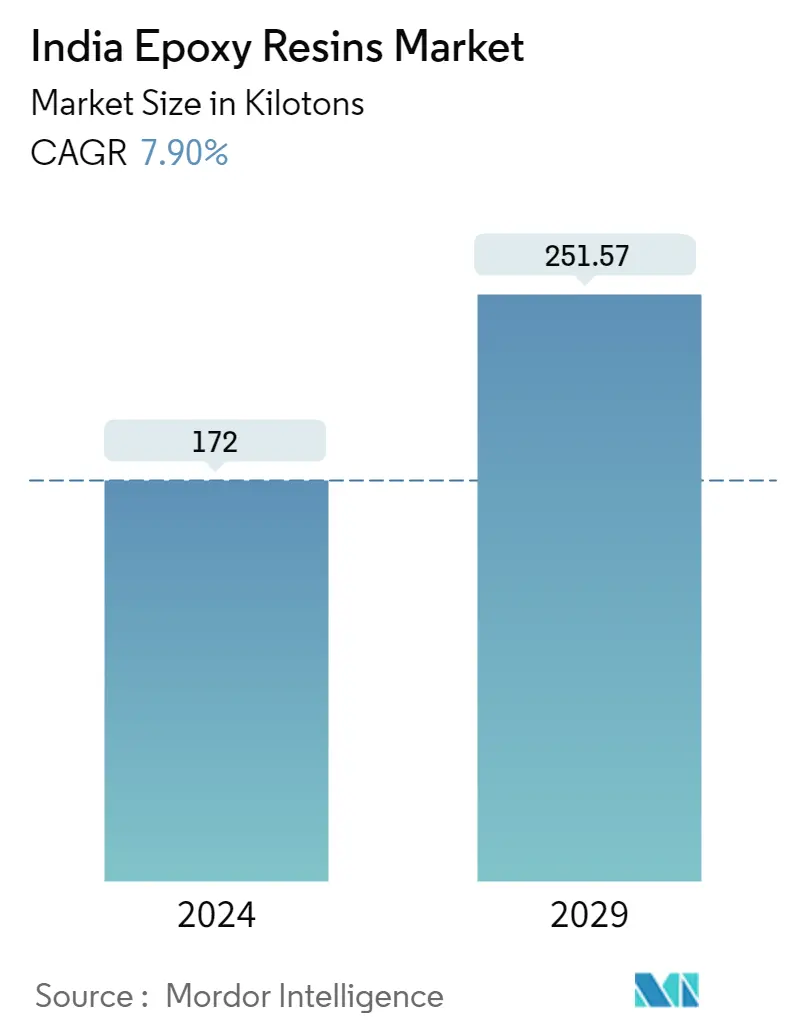

Объем рынка эпоксидных смол в Индии оценивается в 172 килотонн в 2024 году и, как ожидается, достигнет 251,57 килотонн к 2029 году, при этом среднегодовой темп роста составит 7,90% в течение прогнозируемого периода (2024-2029).

В период пандемии из-за COVID-19 рынок серьезно пострадал из-за общенациональной изоляции, строгих требований социального дистанцирования и сбоев в цепочках поставок. Это привело к временной остановке производства и производства различной продукции, такой как краски и покрытия, клеи и герметики и т. д., в которых требуются эпоксидные смолы. Однако рост рынка ускоряется благодаря государственной поддержке различных отраслей обрабатывающей промышленности в постпандемический период.

- Факторами роста рынка являются растущая строительная отрасль и растущий спрос на клеи и герметики со стороны автомобильной промышленности.

- С другой стороны, ожидается, что опасное воздействие эпоксидных смол будет препятствовать росту рынка.

- Растущее внедрение перерабатываемых и реформируемых эпоксидных смол станет рыночным шансом в прогнозируемый период.

Эпоксидная смола в Индии Тенденции рынка

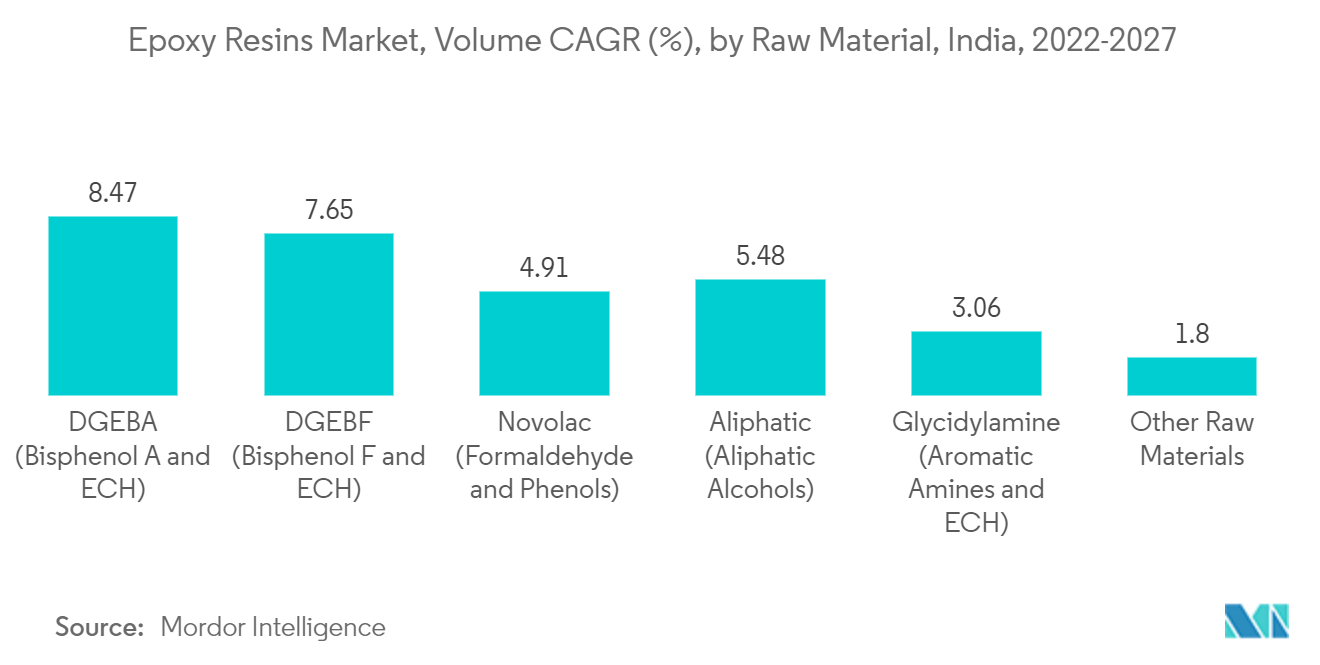

Растущий спрос на DGBEA (бисфенол F и ECH)

- Эпоксидные смолы на основе бисфенола А-эпихлоргидрина до сих пор являются наиболее широко используемыми эпоксидными смолами. Эпоксидные смолы получают путем взаимодействия соединений, содержащих активную водородную группу, с эпихлоргидрином с последующим дегидрогалогенированием.

- Эпоксидные смолы на основе диглицидилового эфира бисфенола А (DGEBA) чаще всего используются в рецептурах клеев, покрытий, ламинатов и герметиков.

- В настоящее время примерно 90% материалов эпоксидных смол во всем мире изготавливаются из диглицидилового эфира бисфенола А (DGEBA). Эта смола обладает уникальными характеристиками, такими как выдающиеся механические свойства, химическая стойкость и стабильность формы.

- Поликарбонаты и эпоксидные смолы являются основными продуктами, полученными из BPF. Эти эпоксидные смолы производятся по тому же методу, что и DGEBA. Эпоксидные смолы DGEBF (бисфенол F) имеют более низкую вязкость и лучшие механические и химические свойства, чем смолы DGEBA.

- Эпоксидные смолы с бисфенолом F широко используются, включая покрытия, гражданское строительство, клеи, электроизоляционные материалы и реактивные промежуточные продукты. В частности, жидкие смолы имеют низкую вязкость, поэтому они превосходны в обрабатываемости и формуемости, что делает их пригодными для многих применений.

Сегмент красок и покрытий будет доминировать на рынке

- Ожидается, что сегмент красок и покрытий будет расти быстрее всего в индийской промышленности эпоксидных смол благодаря их широкому использованию в строительной, автомобильной, энергетической и электронной промышленности.

- Эпоксидные смолы используются в качестве связующих при нанесении покрытий для повышения долговечности покрытия для пола и металла.

- Индия является одной из самых быстрорастущих стран в производственном секторе и машиностроении, что приводит к увеличению потребности в красках и покрытиях. Правительство предоставляет различные льготы компаниям, открывающим свои производственные подразделения в стране и разрабатывающим различные политики для стимулирования производственного сектора. Например, в августе 2021 года Индия наметила план по достижению своей цели по экспорту промышленных товаров в 1 триллион долларов США.

- Оборот индийской лакокрасочной промышленности оценивается примерно в 6708,33 миллиона долларов США. Asian Paints, крупнейший отечественный игрок на рынке, управляет десятью производственными мощностями в стране, а компания Berger Paints использует 12 производственных мощностей.

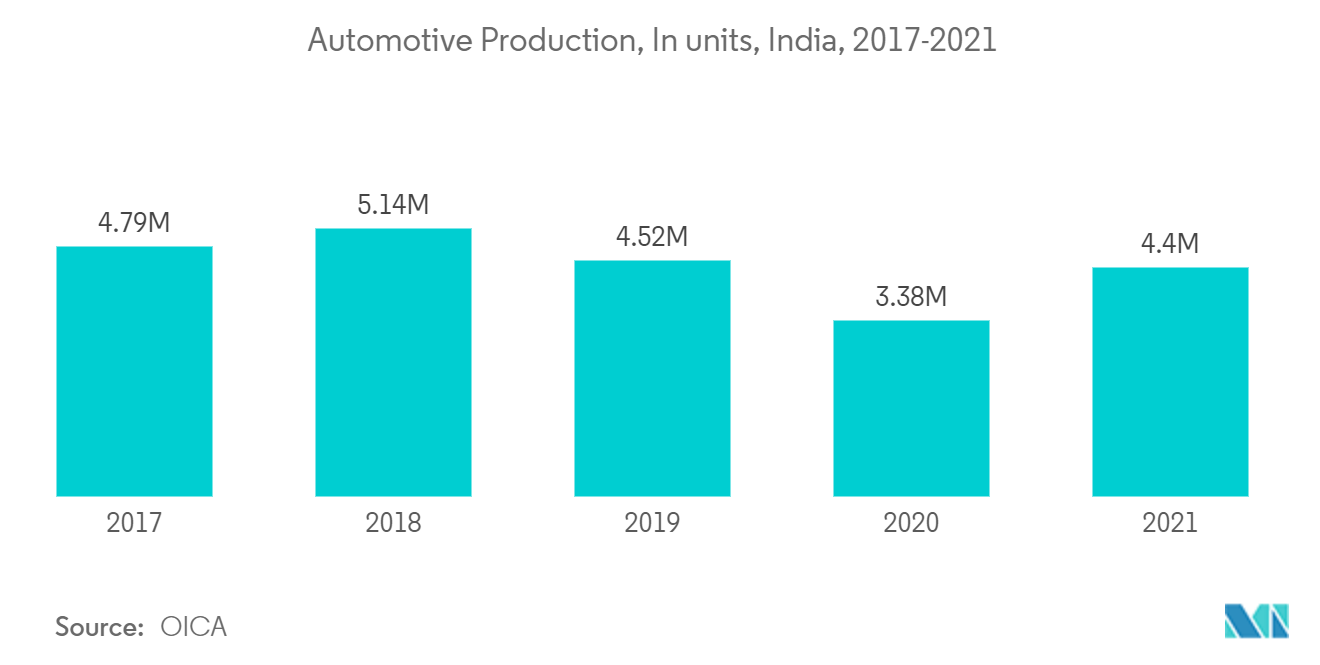

- По данным OICA, в 2021 году было произведено около 43 99 112 единиц транспортных средств, что на 30% больше по сравнению с 33 81 819 единицами, выпущенными в 2020 году.

- К октябрю 2021 года производство легковых автомобилей (за исключением BMW, Mercedes, Tata Motors и Volvo Auto), трехколесных, двухколесных транспортных средств и квадрициклов составило 2 214 745 единиц.

- По данным IBEF, правительство Индии ожидает, что к 2023 году автомобильный сектор принесет 8-10 миллиардов долларов США за счет местных и иностранных инвестиций.

- Ожидается, что такие факторы будут стимулировать спрос на эпоксидные смолы в красках и покрытиях, тем самым увеличивая рост рынка в течение прогнозируемого периода.

Обзор отрасли эпоксидной смолы в Индии

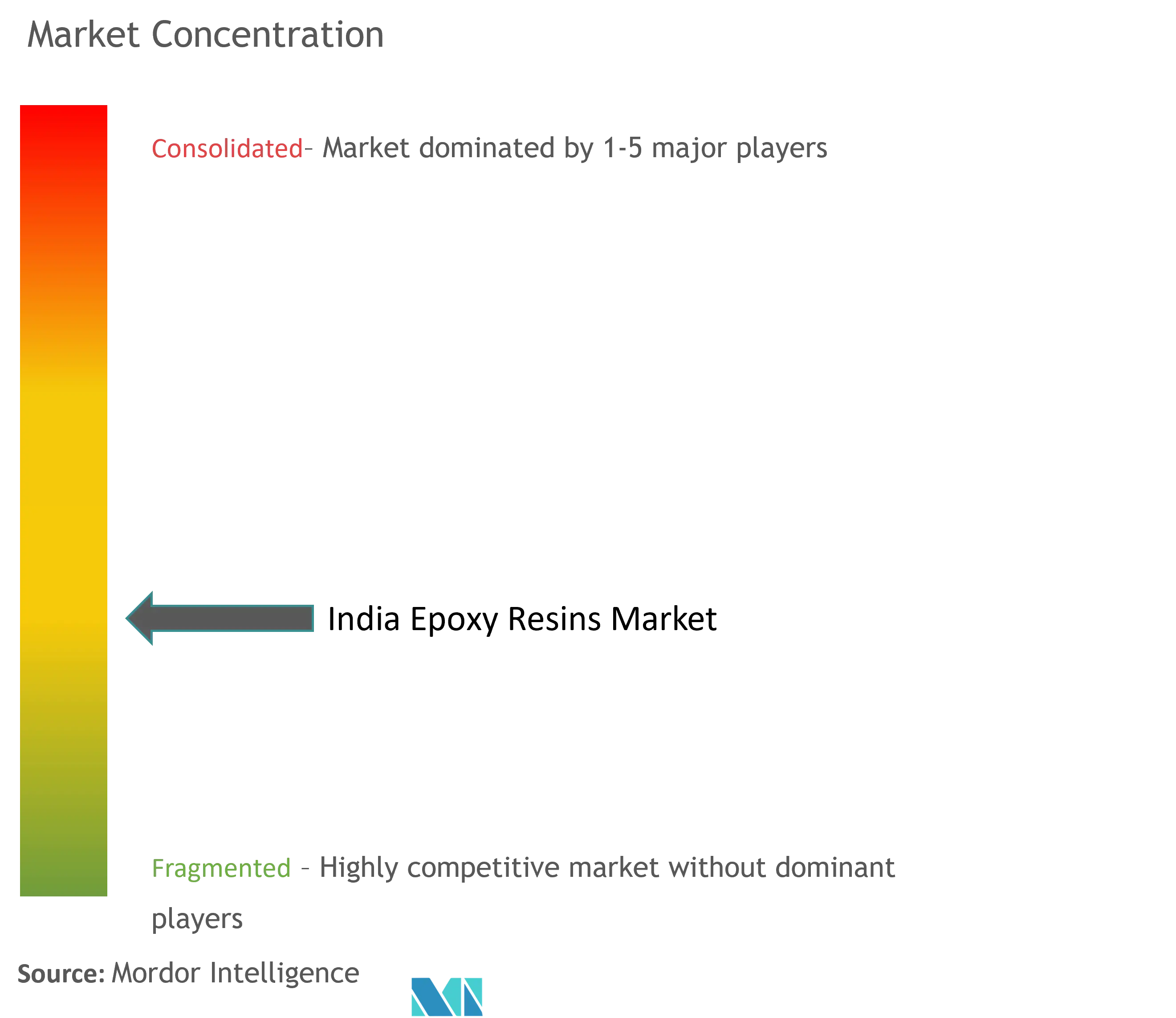

Индийский рынок эпоксидных смол частично фрагментирован, на нем присутствуют различные игроки. Несколько крупных компаний на рынке эпоксидных смол Индии (не в определенном порядке) включают Aditya Birla Chemicals, Atul Ltd., KUKDO CHEMICAL Co. Ltd, Hexion и Huntsman International LLC и другие.

Эпоксидная смола в лидерах рынка Индии

-

Huntsman International LLC

-

KUKDO CHEMICAL CO. LTD

-

Hexion Chemicals India Pvt. Ltd.

-

Aditya Birla Chemicals

-

Atul Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Эпоксидная смола в Индии Новости рынка

- В феврале 2022 года Hexion Holdings Corporation (Hexion) завершила продажу своего бизнеса по производству покрытий и композитов на эпоксидной основе, который включает в себя линии производства эпоксидных специальных смол, базовых эпоксидных смол и промежуточных продуктов, примерно за 1,2 миллиарда долларов США компании Westlake Chemical Corporation.

- В апреле 2021 года KUKDO Chemicals расширила свои мощности по производству эпоксидных смол за счет строительства нового завода в Пусане YD-128 годовой мощностью 100 000 тонн.

Эпоксидная смола в сегментации промышленности Индии

Эпоксидные смолы представляют собой армированные полимерные композиты, полученные из нефтяных источников и образующиеся в результате реакционного процесса с участием эпоксидных звеньев. Индийский рынок эпоксидных смол сегментирован по сырью и сфере применения. По сырью рынок сегментирован на DGBEA, DGBEF, новолак, алифатические вещества, глицидиламин и другое сырье. Рынок сегментирован по сферам применения краски и покрытия, клеи и герметики, композиты, электротехника и электроника, а также другие области применения. Для всех вышеперечисленных сегментов размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Сырье | DGBEA (бисфенол А и ЭХГ) |

| DGBEF (бисфенол F и ECH) | |

| Новолак (формальдегид и фенолы) | |

| Алифатические (алифатические спирты) | |

| Глицидиламин (ароматические амины и ЭХГ) | |

| Другое сырье | |

| Приложение | Краски и покрытия |

| Клеи и герметики | |

| Композиты | |

| Электрика и электроника | |

| Другие приложения |

Часто задаваемые вопросы по исследованию рынка эпоксидной смолы в Индии

Насколько велик рынок эпоксидных смол в Индии?

Ожидается, что объем рынка эпоксидных смол в Индии достигнет 172,00 килотонн в 2024 году, а среднегодовой темп роста составит 7,90% и достигнет 251,57 килотонн к 2029 году.

Каков текущий размер рынка эпоксидных смол в Индии?

Ожидается, что в 2024 году объем рынка эпоксидных смол в Индии достигнет 172,00 килотонн.

Кто являются ключевыми игроками на рынке Эпоксидные смолы в Индии?

Huntsman International LLC, KUKDO CHEMICAL CO. LTD, Hexion Chemicals India Pvt. Ltd., Aditya Birla Chemicals, Atul Ltd. — основные компании, работающие на рынке эпоксидных смол Индии.

Какие годы охватывает рынок эпоксидных смол в Индии и каков был размер рынка в 2023 году?

В 2023 году объем рынка эпоксидных смол в Индии оценивается в 159,41 килотонн. В отчете рассматривается исторический размер рынка эпоксидных смол в Индии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка эпоксидных смол в Индии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Отчет об отрасли эпоксидной смолы в Индии

Статистические данные о доле, размере и темпах роста доходов на рынке эпоксидной смолы в Индии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ эпоксидной смолы в Индии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.