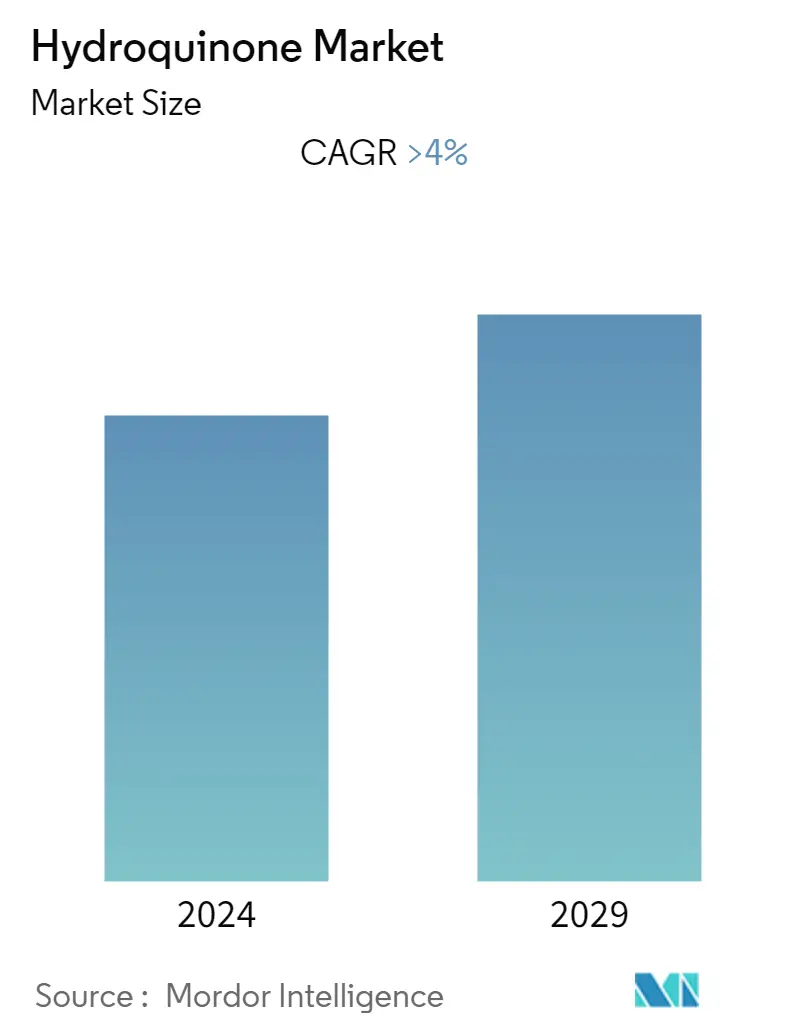

Размер рынка гидрохинона

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | > 4.00 % |

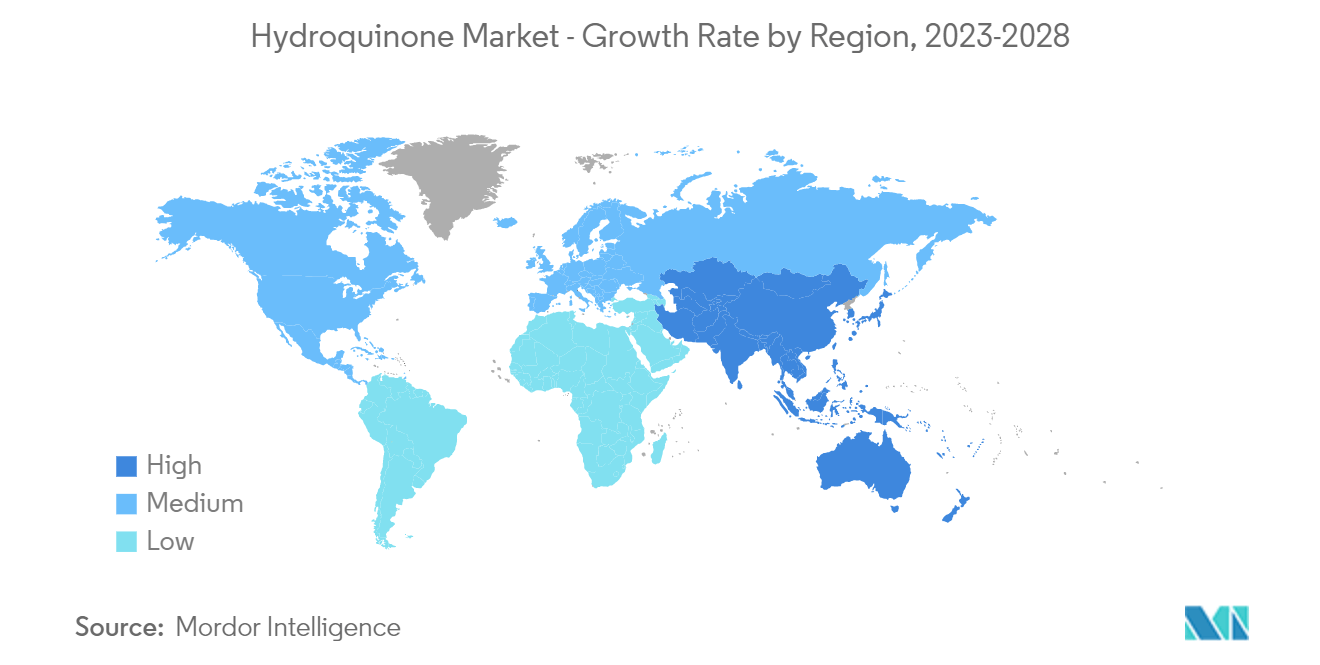

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

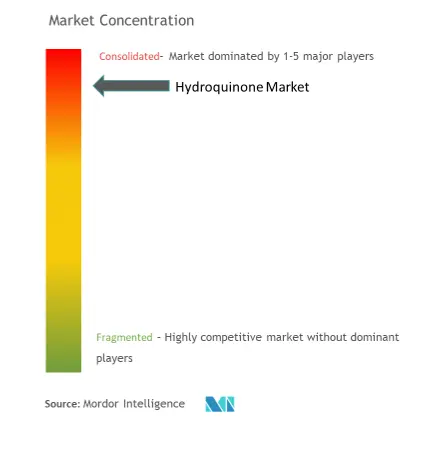

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка гидрохинона

Прогнозируется, что среднегодовой темп роста рынка гидрохинона составит более 4% в течение прогнозируемого периода. В 2020 году на рынок негативно повлияла пандемия COVID-19. Однако, по оценкам, сейчас рынок достиг допандемического уровня и, как ожидается, будет стабильно расти в будущем.

- В течение прогнозируемого периода рынок, вероятно, будет расти, поскольку лакокрасочной промышленности потребуется все больше и больше гидрохинона.

- С другой стороны, токсическое и канцерогенное воздействие кремов на кожу, вероятно, замедлит рост рынка в течение следующих нескольких лет.

- На рынке доминируют приложения антиоксидантов, и ожидается, что в течение прогнозируемого периода они значительно вырастут.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, при этом наибольшее потребление приходилось на такие страны, как Китай, Индия и Япония.

Тенденции рынка гидрохинона

Растущий спрос на каучук

- Гидрохинон используется для производства антиоксидантов для резиновой промышленности.

- Каучук играет ключевую роль в различных отраслях конечного пользователя, таких как аэрокосмическая, автомобильная, электронная и другие обрабатывающие отрасли. Продолжающийся рост этих отраслей, в свою очередь, повышает спрос на каучук.

- Например, Китай имеет крупнейшую в мире базу по производству электроники. Электронная продукция, такая как провода, кабели, вычислительные устройства и другие персональные электронные устройства, продемонстрировала самый высокий рост в сегменте электроники. Страна обслуживает внутренний спрос на электронику и экспортирует электронную продукцию в другие страны, обеспечивая тем самым огромный рынок для полиимидных пленок.

- Кроме того, в исследовании Министерства электроники и информационных технологий Призыв к действию по расширению и углублению производства электроники говорится, что Индия планирует заработать 300 миллиардов долларов США на производстве электроники к 2026 году.

- Электромобили становятся все более популярными во многих местах по всему миру, что, вероятно, увеличит потребность в резине в автомобильной промышленности.

- Китай является мировым лидером на рынке электромобилей, где наблюдается значительный рост продаж новых электромобилей. В 2021 году в Китае было продано в общей сложности 3,3 миллиона единиц электромобилей (EV), что на 154% больше, чем 1,3 миллиона единиц, проданных в 2020 году.

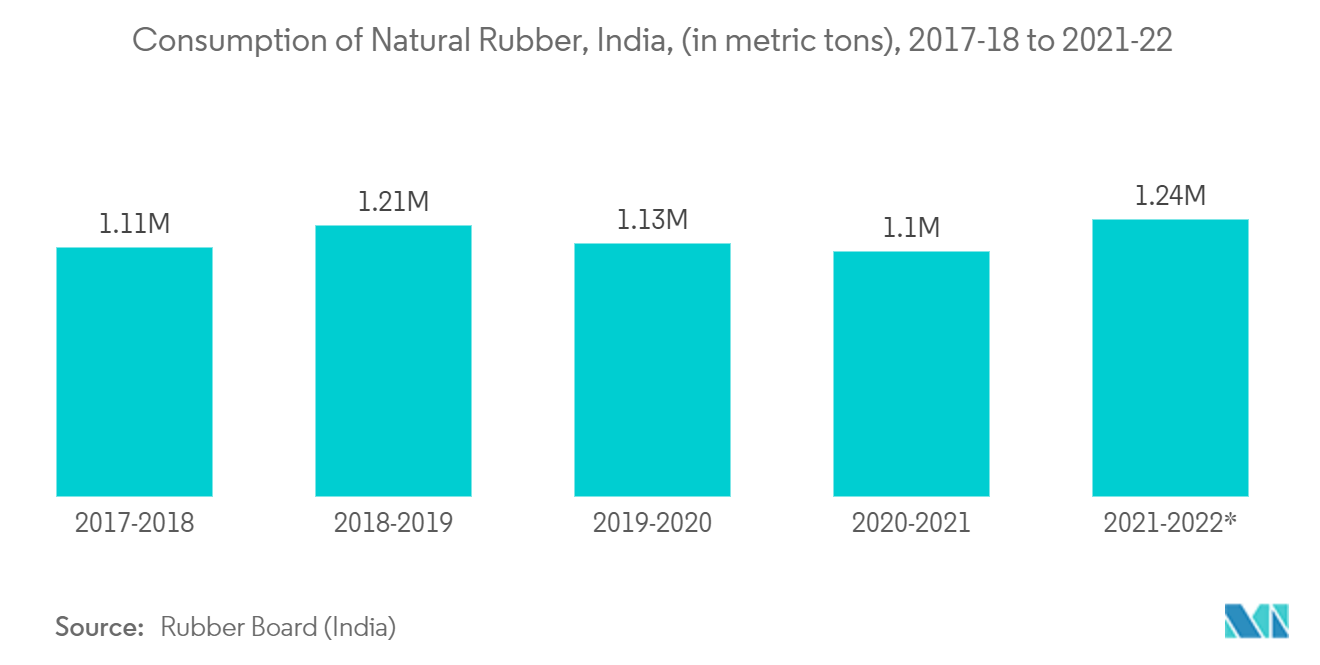

- В целом потребление каучука значительно возросло. Например, в Индии с апреля 2021 года по март 2022 года страна потребила 1,24 миллиона тонн натурального каучука, что на 12% больше, чем в 2020-21 финансовом году. Почти три четверти этой суммы было использовано на производство резиновых изделий общего назначения, а оставшаяся часть пошла на производство автомобильных шин и камер.

- Из-за этого спрос на каучук растет, что, как ожидается, приведет к увеличению спроса на гидрохинон в резиновой промышленности в течение следующих нескольких лет.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион оказался основным потребителем гидрохинона, чему способствует растущее потребление основных стран, включая Китай, Индию, Японию и т. д. Ожидается, что спрос на гидрохинон в Индии и Китае значительно вырастет.

- Ожидается, что косметическая промышленность в регионе будет расти благодаря постоянным инновациям в Южной Корее и Японии. Ожидается, что Китай станет основным потребителем косметики в регионе.

- Краски и покрытия можно использовать как в коммерческих, так и в жилых помещениях, таких как офисные здания, склады, магазины и торговые центры.

- По данным Статистического управления Кореи, объем строительных заказов, полученных местными строителями в стране и за рубежом, в 2021 году составил 245,9 млрд долларов США по сравнению с 31,9 трлн вон в предыдущем году. Таким образом, строительная отрасль, вероятно, увеличит спрос на краски и покрытия, что, вероятно, увеличит спрос на гидрохинон в течение следующих нескольких лет.

- Строительный сектор Индии быстро растет благодаря увеличению государственных инвестиций. В рамках PMAY-G цель Жилья для всех к 2024 году была установлена на уровне 2,95 крор домов, из которых 2,62,34,163 домохозяйства уже были выделены штатам и Ютам с 2016-17 по 2021-22 годы.

- По состоянию на 2 февраля 2022 года было построено 1 71 34 737 из 2 17 54 812 домов, утвержденных для бенефициаров, что поддержало рост рынка в течение прогнозируемого периода.

- Кроме того, Совет по каучуку сообщает, что в 2021 году Китай использовал больше всего натурального каучука в мире - 5,7 миллиона метрических тонн, за ним следует Индия.

Обзор отрасли гидрохинона

Рынок гидрохинона по своей природе консолидирован. Некоторые крупные компании на рынке включают Solvay, UBE Corporation, Eastman Chemical Company, Mitsui Chemicals Inc. и Camlin Fine Sciences Ltd. и другие (в произвольном порядке).

Лидеры рынка гидрохинона

-

Solvay

-

Eastman Chemical Company

-

Mitsui Chemicals Inc.

-

Camlin Fine Sciences Ltd

-

UBE Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гидрохинона

- Февраль 2023 г. Eastman Chemical Company приобрела Ai-Red Technology (Dalian) Co., Ltd., производителя и дистрибьютора защитной краски и оконной пленки для автомобильного и архитектурного секторов Азиатско-Тихоокеанского региона. Целью этой покупки является ускорение роста рынков эксплуатационных пленок, пленок для защиты краски и оконных пленок.

- Январь 2023 г. Solvay запустила в Европе биоциркулярный диоксид кремния. Кремнезем играет важную роль в производстве шин. Компания представила высокодисперсный диоксид кремния (HDS), получивший поддержку мировых производителей шин. Ожидается, что это приведет к увеличению использования экологически чистого сырья и сокращению выбросов CO2 в шинной промышленности.

Отчет о рынке гидрохинона – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущий спрос на каучук

4.1.2 Растущий спрос на гидрохинон со стороны лакокрасочной промышленности

4.2 Ограничения

4.2.1 Токсичность и канцерогенное действие крема для кожи

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в стоимостном выражении)

5.1 Приложение

5.1.1 Средний

5.1.2 антиоксидант

5.1.3 Ингибитор полимеризации

5.1.4 Светочувствительный химикат

5.1.5 Другие приложения

5.2 Отрасль конечных пользователей

5.2.1 Косметика

5.2.2 Полимеры

5.2.3 Краски и клеи

5.2.4 Резина

5.2.5 Другие отрасли конечных пользователей

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.2.4 Остальная часть Северной Америки

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Великобритания

5.3.3.3 Италия

5.3.3.4 Франция

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Solvay

6.4.2 Eastman Chemical Company

6.4.3 Mitsui Chemicals, Inc.

6.4.4 UBE Corporation

6.4.5 Camlin Fine Sciences Ltd.

6.4.6 YanCheng FengYang Chemical Co. Ltd.

6.4.7 Haihang Industry

6.4.8 TIANJIN ZHONGXIN CHEMTECH CO., LTD. (ZX CHEMTECH)

6.4.9 Ханивелл Интернэшнл Инк.

6.4.10 Shanxi Jin-jin Chemical Co. Ltd.

6.4.11 Kawaguchi Chemical Industry Co., LTD.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли гидрохинона

Гидрохинон — ароматическое соединение, образующееся при синтезе красителей, масел, моторного топлива и т. д. Гидрохинон вырабатывается в качестве ингибитора, промежуточного продукта и антиоксиданта в этих процессах. Хинол — другое название гидрохинона. Рынок гидрохинона сегментирован по применению, отрасли конечного пользователя и географическому положению. По приложениям рынок сегментирован на промежуточные, антиоксидантные, ингибиторы полимеризации, светочувствительные химикаты и другие приложения. По отраслям конечных пользователей рынок сегментирован на косметическую, полимерную, лакокрасочную, резиновую и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы по экструдированному полистиролу в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Приложение | ||

| ||

| ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка гидрохинона

Каков текущий размер рынка гидрохинона?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка гидрохинона составит более 4%.

Кто являются ключевыми поставщиками на рынке Гидрохинон?

Solvay, Eastman Chemical Company, Mitsui Chemicals Inc., Camlin Fine Sciences Ltd, UBE Corporation – основные компании, работающие на рынке гидрохинона.

Какой регион на рынке Гидрохинон является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Гидрохинон?

В 2024 году наибольшая доля рынка гидрохинона будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок гидрохинона?

В отчете рассматривается исторический размер рынка гидрохинона за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка гидрохинона на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли гидрохинона

Статистические данные о доле, размере и темпах роста доходов на рынке гидрохинона в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ гидрохинона включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.