| Период исследования | 2019 - 2029 |

| Объем Рынка (2024) | 113.86 Million tons |

| Объем Рынка (2029) | 137.53 Million tons |

| CAGR | 3.85 % |

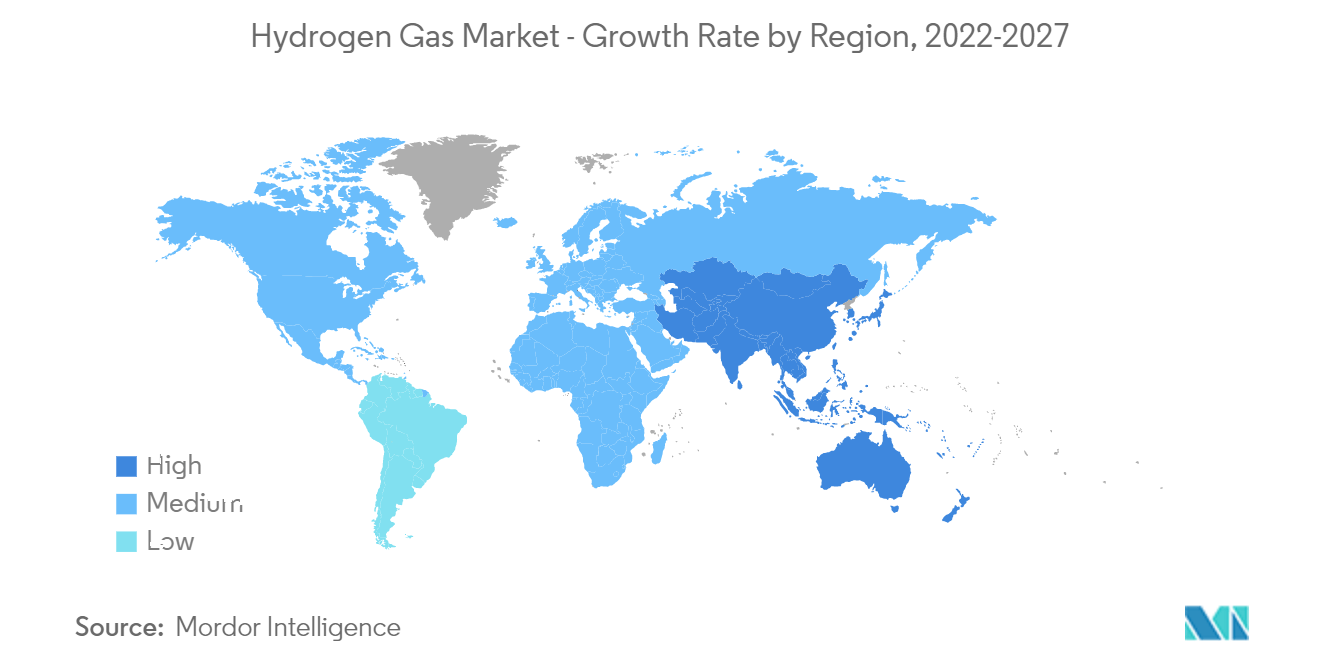

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

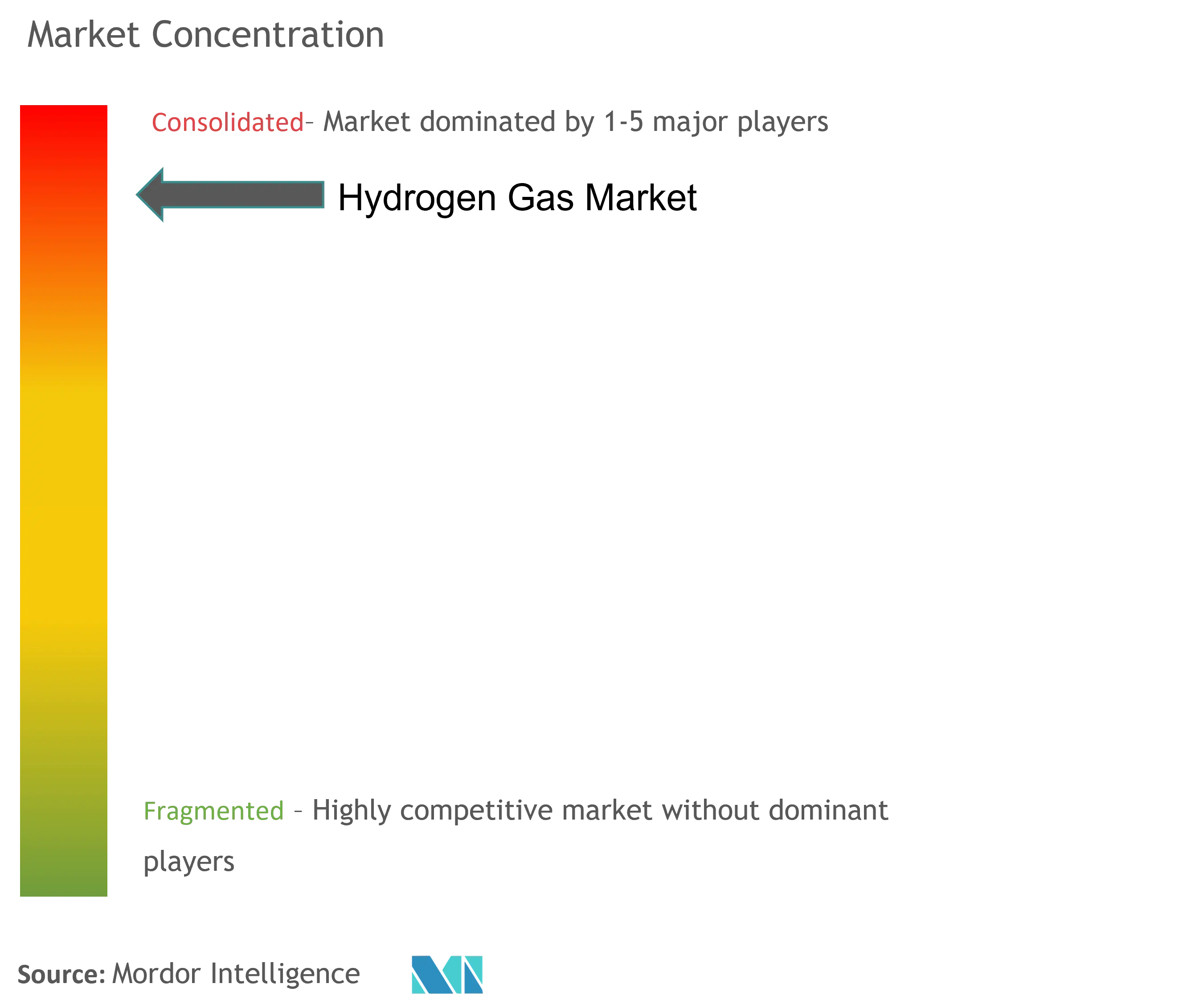

| Концентрация Рынка | Высокий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка газообразного водорода

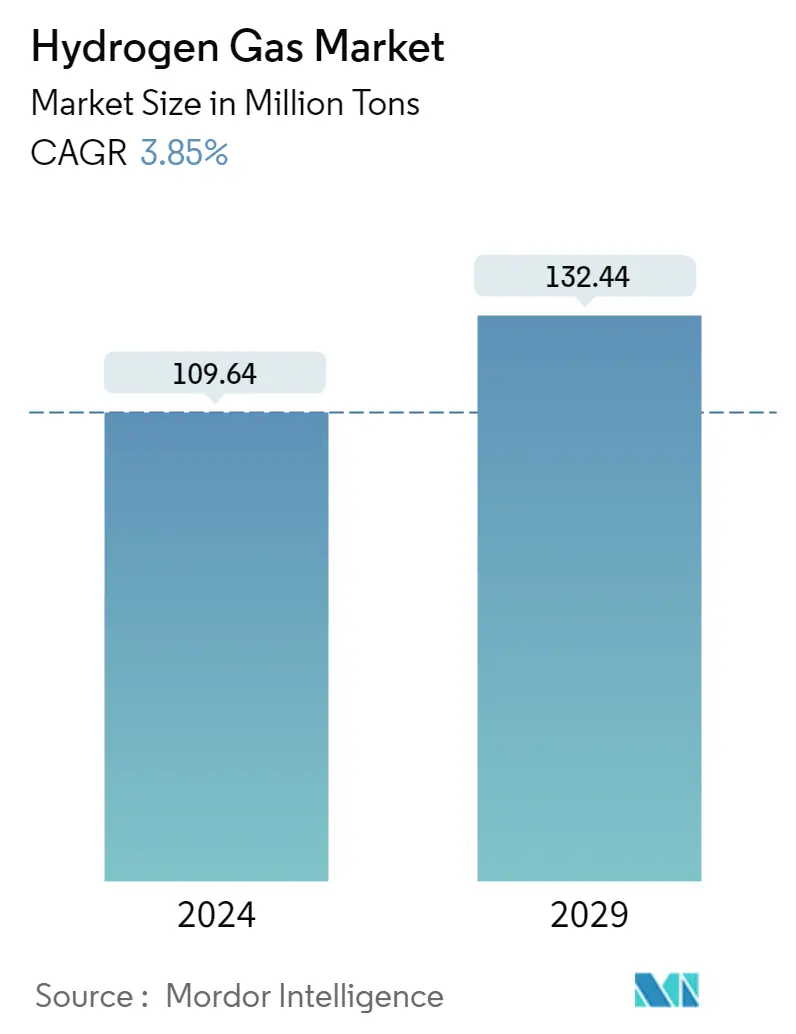

Объем рынка газообразного водорода оценивается в 109,64 миллиона тонн в 2024 году и, как ожидается, достигнет 132,44 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 3,85% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 негативно повлияла на рынок в 2020 году. Из-за ограничений, связанных с пандемией, производство водорода значительно сократилось. Однако с смягчением правил и улучшением ситуации с пандемией в 2021 году он несколько увеличился.

- В среднесрочной перспективе растущий спрос со стороны химической промышленности и расширение использования водорода на нефтеперерабатывающих заводах, вероятно, станут движущими факторами для изучаемого рынка.

- С другой стороны, высокая себестоимость производства синего и зеленого водорода, а также увеличение затрат на транспортировку и хранение, вероятно, будут препятствовать росту рынка.

- Увеличение освоения космоса и освоение авиации, растущий спрос на электромобили на топливных элементах и готовность промышленности к использованию водорода в низкоуглеродной экономике, вероятно, станут возможностями для рынка в течение прогнозируемого периода.

- Азиатско-Тихоокеанский регион доминирует на рынке водородного газа и, как ожидается, продолжит доминировать благодаря огромному спросу со стороны Китая и Индии.

Тенденции рынка водорода

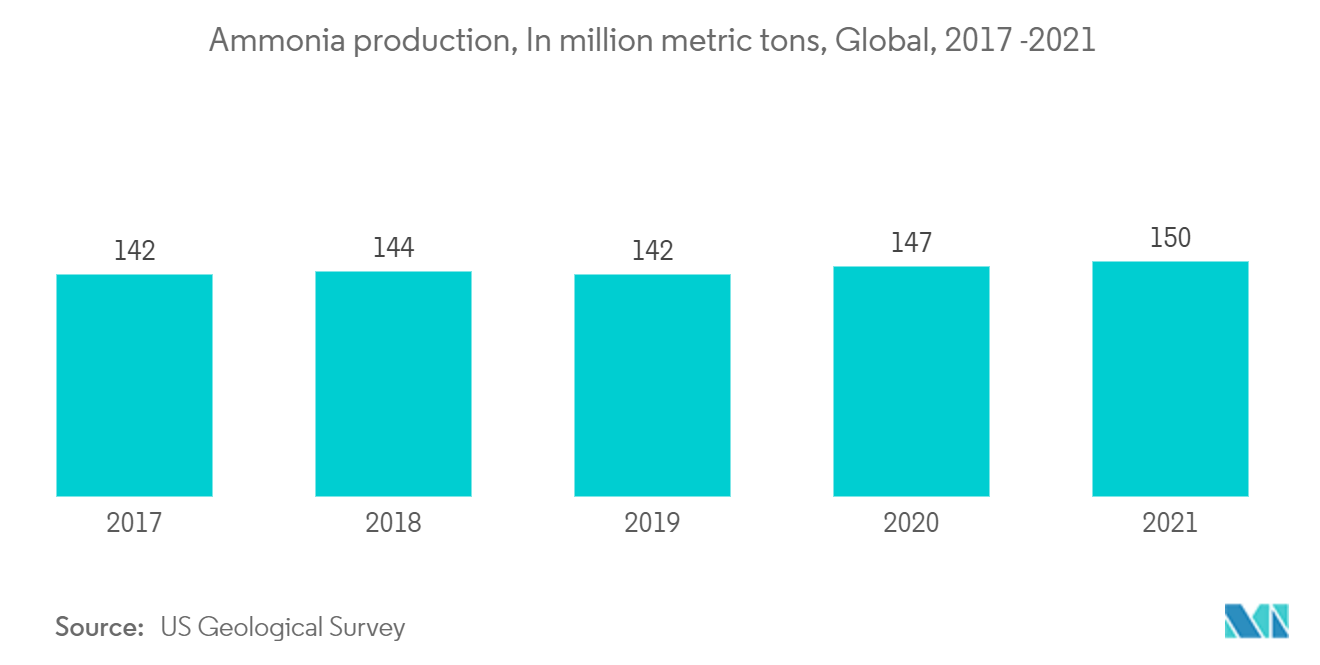

Производство аммиака будет доминировать над рыночным спросом

- Аммиак является одним из ведущих химических веществ, производимых во всем мире. В промышленном производстве аммиака используется процесс Габера-Боша, также называемый абиотической или искусственной или промышленной азотфиксацией.

- Процесс Габера-Боша, разработанный Фрицем Хабером и Карлом Бошем в начале 1900-х годов, является наиболее широко используемым промышленным процессом производства аммиака путем ассимиляции водородом. Процесс включает химическую реакцию между атмосферным азотом и водородом в присутствии катализатора на основе металлов, таких как уран, осмий и т. д., при высокой температуре и давлении.

- Водород, используемый в процессе Хабера-Боша, обычно получают из ископаемого топлива. Наиболее распространенным методом получения водорода является реакция исходного природного газа с водяным паром в установке парового риформинга для получения водорода. Водород также получают путем крекинга фракций сырой нефти или обработки угля процессами частичного окисления.

- Из-за сложности хранения и транспортировки газообразного водорода заводы по производству аммиака и удобрений обычно включают в себя интегрированные установки по производству водорода (HGU) (т.е. установки риформинга), питаемые ископаемым топливом, таким как природный газ и другие.

- В 2021 году мировое производство аммиака составило около 150 миллионов тонн, увеличившись примерно на 2% по сравнению с предыдущим годом.

- В Восточной Азии в 2021 году наблюдался самый высокий уровень производства аммиака - около 64,6 миллиона метрических тонн. Китай является крупнейшим производителем аммиака в мире, произведя около 39 миллионов метрических тонн в 2021 году.

- По данным геологической службы США, Соединенные Штаты являются одним из крупнейших производителей аммиака, производя 14 миллионов тонн на 35 предприятиях, принадлежащих 16 компаниям.

- Сельскохозяйственная отрасль, чья доля на рынке аммиака оценивается в 80%, является основной движущей силой роста потребления аммиака в удобрениях. Юго-Восточная Азия является основным потребителем удобрений в Азиатско-Тихоокеанском регионе, при этом доля Китая на рынке удобрений Азиатско-Тихоокеанского региона в 2021 году будет составлять 42,5%. Спрос на азотные удобрения в Азии считается жизненно важным, что создает огромный потенциал спроса на газообразный водород в регионе. промышленное применение азотфиксации.

- В июле 2022 года бразильская компания Unigel начала строительство крупнейшего в мире интегрированного завода по производству экологически чистого водорода и аммиака в промышленном комплексе Камасари. Завод будет иметь начальную производственную мощность 10 000 тонн в год зеленого водорода и 60 000 тонн в год зеленого аммиака. Проект стоимостью около 120 миллионов долларов США будет запущен в эксплуатацию к концу 2023 года.

- Таким образом, ожидается, что вышеуказанные факторы окажут существенное влияние на рынок в ближайшие годы.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- В Азиатско-Тихоокеанском регионе наблюдается огромный спрос на водород. По оценкам, это самый быстрорастущий регион, который будет оставаться доминирующим в мировом производстве водорода, на его долю приходится более 45% общего спроса на водород.

- В Азиатско-Тихоокеанском регионе Китай и Индия входят в число крупнейших стран мира с самым высоким спросом, при этом Китай доминирует на мировом рынке водородного газа благодаря различным проектам в этих странах.

- В марте 2022 года правительство Китая опубликовало первый в истории страны долгосрочный план по водороду, охватывающий период 2021-2035 годов. Программа ориентирована на поэтапное развитие отечественной водородной отрасли, освоение технологий и производственных мощностей.

- Ожидается, что проект промышленного кластера водородного энергетического оборудования в зоне экономического и технологического развития Ханьдань будет производить водород с использованием берегового ветра и процесса электролиза. Ожидается, что проект будет запущен в эксплуатацию в 2026 году, а производимый водород будет использоваться в сфере транспорта и бытового отопления.

- Проект новой энергетической базы Чжанцзякоу Янъюань Цзинси будет производить водород с использованием различных возобновляемых источников и процессов электролиза. Ожидается, что проект появится в сети в 2024 году.

- В феврале 2022 года правительство Индии объявило о новой политике зеленого водорода. Эта политика направлена на то, чтобы помочь правительству достичь своих климатических целей и превратить Индию в центр зеленого водорода, достигнув цели по производству 5 миллионов тонн зеленого водорода к 2030 году.

- По данным Министерства новых и возобновляемых источников энергии, Индия потратит 200 миллионов долларов США в течение следующих пяти-семи лет на продвижение использования низкоуглеродистого водорода. Более того, правительство попросило свои государственные нефтегазовые компании построить в ближайшие несколько лет семь пилотных водородных установок.

- Кроме того, производство и спрос на аммиак в Китае и Индии занимают лидирующие позиции в мире, что в конечном итоге стимулирует рынок газообразного водорода в этих странах.

- Все упомянутые выше факторы, вероятно, будут способствовать росту рынка водорода в регионе в течение прогнозируемого периода.

Обзор отрасли водородного газа

Рынок водородного газа консолидирован, на котором крупные игроки занимают значительную долю рыночного спроса. Некоторые из основных игроков на рынке включают (не в каком-то определенном порядке) Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals и Messer SE Co. KGaA и другие.

Лидеры рынка газообразного водорода

-

Air Liquide

-

Linde plc

-

Air Products and Chemicals, Inc

-

Aditya Birla Chemicals

-

Messer SE & Co. KGaA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка водорода

- Июль 2022 г. Air Products и VPI (компания по производству электроэнергии) подписали соглашение о совместной разработке проекта Humber Hydrogen Hub или H3, целью которого является строительство установки по производству низкоуглеродного водорода мощностью 800 МВт в Иммингеме, Великобритания.

- Июнь 2022 г. BASF и Shell оценили и снизили риски с использованием технологии Puristar R0-20 и адсорбционной технологии Sorbead компании BASF для производства экологически чистого водорода. Эти две технологии будут очищать и обезвоживать поток водорода, образующегося в процессе электролиза воды, который можно будет использовать для сжижения и транспортировки.

- Июнь 2022 г. Equinor и SSE Thermal совместно приобрели Triton Power, купив компанию у Energy Capital Partners (ECP), чтобы внести свой вклад в декарбонизацию в Соединенном Королевстве. Покупка включает в себя электростанцию Солтенд, традиционную газотурбинную установку с комбинированным циклом (ПГУ), использующую природный газ в качестве сырья, установленной мощностью 1,2 ГВт. Equinor и SSE Thermal готовят завод к использованию до 30% водорода с 2027 года, планируя перейти на 100% водородную работу.

Сегментация водородной отрасли

Водород — это чистое, горящее и эффективное топливо, используемое в процессах нефтепереработки и производстве многих химических веществ, таких как аммиак и метанол. Водород получается путем паровой конверсии метана, газификации угля и электролиза воды. Рынок газообразного водорода сегментирован по распределению, применению и географическому положению. По дистрибуции рынок сегментирован на трубопроводы, прицепы для труб высокого давления и баллоны. По приложениям рынок сегментирован на аммиак, метанол, нефтепереработку, железо прямого восстановления (DRI), автомобили на топливных элементах (FCV) и другие области применения. В отчете также рассматриваются размер рынка и прогнозы рынка водорода в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Распределение | Трубопроводы | ||

| Прицепы для труб высокого давления | |||

| Цилиндры | |||

| Приложение | Аммиак | ||

| Метанол | |||

| Переработка | |||

| Железо прямого восстановления (DRI) | |||

| Транспортные средства на топливных элементах (FCV) | |||

| Другие приложения | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка газообразного водорода

Насколько велик рынок водорода?

Ожидается, что объем рынка газообразного водорода достигнет 109,64 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,85% и достигнет 132,44 миллиона тонн к 2029 году.

Каков текущий размер рынка водорода?

Ожидается, что в 2024 году объем рынка водорода достигнет 109,64 миллиона тонн.

Кто являются ключевыми игроками на рынке Водородный газ?

Air Liquide, Linde plc, Air Products and Chemicals, Inc, Aditya Birla Chemicals, Messer SE & Co. KGaA — основные компании, работающие на рынке водорода.

Какой регион на рынке Водородный газ является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке водорода?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка водорода.

Какие годы охватывает рынок водородного газа и каков был размер рынка в 2023 году?

В 2023 году объем рынка водорода оценивается в 105,58 миллиона тонн. В отчете рассматривается исторический размер рынка водородного газа за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка водородного газа на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Industrial Gases Reports

Popular Chemicals & Materials Reports

Отчет о водородной газовой промышленности

Статистические данные о доле рынка водорода в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ водорода включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.