Размер рынка гостеприимства Японии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

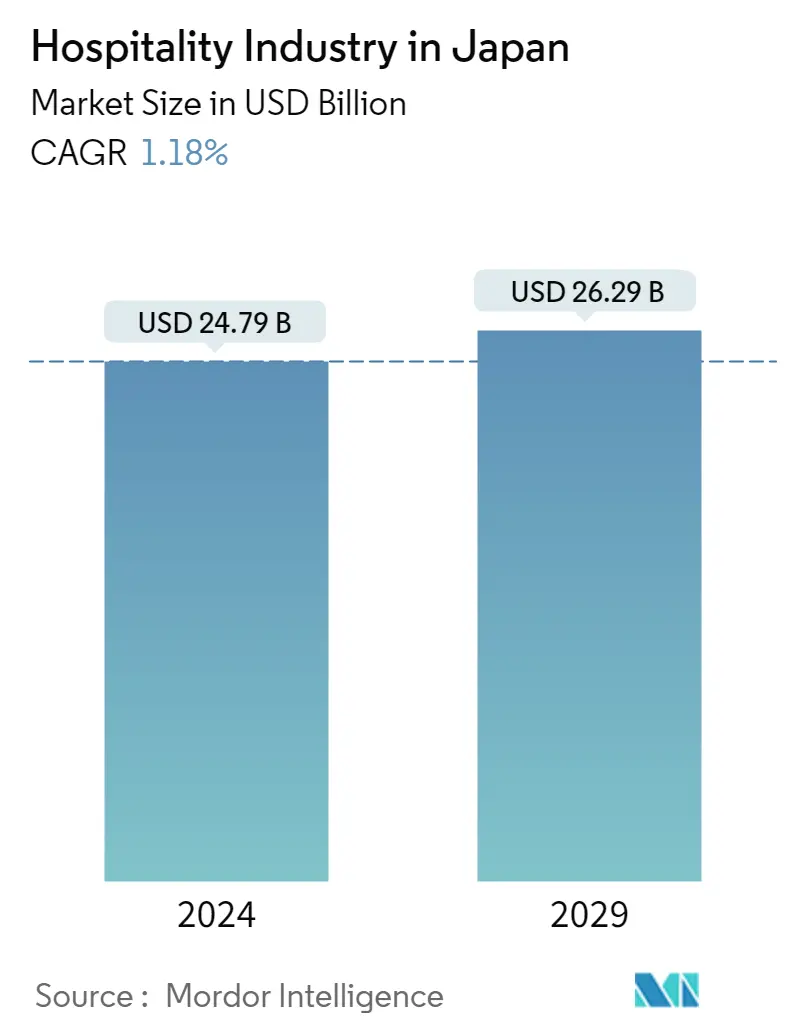

| Размер рынка (2024) | USD 24.79 миллиарда долларов США |

| Размер рынка (2029) | USD 26.29 млрд долларов США |

| CAGR(2024 - 2029) | 1.18 % |

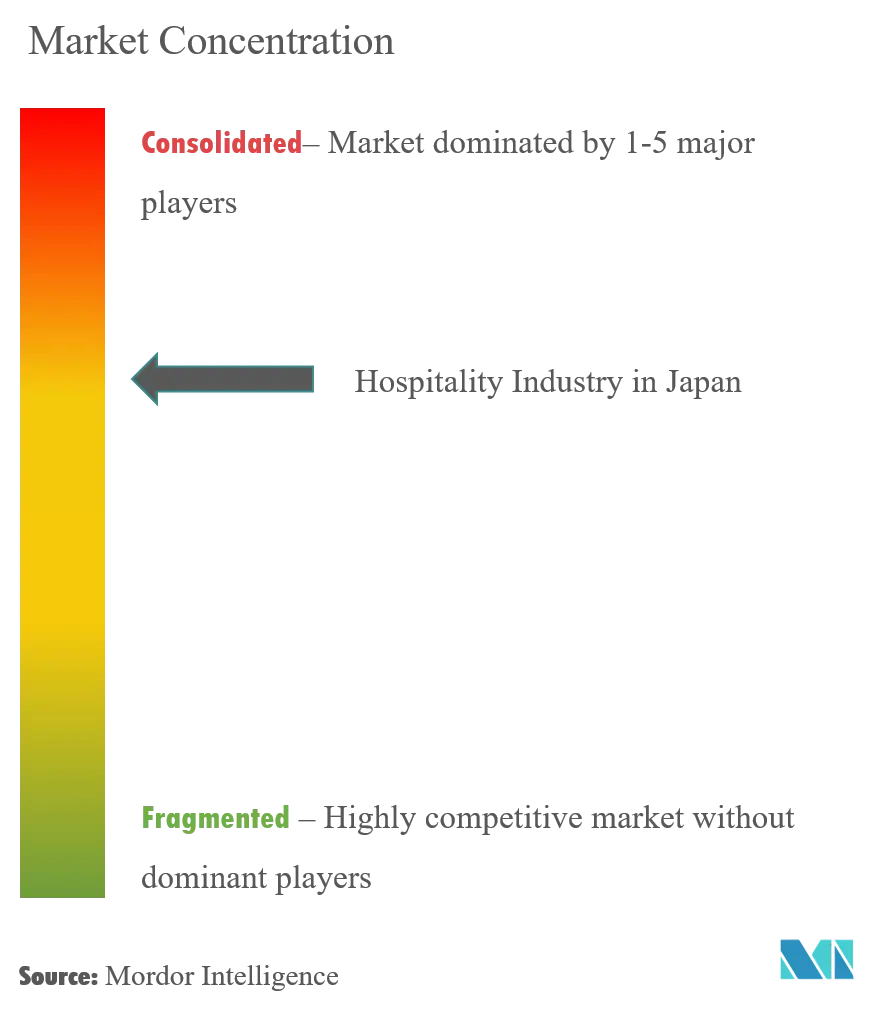

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка гостеприимства Японии

Объем рынка индустрии гостеприимства в Японии оценивается в 24,79 млрд долларов США в 2024 году и, как ожидается, достигнет 26,29 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 1,18% в течение прогнозируемого периода (2024-2029 гг.).

В Японии показатели отелей оставались слабыми на протяжении большей части 2021 года. Тем не менее, немного восстанавливающаяся заполняемость по сравнению с предыдущим полугодием находится почти на уровне второго полугодия 2020 года, даже без помощи кампании Go To Travel. Кроме того, доходы гостиниц также немного улучшились. Во 2 полугодии 2021 года индекс средней суточной ставки (ADR) увеличился на 0,8 пункта по сравнению с полугодием (HoH), а индекс выручки на доступный номер (RevPAR) увеличился соответственно на 3,8 пункта HoH.

Поскольку пандемия COVID-19 резко снизила доходы от размещения и других ключевых источников дохода, таких как корпоративные мероприятия и банкеты, индустрия гостеприимства в Японии последние два года переживает тяжелые времена. В 2020 году резко возросло количество банкротств, превысив 120 случаев, более половины из которых стали следствием пандемии. Хотя число банкротств в 2021 году сократилось, более двух третей произошло из-за пандемии, что свидетельствует о ее затяжных последствиях.

Бюджетные отели, в частности, сильнее пострадали от пандемии из-за большого предложения на рынке. Небольшие размеры номеров в таких отелях представляют собой проблему как для клиентов, так и для операторов, особенно после пандемии.

Зарубежные инвесторы также присматриваются к японской индустрии гостеприимства. Например, Baring Private Equity Asia приобрела The B Osaka Midosuji, большой отель в районе Тюо, Осака, в результате сделки, стоимость которой оценивается более чем в 10 миллиардов иен (74 миллиона долларов США). В целом, хотя в 2021 году в гостиничном секторе были отмечены крупные сделки, объемы транзакций были относительно низкими, учитывая пандемию.

Тенденции рынка гостеприимства Японии

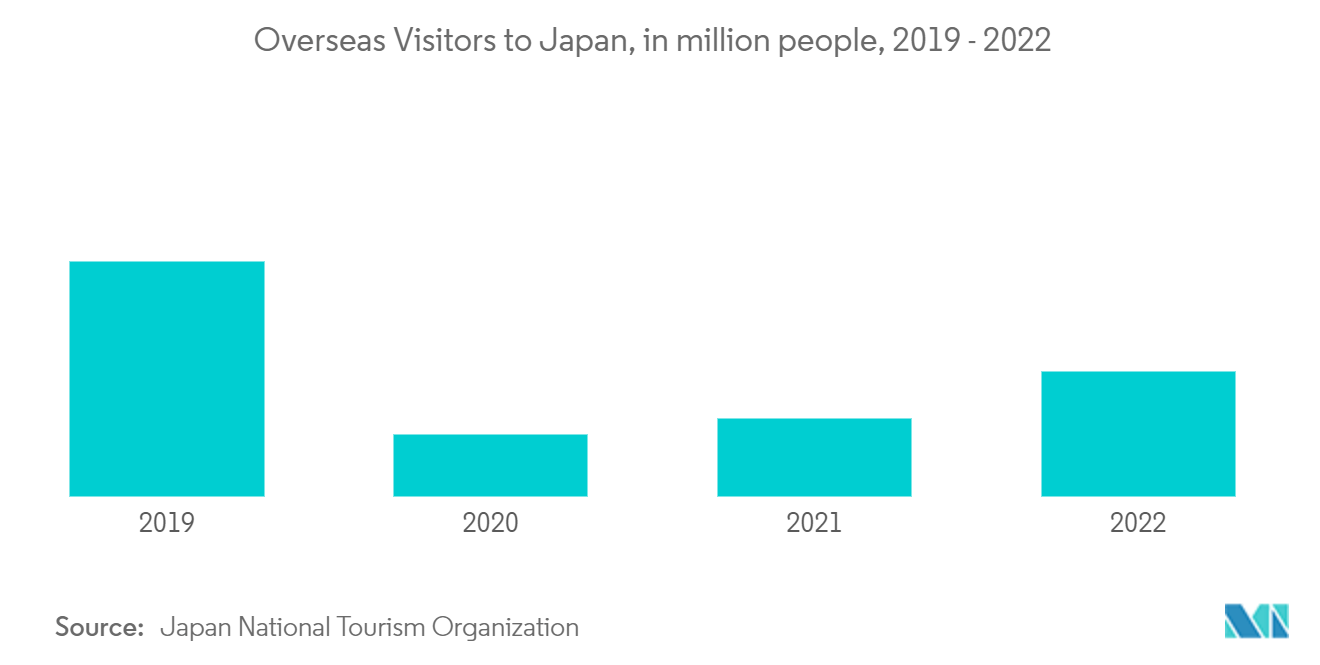

Растущее число туристов движет рынком

Международные путешественники постепенно возвращаются в Японию. По данным Национальной туристической организации Японии, в сентябре страну посетили 206 500 иностранных гостей. Впервые с начала пандемии COVID-19 эта цифра превысила 200 000 человек. Наибольшее количество посетителей было из Южной Кореи - 32 700, за ней следуют Вьетнам - 30 900, США - 18 000 и Китай - 17 600.

С марта правительство постепенно ослабило меры пограничного контроля, и число иностранных посетителей впоследствии значительно увеличилось по сравнению с 2021 годом, когда границы Японии были почти полностью закрыты. В сентябре наблюдался более чем 11-кратный рост по сравнению с тем же месяцем годом ранее.

Ослабление пограничных ограничений совпало с быстрым обесцениванием иены, что сделало Японию более доступным вариантом для многих иностранных туристов. Ожидается, что в ближайшие месяцы число иностранных посетителей продолжит расти.

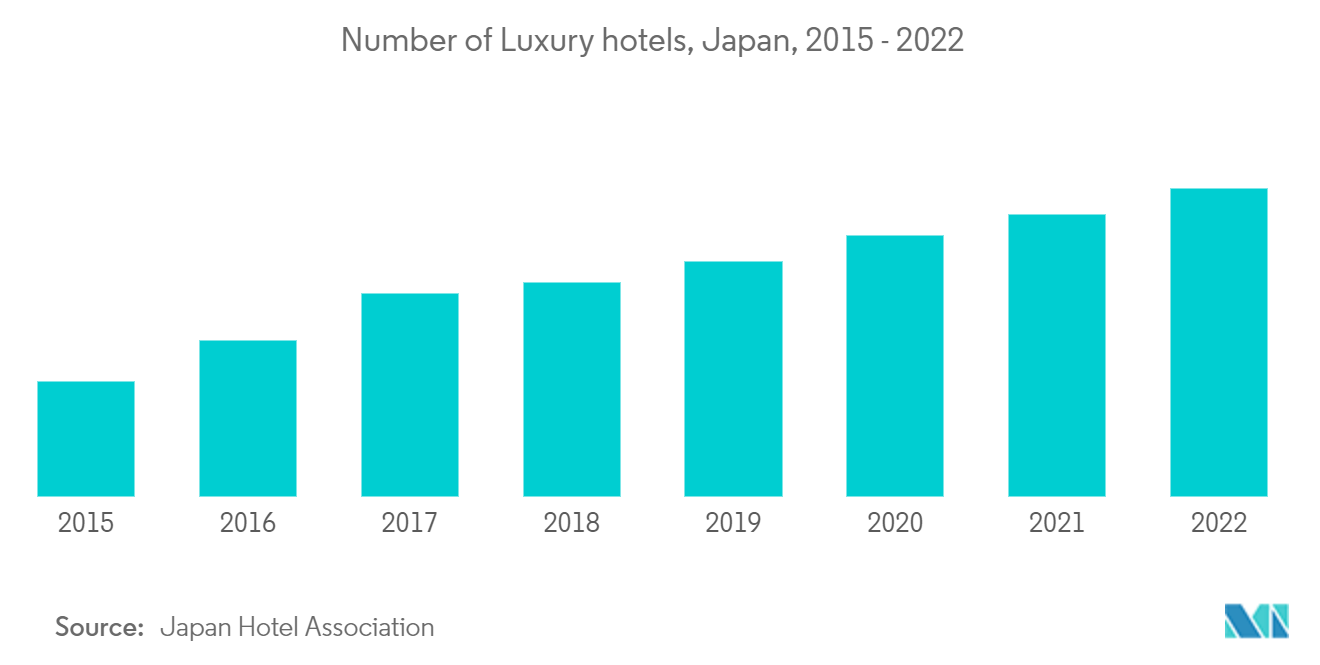

Растущий сегмент роскошных отелей стимулирует рынок Японии

Сектор роскошных отелей привлек внимание многих брендов, стремящихся расширить свое присутствие на рынке.

В Японии сравнительно ограниченное количество роскошных отелей по сравнению с другими странами. По данным Five Star Alliance, в Японии зарегистрировано чуть более 50 отелей. Напротив, многие западные страны совершенно затмевают это число, и даже соседи в Азиатско-Тихоокеанском регионе, такие как Гонконг и Сингапур, имеют сопоставимое количество роскошных отелей, несмотря на огромную разницу в размерах их экономик.

Многие известные международные бренды уже начали открывать роскошные отели в Японии. Например, в конце 2020 года был открыт The Tokyo EDITION, Toranomon, а Marriott продолжит расширять свое присутствие за счет The Tokyo EDITION, Ginza, в 2022 году. Объемы инвестиций в гостиничный сектор остались на уровне предыдущего года и ожидаются. в 2023 году увеличится. Возможности на японском гостиничном рынке, вероятно, откроются в ближайшее время.

Обзор индустрии гостеприимства Японии

В индустрии гостеприимства Японии в значительной степени доминируют отечественные гостиничные компании. Отечественные бренды и их сети составляют около 90% общей доли рынка. Toyoko Inn Co. — крупнейшая сеть отелей в стране по количеству номеров/ключей. Он имеет более 250 отелей и предлагает около 50 000 номеров/ключей по всей стране. Однако благодаря технологическому прогрессу и инновациям в сфере услуг другие отечественные и международные компании увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки. В отчете представлены такие игроки, как Toyoko Inn Co Ltd., Route-Inn Hotels, APA Hotels Resorts, Prince Hotels Resorts и Super Hotel Co Ltd., а также другие.

Лидеры японского рынка гостеприимства

-

Toyoko Inn Co Ltd

-

Route-Inn Hotels

-

APA Hotels & Resorts

-

Prince Hotels & Resorts

-

Super Hotel Co Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гостеприимства Японии

- 20 октября 2022 года Hyatt расширила свой портфель отелей в Японии, открыв отель Fuji Speedway в Сидзуоке, первый отель Unbound Collection by Hyatt в стране. В отеле 120 номеров, включая 21 люкс, с балконами, с которых открывается вид на гоночную трассу Fuji Speedway или гору Фудзи.

- 25 июля 2022 года британская группа отелей YOTEL объявила об открытии своего первого отеля в Японии, который будет расположен в районе Гиндза в Токио. В отеле будет фирменный роботизированный персонал бренда, моторизованные кровати SmartBeds, а также полностью интегрированные технологии.

Отчет о рынке гостеприимства Японии – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Обзор рынка

4.2 Динамика рынка

4.2.1 Драйверы

4.2.2 Ограничения

4.2.3 Возможности

4.3 Анализ пяти сил Портера

4.4 Анализ потоков доходов от гостиничного и продовольственного секторов

4.5 Города-лидеры Японии по количеству посетителей

4.6 Инвестиции (недвижимость, ПИИ и др.) в индустрию гостеприимства

4.7 Технологические инновации в индустрии гостеприимства

4.8 Анализ влияния общих жилых помещений на индустрию гостеприимства

4.9 Взгляд на другие экономические факторы индустрии гостеприимства

4.10 Влияние COVID-19 на индустрию гостеприимства

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Сетевые отели

5.1.2 Независимые отели

5.2 По сегменту

5.2.1 Сервисные апартаменты

5.2.2 Бюджетные и эконом-отели

5.2.3 Отели среднего и выше среднего уровня

5.2.4 Отели класса "люкс"

6. КОНКУРЕНТНАЯ РАЗВЕДКА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Тойоко Инн Ко., Лтд.

6.2.2 Отели Рут-Инн

6.2.3 АПА Отели и курорты

6.2.4 Принс Отели и курорты

6.2.5 Супер Отель Ко. Лтд.

6.2.6 Отели Окура-Никко

6.2.7 Марриотт Интернэшнл

6.2.8 Отели Токио

6.2.9 Группа отелей JR

6.2.10 Отель Мистайс*

7. БУДУЩЕЕ ОТРАСЛИ

8. ПРИЛОЖЕНИЕ

Сегментация индустрии гостеприимства Японии

Индустрия гостеприимства — это широкая категория сфер в сфере услуг, включая жилье, питание, напитки, планирование мероприятий, тематические парки, путешествия и туризм. В него входят отели, туристические агентства, рестораны и бары. Индустрия гостеприимства в Японии сегментирована по типам (сетевые отели и независимые отели) и по сегментам (квартиры с обслуживанием, отели бюджетного и эконом-класса, отели среднего и выше среднего уровня и роскошные отели). В отчете представлены размер рынка и прогнозы по стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| По типу | ||

| ||

|

| По сегменту | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка гостеприимства Японии

Насколько велик рынок гостеприимства Японии?

Ожидается, что объем японского рынка гостеприимства достигнет 24,79 млрд долларов США в 2024 году, а среднегодовой темп роста составит 1,18% и достигнет 26,29 млрд долларов США к 2029 году.

Каков текущий размер японского рынка гостеприимства?

Ожидается, что в 2024 году объем японского рынка гостеприимства достигнет 24,79 млрд долларов США.

Кто является ключевыми игроками на рынке гостеприимства Японии?

Toyoko Inn Co Ltd, Route-Inn Hotels, APA Hotels & Resorts, Prince Hotels & Resorts, Super Hotel Co Ltd — крупнейшие компании, работающие в индустрии гостеприимства в Японии.

Какие годы охватывает этот японский рынок гостеприимства и каков был размер рынка в 2023 году?

В 2023 году объем рынка гостеприимства Японии оценивался в 24,5 миллиарда долларов США. В отчете рассматривается исторический размер рынка гостеприимства Японии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка гостеприимства Японии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии отелей в Японии

Статистические данные о доле, размере и темпах роста доходов отелей в Японии на 2024 год, предоставленные Mordor Intelligence™ Industry Reports. Анализ отелей в Японии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.