Размер рынка гостеприимства Франции

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

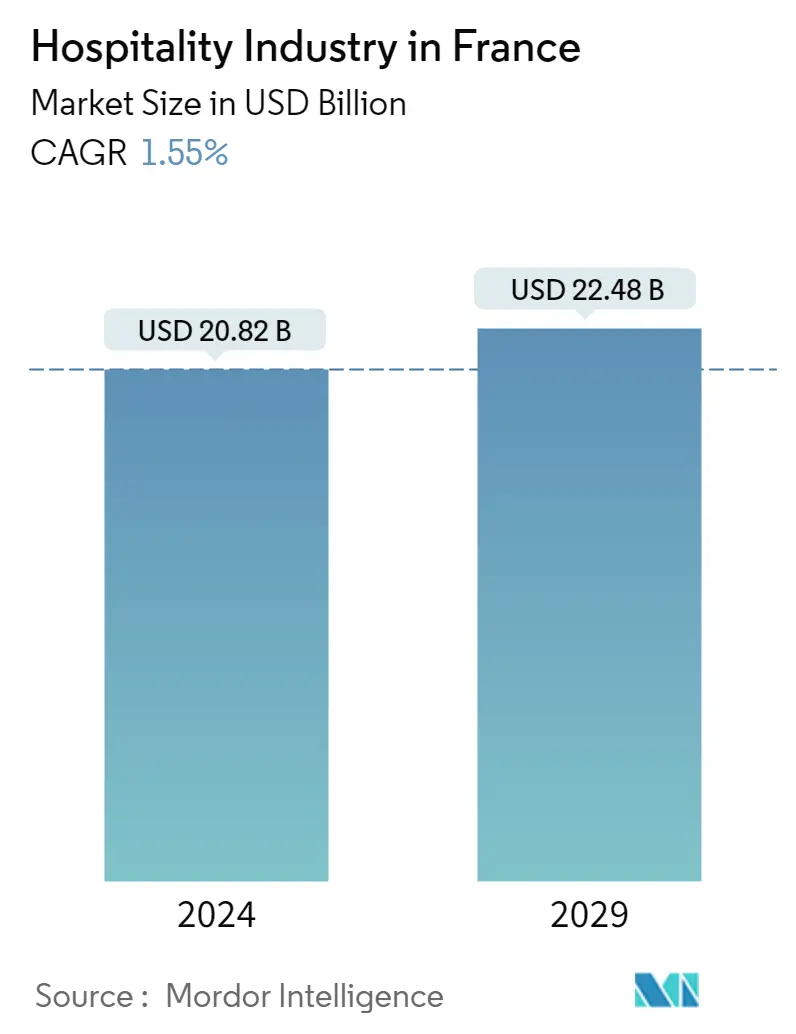

| Размер рынка (2024) | USD 20.82 миллиарда долларов США |

| Размер рынка (2029) | USD 22.48 миллиарда долларов США |

| CAGR(2024 - 2029) | 1.55 % |

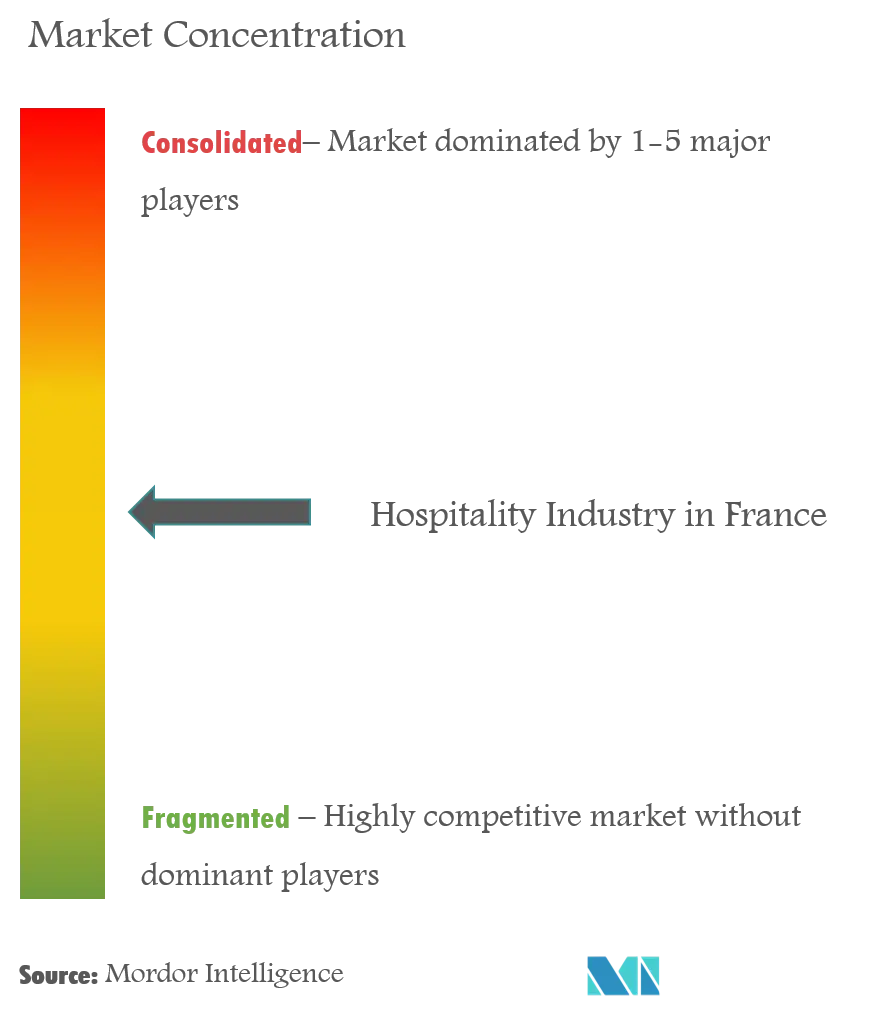

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка гостеприимства Франции

Объем рынка индустрии гостеприимства во Франции оценивается в 20,82 миллиарда долларов США в 2024 году и, как ожидается, достигнет 22,48 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 1,55% в течение прогнозируемого периода (2024-2029 годы).

После беспрецедентного 2020 года из-за COVID-19, 2021 год ознаменовался медленным восстановлением показателей гостиничной индустрии Франции до докризисного уровня. Было выявлено несколько этапов первое полугодие все еще сильно пострадало от ограничений COVID, за ним последовал второй период явного улучшения, обеспечиваемый прибрежными регионами и французской провинцией с лета и далее, и, наконец, постепенное восстановление экономики. Париж в конце года. В целом французская гостиничная индустрия закрылась в 2021 году с падением оборота на 43% по сравнению с 2019 годом.

Показатели эффективности гостиничного сектора Франции продолжали улучшаться в течение 2022 года, подтверждая положительную тенденцию, наблюдавшуюся на протяжении всего первого квартала 2022 года. Несмотря на то, что показатели эффективности в марте 2019 года все еще ниже, чем в марте 2019 года, заполняемость выросла на восемь пунктов по сравнению с февралем 2022 года, достигнув 56%. RevPAR также продемонстрировал небольшой рост в марте 2022 года, но по-прежнему на 3% ниже показателей 2019 года. Только средний доход от сданного в аренду номера подтвердил свой рост по сравнению с 2019 годом, увеличившись на 8% до 95 евро (101,3 доллара США) в марте 2022 года.

Хотя эта тенденция к росту и обнадеживает в ближайшие месяцы и восстановление сектора, она, вероятно, будет зависеть от продолжающейся инфляции, роста заработной платы и цен на энергоносители, в частности, из-за войны в Украине.

Во Франции есть крупные ведущие международные гостиничные группы, такие как Accor и Louvre. Но в отличие от многих стран, 83 процента французских отелей от одной до четырех звезд (60 процентов в Париже) являются независимыми, с меньшей финансовой поддержкой и прибыльностью. Они принадлежат либо физическим лицам, либо машинам специального назначения, созданным по индивидуальным схемам освобождения от налогов. Девяносто три процента бронирований осуществляются через туристические онлайн-агентства (ОТА), и эта система удобна как для больших групп, так и для независимых отелей.

Тенденции рынка гостеприимства Франции

Рост заполняемости и RevPAR в Париже стимулирует рынок

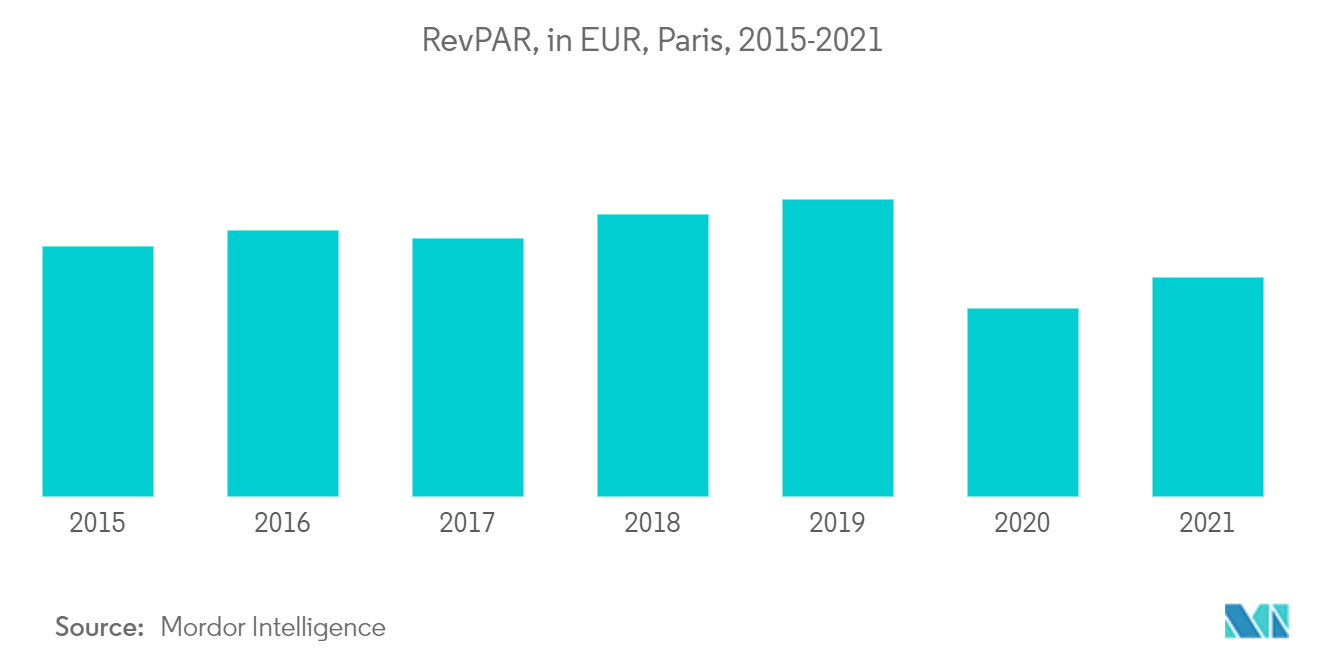

В целом на гостиничном рынке Парижа в период с 2009 по 2019 год совокупный годовой рост RevPAR составил 4%, главным образом благодаря увеличению средних ставок из-за увеличения доли иностранных гостей и дальнейшего продвижения парижских отелей на более высокий уровень.

В парижских отелях зафиксирован уровень заполняемости выше среднего по сравнению с регионами и Французской Ривьерой, достигнув 71% в марте 2022 года, но разрыв с 2019 годом остался значительным (-9%).

Средняя цена также выросла до 164 евро (175 долларов США), что на 7% больше, чем в 2019 году. Значительный рост ей способствовали отели Luxury и Palaces, которые зафиксировали рост GCR на 23%. Однако выручка осталась низкой по всем категориям, кроме предметов роскоши и дворцов, и составила 116 евро (124 доллара США).

Увеличение числа туристов стимулирует рынок

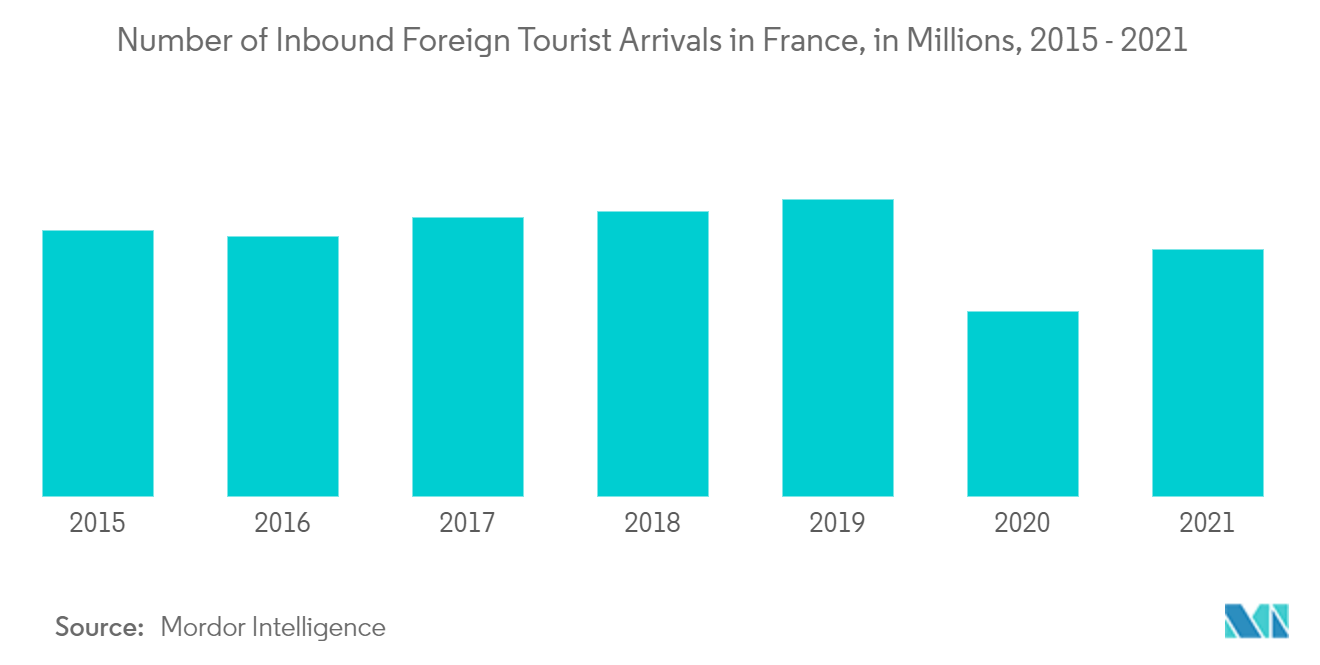

Согласно последнему отчету Atout France о деловом климате, Франция в 2021 году добилась лучших результатов, чем ее европейские соседи. Разница между показателями туризма во Франции в 2019 году и в настоящее время сокращается с каждым месяцем. Что касается международных доходов, Франция остается европейским лидером, опережая Испанию и Италию. В совокупности за первые 11 месяцев 2021 года доходы от международного туризма составили 31,4 млрд евро (33,5 млрд долларов США) по сравнению с 26 млрд евро (27,7 млрд долларов США) в Испании и 20,6 млрд евро (22 млрд долларов США) в Италии. Разница с 2019 годом составляет -40,4% во Франции по сравнению с -61,4% в Испании и -50,9% в Италии, что отражает лучшую устойчивость туризма во Франции.

Объем коммерческих туристических ночей для внутренних клиентов вырос на 12,6% по сравнению с 2020 годом (в совокупности за первые 11 месяцев) и снизился всего на -7,5% по сравнению с 2019 годом. По сравнению с 2020 годом во всех направлениях наблюдался рост количества ночевок внутри страны. , кроме горных районов, в связи с закрытием горнолыжных трасс.

Обзор индустрии гостеприимства Франции

Отечественные и другие европейские бренды в значительной степени доминируют в индустрии гостеприимства Франции, в которой также имеется большое количество международных брендов. AccorHotels является ведущим игроком в отрасли и имеет очень диверсифицированный портфель, от бюджетного до роскошного сегмента, за которым следуют Louvre Hotel Group и BB Hotels. Однако благодаря технологическому прогрессу и инновациям в сфере услуг отечественные и международные компании увеличивают свое присутствие на рынке.

Лидеры рынка гостеприимства Франции

-

AccorHotels

-

Louvre Hotels Group

-

B&B Hotels

-

Brit Hotels

-

Best Western Hotels & Resorts

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гостеприимства Франции

- 27 мая 2022 года ELLE объявила о своем дебюте в мире гостеприимства, запустив Elle Hospitality, которая включает в себя две концепции бутиков Maison ELLE и ELLE Hotel. ELLE принадлежит французской группе Lagardere и имеет штаб-квартиру в Париже.

- 9 ноября 2021 года Accor стала партнером Олимпийских и Паралимпийских игр 2024 года в Париже. По условиям сделки гостиничный гигант будет предлагать услуги спортсменам и средствам массовой информации в их деревнях. Группа отелей также будет использовать свой опыт работы на крупных спортивных мероприятиях, предоставив инновационную цифровую платформу бронирования отелей для Парижа 2024 года.

Отчет о рынке гостеприимства Франции – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.5 Города-лидеры Франции по количеству посетителей

4.6 Инвестиции (недвижимость, ПИИ и др.) в индустрию гостеприимства

4.7 Анализ потоков доходов в секторах размещения и питания и напитков

4.8 Анализ текущих тенденций и инноваций в индустрии гостеприимства

4.9 Взгляд на влияние общих жилых помещений на индустрию гостеприимства

4.10 Влияние других экономических факторов на индустрию гостеприимства

4.11 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Сетевые отели

5.1.2 Независимые отели

5.2 По сегменту

5.2.1 Бюджетные и эконом-отели

5.2.2 Отели среднего и выше среднего уровня

5.2.3 Отели класса "люкс"

5.2.4 Сервисные апартаменты

6. ПЫТЛИВЫЙ УМ

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 Отели Accor

6.2.2 Группа отелей Лувр

6.2.3 Отели типа «ночлег и завтрак»

6.2.4 Брит Отель Групп

6.2.5 Отели Океании

6.2.6 Бест Вестерн Отели & Резорты

6.2.7 Марриотт/Старвуд

6.2.8 ИХГ

6.2.9 Выбор

6.2.10 Отели и курорты Диснейленда*

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ И О НАС

Сегментация индустрии гостеприимства Франции

Индустрия гостеприимства — это широкая категория сфер сферы услуг, которая включает жилье, питание и напитки, планирование мероприятий, тематические парки, путешествия и туризм. В него входят отели, туристические агентства, рестораны и бары. Этот рынок сегментирован по типу (сетевые отели и независимые отели) и по сегментам (отели бюджетного и эконом-класса, отели среднего и выше среднего уровня, отели класса люкс и апартаменты с обслуживанием). В отчете представлены размер рынка и прогнозы по стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| По типу | ||

| ||

|

| По сегменту | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка гостеприимства Франции

Насколько велик рынок гостеприимства Франции?

Ожидается, что объем рынка гостеприимства Франции достигнет 20,82 млрд долларов США в 2024 году, а среднегодовой темп роста составит 1,55% и достигнет 22,48 млрд долларов США к 2029 году.

Каков текущий размер рынка гостеприимства во Франции?

Ожидается, что в 2024 году объем рынка гостеприимства Франции достигнет 20,82 миллиарда долларов США.

Кто являются ключевыми игроками на рынке гостеприимства Франции?

AccorHotels, Louvre Hotels Group, B&B Hotels, Brit Hotels, Best Western Hotels & Resorts — крупнейшие компании, работающие в сфере гостеприимства во Франции.

В какие годы охватывает рынок гостеприимства Франции и каков был размер рынка в 2023 году?

В 2023 году объем рынка гостеприимства Франции оценивался в 20,5 млрд долларов США. В отчете рассматривается исторический размер рынка гостеприимства Франции за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка гостеприимства Франции на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии гостеприимства во Франции

Статистические данные о доле, размере и темпах роста доходов на рынке гостиничного бизнеса во Франции в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ гостиничного бизнеса во Франции включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.