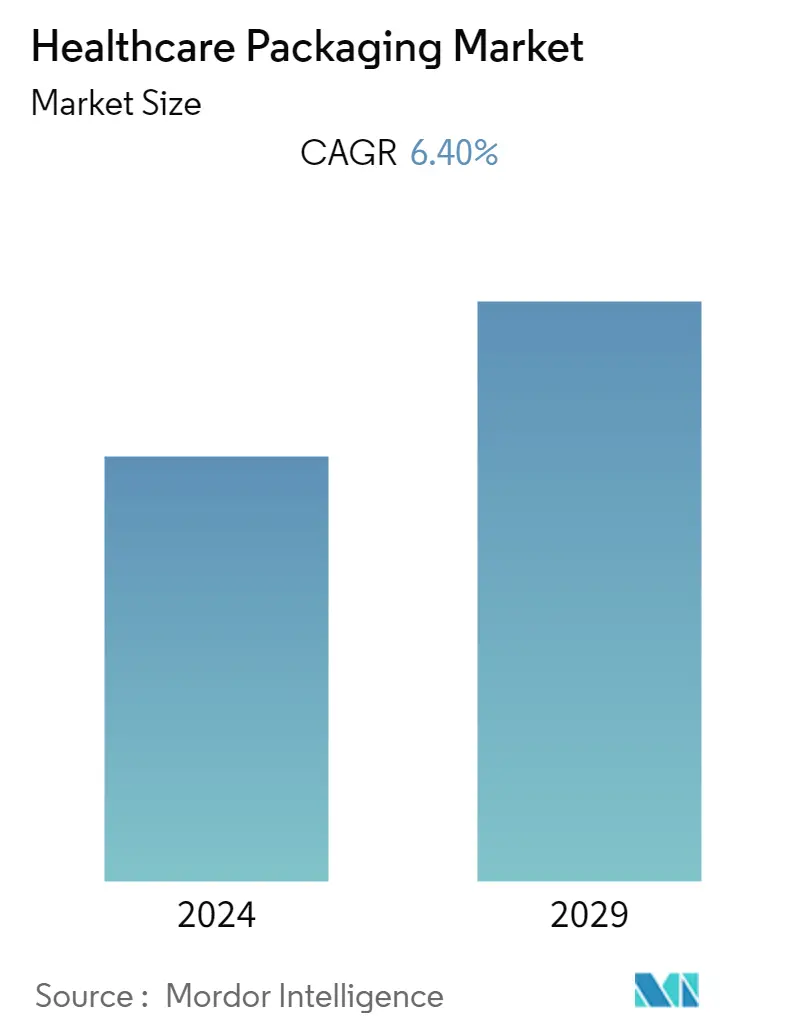

Размер рынка медицинской упаковки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 6.40 % |

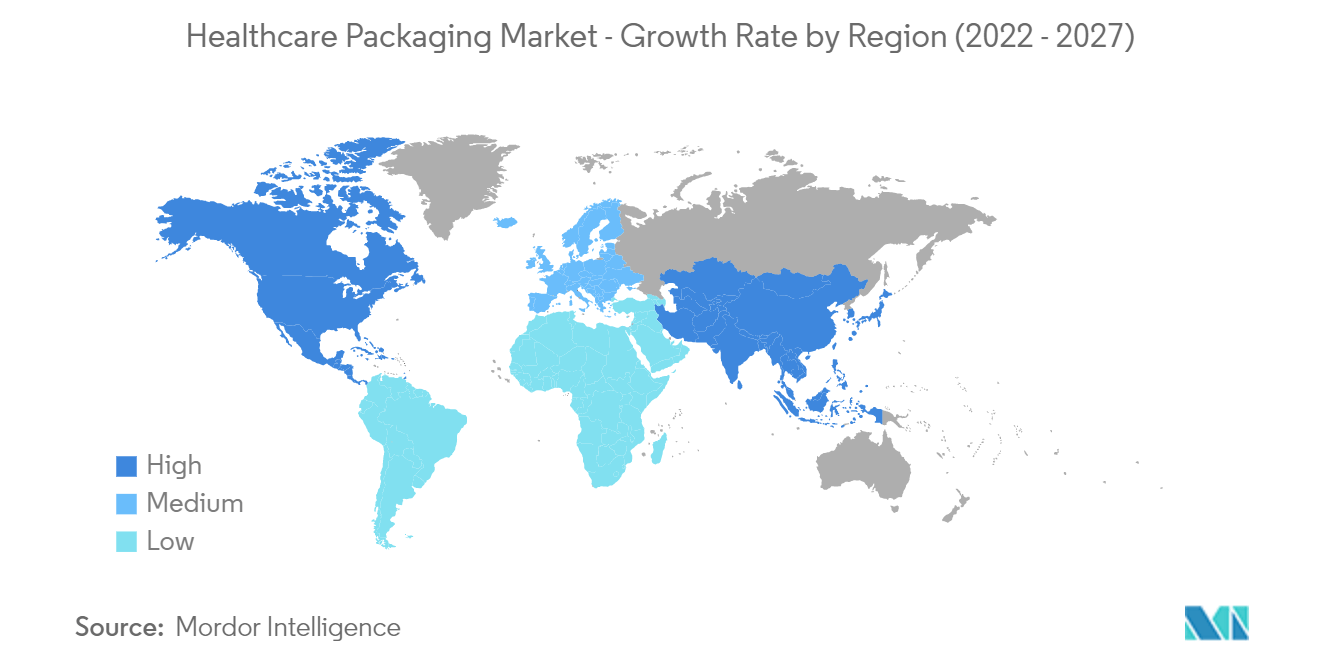

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

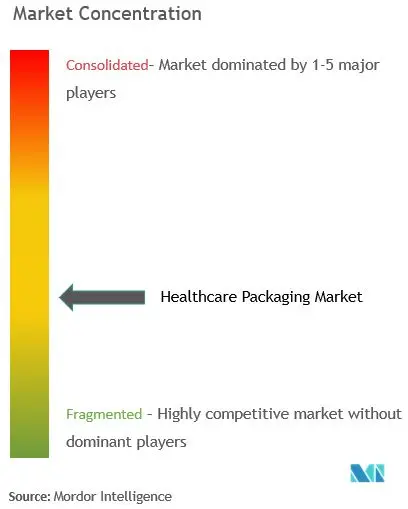

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка упаковки для здравоохранения

Ожидается, что в течение прогнозируемого периода (с 2022 по 2027 год) рынок упаковки для здравоохранения будет расти в среднем на 6,4%. Более того, индустрия здравоохранения переросла свою традиционную форму практики в нынешнюю передовую позицию, где используется высокотехнологичное оборудование и инструменты для повышения эффективности и увеличения спроса на экологически безопасные операции по упаковке и переработке.

- Растущая осведомленность об экологических проблемах и правительственных постановлениях подталкивают фармацевтические организации переходить к устойчивым процессам. Кроме того, разработки поставщиков медицинского оборудования и фармацевтических препаратов открывают возможности для расширения рынка упаковки для медицинских учреждений во всем мире.

- Упаковка медицинских изделий должна обеспечивать стерильную среду для их содержимого и сохранять стерильность до открытия упаковки для использования. Индустрия здравоохранения растет с увеличением количества больниц, лечебных устройств и диагностических центров. Ожидается, что продажи асептической упаковки вырастут из-за растущих экологических проблем и растущего спроса на микробную упаковку.

- Медицинские компании инвестируют в современные машины, чтобы повысить скорость и эффективность упаковки. Например, цифровые технологии, Интернет вещей и блокчейн позволяют предприятиям подключать устройства к интеллектуальным устройствам, устранять неполадки и сообщать об ошибках, оптимизировать операции, получать представление о данных всего оборудования и записывать данные по всей цепочке поставок.

- По данным Amcor PLC в мае 2022 года, потребность в экологически чистой упаковке включает в себя нормативное давление на фармацевтические упаковочные компании. Объем фармацевтической упаковки растет в рамках законодательства, ориентированного на устойчивое развитие. Если упаковка считается не подлежащей вторичной переработке, компания может подвергнуться предлагаемым налогам и штрафам в рамках расширенной ответственности производителя (EPR). Некоторые виды фармацевтической упаковки не подлежат вторичной переработке, и на них может повлиять этот закон.

- Кроме того, по состоянию на май 2022 года в Законе о безопасности цепочки поставок лекарств (DSCSA), согласно Управлению по контролю за продуктами и лекарствами, Раздел II DQSA, изложены шаги по обеспечению совместимого электронного отслеживания продуктов на уровне упаковки для идентификации и отслеживания определенных рецептурных лекарств. как они распространяются в США. Это расширит возможности FDA по защите потребителей от воздействия лекарств, которые могут быть поддельными, украденными, загрязненными или иным образом вредными. Эти потребности также улучшат обнаружение и удаление потенциально вредных лекарств из цепочки поставок лекарств, чтобы защитить потребителей в США и побудить компании разрабатывать экологически безопасные упаковочные решения.

- Фармацевтическая упаковочная промышленность также сталкивается со многими проблемами из-за деликатного характера своей продукции. Неправильная упаковка может вызвать химические изменения в развитии, влияющие на его целебную способность и неэффективную работу. Некоторые проблемы включают сбои в цепочке поставок, проблемы регулирования и контрафактную продукцию.

- Более того, распространение COVID-19 в определенной степени негативно повлияло на рынок из-за сбоев в цепочке поставок из-за длительного закрытия заводов по всему миру. С логистической точки зрения производителям бутылок, флаконов и ампул было сложно поставлять продукцию фармацевтическим компаниям. Подобные случаи сдерживают рост рынка.

Тенденции рынка медицинской упаковки

Ожидается, что блистерная упаковка станет свидетелем значительного роста

- Блистерные упаковки – один из популярных и удобных форматов дозировки. Компании, работающие в сфере упаковки для медицинских учреждений, являются экономичной альтернативой тем, которые предлагаются на традиционных рынках, где медицинские и фармацевтические компании соответствуют целям устойчивого развития и требованиям к срокам годности. Блистерные упаковки используются в медицинских устройствах и инструментах, таких как катетеры и шприцы для подкожного введения. Однако блистерные упаковки менее полезны для упаковки медицинских изделий, чем для фармацевтической упаковки.

- Появление новых заболеваний, направленных на управление здоровьем населения, появление информированных клиентов и рост количества безрецептурных лекарств усилили рост блистерной упаковки в фармацевтической промышленности. Также приобрела популярность блистерная упаковка для защиты лекарств от влаги. В ответ на эти тенденции такие компании, как Burgopak и Ecobliss, разработали инновационную блистерную упаковку, защищенную от детей.

- Продавцы на рынке предпринимают важные инициативы в области использования материалов. Например, в октябре 2021 года Astellas начала использовать полимеры на основе биомассы растительного происхождения в блистерной упаковке в качестве первичной упаковки фармацевтических товаров. Блистерная упаковка содержит 50% пластикового полиэтилена на основе биомассы, полученного из сахарного тростника. Это зеленая упаковка, которая соответствует идее углеродной нейтральности, стремящейся сбалансировать выбросы и поглощение парниковых газов.

- Кроме того, в апреле 2021 года Amcor объявила о разработке первой термоформованной блистерной упаковки из перерабатываемого полиэтилена. Ожидается, что новая упаковка появится на рынке во второй половине 2022 года. Она разработана с учетом строгих стандартов узкоспециализированной и регулируемой фармацевтической упаковки, а также представляет собой более экологичную альтернативу востребованному типу упаковки для здравоохранения. По сравнению с другими вариантами упаковки, выбросы углекислого газа в упаковке составляют до 70%.

- Более того, поскольку здравоохранение, пищевая и фармацевтическая промышленность начинают осознавать необходимость сокращения использования пластмасс, разложение которых может занять много лет, на поставщиков оказывается все большее давление с целью выпуска блистерных упаковок, не содержащих пластика, которые могут обеспечить того же качества и сохраняют срок годности таблеток. Многие преимущества, присущие конструкции блистерной упаковки, соответствуют текущим требованиям фармацевтической промышленности. В результате блистерные упаковки были и могут оставаться одним из самых быстрорастущих вариантов упаковки в отрасли.

Ожидается, что Северная Америка будет доминировать на рынке

- В Северной Америке Соединенные Штаты и Канада являются странами с быстро развивающейся экономикой, стареющими слоями населения, хорошо развитыми системами здравоохранения, уровнем валового внутреннего продукта (ВВП) и медицинским страхованием. Тем не менее, Соединенные Штаты являются одним из крупнейших географических рынков для упакованной медицинской продукции благодаря развитому сообществу первичной медико-санитарной помощи, обширной исследовательской деятельности в области здравоохранения и биологических наук, высокой концентрации затрат на здравоохранение и крупным фармацевтическим компаниям.

- Согласно опросу, проведенному IQVIA Inc. в мае 2021 года, ожидается, что общие чистые затраты на здравоохранение вырастут с 359 миллиардов долларов США в 2020 году до 380 миллиардов долларов США и 400 миллиардов долларов США в 2025 году, при этом ежегодный рост сложных процентов составит от 0% до 3%. В Соединенных Штатах. Ожидается, что запуск новых брендов продолжится на рекордном уровне ожидается, что каждый год будет выпускаться 50-55 новых активных ингредиентов, а к 2025 году будет потрачено около 133 миллиардов долларов США, что немного выше, чем за последние пять лет.

- Кроме того, поскольку Соединенные Штаты сталкиваются с высоким импортом лекарств из других стран, кроме Канады, правительство США одобрило пилотный проект для оптовиков и фармацевтов по импорту одобренных FDA версий лекарств из Канады. FDA реализует законный путь для импорта определенных рецептурных лекарств из Канады, чтобы снизить стоимость определенных рецептурных лекарств для потребителей в США, не создавая дополнительных рисков для здоровья и безопасности населения. Это усиливает рынок упаковки для медицинских учреждений за счет увеличения импорта в страну.

- Компании также сосредоточены на расширении своего бизнеса, чтобы получить больше доходов на рынке и поддержать конкуренцию. Например, в июне 2022 года, сосредоточив внимание на стерильных барьерных упаковках для рынка ортопедического медицинского оборудования, компания Guardian Medical USA недавно привлекла более 2,0 миллиона долларов США частного финансирования. Благодаря этому финансированию компания ускорит разработку продукции и расширение мощностей, чтобы удовлетворить растущий спрос и интерес к использованию жестких трубок для стерильной упаковки ортопедических имплантатов и устройств всех типов и размеров.

- Аналогичным образом, в сентябре 2021 года Jones Healthcare Group и Good Natured Products Inc объединились для расширения возможностей экологически безопасной упаковки на новом инновационном предприятии. С помощью этого нового решения на основе растений компания Jones упростит дизайн упаковки, устранит опасения по поводу химикатов и облегчит переработку упаковки в большинстве домов Северной Америки. Материалы для этой новой индивидуальной блистерной упаковки можно приобрести в независимых национальных сетевых аптеках по всей Канаде.

Обзор индустрии упаковки для здравоохранения

Рынок медицинской упаковки умеренно фрагментирован. В настоящее время на рынке доминирует небольшое количество крупных игроков с точки зрения рыночной доли, в том числе Gerresheimer AG, Corning Incorporated, Nipro Corporation, West Pharmaceutical Services, SGD SA и других. Эти крупные игроки доминируют на рынке и концентрируются на расширении своей клиентуры во многих странах. Эти предприятия используют тактические совместные предприятия для увеличения своей доли рынка и прибыльности.

- Май 2022 г. — Gerresheimer AG подписала контракт с ISR, компанией по разработке лекарств, на крупномасштабное производство назального ингалятора IcoOne для III фазы испытаний сухой порошковой вакцины против COVID-19. Gerresheimer является партнером в области фармацевтики, биотехнологий, здравоохранения и косметики, предлагая очень широкий спектр продуктов для фармацевтических и косметических упаковочных решений и систем доставки лекарств.

- Январь 2022 г. — West Pharmaceutical Services, Inc., поставщик инновационных решений для инъекционной доставки лекарств, объявила о заключении эксклюзивного соглашения о поставках и техническом обслуживании с Corning Incorporated. Новое сотрудничество расширяет технологию Valor Glass компании Corning, которая позволяет использовать передовые системы инъекционной упаковки и доставки для фармацевтической промышленности, повышая безопасность пациентов и расширяя доступ к жизненно важным методам лечения.

Лидеры рынка медицинской упаковки

-

Gerresheimer AG

-

West Pharmaceutical Services Inc.

-

Schott AG

-

Stölzle-Oberglas GmbH

-

SGD SA

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка медицинской упаковки

- Май 2022 г. — SGD SA Pharma объявляет о выпуске готовых к использованию (RTU) формованных стеклянных флаконов типа I емкостью 100 мл для асептического розлива и отделки парентеральных препаратов. Невилл и Мор признают, что это решение является новаторским, поскольку это первый продукт такого рода в конфигурации лотка EZ-Fill. Это позволяет глобальным компаниям ускорить вывод на рынок высококачественных парентеральных препаратов с помощью подходящих решений для первичной упаковки в больших объемах.

- Май 2022 г. — Gerresheimer AG значительно расширила мощности по производству стекла и пластика в Индии. В Кошамбасите построен новый современный завод по производству высококачественной пластиковой тары и укупорочных средств, а стекольное производство получило новую экологически чистую технологию печи. Gerresheimer обеспечит непрерывные поставки критически важным фармацевтическим и медицинским учреждениям и поддержит растущий спрос на упаковку и здравоохранение за счет расширения производственных мощностей в Индии.

Отчет о рынке медицинской упаковки – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНЫЙ ИНСАЙТ

4.1 Обзор рынка

4.2 Оценка влияния COVID-19 на рынок

4.3 Анализ пяти сил привлекательности отрасли Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила потребителей

4.3.3 Угроза новых участников

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

4.4 Анализ цепочки создания стоимости в отрасли

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Повышенное внимание к удобству и экологическим проблемам

5.1.2 Рост количества подделок лекарств приводит к усовершенствованной упаковке и маркировке

5.2 Проблемы рынка

5.2.1 Экологические проблемы, связанные с сырьем для упаковки и ценовой конкуренцией

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По вертикали конечных пользователей

6.1.1 Фармацевтический

6.1.2 Медицинское оборудование

6.2 По типу продукта

6.2.1 Бутылки и контейнеры

6.2.2 Флаконы и ампулы

6.2.3 Картриджи и шприцы

6.2.4 Чехлы и сумки

6.2.5 Блистерные упаковки

6.2.6 Трубы

6.2.7 Бумажные картонные коробки

6.2.8 Колпачки и затворы

6.2.9 Этикетки

6.2.10 Другие типы продуктов

6.3 По материалу

6.3.1 Стекло

6.3.2 Пластик

6.3.3 Другие материалы (бумага и металл)

6.4 По географии

6.4.1 Северная Америка

6.4.1.1 Соединенные Штаты

6.4.1.2 Канада

6.4.2 Европа

6.4.2.1 Великобритания

6.4.2.2 Германия

6.4.2.3 Испания

6.4.2.4 Италия

6.4.2.5 Остальная Европа

6.4.3 Азиатско-Тихоокеанский регион

6.4.3.1 Китай

6.4.3.2 Япония

6.4.3.3 Индия

6.4.3.4 Австралия

6.4.3.5 Остальная часть Азиатско-Тихоокеанского региона

6.4.4 Латинская Америка

6.4.4.1 Мексика

6.4.4.2 Бразилия

6.4.4.3 Остальная часть Латинской Америки

6.4.5 Ближний Восток и Африка

6.4.5.1 Южная Африка

6.4.5.2 Совет сотрудничества стран Персидского залива (GCC)

6.4.5.3 Остальная часть Ближнего Востока и Африки

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании

7.1.1 Gerresheimer AG

7.1.2 Corning Incorporated

7.1.3 Nipro Corporation

7.1.4 SGD SA

7.1.5 Stolze-Oberglas GmbH

7.1.6 Bormioli Pharma SRL

7.1.7 Schott AG

7.1.8 Shandong Medicinal Glass Co. Ltd

7.1.9 Beatson Clark PLC

7.1.10 Arab Pharmaceutical Glass Co

7.1.11 Piramal Glass Pvt Ltd

7.1.12 Sisecam Group

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. ПЕРСПЕКТИВЫ ИЗУЧАЕМОГО РЫНКА

Сегментация индустрии упаковки для здравоохранения

Компании на рынке упаковки для медицинских учреждений наращивают свои мощности по производству флаконов с вакциной против COVID-19. Эти компании активизируют свои усилия по распространению флаконов среди производителей вакцин, чтобы гарантировать их быструю и безопасную доставку в формате, удобном для процессов розлива. Производители упаковки поставляют флаконы в пластиковых тубах на фармацевтические предприятия по розливу.

Кроме того, исследование сосредоточено на двух наиболее важных отраслях конечного пользователя в сфере здравоохранения, использующих инновации в упаковке. Далее обсуждаются различные продукты, используемые для упаковки, такие как пакеты, пакеты, лотки, блистерные упаковки и шприцы, среди прочего. Изученный рынок также дает краткую информацию о влиянии COVID-19 на рынок и ключевых тенденциях, принятых основными игроками во всем мире.

| По вертикали конечных пользователей | ||

| ||

|

| По типу продукта | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| По материалу | ||

| ||

| ||

|

| По географии | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка упаковки для здравоохранения

Каков текущий размер рынка медицинской упаковки?

Прогнозируется, что среднегодовой темп роста рынка упаковки для здравоохранения составит 6,40% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Упаковка для здравоохранения?

Gerresheimer AG, West Pharmaceutical Services Inc., Schott AG, Stölzle-Oberglas GmbH, SGD SA — основные компании, работающие на рынке упаковки для здравоохранения.

Какой регион на рынке медицинской упаковки является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке упаковки для здоровья?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка упаковки для здравоохранения.

Какие годы охватывает рынок упаковки для здравоохранения?

В отчете рассматривается исторический размер рынка упаковки для здоровья за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки для здоровья на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет индустрии упаковки для здравоохранения

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для здравоохранения в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки для здравоохранения включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.